Содержание

Условия и последствия

В 2015 году в закон о банкротстве была введена глава Х, регламентирующая порядок признания физических лиц банкротами. А в июле 2020 года в закон внесли изменения, значительно снижающие начальную ставку задолженности (с 500 000 до 50 000 рублей) и дающие гражданину право на внесудебное банкротство через МФЦ. Но есть и ограничения, согласно которым признанный финансово несостоятельным человек лишается возможности:

- в течение 5 лет:— брать кредиты и займы без упоминания прохождения процедуры банкротства— повторно инициировать банкротство— руководить страховой компанией, микрофинансовой организацией и иными компаниями, связанными с инвестициями

- — брать кредиты и займы без упоминания прохождения процедуры банкротства

- — повторно инициировать банкротство

- — руководить страховой компанией, микрофинансовой организацией и иными компаниями, связанными с инвестициями

- в течение 3 лет: становиться учредителем или руководителем юридического лица

- в течение 10 лет: руководить кредитной организацией

Закон не запрещает взять кредит после банкротства, но обязывает сообщать об этом при подаче заявки. На практике банки настороженно относятся к этой категории граждан и неохотно выдают кредиты на крупные суммы без залога.

Какова общая сумма задолженности перед всеми кредиторами?

В сумму долгов можно включить, не только сам кредит, но и пени, проценты, а так же задолженности по ЖКХ, штрафы ГИБДД и налоги

Менее 50 000 руб. 50≤ т. Более 3 000 000 руб. ≥3 млн.

1 из 10

Как получить кредит после судебного решения о неплатежеспособности

Главное препятствие для заемщика — не столько запись о банкротстве в актуальной кредитной истории, сколько сведения о ранее пропущенных выплатах. Объявление банкротом не является причиной испорченной КИ, скорее, становится ее последствием. На финансовой репутации клиента сказываются именно многочисленные просрочки до банкротства.

Можно ли скрыть вынесенное судебное решение? Нет: после завершения процедуры гражданин автоматически заносится в Единый федеральный реестр сведений о банкротстве (ЕФРСБ) и Бюро кредитных историй. Информация находится в открытом доступе: при проверке банк раскроет обман, что усугубит ситуацию вплоть до уличения человека в попытке мошенничества.

«С признанием банкротства для физического лица вовсе не закрываются все двери. Конечно, мы не рекомендуем обращаться в финансовые учреждения за займом сразу после суда: должно пройти время, чтобы человек успел устроиться на работу, открыть вклад в банке, сделать значительные приобретения и так далее. Предъявление документов о наличии имущества, которое можно предоставить в качестве залога, а также сведения об официальном трудоустройстве и доходах повышают шансы получить кредит».

Ефремов Александр Игоревич

Крупные банки принимают решения по каждому клиенту в индивидуальном порядке. При одобрении заявки они могут предложить один из вариантов:

- Кредит с ограниченным лимитом

- Высокие процентные ставки

- Дебетовые счета и карты

Исправить кредитную историю помогут небольшие займы в микрофинансовых организациях. Но этот вариант подходит только при условии своевременной выплаты долга. Тем не менее, это реальная возможность: по сравнению с банками МФО не так придирчивы к прошлым нарушениям клиентами финансовой дисциплины, а риски возмещаются повышенными процентными ставками.

Через сколько лет можно обращаться за кредитом

Формально запрет распространяется только на время процедуры банкротства, после нее гражданин по закону может подавать заявку на кредит. Но, скорее всего, неплатежеспособный клиент, лишившийся имущества, будет получать отказы. Это законное право финансового учреждения: банк не обязан рисковать деньгами и объяснять причину отрицательного ответа.

Однако по определению арбитражного суда долги автоматически списываются и больше не отражаются в кредитной истории. Значит, можно рассчитывать на положительное решение по займам. Как взять кредит после состоявшегося банкротства? Ответ — в ограничениях. Последствия признания гражданина финансово несостоятельным имеют сроки:

- Информировать банк о банкротстве нужно в течение 5 лет. Затем правило утрачивает силу.

- Данные о просрочках и долгах хранятся в кредитной истории 10 лет. После этого информация удаляется, что дает возможность наладить клиентские отношения с банком.

Можно ли ускорить получение кредита после банкротства

Через 1 год после объявления банкротом целесообразно начинать восстанавливать финансовую репутацию:

- Незначительные займы в МФО на короткий срок при условии своевременного возврата положительно повлияют на кредитную историю. Многие микрофинансовые организации практикуют первый займ под 0%. Взять небольшой кредит под 1-2 процента также несложно.

- Платежные системы, мобильные операторы и некоторые банки предлагают оформить займы и кредитные карты с небольшими лимитами. Внося платежи по графику, лимит можно постепенно увеличивать.

Главная цель перечисленных шагов — не решение финансовых проблем, а исправление кредитной истории. Банки могут пойти навстречу заявителю, одобряя микрокредиты или кредитные карты с ограниченным лимитом. Если клиент может предложить залоговое обеспечение (недвижимость, транспорт), шансы получить одобрение возрастают. Поручительство другого лица также положительно влияет на решение банка.

Названные способы предполагают общее условие для исправления кредитной репутации банкрота: своевременное внесение платежей и отсутствие просрочек. Также важна дисциплина по уплате налогов, услуг ЖКХ и так далее.

Полезная информация

Наш опыт позволяет выделить некоторые нюансы, на которые стоит ориентироваться при обращении в банк после банкротства:

- Заявку на кредит лучше подавать в конце месяца: у каждого банка есть месячный план по заключению кредитных договоров.

- Финансовые учреждения охотнее идут навстречу клиентам, имеющим официальное трудоустройство и постоянную регистрацию по фактическому месту жительства.

- У граждан, обладающих собственной недвижимостью или транспортным средством, больше шансов на одобрение заявки.

- Состоящие в браке клиенты считаются более благонадежными заемщиками.

Заручитесь поддержкой профессионалов: записывайтесь к нам на консультацию. Наши юристы детально проанализируют вашу ситуацию, помогут правильно подготовиться к банкротству физических лиц и будут сопровождать вас на всех этапах процедуры. Мы расскажем, как избежать проблем при обращении за кредитом и знаем, как успешно списать все долги.

Зачем подавать заявление о признании банкротом?

Если у Вас возникли кратковременные перебои с финансами, у Вас нет регулярных проблем с выплатой кредитов и других долгов, и у Вас нет ни малейших сомнений в том, что вы вернете долг в срок, и продолжите оплату кредита по графику, можно занять у друзей, коллег и знакомых на очередной платеж по кредиту.

Если же ежемесячный платеж по кредитам становится непосильным для Вас, новый кредит в банке или МФО для оплаты старого кредита лишь усугубит ситуацию: общий размер долга и ежемесячный платеж вырастут.

- Вы можете обратиться в банк за выдачей нового целевого кредита, который будет полностью направлен на погашение других Ваших кредитов. Как правило, это возможно, если у Вас хорошая кредитная история, у Вас нет займов в микрофинансовых организациях, у Вас пока нет просрочки либо она не более 1-2 платежей по графику, и у Вас имеется стабильный белый доход, достаточный для оплаты нового кредита.

- Вы можете обратиться в банк также с просьбой предоставить кредитные каникулы или пересмотреть условий кредитования (уменьшить процентную ставку либо увеличить срок предоставления кредита). Однако это право, а не обязанность банка.

- Кроме того, Вам могут предложить рефинансировать (реструктуризировать) Ваши кредиты под залог квартиры или дополнительное поручительство физического лица.

Помните, что если вы не сможете расплатиться по такому кредиту, на квартиру обратят взыскание, даже если она для Вас и членов Вашей семьи является единственным жильем, а поручителю придется платить по Вашим долгам.

Если же банк отказал Вам в рефинансировании/реструктуризации кредита, либо предложенный ежемесячный платеж и сроки для Вас также остаются непосильными, банкротство физического лица – это реальная возможность освободиться от долгов (списать долг) либо спокойно погасить их в процедуре реструктуризации.

Если сумма долга более 500 000 руб. и у Вас отсутствует возможность полностью удовлетворить требования всех кредиторов, то подать заявление в суд о собственном банкротстве – это не только Ваше право, но и обязанность.

В случае неисполнения предписание закона о подаче заявления о признании самого себя банкротом Вы можете быть привлечены к административной ответственности, а в случае признания Вас банкротом в принудительном порядке (по заявлению кредитора), то суд может не освободить Вас от долгов.

Пошаговая инструкция процедуры банкротства физического лица в 2022 году

Процедура банкротства физического лица включает следующие этапы:

- Проверка права гражданина на подачу заявления о признании себя банкротом.

- Сбор комплекта документов для подачи заявления в суд.

- Составление и подача заявления о признании должника банкротом в суд.

- Первое судебное заседание. Введение процедуры банкротства гражданина.

- Процедура реструктуризации долгов.

- Процедура реализации имущества.

- Списание долгов.

Рассмотрим каждый этап подробнее.

Этап 1. Проверка права гражданина на подачу заявления о признании себя банкротом

По общему правилу суд принимает и возбуждает дело о признании гражданина банкротом при условии, что требования к нему в совокупности составляют не менее чем 500 000 рублей и указанные требования не исполнены им в течение трех месяцев с даты, когда они должны быть исполнены.

Однако, если с заявлением обращается сам гражданин (должник), то для него законом установлены дополнительные (специальные) основания.

Так, гражданин вправе подать в суд заявление о признании его банкротом в случае предвидения банкротства (п. 2 ст. 213. 4 ФЗ «О несостоятельности (банкротстве)». Для этого необходимо соблюдение одновременно двух условий:

- Очевидно, что гражданин не в состоянии будет исполнить свои обязательства в установленный срок;

- Гражданин отвечает признакам неплатежеспособности и (или) признакам недостаточности имущества.

Неплатежеспособность гражданина – это его неспособность удовлетворить в полном объеме требования кредиторов.

При этом гражданин предполагается неплатежеспособным, если имеет место хотя бы одно из следующих обстоятельств:

- гражданин прекратил текущие расчеты с кредиторами, то есть перестал исполнять обязательства, срок исполнения которых наступил;

- больше 10% обязательств, с наступившим сроком исполнения, просрочены больше, чем на месяц;

- размер задолженности гражданина превышает стоимость его имущества, в том числе права требования;

- в отношении гражданина прекратили исполнительное производство из-за отсутствия имущества, на которое может быть обращено взыскание.

Таким образом, гражданин может обратиться с заявлением о собственном банкротстве с любой задолженностью, которую он не в состоянии погасить. При этом не важно, наступил ли срок оплаты, допустил ли он просрочку. Следует лишь обосновать, что гражданин не сможет исполнить обязательства в срок, а стоимости его имущества недостаточно, чтобы расплатиться со всеми кредиторами.

Этап 2. Сбор комплекта документов для подачи заявления в суд

К заявлению должника о признании его банкротом необходимо приложить комплект документов, в состав которого входят:

- паспорт, ИНН, СНИЛС и другая документация с личными данными о должнике — свидетельства о браке и рождении детей (если они не достигли совершеннолетия), документы об опеке и т.д.;

- выписка из ЕГРИП (справка) о наличии или отсутствии статуса ИП на дату подачи заявления, полученная не ранее чем за 5 дней до подачи заявления (легко получить через электронный сервис Федеральной налоговой службы: service.nalog.ru/vyp.);

- документация об имеющихся доходах, сбережениях и имуществе — выписки со счетов, из реестра акционеров, лицевого счета в ПФ РФ, опись личного имущества и другие подобные документы, список которых определяется характером и видами собственности должника;

- документы об имущественных сделках должника, совершенных за три последних года;

- справка о получении статуса безработного;

- документация о финансовых обязательствах — договоры кредитования/микрофинансирования; документы, подтверждающие наличие и размер задолженности.

В ситуации, когда кредитные договоры или документы о других финансовых обязательствах должника потеряны, необходимо восстановить их, обратившись в банк, МФО, к иным лицам, выступающим в качестве кредитора.

При выдаче кредитных карт (потребительских кредитов) кредитные договоры, как правило, не заключаются. В этом случае, документом, подтверждающим возникновение задолженности, будет являться заявление на выдачу карты (кредита).

В качестве документы, подтверждающего наличие и размер задолженности, могут быть представлены:

- справка о наличии срочной и просроченной задолженности, заверенная печатью и подписью кредитора (банка);

- письмо кредитора с требованием погасить задолженности в определенном размере;

- решение суда (судебный приказ) с отметкой о вступлении в законную силу;

- справка из федеральной службы судебных приставов;

- распечатка из личного кабинета на сайте банка или МФО.

Полный перечень документов, которые необходимо приложить к заявлению, содержится в п. 3 ст. 213. 4 Федерального закона от 26. 2002 № 127 «О несостоятельности (банкротстве)».

Главное помнить, что непредоставление или предоставление недостоверных сведений, попытка скрыть свое имущество и доходы могут послужить основанием для неосвобождения гражданина от долгов по результатам процедуры.

Этап 3. Составление и подача заявления о признании должника банкротом в суд

После сбора всех документов можно начать подготовку заявления о банкротстве. Это центральный документ в процедуре банкротства. Закон о банкротстве содержит ряд требований к его содержанию.

В заявлении необходимо указать:

- причины, которые привели к неплатежеспособности;

- сведения о семейном положении и наличии иждивенцев;

- сведения о кредиторах и актуальном размере задолженности перед ними, а также основание задолженности: кредит, заем и проч.;

- сведения об имуществе, находящемся в собственности;

- сведения о счетах и вкладах, об остатках денежных средств на них;

- сведения о размере дохода в настоящее время и его источнике;

- сведения о сделках с имуществом, совершенных за последние три года.

В заявлении обязательно нужно указать саморегулируемую организацию финансовых управляющих (СРО), поэтому нужно заранее договориться с какой-либо СРО о предоставлении кандидатуры финансового управляющего.

По закону перед подачей заявления в суд необходимо внести 25 000 руб. на депозит суда на вознаграждение финансового управляющего, а также оплатить государственную пошлину в размере 300 руб. (квитанции об оплате следует приложить к заявлению).

Реквизиты для оплаты госпошлины и депозита можно найти на сайте арбитражного суда.

Таких денег у должника может не быть. В этом случае необходимо подготовить ходатайство об отсрочке внесения денежных средств на депозит суда до даты первого судебного заседания. В ходатайстве следует обосновать сложную финансовую ситуацию.

Кроме этого, необходимо уведомить кредиторов о подаче заявления в суд, направив им копии заявления. Доказательства отправки заявления в адрес кредиторов нужно также приложить к заявлению о банкротстве.

При проведении процедуры банкротства ИП должнику не нужно направлять каждому кредитору заявление о банкротстве. Однако ему за 15 дней на сайте fedresurs. ru необходимо опубликовать уведомление о намерении подать заявление. Данное уведомление заверяется у нотариуса.

Заявление о признании гражданина банкротом подается в арбитражный суд по месту постоянной регистрации. При ее отсутствии — по месту временной регистрации (месту пребывания).

Заявление может быть подано в арбитражный одним из следующих способов:

- через Почту России (заказным письмом с уведомлением);

- собственноручно через канцелярию арбитражного суда (необходимо подготовить второй экземпляр заявления, на котором сотрудник суда поставит штамп, подтверждающий прием документов);

- электронным способом через сервис «Мой арбитр» (для этого заявитель должен быть зарегистрирован на сайте «Госуслуги»).

Если в суд представить не все документы или подготовить заявление с ошибками, суд может вынести определение об оставлении заявления без движения. В этом случае нужно направить в суд недостающие документы и исправить ошибки, указанные в определении. Сделать это необходимо до истечения даты, указанной судом.

Этап 4. Первое судебное заседание. Введение процедуры банкротства гражданина

В случае, если у суда нет замечаний к заявлению о признании должника банкротом и приложенным к нему документам, суд принимает заявление к производству и назначает дату судебного заседания (в зависимости от региона от 15 до 3 месяцев с момента подачи заявления).

Одновременно суд направляет запрос в указанную в заявлении саморегулируемую организацию финансовых управляющих о предоставлении кандидатуры финансового управляющего. Суд также может указать должнику на необходимость представить дополнительные документы (доказательства).

На первом судебном заседании суд выясняет, соответствует ли гражданин условиям для признания его банкротом (подробнее в статье «Условия для признания банкротом»). Если все требования соблюдены, суд признает заявление должника обоснованным и вводит процедуру реструктуризации долгов гражданина.

Суд также назначает финансового управляющего, который формирует реестр кредиторов и проанализирует имущественное положение должника.

Суд может не вводить процедуру реструктуризации, а признать гражданина несостоятельным (банкротом) уже по результатам первого судебного заседания. Однако для этого необходимо заявить ходатайство о введении процедуры реализации имущества минуя процедуру реструктуризации долгов.

На первое судебное заседание должнику целесообразно явиться лично или направить своего представителя, а также представить оригиналы всех документов, приложенных к заявлению.

Судебное заседание может быть отложено, если не все необходимые документы будут представлены, либо СРО не предоставит кандидатуру финансового управляющего.

В случае, если до даты судебного заседания СРО не представило кандидатуру финансового управляющего необходимо найти другую саморегулируемую организацию, которая сможет предоставить управляющего, заявив устное или письменное ходатайство в судебном заседании об утверждении финансового управляющего из членов другой СРО.

Этап 5. Процедура реструктуризации долгов

- вводится мораторий на удовлетворение требований кредиторов (в том числе, прекращаются выплаты по кредитам до утверждения плана реструктуризации);

- долг перестает расти (прекращаются начисления процентов, пеней и штрафов);

- исполнительные производства приостанавливаются;

- гражданин не вправе самостоятельно (без письменного согласия финансового управляющего) заключать кредитные договоры, договоры займа и поручительства, а также совершать сделки со своим имуществом стоимостью более 50 000 руб.;

- гражданин вправе самостоятельно расходовать не более 50 000 руб. в месяц со специального банковского счета

В течение 2,5 месяцев с момента введения процедуры должник или кредитор вправе представить финансовому управляющему план реструктуризации, предусматривающий порядок и сроки погашения задолженности.

К плану реструктуризации прилагаются:

- справка об отсутствии судимости;

- выписки из бюро кредитных историй;

- документы, подтверждающие наличие дохода и его размер за последние 6 месяцев.

План реструктуризации долгов не может быть представлен в отношении задолженности гражданина, не имеющего дохода. Ежемесячные платежи в реструктуризации должны быть равны документально подтвержденному доходу за вычетом прожиточного минимума на должника и его иждивенцев.

План реструктуризации долгов гражданина должен быть одобрен собранием кредиторов и утвержден арбитражным судом.

С этого момента выплаты кредиторам осуществляются в строгом соответствии с планом реструктуризации.

С даты введения процедуры реструктуризации до утверждения плана реструктуризации проходит в среднем не менее 6 месяцев. При этом срок реализации плана реструктуризации долгов гражданина не может быть более чем три года.

Результатом процедуры является полное погашение задолженности либо возврат в график платежей.

Этап 6. Процедура реализации имущества

Арбитражный суд принимает решение о признании гражданина банкротом и введении в отношении него процедуры реализации имущества в случаях:

- если должник не соответствует требованиям, в отношении которого может быть представлен план реструктуризации (например, у должника нет дохода или имеется судимость по экономическим преступлениям);

- если план реструктуризации не был представлен либо не был одобрен собранием кредиторов, либо не был утвержден судом;

- неисполнения плана реструктуризации, его отмены.

Однако приобретение статуса банкрота еще не означает освобождение от долгов. Суд определит, списать или не списать долги банкроту лишь после завершения процедуры реализации имущества.

Процедура реализации имущества вводится на срок не менее 6 месяцев, который может быть продлен неограниченное количество раз.

Финансовый управляющий проводит опись и оценку имущества, принадлежащего должнику.

Все имущество гражданина составляет конкурсную массу и подлежит реализации на торгах в соответствии с утвержденным судом положением.

Отсутствие имущества у банкрота не препятствует прохождению процедуры реализации имущества. Однако в этом случае сроки будут минимальными.

Из конкурсной массы исключается имущество, на которое не может быть обращено взыскание. К нему, в том числе, относится:

- предметы обычной домашней обстановки и обихода, вещи индивидуального пользования (одежда, обувь и другие), за исключением драгоценностей и других предметов роскоши;

- единственное жилье и земельный участок, на котором оно расположено (за исключением ипотеки);

- иное имущество, указанное в ст. 446 ГПК РФ.

На период прохождения процедуры реализации имущества гражданина:

- все денежные средства должника поступают в распоряжение финансового управляющего, в том числе заработная плата. Все банковские счета и карты будут заблокированы. Должник получает лишь денежные средства, необходимые для проживания должника (в размере прожиточного минимума по региону), а также лиц, находящихся на его иждивении (например, несовершеннолетних детей).

- Все права в отношении принадлежащего должнику имущества осуществляет финансовый управляющий, включая права участника юридического лица, голосуя на общем собрании.

Этап 7. Списание долгов

После завершения расчетов с кредиторами финансовый управляющий представляет в суд финальный отчет о проделанной работе, после чего суд завершает процедуру реализации имущества и освобождает гражданина от финансовых обязательств, включая:

- по кредитам в банках, в т.ч.

- по займа в микрофинансовых организациях, у физических и юридических лиц;

- по услугам ЖКХ

- по налогам и сборам;

- по договорам поставки, подряда и др.

Однако, есть долги, которые не подлежат списанию, а именно:

- по возмещению вреда жизни и здоровью, а также иные долги, связанные с личностью кредитора;

- образовавшиеся в результате совершения преступления, включая административные штрафы;

- образовавшиеся в результате привлечения к субсидиарной ответственности в делах о банкротстве, взыскании убытков, причиненных юридическому лицу его руководителями (учредителями);

- образовавшиеся в результате оспаривания сделок в делах о банкротстве.

Обязательства должника после завершения процедуры банкротства

После завершения процедуры, банкрота ждет ряд ограничений:

- При получении кредита, в том числе при заключении договора ипотеки, обязан указать на факт своего банкротства в течение пяти лет после признания его банкротом;

- Не вправе заявлять о своем банкротстве в течение 5 лет после завершения процедуры банкротства. Повторное банкротство до истечения пятилетнего срока возможно только по заявлению кредитора. Однако, в этом случае должнику грозит не освобождение его от долгов;

- В течение трех лет не вправе занимать должности в органах управления юридического лица (применительно к кредитным организациям – в течение 10 лет, а страховой организации, негосударственного пенсионного фонда, управляющей компании инвестиционного фонда, паевого инвестиционного фонда и негосударственного пенсионного фонда или микрофинансовой компании – в течение 5 лет).

Как пройти процедуру банкротства физических лиц самостоятельно?

С точки зрения закона участие юриста в деле о банкротстве гражданина не является обязательным. Гражданин сам может представлять свои интересы. Но банкротство – это длительная (не менее 6 месяцев) и непростая судебная процедура со множеством «подводных камней».

Банкротное законодательство объемно, динамично и очень противоречиво, включает в себя нормы практически из всех отраслей права. На многие вопросы нет прямых и однозначных ответов, что требует знания и глубокого анализа постоянно меняющейся правоприменительной практики в каждом конкретном регионе.

Когда участие в деле юриста необходимо?

Не исключено, что гражданину в процедуре банкротства предстоит возражать против необоснованных требований кредиторов, защищать совершенные им сделки, а также отстаивать право на единственное жилье и денежные средства, необходимые для достойного проживания. Без юриста в этом случае просто не обойтись.

Важно, чтобы он был не просто профессиональным, высококвалифицированным юристом, а специалистом, практикующим именно в области банкротного права. При его отсутствии процедура банкротства может принести больше вреда, чем пользы.

Получится ли самостоятельно?

Самостоятельно гражданину будет сложно противостоять недобросовестным действиям финансового управляющего и кредиторов.

Однако, часть работы гражданин может сделать самостоятельно, например, собрать необходимый пакет документов, оформить и подать заявление о признании его банкротом в суд.

Но оценка перспектив и рисков банкротства требует профессиональной юридической помощи. Ведь банкротство в некоторых ситуациях противопоказано.

Гражданину придется также самостоятельно искать финансового управляющего и договариваться с ним.

Даже, если гражданин решит пройти процедуру банкротства, не обращаясь за профессиональной юридической помощью, списать долги совсем бесплатно у него не получится.

Необходимые расходы гражданина в процедуре банкротства

Пройти бесплатный тест на банкротство

Процедура банкротства предусматривает следующие расходы:

- Уплата государственной пошлины — 300 руб.

- Вознаграждение финансового управляющего — 25 000 руб. за одну процедуру в деле о банкротстве (всего их в деле может быть три).

- Расходы на обязательные публикации — в среднем 13 000 руб.

- Почтовые расходы — в среднем 5 000 руб.

- Кроме того, договориться с финансовым управляющим об участии в деле без дополнительного вознаграждения практически невозможно.

Граждане, которые все-таки решили банкротиться самостоятельно, нуждаются в пошаговой инструкции.

Альтернативой судебной процедуре является новый упрощенный порядок списания долгов в МФЦ — внесудебное банкротство. Процедура бесплатная, но подходит не каждому. Ею могут воспользоваться граждане, чьи долги составляют от 50 000 до 500 000 руб. , и в отношении них окончено исполнительное производство в связи с отсутствием имущества, на которое может быть обращено взыскание.

Но и здесь помощь юриста не будет лишней. Ведь, если «забыть» кого-нибудь из кредиторов или неверно рассчитать и указать размер задолженности, не все долги будут списаны.

Услуги по банкротству физических лиц от amulex

УслугаСтоимостьКонсультация по Банкротству физических лицБесплатноБанкротство физических лиц «под ключ»от 9000 руб. /месАнтиколлектор (при заключении договора на банкротство)БесплатноРеструктуризация долговот 9000 руб. /месСопровождение банкротства через МФЦ «под ключ»от 10000 руб. /месПроверка, подходите ли вы под банкротство через МФЦ15000 руб. Подготовка к процедуре внесудебного банкротства через МФЦ15000 руб. Анализ сделок за три года15000 руб. Банкротство ИП под ключот 12000 руб. /мес

Оставьте заявку на консультацию по списанию долгов:

Добавить в Избранное

Можно ли получить кредит после банкротства?

Последняя редакция 04 февраля 2022

Время на прочтение 5 минуты

Часто основным стоп-фактором при принятии решения о личном банкротстве для гражданина становится страх, сможет ли он в дальнейшем получить финансовую поддержку от банков, например, получить кредит после банкротства или оформить ипотеку.

Предлагаем разобраться и выяснить, имеется ли реальный повод для таких страхов.

Что говорит закон

Обратимся к действующему законодательству.

Закон о банкротстве не предусматривает такого последствия, как запрет на получение кредитных денежных средств после процедуры банкротства. В обязанность гражданина входит только обязательное указание на факт банкротства при оформлении кредита в течение 5 лет с момента его завершения.

Банковское законодательство, например, ФЗ №353 О потребительском кредите, ФЗ№102 Об ипотеке, 151-ФЗ об МФО, а также распоряжения и указания ЦБ не содержат статей, ограничивающих право банков или МФО на выдачу займов физ. лица после списания долгов.

ЦБ подчеркнул, что банкроты имеют право на обслуживание также, как и другие потребители. В рекомендациях Центробанка подчеркивается, что кредитные организации обязаны восстановить банкроту доступ к дебетовым счетам и картам в течение 5 рабочих дней после завершения дела.

Дадут ли кредит после банкротства

Практика показывает, что в настоящий момент ответ положительный. Дадут.

Подчеркнем еще раз, в настоящий момент. Когда закон о банкротстве физических лиц только появился, практика его применения была не такой широкой, как сейчас. Тогда последствия списания кредитов были более ощутимыми.

Но количество заявлений о личном банкротстве в последние 4 года неизменно растет. С 2021 года возбуждено 88 тыс. дел о банкротстве гражданина в судах и более 2 тысяч дел в МФЦ — данные Федресурса.

Процедура стала массовой, на банкротство подают не олигархи, а простые люди с кредитами и микрозаймами. В такой ситуации банки уже не могут себе позволить терять потенциальных потребителей. Количество тех, кто успешно взял кредит после прохождения процедуры банкротства, из года в год неуклонно растет.

И хотя нет однозначно рецепта как получить кредит после банкротства, следуя рекомендациям ниже, гражданин увеличит шансы на одобрение заявки.

Что для этого нужно сделать

Для начала определить, какие банки дают кредиты банкротам. По опыту наших клиентов, это крупные банки, такие как Сбербанк, ВТБ, Газпромбанк и Россельхозбанк.

Следующий шаг — продемонстрировать банку, что по завершении процедуры гражданин полностью восстановил свою платежеспособность. Завести дебетовую карту банка, в котором планируется взять кредит, и регулярно ею пользоваться.

Нет смысла обращаться в учреждения, с которыми вы не расплатились и списали долг. Если при банкротстве вашим кредитором был Сбер — не подавайте туда заявку. Вам откажут, это отразится в кредитной истории и усложнит одобрение. Подумайте, с каким банком отношения не испорчены, и заведите там карту, лучше всего — зарплатную.

Лайфхак от сотрудников банка. Кредитную карту с маленьким лимитом после банкротства одобрят с большей долей вероятности, чем кредит на крупную сумму. Оформление кредитки и своевременное погашение позволит быстро восстановить кредитную историю после банкротства.

Поэтому если через год-полтора после банкротства ваш зарплатный банк одобрит кредитку — оформите ее, попользуйтесь и своевременно закройте долг. Будут внесены положительные записи в БКИ, что укрепит ваш рейтинг.

Банки намного охотнее идут на заключение кредитных договоров с залогом. Так что, если в планы гражданина входит приобретение автотранспортного средства, то автокредит — это идеальный вариант для него.

Поскольку Закон о банкротстве не содержит указания, когда после банкротства можно брать кредит, то потенциально обратиться за ним можно хоть на следующий день после завершения процедуры. Однако, вряд ли такая заявка будет одобрена. На практике бывшим банкротам предлагают займы не ранее, чем через год после завершения процедуры. Если речь идет о крупной сумме или ипотеке, придется подождать 2-3 года.

Ипотека после банкротства — сложный вопрос, однако и он имеет решение. Например, гражданин может оформить ипотеку на супруга (супругу) или родителей, сам выступив лишь одним из созаемщиков, что существенно упростит получение кредита. Созаемщик имеет те же права на недвижимость, что и основной заемщик, но проверяют его менее тщательно.

Вывод. Прохождение через процедуру банкротства имеет минимальные негативные последствиями для гражданина, и даже эти негативные последствия можно свести к нулю.

Банкротство в современном мире — это не клеймо, это инструмент своевременного решения проблем. Если нечем платить, кризис и пандемия подкосили доходы, а долги обрастают процентами, разумно и правильно разбираться кредитами на основании закона. Наши юристы помогут вам списать займы и начать жизнь без долгов, приставов и коллекторов.

Наши услуги и цены

- Вы рассказываете о своей проблеме, задаете вопросы;

- Юрист уточняет необходимые сведения, анализирует ситуацию, рассказывает варианты развития событий;

- Вместе выбираете выгодный вариант — банкротство, рефинансирование, просто жалоба на коллекторов или банк;

- Юрист рассказывает, как подготовиться, где взять документы, и что делать, в вашем случае.

Внесудебное банкротство в МФЦ под ключ

25 160 ₽

- Проверка и фиксация долгов и производств в ФССП, оценка имущества и оспоримости сделок за 3 года

- Составление заявления и списка кредиторов

- Подача заявления о банкротстве в МФЦ по доверенности

- Работа с банками и коллекторами — уведомление об отказе от взаимодействия, жалобы в прокуратуру и в ФССП при нарушениях

- Представление интересов юристом в случае возражений со стороны кредиторов

- Через полгода получение в МФЦ решения о признании вас банкротом и списании долгов.

Банкротство физического лица под ключ

от 8 460 ₽/мес.

- Составление заявления о банкротстве

- Сбор необходимых документов

- Госпошлина и вознаграждение арбитражного управляющего

- Представление интересов юристом на судебном заседании по введению процедуры банкротства

- Полное сопровождение процедуры банкротства финансовым управляющим

Эксперт в области банкротства физических лиц. Является действующим арбитражным управляющим с 2015 года. Публикации Константина размещены в различных экспертных изданиях и СМИ. Активный участник конференций, семинаров и обсуждений внесения правок в действующее законодательство РФ по банкротству.

Как избавиться от долгов по закону

Последняя редакция 13 июля 2022

Время на прочтение 4 минуты

- Как объявить себя банкротом через суд

- Банкротство без суда: инструкция

- Минусы и плюсы банкротства. Последствия

- Какие долги списываются?

- Стоимость процедуры банкротства

- Как признать физ. лицо банкротом под ключ

Что такое банкротство физ. лиц по кредитам? Это положение, при котором гражданин объективно не может выплатить кредиты, даже если продаст все имущество, кроме квартиры. Объективность устанавливают арбитражный суд либо МФЦ. Если лицо признают банкротом, его кредиты и долги списываются. Так государство защищает человека от произвола банков, дает возможность обнулить задолженности и остаться законопослушным гражданином.

Требования и условия для банкротства физ. лица через суд и через МФЦ отличаются.

Банкротство физического лица через арбитражный суд

- Долги от 300 тысяч ₽

- Имущество не препятствует банкротству (долги списывают после продажи собственности, или списывают без торгов, если имущества нет)

- Исполнительные производства не имеют значения

- Нет судимостей по экономическим статьям

Цена от 80 000 ₽

Внесудебная процедура банкротства через МФЦ

- Долги строго до 500 тысяч ₽

- Нет имущества, кроме единственного жилья

- Окончено исполнительное производство на основании п. 4 ч. 1 ст. 46 № 229-ФЗ в связи с отсутствием имущества

- Судимость не препятствует обращению в МФЦ

Если человек подает на банкротство в МФЦ, сотрудники центра проверяют, закрыты ли дела в ФССП по нужной статье. Сумма для списания — не больше 500 тысяч рублей.

Если долг превысил 500 000 рублей, и вы не платите больше 3 месяцев, признание банкротства физ. лица становится обязательным.

Как объявить себя банкротом через суд

Размер долга больше стоимости имущества

Просрочка больше 90 дней по 1 кредиту

Просрочено больше 10% кредитов

Признание банкротом физического лица регулирует закон о банкротстве физических лиц № 127-ФЗ (Глава X). Ниже изложена пошаговая инструкция для банкротства физлиц: в суде или через МФЦ.

Список индивидуальный, зависит от ситуации должника. Цель — подтвердить неплатежеспособность. Суд проанализирует доходы и расходы по кредитам, размер задолженностей, состав имущества.

Составляем заявление о банкротстве

Излагаем причины несостоятельности, суммы долгов, финансовое положение, данные о кредиторах и заявителе. В конце просим признать себя банкротом и указываем СРО, из членов которой будет выбран финансовый управляющий для процедуры.

- в заявлении указываются кредиторы, включая коллекторов, их юридические адреса, наименования, и размеры долга — основного и процентов;

- отдельно следует указать задолженности по судебным решениям;

- если пристав что-то продал — сообщите и приложите постановление, если не нашел имущества и закрыл дело — тоже не молчите;

Подаем заявление в арбитражный суд (АС)

по месту жительства или регистрации.

Суд рассматривает документы и назначает дату заседания.

Cудья исследует ситуацию

На первом заседании судья изучает ситуацию, назначает финуправляющего и вводит процедуру:

- реструктуризации долгов;

- реализации имущества.

На каждом из этапов банкротства гражданин может заключить мировое соглашение с кредиторами и прекратить признание несостоятельности.

это оздоровительная процедура, которая позволяет рассчитаться с долгами в течение 3 лет на льготных условиях, без банковских процентов и пеней.

Суд назначит реструктуризацию, если должник платежеспособен и может рассчитаться за счет зарплаты и других доходов. На практике нужно, чтобы месячный доход составлял от 50 000 рублей в регионах и от 100 000 в Москве.

Реализация имущества —

процесс продажи с торгов собственности банкрота для расчета с кредиторами вырученными средствами. Суд назначит реализацию сразу, если человек неплатежеспособен, либо если реструктуризация не состоялась.

В течение 1 дня с момента введения реализации вы обязаны передать управляющему кредитные и дебетовые (в том числе зарплатную) карты, данные о счетах.

Что делает финансовый управляющий:

- проверяет имущество гражданина;

- проводит опись и оценку имущества для конкурсной массы;

- организует торги, продает собственность банкрота, если она есть;

- рассчитывается с кредиторами за счет выручки от торгов.

Если у вас есть автомобиль, несколько объектов недвижимости, акции или доли в ООО, финансовый управляющий продаст это имущество для расчета по долгам.

Процедура реализации имущества длится 7-10 месяцев. После списания долгов доступ к банковским картам и счетам возвращают должнику; можно покупать имущество и копить деньги, не боясь арестов и взысканий.

Права физлица при банкротстве в суде

- Получать ежемесячные выплаты: прожиточный минимум из зарплаты или пенсии на проживание + по одному прожиточному минимуму на каждого из своих иждивенцев.

- Просить об исключении имущества из конкурсной массы. Это вещи дешевле 10 000 рублей, либо оборудование для работы, для религиозных или медицинских целей. Список открытый, главное — обосновать.

- Оспаривать требования кредиторов — не соглашаться с суммой долга, процентов, с залогом и т.д.

- Жаловаться на финансового управляющего, если он ущемляет права гражданина. Это актуально, если управляющего выбрал кредитор. Такой финуправляющий старается для банка — включает в конкурсную массу все, что найдет, оспаривает сделки, заявляет о недобросовестности.

- Участвовать в процессе, выражать позицию, давать пояснения. А можно доверить это юристам и спокойно ждать списания долгов.

Как обанкротиться без суда

по месту временной или постоянной регистрации. На сайте МФЦ записываемся на очный прием.

Приходим в центр

В назначенное время с паспортом, СНИЛС и ИНН приходим, составляем заявление, прикладываем список кредиторов. Подписываемся и получаем расписку о приеме.

В МФЦ проверяют ваше право на банкротство

В течение 1 рабочего для сотрудники центра изучают заявление и основания для банкротства. Основной момент — исполнительные производства окончены, и листы возвращены взыскателям на основании п. 4 ч. 1 статьи 46 № 229-ФЗ.

Список кредиторов и размеры долгов МФЦ не проверяет. Что указал должник — то и спишут.

Что еще проверяют:

- есть ли у вас регистрация (временная или постоянная) по адресу, обслуживающему этот МФЦ;

- истекли ли 30 дней, если вы ранее подавали на внесудебное банкротство, но МФЦ отказал;

- не осуществлялось ли признание физ. лица банкротом в МФЦ в срок меньше 5 лет до подачи заявления;

- нет ли у вас судебных процессов о банкротстве или внесудебного банкротства в другом МФЦ.

Сведения публикуются на специальном сервисе

После этого в течение 3 дней информация размещается на профильном портале — ЕФРСБ (Федресурсе). Публикации доступны всем в Интернете, именно здесь банки узнают, что вы собираетесь списать долги.

Посмотрите, как выглядят сообщения о внесудебном банкротстве граждан на ЕФСРБ.

Полгода длится банкротство.

Должник в этот период ничего не делает: ему не предъявляют претензий и требований, но и кредит он взять не может.

Кредиторы вправе проверять финансы и имущество должника. Они направят запросы в Росреестр, ГИБДД, ГИМС, Ростехнадзор о собственности, которая зарегистрирована на человека. Если найдут имущество, могут подать в арбитражный суд возражения. Тогда МФЦ прекратит процедуру, а суд введет реструктуризацию.

МФЦ завершает процедуру банкротства

Если 6 месяцев прошли без возражений, МФЦ завершает процедуру — делает публикацию о внесудебном банкротстве и освобождении человека от долгов. Долги списаны!

Какие долги списываются?

- кредиты и микрозаймы, ссуды, долги по кредитным картам и распискам;

- долги, проданные коллекторам;

- налоги, штрафы, взносы в ПФР, пени и исполнительские сборы;

- долги по ЖКХ, за интернет, телефон, капремонт, иные услуги;

- поручительство;

- долги ИП перед контрагентами, поставщиками, арендодателями.

Суд освобождает от задолженностей, которые имелись в момент введения банкротства. Сумма списания не ограничена.

- субсидиарная ответственность;

- компенсации за причинение вреда имуществу и здоровью третьих лиц;

- долги по зарплате работникам, если вы ИП;

- алименты.

Эти требования останутся действующими после судебного и внесудебного банкротства.

Внесудебное банкротство платное или нет?

Внесудебная процедура банкротства бесплатная на 100%. Должник НЕ ПЛАТИТ госпошлину, не оплачивает услуги финансового управляющего и не несет расходы на публикации в ЕФРСБ.

Заберут ли квартиру у банкрота?

Квартира в банкротстве не участвует, если она является единственным жильем должника и не заложена в ипотеку. И в судебной, и во внесудебной процедуре единственное жилье не могут забрать и продать. Какой бы ни была сумма долгов, квартиру у должника не забирают.

Нужен ли финансовый управляющий в МФЦ?

Во внесудебном банкротстве арбитражный управляющий не участвует, и платить за его услуги не нужно. Часть функций управляющего достается кредиторам: они проверяют имущество и сделки банкрота.

К чему приводит банкротство?

Последствия внесудебного и судебного банкротства одинаковы:

- Обязательно сообщать банку о статусе банкрота при оформлении кредитов в течение 5 лет после банкротства.

- Нельзя занимать руководящие должности 3 года.

- Повторно пройти внесудебное банкротство нельзя 10 лет, а судебное — 5 лет.

- Если банкротится ИП, бизнес закрывают, и нельзя зарегистрировать новое ИП 5 лет.

Стоимость процедуры банкротства

Внесудебное банкротство бесплатно. Должник не платит за услуги МФЦ, за публикации в ЕФРСБ. Услуги юристов стоят от 5000 рублей, а комплексное сопровождение по доверенности — 25 000 рублей.

Цена судебного банкротства складывается из судебных расходов и услуг юриста по банкротству.

Обязательные судебные расходы (при самостоятельном банкротстве без юридического сопровождения):

Вознаграждение финуправляющего за одну процедуру (чаще это реализация имущества)

25 000 ₽

Плата за публикации в Коммерсантъ и в ЕФРСБ.

Расходы на почтовые уведомления

Как признать физическое лицо банкротом под ключ

Стоимость услуг рассчитывается индивидуально, сумма фиксируется при заключении договора. «Под ключ» значит, что вы платите установленную сумму, и она не меняется, какие бы споры ни возникли в процессе банкротного дела. Вы выписываете доверенность, а дальше наши юристы работают до победного завершения дела!

Звоните, мы поможем стать банкротом без потерь

Мы помогаем избавиться от просроченных долгов с гарантиями и без рисков.

Наши юристы по банкротству физ. лиц

Старший юрист по банкротству физ. лиц

Юрист по банкротству физических лиц

Консультант по банкротству

Дадут ли автокредит после банкротства?

Если не прошло пяти лет после того, как вас признали банкротом, в выдаче автокредита откажут. Не имеет значения, будет это автокредит или потребительский кредит, банки не выдают деньги обанкротившимся людям.

Будучи банкротом, вы можете прийти в банк и подать заявку на автокредит. Не важно, какой автомобиль вы собираетесь приобрести, новую Ауди или Ладу Гранту. Но менеджеры вежливо откажут.

Можно ли скрыть информацию о банкротстве?

Когда заемщик подает заявку на получение кредита, он обязан указать в анкете, что проходил процедуру банкротства за последние пять лет. Если прошло более пяти лет, указывать не нужно. Скрыть сведения о банкротстве от банка не получится, все данные о банкротстве доступны в открытых источниках. Сотрудники банка все равно узнают, что вы проходили процедуру банкротства. Сведения хранятся в БКИ вместе с кредитной историей заемщика.

Как получить автокредит после банкротства?

Банкроту никто не запрещает устраиваться на работу и получать зарплату на карту. Вы начинаете новую жизнь, а со всеми долгами рассчитались. Но банки не доверяют таким клиентам. В течение пяти лет вы не сможете оформить автокредит.

Устройтесь на работу, отработайте минимум шесть месяцев и подайте заявку на кредитную карту. В оформлении кредитной карты банк не откажет, но вам нужно вовремя платить по счетам, чтобы доказать свою состоятельность. Если вовремя отдавать долги по кредитной карте, банк увеличит лимит денег. Но на это потребуется 5-6 месяцев.

После менеджеры сами могут перезвонить и предложить кредит на небольшую сумму, например, на 30−40 тыс. руб. На получение автокредита влияют условия завершения процедуры банкротства. Если с кредитором заключили мировое соглашение, рассчитались с долгом благодаря продаже имущества или ценных вещей, банк может пойти навстречу и выдать небольшую сумму для покупки авто.

Когда есть кредитная карта, которой пользуетесь более шести месяцев, попробуйте подать заявку на автокредит, даже если с банка не звонили. Вероятность, что банк одобрит заявку — высока, но предварительно менеджеры рассчитают кредитную нагрузку.

Если банк отказал, а вы живете семьей, оформите кредит на родственника. Машина будет принадлежать ему, но можно будет оформить страховку и на вас.

В какие банки обращаться за автокредитом, если стали банкротом?

Сразу исключите из списка те банки, которые списали долги и не заключили с вами мирового соглашения. Без мирового соглашения с банком кредитор занесет вас в «черный список» на ближайшие пять лет. Потребительские и автокредиты выдают обанкротившимся людям крупные банки с государственным участием. Например, ВТБ или Сбербанк. Но если списали долги перед ВТБ без мирового соглашения, обращаться заново туда будет бессмысленно.

Банки работают на прибыль, поэтому в стране нет специальных программ для обанкротившихся граждан. Кредиторы иногда выдают бывшим банкротам небольшие суммы, но под высокий процент и на жестких условиях. Например, разрешат оформить кредит на 100 тыс. руб. на три года по ставке 25%, а за одну просрочку будут ежедневно начислять 1% к сумме долга.

Не торопитесь сразу после банкротства подавать заявки в крупные банки. Предварительно позвоните менеджерам и поинтересуйтесь, работает ли кредитор с банкротами. Дело в том, что некоторые банки, такие как Альфа Банк или Почта Банк, стараются избегать банкротов, поэтому сразу отказывают.

Помимо обращения в крупные банки с государственным участием, обращайтесь к кредиторам, которые предлагают автокредиты. Например, попробуйте получить автокредит в Росгосстрах банке.

Помните, что если удастся найти банк, который даст деньги на покупку машины банкроту, ставка по процентам будет выше, чем для клиентов с положительным кредитным рейтингом. Попробуйте привести финансового поручителя, чтобы повысить свои шансы на одобрение заявки.

Как еще получить деньги на авто банкроту?

Взять деньги в долг банкроту можно в МФО, но ставка по процентам будет высокой и при просрочке компания наложит штраф 50% от суммы долга. Не рекомендуем обращаться в МФО из-за высоких ставок по процентам.

Если срочно нужен авто после банкротства и все банки отказывают в выдаче денег, можете взять подержанный автомобиль в автоломбарде. Но у этого решения свой недостаток — за машину придется переплатить почти в два раза.

Самый безопасный и надежный вариант получения автокредита после банкротства — обращение и консультацию у кредитного брокера МБК. Рассмотрим вашу заявку, проанализируем документы и подберем банк, в котором дадут деньги на лояльных условиях.

Как получить автокредит банкроту?

- Сразу после банкротства улучшайте кредитный рейтинг. Устройтесь на работу и оформите кредитную карту, вовремя платите по счетам. Менеджеры через 5−6 месяцев поднимут кредитный лимит по карте и могут позвонить и предложить оформить кредит на более крупную сумму.

- Не стоит обращаться в банк за автокредитом, который списал вам долги по банкротству, т. к. все равно откажут.

- Обращайтесь в крупные банки с государственным участием, если и они откажут, воспользуйтесь услугами МБК.

- Если живете в семье, никто не запрещает оформить автокредит на супруга или супругу, если на родственника из-за вашего банкротства не наложили ограничения.

В ФЗ-127 О несостоятельности в статье 213. 30 главы 10 говорится о последствиях банкротства для гражданина. И первым пунктом там указано, что в течение 5 лет после прохождения процедуры банкротства при запросе новых кредитов гражданин обязан сообщать кредиторам о том, что имело место быть банкротство.

Проще говоря, после банкротства взять ипотеку или иной кредит можно, но если с момента получения статуса банкрота прошло менее 5 лет, при подаче заявки заемщик должен предупредить об этом банк.

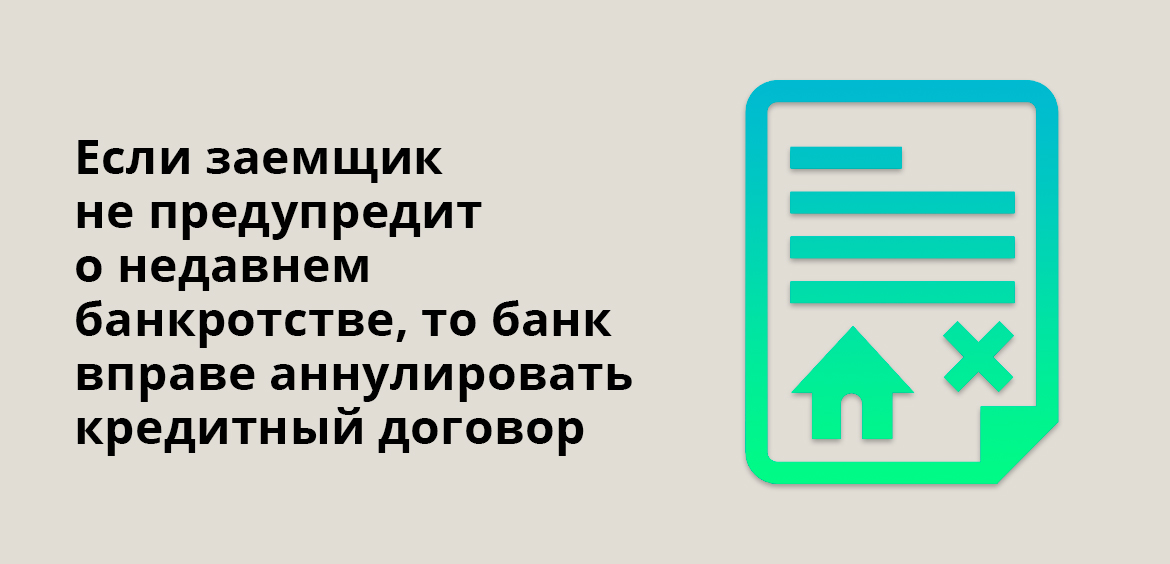

Теоретически не исключается ситуация, что 5 лет еще не прошло, а банкрот обратился в банк и получил ипотеку, скрыв факт недавнего банкротства. Но если до банка дойдет информация о нарушении закона, он правомочен аннулировать кредитный договор.

Если говорить объективно, то вряд ли банк поспешит аннулировать кредитный договор благонадежного заемщика, если каким-то образом до него дойдет информация о недавнем банкротстве. Но если совершается просрочка, тогда шансы на аннулирование договора высоки.

Что происходит с кредитной историей после банкротства

По закону информация о банкротстве должна заноситься в кредитную историю. И этот факт становится препятствием на пути оформления ипотеки после банкротства. Но на практике сведения доходят не всегда.

ФЗ-218 о кредитных историях в пункте 3,9 статьи 5 говорит о том, что финансовый управляющий, который ведет дело о банкротстве, обязан передавать в БКИ сведения о процедуре. Если у должника есть КИ, сведения направляются в БКИ, которое хранит информацию о нем. Если КИ нет, то в одно любое.

В течение 5 дней после наступления события финансовый управляющий обязан в электронном виде предоставить в БКИ сведения о банкротстве.

Что должен передать управляющий о банкротстве в БКИ согласно статье 4 ФЗ-218:

- сведения обо всех проводимых в ходе признания банкротства процедурах;

- сведения о неправомерных действиях гражданина в процессе банкротства;

- информацию о фиктивном банкротстве;

- информацию о включении сведений в единый реестр сведений о банкротстве.

Но на практике управляющие не всегда выполняют это требование закона и часто “забывают” отправить сведения в БКИ. Возможно, дело в том, что закон не назначает для них ответственность за непередачу информации в установленный срок, это и влечет нерасторопность.

Если в вашей кредитной истории нет сведений о банкротстве, взять ипотеку будет проще. Но особо на это рассчитывать не стоит — это воля случая.

Репутация заемщика

Дадут ли ипотеку после банкротства физического лица — это довольно спорный вопрос. При рассмотрении заявки на получение жилищного кредита банки крайне тщательно анализируют заемщика, его платежеспособность и репутацию.

И понятное дело, если в КИ будет обнаружена информация о банкротстве, которое было совершено даже 5-6 лет назад, для банка это будет сигналом о том, что ситуация может повториться (по закону банкротиться можно несколько раз, но спустя 5 лет после предыдущей процедуры).

И даже если рассмотреть ситуацию, когда финансовый управляющий не передал сведения в БКИ, информация о бывших просрочках все равно никуда не девается. Да, они числятся закрытыми на данный момент, но они были, а это портит репутацию заемщика.

На практике ипотека после банкротства физического лица — дело маловероятное, но пробовать ее оформить никто не мешает. Если подготовиться к оформлению и быть в целом положительным заемщиком по анкете, шансы все же есть.

Через сколько можно взять ипотеку после банкротства

Можно подать заявку хоть на следующий день после получения статуса, но в течение 5 лет после этого события гражданин обязан уведомлять банк о прошедшем банкротстве. Поэтому лучше не планировать оформление ипотеки в течение этого срока, а немного подождать, параллельно зарабатывая себе репутацию.

Бывшему должнику нужно зарабатывать кредитную историю. У него есть на это несколько лет. Заработать ее можно, оформляя и своевременно погашая различные кредиты. И чем больше благополучно погашенных обязательств, тем выше шансы на то, что получится взять ипотеку после банкротства.

Рекомендации будущим ипотечным заемщикам:

- определите круг банков, в которых вы хотели бы взять ипотеку в будущем. Старайтесь оформлять в них кредиты, чтобы заработать положительную репутацию;

- спустя 1 год после получения статуса банкрота пробуйте подавать заявки на кредиты, конечно, при условии, что у вас есть стабильный доход, позволяющий их выплачивать;

- пытайтесь оформить небольшие товарные кредиты, заказывайте кредитные карты онлайн. По иным продуктам вы вряд ли получите одобрение;

- лучше не обращаться за займами в МФО, наличие информации о них — негативные моменты для многих банков.

Но все же помните, что по закону в течение 5 лет вы обязаны сообщать новым банкам о прошедшей процедуре банкротства. Говорит об этом или нет — это уже на вашей совести. Возможно, банк об этом и не узнает.

За 5 лет вы можете сформировать хорошую кредитную историю, с лихвой перекрыть расположенные там негативные данные. И получите возможность не сообщать банку о банкротстве.

Как получить ипотеку после банкротства

В первую очередь рекомендуем заказать собственную кредитную историю и посмотреть, что вообще в ней находится. Вы будете знать, есть ли там сведения о банкротстве — это важно.

Но, опять же, если в КИ сведений нет, есть Единый реестр банкротств, в котором отражаются данные и процедурах в отношении физических лиц. Банк может найти сведения о процедуре там. Поэтому не стоит надеяться на то, что все останется неизвестным.

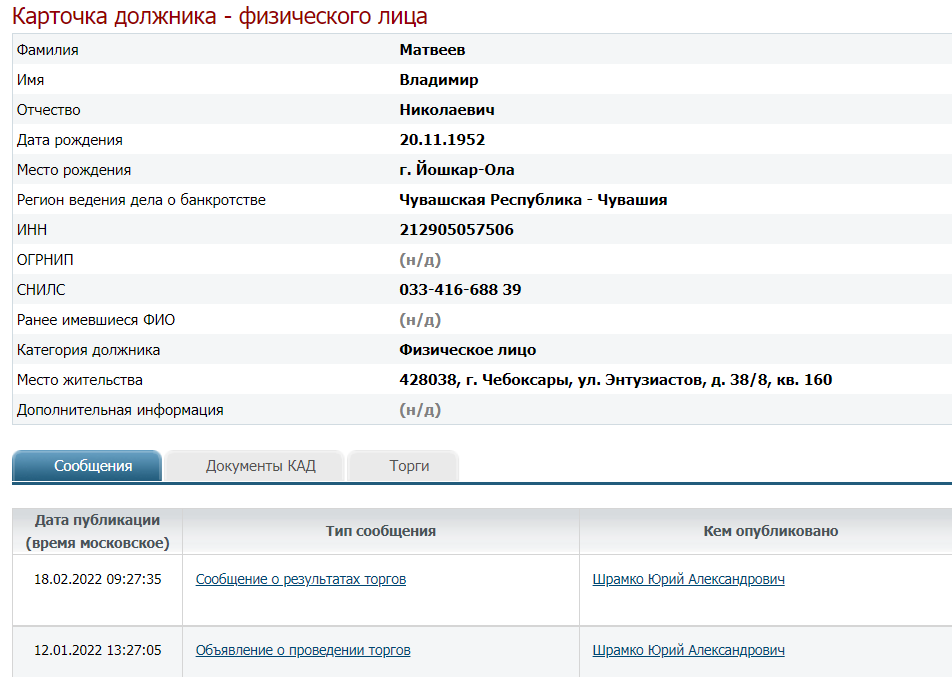

Вот, например, карточка первого же попавшегося банкрота:

Как взять ипотеку после банкротства физических лиц:

- Ждите 5 лет, за это время старайтесь внести в кредитную историю положительные данные, обзаведитесь имуществом, авто.

- Старайтесь постоянно пользоваться услугами конкретных банков, желательно, чтобы в этом списке был зарплатный банк.

- Спустя 5 лет после получения статуса банкрота пробуйте подавать заявки на ипотеку в знакомые банки. Это можно делать онлайн, получая предварительные решения дистанционно.

- Подавайте запрос сначала в один банк, потом в другой. Запросов за короткий период времени не должно быть больше трех.

- Если все эти банки отказали, возобновляйте попытки получить ипотеку не ранее чем через полгода, попутно пользуясь другими доступными кредитными продуктами.

Если вам удастся получить одобрение от какого-либо банка, то сам процесс заключения договора будет стандартным.

Рассмотрим, какие банки дают кредит банкротам : Ренессанс Кредит : отличается лояльностью ко всем клиентам. Совкомбанк: предоставляет специальные программы улучшения кредитной истории. Альфа-Банк: известен как банк с лучшими условиями рефинансирования, но в ряде случаев может выдать и кредит банкроту

Ответ – НЕТ! По окончании процедуры банкротства полномочия финансового управляющего прекращаются. Гражданин вновь становится финансово самостоятельным, может открывать счета в банках, пользоваться банковскими картами, вкладывать, инвестировать денежные средства, а также выступать поручителем и брать кредиты

Кредит после банкротства : отзывы После банкротства можно брать кредит на любые нужды. Никаких ограничений со стороны законодательства по этому вопросу не установлено. Бывший должник может обратиться в банк в любое время с момента завершения процесса. Размер запрашиваемой суммы также не ограничивается. 11 мая 2022 г

Возмещать средства кредиторам за лиц, которые объявили себя банкротами, не будет никто. А потому кредитование спустя 1-2 года после окончания процедуры банкротства для большинства будет недоступной услугой

Рассмотрим, какие банки дают кредит банкротам : Ренессанс Кредит : отличается лояльностью ко всем клиентам. Совкомбанк: предоставляет специальные программы улучшения кредитной истории. Альфа- Банк : известен как банк с лучшими условиями рефинансирования, но в ряде случаев может выдать и кредит банкроту

Но есть и ограничения, согласно которым признанный финансово несостоятельным человек лишается возможности: в течение 5 лет: — брать кредиты и займы без упоминания прохождения процедуры банкротства — повторно инициировать банкротство 3 авг

Чаще всего займы выдаются на общих условиях, по действующим в банке процентным ставкам. Кредит после банкротства действительно могут выдать, однако гражданин обязан уведомить банк о факте признания своей финансовой несостоятельности. Это правило действует в течение 5 лет с момента завершения процесса. 11 мая 2022 г

Единственное ограничение, которое устанавливается Законом о банкротстве – обязательство гражданина сообщать о факте своего банкротства в случае обращения за кредитом в течение пяти лет с момента завершения или прекращения процедуры (см. 30 Закона о банкротстве )

Когда обновляется кредитная история ? После внесения изменений кредитная история обновляется в течение 3-5 дней

После процедуры банкротства должник имеет право обратиться в кредитную организацию. Однако, если у него запросят данную информацию- он должен уведомить о том, что является банкротом. В большинстве случаев денежные средства кредиторами выдаются

Пункт 1 статьи 213. 30 закона о банкротстве указывает на то, что в течение 5 лет после признания несостоятельности, вы обязаны самостоятельно сообщать об этом кредитору при заключении договоров займа или кредитовании. То есть закон не запрещает пользоваться кредитами, даже если суд объявил вас банкротом

Ответ – НЕТ ! По окончании процедуры банкротства полномочия финансового управляющего прекращаются. Гражданин вновь становится финансово самостоятельным, может открывать счета в банках, пользоваться банковскими картами, вкладывать, инвестировать денежные средства, а также выступать поручителем и брать кредиты

Следует обратиться в банк или БКИ и подать заявление на оспаривание кредитной истории : организации проведут проверку и удалят ошибочные данные, что автоматически улучшит вашу КИ

Банкротство – Bankrot.Fedresurs.ru

Банкротство – Bankrot.Fedresurs.ru