Содержание

Признаки банкротства

Банкротство юридических лиц – сложная процедура, которая состоит из нескольких этапов и является единственным способом ликвидации при наличии долгов. Её запуск возможен лишь при условии того, что компания действительно неплатёжеспособна. Возможны ситуации, когда финансовые средства на погашение долга имеются в наличии, но руководство по той или иной причине решает не выполнять свои обязательства перед поставщиком или кредитором. Такие споры, как правило, решаются в арбитражном суде.

Признаки банкротства прописаны на законодательном уровне в ФЗ «О несостоятельности» от 26. 2002. Они включают в себя:

- Превышение долговых обязательств перед контрагентами суммы в 300 000 рублей;

- Неспособность выполнять обязательства перед кредиторами и государствами более трёх месяцев;

- Наличие задолженности перед персоналом по заработной плате и другим выплатам, которые являются обязательными.

Признаки банкротства юридического лица просматриваются в финансовой документации учреждения в виде:

- Увеличения долгов перед сотрудниками;

- Увеличения задолженности по кредитам;

- Уменьшения ликвидных средств.

Признаки банкротства для ряда организаций, работающих, например, в сфере финансов, отличаются. Их кредиторы имеют возможность подать в суд уже при наличии просрочки в течение двух недель на сумму в 100 000 рублей.

Кто может инициировать банкротство юр. лица и для чего это делать?

Процедура банкротства юридического лица может быть инициирована и должником, и кредитором. При этом каждый из них преследует свою цель:

- Первый стремится избавиться от долгов, которые не имеет возможности выплатить;

- Второй стремится вернуть назад хотя бы часть своих средств.

Кто именно имеет право обратиться в суд для того, чтобы запустить соответствующую процедуру?

- Руководитель организации;

- Её учредители;

- Федеральная налоговая служба и другие гос. органы;

- Сотрудники компании;

- Контрагенты, перед которыми имеются долговые обязательства;

- Лизинговые компании.

На первый взгляд может показаться, что процедура банкротства призвана избавлять от долгов и тех, кто открыл предприятие, взял под него кредиты и авансовые платежи по договорам, а потом, чтобы не рассчитываться по обязательствам перед государством, кредиторами и персоналом, запустил её. На самом деле же всё обстоит иначе: кредиторы имеют возможность обвинить руководство и собственников компании в преднамеренном доведении до банкротства.

Преимущества и недостатки банкротства юридических лиц

Процессы, регулируемые на законодательном уровне (как и любые другие), имеют целый ряд преимуществ и недостатков. К первым относят:

- Возможность закрыть организацию, которая не приносит прибыль на законных основаниях, погасив её долги перед государством и кредиторами;

- Отсутствие ограничений для руководителей и учредителей при открытии нового юридического лица (исключением является их привлечение к субсидиарной ответственности).

Ко вторым относят:

- Риск привлечения руководства к субсидиарной ответственности при выявлении нарушений, которые повлекли за собой несостоятельность компании;

- Риск привлечения руководства к уголовной ответственности при наличии доказательств фиктивного банкротства;

- Сложность и продолжительность процедуры – она может длиться в течение нескольких лет в зависимости от объёмов имеющихся активов/пассивов;

- Необходимость привлечения к проведению банкротства арбитражного управляющего, который имеет право распоряжаться имуществом и счетами организации.

Пошаговая инструкция по полному банкротству

Полное банкротство проводится в соответствии регламентом, прописанным в ФЗ «О несостоятельности (банкротстве)» от 26. 2002. Данный правовой источник содержит всю необходимую информацию: основные положения, признаки несостоятельности юридических лиц, их обязательства перед контрагентами и государством, а также список этапов, которые нужно пройти после инициирования процедуры.

Анализ ситуации

Выявление у организации признаков банкротства и их соответствия прописанным на законодательном уровне. В процессе проводится всесторонний анализ работы предприятия за последние три года, осуществляется аудит бухгалтерского учёта, проверка взаимоотношений с контрагентами, оценка рисков.

Сбор необходимых документов

Если налицо все признаки банкротства организации, потребуется:

- Полный пакет документов о регистрации (ИНН, ОГРН, выписка из ЕГРЮЛ);

- Пакет учредительных документов (Устав, решения собственников, протоколы собраний);

- Реестр задолженности и требований по кредитам;

- Документы, которые подтверждают наличие задолженности;

- Бухгалтерская отчётность за последние 5 лет;

- Пакет документов, которые подтверждают неспособность платить по кредитам.

Подача иска о банкротстве

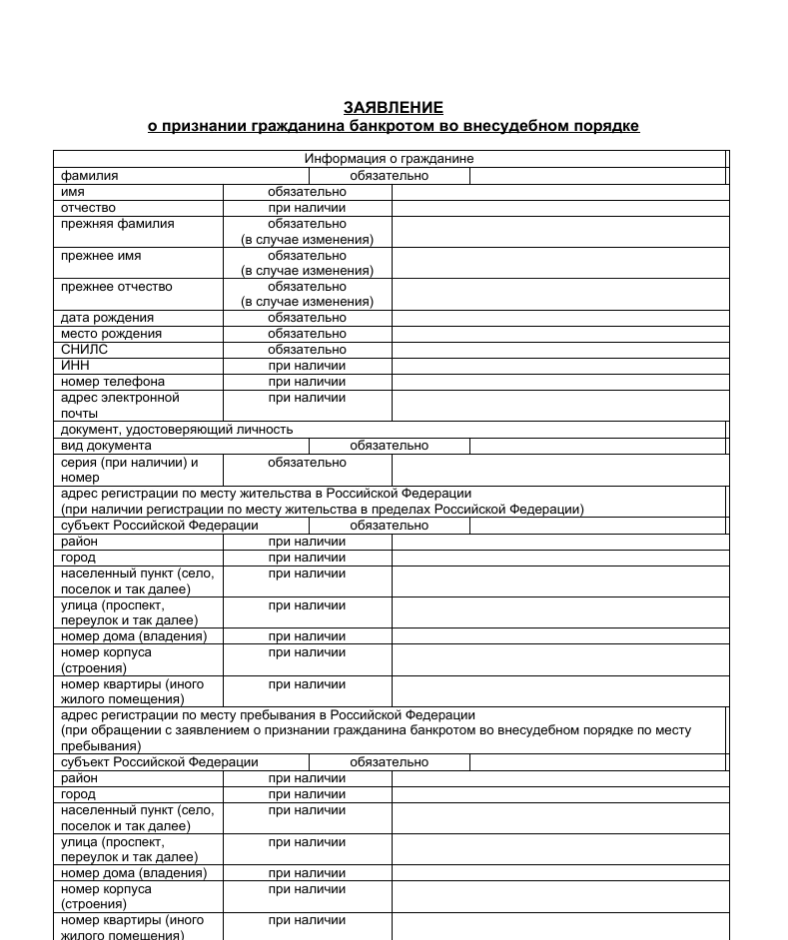

Заявление о банкротстве подают в арбитражный суд. При его заполнении указывают следующую информацию:

- Название арбитражного суда, в который обращается истец;

- Сумма требований по кредитам;

- Сумма задолженности по обязательным платежам;

- Расшифровка долгов государству, контрагентам, сотрудникам;

- Документы, подтверждающие неплатёжеспособность организации;

- Номера счетов в банках и кредитных организациях.

Уведомление заинтересованных лиц

После того, как заявление было подано в суд, нужно отправить письменные уведомления всем заинтересованным сторонам:

- Учредителям, акционерам, сотрудникам;

- Контрагентам, банковским и кредитным организациям.

Помимо этого, нужно дать объявление в «Вестнике государственной регистрации».

Решение суда

В назначенный день арбитражный суд рассматривает иск и назначает арбитражного управляющего. Это – лицо, которое в дальнейшем будет вести процедуру банкротства. От его действий и решений будет зависеть то, насколько быстро и эффективно она будет проведена. По требованию суда может быть введена одна из следующих процедур:

- Наблюдение. Осуществляется в течение полугода и предусматривает анализ состояния организации, расчёт её долгов, анализ их покрытия, проведение первого собрания кредиторов;

- Внешнее управление. Осуществляется в течение полутора-двух лет и предусматривает введение мер, которые направлены на реорганизацию и улучшение финансового состояния предприятия;

- Финансовое оздоровление. Осуществляется в течение двух лет и направлено на реструктуризацию долговых обязательств, разработку и согласование графиков покрытия долгов;

- Конкурсное производство. Осуществляется в период от шести до двенадцати месяцев и направлено на распродажу имущества предприятия на торгах и покрытие долгов.

Упрощенная процедура банкротства юридических лиц в 2021 году

Банкротство юридических лиц 2021 по упрощённой процедуре возможно при выполнении следующих условий:

- запуск учредителями;

- цель – ликвидация организации.

Упрощённая процедура показана предприятиям, которые фактически не работают, не планируют или не могут восстановить свою деятельность, не способны платить по долгам. Она включает в себя меньшее количество этапов, чем полная:

- Подача заявления в суд о банкротстве;

- Наблюдение в течение полугода;

- Закрытие обязательств по долгам и списание оставшихся;

- Ликвидация предприятия.

Поскольку у учредителей нет цели возобновить работу компании, этапы внешнего управления и финансового оздоровления исключены. Конкурсное производство тоже не проводится из-за отсутствия имущества, которое можно выставить на торги.

Хотите узнать, какая процедура банкротства подойдёт для Вашей компании? Записывайтесь на бесплатную консультацию к юристам «АИП»: +7 (495) 106-88-97.

Схема действий при запуске процедуры банкротства

Прежде всего, рассматривая варианты выхода из тяжелой ситуации, один среди которых – банкротство, нужно понять, подпадает ли организация под требования, установленные Федеральным законом «О несостоятельности (банкротстве)» от 26. 2002 № 127-ФЗ (далее – Закон №127-ФЗ). Этих требований всего 2:

- Компания в течение 3 месяцев не в силах расплатиться со всеми своими кредиторами, выплатить зарплату своим работникам или уплатить налоги в бюджет.

- Совокупная сумма всех задолженностей составляет не меньше 300 тысяч рублей.

Если компания соответствует этим двум требованиям, то она обязана обратиться в суд с заявлением о признании банкротом.

Обратите внимание! При наступлении перечисленных обстоятельств у директора или другого уполномоченного лица возникает именно обязанность, а не право на обращение в Суд. Обусловлено это тем, что своевременное обращение в Суд позволит компании не увеличивать убытки контрагентов и даже предоставит возможность восстановления финансового положения.

В случае если заявление подано не будет, то впоследствии контролирующих лиц организации (руководителя, учредителей и других аффилированных лиц) могут привлечь к субсидиарной ответственности.

Заявление в суд подается также руководителем компании или председателем ликвидационной комиссии в случаях выявления признаков несостоятельности при ликвидации юридического лица. Выявление неплатежеспособности на данном этапе встречается в практике достаточно часто. Кроме того, о плохом финансовом состоянии компании может стать известно в результате проведения аудиторской проверки или после составления периодических бухгалтерских отчетов.

Схема действий руководителя для инициирования процедуры банкротства в сокращенном виде выглядит следующим образом:

- Выявление всех кредиторов, размера задолженности перед каждым из них, сроков просрочки и т.п..

- Оплата судебных расходов, включая расходы на арбитражного управляющего.

- Сбор необходимых документов, свидетельствующих о несостоятельности (договоры с контрагентами, подтверждающие долг; справки с банков об отсутствии денежных средств на счетах; судебные акты, которыми с компании взысканы деньги, и другое).

- Составление заявления о признании организации несостоятельной.

- Подача документов в арбитражный суд.

Как уже было сказано, это лишь краткая инструкция по действиям, которые нужно будет совершить. В идеале же привлечь к сопровождению этого процесса юриста, если таковой есть в штате компании, либо обратиться в специализированные компании.

Расходы на процедуру банкротства

Процедура банкротства – дело затратное. И хотя у компании, которая подает заявление о признании ее несостоятельной, отсутствуют деньги, чтобы рассчитаться перед всеми своими кредиторами, изыскать их для процесса банкротства она обязана. В противном случае суд не будет рассматривать дело.

Обязанность заявителя-должника оплатить расходы возложена на него ст. Закона №127-ФЗ. Чтобы понимать перед началом запуска процесса, какие расходы будет нужно оплатить, перечислим некоторые из них. Это расходы:

- на почтовые отправления;

- на оценку имущества должника;

- на публикацию сведений о банкротстве;

- на регистрацию прав в Росреестре;

- на оплату услуг аудитора, реестродержателя и других привлеченных к делу лиц;

- на оплату работы управляющего;

- судебные расходы, включая госпошлину.

Здесь стоит отметить, что если управляющим к процессу будет привлечено лицо, без которого в принципе можно было бы обойтись, или, например, стоимость услуг какого-либо привлеченного специалиста явно не соответствует разумным размерам, то заинтересованное лицо вправе оспорить действия управляющего. Необоснованность принятых мер в суде должно будет доказать лицо, заявляющее это требование. если должник подал это заявление, то он и должен будет доказать, что расходы не соответствуют реально необходимым.

Важно! Если решение о привлечении каких-либо специалистов к делу было принято кредиторами, то оплата их услуг возлагается уже не на должника, а на этих кредиторов.

Касательно госпошлины – ее размер закреплен законодательно и для организаций-должников составляет 6 000 рублей (пп. 5 п. 1 ст. 333. 21 Налогового кодекса РФ). Реквизиты для ее уплаты можно посмотреть на сайте арбитражного суда, в который планируется подать заявление, там же можно заполнить платежное поручение на оплату.

Еще один существенный момент для компаний, которые нарушают требования Закона №127-ФЗ, в том числе своевременно не подают заявление о банкротстве. Обычно руководство таких компаний считает, что раз у организации нет денег, значит кредиторам с нее взять будет нечего, соответственно, можно и не подавать заявление в суд. Однако такая ситуация может развиться следующим образом. Кредитор подаст заявление о банкротстве должника, после чего суд выяснит, что у должника нет средств для оплаты судебных расходов, и откажет в рассмотрении дела. Вот это определение об отказе в рассмотрении дела будет основанием для кредитора для обращения в суд с иском о привлечении к субсидиарной ответственности руководителя, учредителей и других контролирующих лиц. долги будут взыскивать уже с них, а не с компании.

Процедура упрощенного банкротства юридических лиц

Банкротство – это затяжной и долгий процесс, который может быть растянут на годы. Причина в том, что он состоит из нескольких последовательных процедур, на каждую из которых отводится определенный интервал времени. Это процедуры:

- наблюдение;

- фин.оздоровление;

- внешнее управление;

- конкурсное производство;

- мировое соглашение.

Чтобы как-то сократить процесс рассмотрения дел о банкротстве хотя бы в отношении каких-то компаний, Законом №127-ФЗ предусмотрена упрощенная процедура банкротства, в ходе которой могут не применяться некоторые из вышеназванных процедур.

- В упрощенном порядке может быть признано банкротом юридическое лицо, которое его учредители решили ликвидировать (закрыть), но выяснилось, что имущества компании не хватает для расчета с кредиторами. После подачи заявления в суд сразу же выносится решение о признании банкротом и открытии конкурсного производства. Предварительные процедуры: внешнее управление, наблюдение, оздоровление не осуществляются в отношении такого должника. Если руководитель или председатель ликвидационной комиссии, обнаружив факт того, что при ликвидации им не хватит имущества для расчетов, не обратятся в суд, то эти лица впоследствии будут привлечены к субсидиарной ответственности.

- Также упрощенно может быть рассмотрено дело о банкротстве компании, место нахождения руководства которой неизвестно, а сама такая компания фактически не осуществляет деятельность. В таких случаях с заявлением в суд обращаются кредиторы либо уполномоченные органы. Три предварительные процедуры в данном случае тоже не применяются, а суд через месяц после возбуждения дела переходит к конкурсному производству и реализации имущества. Однако если в ходе работы управляющим будет обнаружено имущество должника, объем которого позволяет покрыть все долги, то суд должен прекратить упрощенную процедуры и начать другую, например, внешнее наблюдение.

Обоснованность упрощенного производства в перечисленных ситуациях заключается в том, что в обоих случаях юридическое лицо перестает работать, а предварительные процедуры, направленные на восстановление платежеспособности и работоспособности, по сути не нужны. Поэтому эти этапы пропускаются, а сразу же начинается реализация имущества и расчет с кредиторами.

Таким образом, чтобы запустить процедуру банкротства, необходимо привлечь специалистов, имеющих опыт и знающих все нюансы. Банкротство – для компаний, которые не имеют средств для погашения долгов, верный вариант разрешения проблем. Однако сама эта процедура сложная и трудоемкая, требующая затрат не только денежных средств, но и времени.

Вопрос-ответ

Вопрос: Как скрыть имущество при банкротстве?

Ответ: Существует несколько способов, но не все они эффективны и легальны:

- Передача имущества через договор дарения родственникам. Все сделки, заключенные в течение 3х лет до наступления банкротства, могут быть оспорены, это значит, что такое имущество будет включено в конкурсную массу.

- Продажа имущества по заниженной стоимости. Большой процент сделок проходит по следующей схеме: в договоре купли-продажи указывается заниженная стоимость, а оставшаяся часть передается по расписке. Подобные сделки вызовут подозрения у финансового управляющего и существенно затянут процедуру банкротства.

- Расчет только с одним из кредиторов является нарушение интересов остальных заимодавцев. Должник рискует потерять все шансы на списание долгов.

- При наличии долгов у каждого супруга правильнее проводить процедуру банкротства совместно. Инициация 2х процедур приведет к затягиванию дела, поскольку финансовым управляющим придется решать проблему раздела совместного имущества.

Единственное правильное решение в такой ситуации – не торопиться совершать какие-либо сделки с имуществом, чтобы не потерять его.

Почему нам можно доверять?

- • Стаж работы. Мы непрерывно работаем с 2008 года и постоянно улучшаем «продукт».

- • Компетентность. Наши эксперты регулярно повышают квалификацию и принимают участие в написании материалов для профильных изданий.

Остались вопросы? Разберем бесплатно простую задачу или проведем консультацию (Посмотреть пример)

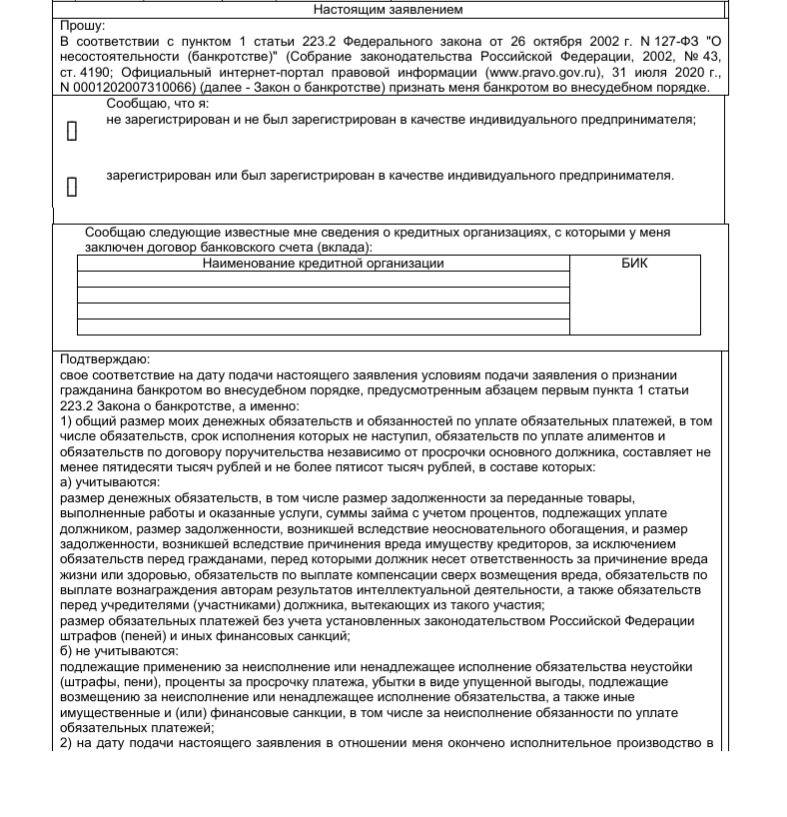

Условия упрощенного банкротства

Если сумма долга физлица — 50 до 500 тыс. руб. , нет дополнительных источников дохода, ему разрешается подать заявление через МФЦ. Но в Госдуме рассматривается законопроект, который позволит гражданам подавать документы через портал Госуслуг. Пока что подать заявление на упрощенное банкротство разрешается только через МФЦ.

Согласно закону № 127-ФЗ от 1 сентября 2020 года все граждане, у которых нет денег на оплату долгов, имеют право подать заявление на прохождение банкротства в упрощенной форме. Услуга доступна также для ИП и самозанятых.

Документы для прохождения банкротства

Из личных документов для подачи заявления потребуется паспорт, СНИЛС и ИНН. Сделайте копию документов в цветном виде. В черно-белом виде документы не принимают. Закажите выписку из ПФР — через сайт или очно. Чтобы заказать выписку онлайн, воспользуйтесь порталом Госуслуг.

Если отсутствует статус ИП, закажите выписку об отсутствии зарегистрированного ИП через ЕГРИП.

Список дополнительных документов выглядит следующим образом.

- Свидетельство о браке или расторжении. Документ о расторжении брака потребуется, если договор расторгли в течение последних трех лет.

- Копия брачного договора. Если был составлен брачный договор, сделайте копию и заверьте у нотариуса.

- Есть дети. Копию свидетельства о рождении детей.

- Инвалидность и справки о тяжелых заболеваниях. Обратитесь в поликлинику.

- Присвоен статус безработного. Возьмите справку с центра занятости по месту жительства.

Образец заполненного заявления:

ПримерОбщая сумма долга Ирины превышает 200 тыс. руб. Работу потеряла, других источников дохода нет. Решила подать заявление и собрать документы самостоятельно. Ирина уже получила официальный статус безработной и состояла на бирже труда, но забыла взять справку и сообщить об этом МФЦ. В итоге в оформлении банкротства было отказано из-за недостоверных сведений. Ирине пришлось заново писать заявление.

Подача заявления на упрощенное банкротство

Для подачи заявления обратитесь в МФЦ. Постановление ФССП подтверждать и копировать не потребуется. Главное, проверьте сами, что приставы закончили дело. Если сумма долга превышает 500 тыс. руб. , вы вправе уменьшить сумму долга, рассчитавшись с некоторыми кредиторами, чтобы пройти банкротство в упрощенной форме.

Если ваш долг превышает 500 тыс. , воспользуйтесь стандартной процедурой банкротства. Это более сложная процедура и требует финансовых затрат. Обращайтесь в компанию МБК. Тщательно проверим документы и поможем оформить заявку. Получите бесплатную консультацию по прохождению стандартной процедуры банкротства физического лица, оформив онлайн заявку.

После заполнения контактных данных в заявлении, на втором листе будет список по открытым счетам, вкладам и статусе ИП. Список кредиторов, которым должны деньги, заполните отдельно. Укажите в форме следующие сведения:

- местонахождение и название кредитора, — если это компания;

- реквизиты кредитного договора;

- сумму долга, включая пени и штрафы.

Копию списка кредиторов с суммой задолженности приложите к заявлению. Подайте подготовленные документы вместе с заявлением в МФЦ по месту жительства. Разрешается подавать документы не только лично, но и через представителя. Сотрудник МФЦ внизу заявления поставит дату принятия документов на рассмотрение. Обязательно ставят подпись и печать МФЦ. Запрещается подавать документы почтой.

Оформите онлайн-заявку на бесплатную консультацию и получите советы специалиста по подготовке к банкротству.

Проверка документов и заявления

Менеджеры МФЦ проверят заявление и прикрепленные документы. При обнаружении ошибки или несоответствия процедуру банкротства приостановят. Если документы в порядке, а должник соответствует заявленным требованиям, в течение трех суток сотрудники МФЦ опубликуют извещение о банкротстве в ЕФРСБ.

Кредиторов о начале процедуры заявитель уведомлять не обязан. Это забота банков, которые проверяют сведения по своим источникам и Федеральным ресурсам. Когда будет запущена процедура банкротства, долги, штрафы и пени перестают начисляться. Длительность процедуры не превышает шести месяцев.

Что делать, если появились деньги?

При появлении дополнительного дохода заявитель обязан уведомить об этом МФЦ. На это выделяется пять суток с момента изменений о дополнительном доходе. Если банкрот не уведомит об изменениях МФЦ, банкротство приостановят.

Когда должник получает неофициальный заработок и в МФЦ не могут проверить данные, уведомлять об изменениях не обязательно.

ПримерЛеонид подал заявление на упрощенную форму банкротства в мае. Собрал документ, указал список кредиторов, прикрепил цветные копии. Сотрудники МФЦ проверили и в течение трех дней внесли запись в ЕФРСБ о начале процедуры банкротства. Общая сумма долга перед кредиторами у Леонида составляла 180 тыс. руб. Но через три месяца после подачи заявления должник получил работу на стройке с окладом в 80 тыс. руб. Леонид обратился в МФЦ, чтобы приостановить процедуру банкротства и рассчитаться с кредиторами.

Что будет, если не внести кредитора в форму о банкротстве?

Когда должник забывает или целенаправленно не вносит кредитора в список упрощенной процедуры банкротства, заявителя ждут неприятные последствия. Кредитор, которого нет в списке, вправе обратиться в МФЦ для прекращения процедуры банкротства и передачи дела в арбитраж.

Сотрудники МФЦ отреагируют на заявление кредитора, изучат дело и вынесут решение. Если требования кредитора будут обоснованы, процедуру банкротства в упрощенной форме прекратят и направят дело в суд.

Признание банкротом

После признания должника банкротом, все долги перед кредиторами будут списаны. Информацию о банкротстве МФЦ публикует в ЕФРСБ. И если после признания банкротства кредиторы будут требовать возврата денег, банкрот вправе обратиться в суд. Что касается последствий банкротства в упрощенной форме, то они ничем не отличаются от стандартного банкротства. Мы уже писали об этом в статье «Последствия банкротства физических лиц».

В присвоении статуса банкрота нет ничего страшного, с появлением упрощенного банкротства количество пройденных процедур возросло в разы. Сделать это можно самостоятельно, используя информацию выше, или с помощью МБК.

Узнавайте о новых статьях МБК по подписке. Повышайте финансовую грамотность вместе с нами.

Возможно ли внесудебное банкротство юридического лица?

Дела о банкротстве рассматриваются арбитражным судом (ч. 1 ст. 6 Закона № 127-ФЗ). При этом для граждан законом предусмотрена внесудебная процедура банкротства – он имеет право на подачу заявления о признании его банкротом во внесудебном порядке при одновременном соблюдении нескольких условий (ч. 1 ст. 223. 2 Закона № 127-ФЗ) – подробнее об этом читайте в материале ГАРАНТ.

Мнения специалистов о возможности применения внесудебного банкротства для юридического лица схожи: основная часть считает, что применение такой процедуры невозможно. Так, Светлана Гузь отметила, что основная причина заключается в наличии одного из критериев внесудебного банкротства, который заключается в отсутствии имущества у гражданина, что подтверждается окончанием исполнительного производства. Эксперт объясняет: основная цель создания юридического лица коммерческой организации – извлечение прибыли. При создании обществ участники наделяют его имуществом, то есть отсутствие имущества, за счет которого могут быть удовлетворены требования кредиторов, свидетельствует о неразумном или недобросовестном ведении хозяйственной деятельности. Судебное банкротство позволяет установить причины, которые привели к банкротству. Если же недобросовестные участники оборота получат инструмент внесудебного банкротства, количество злоупотреблений может вырасти в разы, подытожила эксперт.

Ксения Хлопотова считает, что внесудебное банкротство для юридических лиц теоретически возможно, и если будет разработан соответствующий механизм, позволяющий реализовать процедуру банкротства без участия суда и арбитражного управляющего, то это значительно снизит нагрузку судов и “пустые” дела о банкротстве. Однако на сегодняшний день ни общество, ни законодательная база не готовы для реализации подобной идеи, поскольку предусмотреть все возможные злоупотребления со стороны должников и нивелирование рисков для кредиторов, является сложной задачей, для решения которой необходим уже действующий и эффективный институт банкротства, заметила эксперт.

Внесудебное банкротство для юридических лиц сейчас невозможно, поддерживает коллег руководитель федеральной юридической компании “Афонин и партнеры” Игорь Афонин. Банкротство юридических лиц сильно отличается от процедуры банкротства физических лиц. Например, во втором случае есть наблюдение, конкурсное производство, внешнее управление – и в каждой процедуре даже арбитражный управляющий называется по-разному, отличается и длительность процедур.

Реформа законодательства о банкротстве – текущий статус

Юридическое сообщество уже на протяжении нескольких лет активно обсуждает необходимость реформы законодательства о банкротстве. Одним из наиболее важных этапов развития реформы стал законопроект “О внесении изменений в Федеральный закон “О несостоятельности (банкротстве)” и отдельные законодательные акты Российской Федерации” (ID: 02/04/03-20/00100272; далее – Законопроект). Ранее ГАРАНТ. РУ писал, что после публикации законопроекта в марте 2021 года обсуждение реформы усилилось. Однако по состоянию на данный момент, законопроект до сих пор не был принят: он был рассмотрен в первом чтении.

Как считает арбитражный управляющий, основатель и руководитель ЮКК “Квадрат” Вячеслав Курилин, из-за активного обсуждения законопроекта, начиная с лета прошлого года, складывалось впечатление, что он будет принят либо до Нового года, либо сразу после него. При этом на площадках, где обсуждался законопроект с участием представителей профессионального сообщества с участием представителей Минэкономразвития России, были высказаны утверждения, согласно которым уже разработаны подзаконные акты к будущему законопроекту, которые будут регулировать те вопросы, которые не нашли отражение в законе. Эксперт считает, что к принятию закона все готово, однако на данный момент появились вопросы, которые требуют более оперативного решения в других направлениях.

Неуклонно и однозначно законодательство и практика банкротства движется в сторону нескольких направлений, считает Андрей Червов, управляющий партнер “Авангард Менеджмент”. Эксперт относит к ним усиление личной ответственности менеджмента и бенефициаров за убытки кредиторам путем привлечения к субсидиарной ответственности, усиление личной ответственности конкурсных управляющих, рост доли ФНС России при распределении конкурсной массы, а также тот факт, что все большее количество личного имущества и сделок в итоге попадает в конкурсную массу расчета банкротов с кредиторами.

Светлана Гузь, управляющий партнер бюро юридических стратегий Legal to Business:

“Пока законодатель и представители профессионального сообщества дискутируют о реформе банкротного законодательства, правовые позиции, исходя из духа закона с учетом текущих реалий, приходиться вырабатывать Верховному Суду. Безусловно выводы, сформированные экономической коллегией Верховного Суда, направлены на соблюдение баланса интересов участников процедур банкротства. Но заданные тенденции далеко не всегда положительно сказываются на интересах определенной группы участников процедур, например, арбитражных управляющих или залоговых кредиторов”

При этом в сфере банкротства сформировалась статистика и выявлены тенденции по категориям таких дел. Руководствуясь статистикой Единого федерального реестра сведений о банкротстве за 2019 – 2020 годы, Юрий Капштык приводит следующие цифры: менее 5% составляет доля удовлетворенных требований кредиторов (при этом в 60% случаев из них выплаты кредиторам не производились), а доля ежегодно вводимых реабилитационных процедур банкротства организаций составляет менее 2%. На основании данных он делает вывод о назревшей потребности в реформе и адаптации к современным реалиям.

Илья Телятников полагает, что причина, по которой реформа назрела уже давно заключается в проблеме очень длительных сроков банкротства. Затягивание данного процесса и увеличение сроков в соответствии с объяснением эксперта влечет финансовые проблемы для кредиторов.

Ксения Хлопотова, руководитель практики “Банкротство”, Консалтинговая Группа GRM:

“Основными трендами банкротного права являются развитие института субсидиарной ответственности контролирующих должника лиц, их максимальное отстранение от влияния на процедуру банкротства, в том числе и на стадии планирования банкротства с целью предупреждения подконтрольного характера процедуры.

Реформа законодательства имеет выраженный прокредиторский характер, о чем свидетельствует увеличение механизмов для исключения контроля над должником со стороны его аффилированных лиц, в частности введение “случайного” (автоматического) выбора арбитражных управляющих, запрет контролирующим должника лицам назначать лояльных арбитражных управляющих и снижение очередности удовлетворения их требований в ходе конкурсного производства, при этом последнее прямо предлагается закрепить в законопроекте.

По сути, такой подход уже существует в правоприменительной практике и прочно укрепился: Верховный Суд Российской Федерации в “Обзоре судебной практики разрешения споров, связанных с установлением в процедурах банкротства требований, контролирующих должника и аффилированных с ним лиц” (утв. Президиумом Верховного Суда РФ 29 января 2020), является ярким примером того, что реформирование законодательства идет по указанному направлению. На данный момент действуют ограничения в отношении заинтересованных по отношению к должнику кредиторов на голосование по повестке дня собрания кредиторов, но пока аффилированные кредиторы по-прежнему могут голосовать по иным вопросам повестки дня собрания кредиторов.

Также в настоящий момент тенденции банкротства сводятся к росту практики привлечения контролирующих должника лиц к субсидиарной ответственности, в том числе к расширению субъектного состава лиц, привлекаемых к субсидиарной ответственности по обязательствам должника-банкрота, в частности, юристов, бухгалтеров, юридических консультантов компании-банкрота, родственников и наследников контролирующих должника лиц, и о такой направленности свидетельствует расширенное толкование признаков фактической аффилированности, что нашло свое подтверждение в судебной практике (Постановление Арбитражного суда Московского округа от 14 июля 2020 г. N Ф05-10611/20 по делу № А41-28592/2017, Постановление Арбитражного суда Московского округа от 20 февраля 2021 г. N Ф05-16763/18 по делу № А41-78395/2016)”

Как законопроект повлияет на реформу законодательства о банкротстве?

В случае принятия законопроекта изменится порядок торгов (в частности, не будет процедуры публичного предложения), объяснил Илья Телятников. Наблюдение, финансовое оздоровление и внешнее управление будут заменены на одну реабилитационную процедуру. Эксперт положительно оценивает потенциальное нововведение: например, применение наблюдения не давало какого-либо эффекта, а лишь затягивало на 9 месяцев переход к инвентаризации и реализации имущества.

Также к исключительной компетенции собрания кредиторов будет относиться в том числе принятие решения об утверждении и изменении плана реструктуризации долгов, заметил Юрий Капштык. При рассмотрения дела о банкротстве помимо реструктуризации долгов (за исключением банкротства финансовых организаций) могут применятся конкурсное производство и мировое соглашение. Введение механизма “мировое соглашение” эксперт считает прогрессом: стороны могут сами урегулировать спор, а не использовать исключительно механизм принудительного исполнения. До настоящего момента такой возможности не было, в том числе и в компетенции управляющих, объяснил он. Это однозначно повысит лояльность со стороны участников как к закону так и самой процедуре, подытожил эксперт.

Дмитрий Краснощек, адвокат (Тульская областная Адвокатская палата, № 71/830), руководитель юридической фирмой “Стратегия”:

“Если мы говорим о том, что данный законопроект будет принят в неизменном виде, то, конечно, это приведет к самым существенным изменениям в сфере банкротства за последние 20 лет. Поменяется порядок назначения на должность арбитражных управляющих, наконец будет реформирована процедура наблюдения, и тут очевидно желание законодателя сделать эту процедуру не номинальной, а реальной, с реальной возможностью восстановления платежеспособности предприятия. Заработает ли это на практике пока говорить сложно, но очевидно, что законодатель всеми силами пытается уменьшить количество конкурсных производств и увеличить количество восстановительных процедур. В основе закона лежит очень хорошая идея, но как нам кажется есть очень серьезный отрыв закона от реальности, это выражается в том, что если даже реальный руководитель предприятия не смог найти возможность для его спасения, то как это сделает управляющий, ведь в текущей экономической ситуации дело не в фигуре руководителя, не в том, что он не обладает соответствующими навыками, а в том, что сама экономическая ситуация не дает ему возможности реализоваться.

Еще один большой блок изменений коснется системы проведения торгов, будет отменено публичное предложение, и вместо него будут просто торги на повышение. Отличие в том, что если заявок не поступило, то цена снижается до появления первой заявки и потом повышение будет происходит уже от этой сниженной стоимости.

Самым спорным моментом законопроекта является деление всех должников на группы и назначение управляющих в зависимости от накопленных баллов. Также в зависимости от этого изменится и порядок оплаты услуг арбитражных управляющих. Законодатель предполагает, что такой подход будет заинтересовывать управляющего материально и приведет к увеличению процента погашенных требований, но может быть и обратный эффект, все самые большие процедуры достанутся управляющим с более высоким рейтингом, а новичкам останутся совсем “пустые” процедуры, и они никак не смогут увеличить количество своих баллов и получить более серьезную процедуру. В итоге это может привести к формированию некого класса зажиточных управляющих, и все процедуры будут делиться только между определенным кругом лиц”

Приостановление подачи налоговыми органами заявлений о банкротстве должников

Ранее ГАРАНТ. РУ писал, что руководителем ФНС России было принято решение приостановить с 9 марта 2022 года подачу налоговыми органами заявлений о банкротстве должников. Ксения Хлопотова считает, что такое решение принято ФНС России в целях снижения риска роста количества дел о банкротстве в связи с напряженностью внешнеэкономических отношений и введением иностранными государствами ограничительных мер. Эксперт считает такое решение разумным и оправданным в период нестабильной экономической ситуации. Она считает, что решение будет способствовать снижению рисков неплатежеспособности для налогоплательщиков, которые понесли ущерб из-за финансово-экономических санкций, поскольку они смогут не только обратиться в налоговый орган, чтобы отложить сроки применения мер взыскания до предельных в соответствии с налоговым законодательством, но и взять необходимую паузу для стабилизации финансового состояния и принятия оптимальных управленческих решений по организации деятельности предприятия и сохранения бизнеса.

Соответствующее решение дает возможность должнику принять меры для исправления проблемной финансовой ситуации без спешки и ошибок, принять взвешенное решение, считает Юрий Капштык. При этом эксперт обратил внимание, что если должник осознанно принимает решение стать банкротом, при этом ведет бизнес по принципу “здесь и сейчас” или желает получить от процедуры выгоду, то решение не изменит его намерений, а срок увеличения момента подачи заявления о банкротстве подтвердит отсутствие принятия мер по улучшению или изменения ситуации с бизнесом.

Решение руководителя ФНС России представляет собой одну из мер поддержки бизнеса и граждан в условиях беспрецедентных санкций, согласен Илья Телятников. Как объясняет эксперт, ФНС – это частый конкурсный кредитор, однако требования чаще всего незначительные относительно банковских требований. Он считает, что данная мера должна сократить количество мелких банкротств в случае, если у должника нет существенных просроченных банковских кредитов.

По мнению старшего юриста юридической компании ЮКО Романа Чернышова, кредиторы, в том числе и ФНС, в текущих условиях должны идти навстречу должникам, которые по объективным причинам не могут исполнить обязательства или обязанности по уплате налогов. Но делать это нужно в индивидуальном порядке, считает эксперт. Так, налоговое законодательство содержит положения, связанные с отсрочкой или рассрочкой по уплате налога. Осуществленная же налоговым органом мера по приостановлению подачи заявлений о банкротстве может не принести желаемого результата, особенно с учетом того, что 5 марта 2022 года ФНС подала в Арбитражный суд города Москвы около 500 заявлений о банкротстве, подытожил эксперт.

При этом не все эксперты положительно высказываются в отношении данного нововведения. По мнению Олега Гринева, так как первой процедурой в банкротстве является наблюдение, не прекращается деятельность должника и при нем исследуется возможность восстановления его платежеспособности и пресекаются попытки явного вывода активов. В случае же моратория недобросовестный должник получает возможность вывести свои активы, которые в дальнейшем будет крайне затруднительно вернуть, считает эксперт.

Как нужно применять мораторий

Стоит отметить, что у федеральных органов исполнительной власти нет единого мнения о том, должен ли применяться введенный с 1 апреля по 1 октября 2022 года мораторий ко всем должникам, кроме некоторых застройщиков, или все же только к банкротным, отвечающим определенным условиям. Общих разъяснений они не давали, однако в ответах на поступающие от организаций в их адрес обращения позиции о применении моратория все же зафиксированы. В частности, в ответах на письма АРБ – неудивительно, что ассоциация крайне заинтересована в получении мнений органов власти хотя бы в таком виде: банки, напомним, являются не только кредиторами должников, но и лицами, обязанными незамедлительно исполнять содержащиеся в исполнительном документе или постановлении судебного пристава-исполнителя требования о взыскании денежных средств со счетов должников, которые они обслуживают (ч. 5 ст. 70 Федерального закона от 2 октября 2007 г. № 229-ФЗ “Об исполнительном производстве”; далее – Закон № 229-ФЗ).

ФССП России отметила, что постановления судебного пристава-исполнителя об обращении взыскания на денежные средства должника, находящиеся на счете, обязательны к исполнению кредитными организациями до получения от судебного пристава-исполнителя постановления о приостановлении исполнительного производства (arb. ru/arb/press-on-arb/fssp_rossii_otvetila_pro_moratoriy-10558932).

Департамент нормативно-правового регулирования, анализа и контроля в сфере исполнения уголовных наказаний и судебных актов Минюста России подчеркнул, что, исходя из определения понятия должник и предмета регулирования Закона № 127-ФЗ, приостановление исполнительных производств возможно исключительно в отношении юридических лиц, ИП и граждан, которыми или в отношении которых были поданы заявления о банкротстве, в случае, если вопрос о принятии этих заявлений не был решен к дате введения моратория (то есть к 1 апреля). Иное толкование, по мнению департамента, противоречит положениям Закона № 127-ФЗ. При этом отмечается, что в настоящее время вопросы о приостановлении исполнительного производства рассматриваются судебными приставами-исполнителями при наличии всех установленных законодательством условий при поступлении заявления от сторон исполнительного производства (arb. ru/b2b/docs/otvet_ministerstva_yustitsii_rossiyskoy_federatsii_na_zapros_arb_o_vvedenii_mora-10556344/). Стоит подчеркнуть, что в ответе содержится и стандартная оговорка о том, что мнение Минюста России, высказанное в ответах на обращения, не является обязательным для правоприменителя и не может рассматриваться в качестве официального разъяснения законодательства РФ или доказательства в суде.

Департамент корпоративного регулирования Минэкономразвития России, также отметив, что министерство не наделено полномочиями по разъяснению федеральных законов и вправе только высказать не являющееся обязательным для применения мнение, указал2, что вопросы, касающиеся круга лиц, на которые распространяются правила о моратории, и приостановления исполнительного производства по имущественным взысканиям, в том числе в части отдельных видов требований, разъяснены в Постановлении Пленума Верховного Суда РФ от 24 декабря 2020 г. № 44 “О некоторых вопросах применения положений статьи 9. 1 Федерального закона от 26 октября 2002 года № 127-ФЗ” (далее – Постановление Пленума № 44).

В данном постановлении, напомним, отмечается, в частности, что:

- правила о моратории распространяются на лицо, которое отвечает требованиям, установленным актом Правительства РФ о введении в действие моратория, вне зависимости от того, обладает такое лицо признаками неплатежеспособности и (или) недостаточности имущества или нет (п. 2 Постановления Пленума № 44);

- в силу прямого указания закона со дня введения в действие моратория исполнительное производство по имущественным взысканиям по требованиям, возникшим до введения моратория, приостанавливается – на основании акта о введении моратория. Это значит, что в период его действия не допускается применение мер принудительного исполнения, а также исполнение исполнительного документа, предъявленного взыскателем непосредственно в банк или иную кредитную организацию. Банк, в который поступает исполнительный документ в отношении должника, на которого распространяется действие моратория, принимает его и оставляет без исполнения до окончания действия моратория (абз. 3 п. 6 Постановления Пленума № 44);

- правило о том, что в период действия моратория на требования к подпадающему под него лицу, которые возникли до введения моратория, не начисляются финансовые санкции, в том числе проценты за пользование чужими денежными средствами (ст. 395 Гражданского кодекса), неустойка (ст. 330 ГК РФ), пени за просрочку уплаты налога или сбора (ст. 75 Налогового кодекса), означает, в частности, что предъявленное в общеисковом порядке заявление кредитора о взыскании с такого лица финансовых санкций, начисленных за период действия моратория, не подлежит удовлетворению. Причем лицо, подпадающее под действие моратория, вправе заявить возражение об освобождении от уплаты неустойки и в том случае, если в суд не подавалось заявление о его банкротстве. Однако если при рассмотрении спора о взыскании неустойки или иных финансовых санкций, начисленных за период действия моратория, будет доказано, что ответчик не пострадал от обстоятельств, послуживших основанием для введения моратория, и его ссылки на эти обстоятельства представляют собой проявление заведомо недобросовестного поведения, суд в зависимости от обстоятельств дела и с учетом характера и последствий поведения ответчика может удовлетворить иск полностью или частично, не применив возражения о наличии моратория на основании установленных ст. 10 ГК РФ норм о злоупотреблении правом (п. 7 Постановления Пленума № 44).

Банк России, тоже указав, что официальное разъяснение законодательства РФ о банкротстве и об исполнительном производстве не относится к его компетенции, счел возможным выразить мнение по вопросам АРБ о применении моратория на банкротство, в том числе в части исполнения в период его действия требований исполнительных документов, – так как свои позиции по ним в ответах ассоциации уже изложили Минэкономразвития России, Минюст России и ФССП России. По его мнению, из буквального прочтения Постановления № 497 следует, что введенный мораторий на банкротство является общим для всех должников, за исключением указанных в п. 2 данного постановления. И в отношении всех этих лиц исполнительное производство по имущественным взысканиям по требованиям, возникшим до введения моратория, приостанавливается – это соответствует разъяснениям, содержащимся в п. 2 и п. 6 Постановления Пленума № 44. Также Банк России сослался на Определение Судебной коллегии по экономическим спорам ВС РФ от 18 апреля 2022 г. № 305-ЭС21-25305, в котором суд указал на императивность п. 9 ч. 1 ст. 40 Закона № 229-ФЗ, в соответствии с которым исполнительное производство подлежит приостановлению судебным приставом-исполнителем полностью или частично в случае распространения на должника моратория на банкротство, что обусловливает необходимость соблюдения данной нормы приставами, за исключением случая, когда должник заявил об отказе от применения в его отношении моратория на банкротство (подробно об этом решении ГАРАНТ. РУ писал ранее).

ВС РФ, к которому АРБ обратилась в мае с просьбой дать разъяснения по вопросу о круге лиц, на которые распространяется мораторий на возбуждение дел о банкротстве, введенный Постановлением № 497, учитывая существующую упомянутую выше позицию Минюста России, отметил, что разъяснения о применении ст. 1 Закона № 127-ФЗ содержатся в Постановлении Пленума № 44 (arb. ru/b2b/docs/otvet_vs_rf_na_pismo_arb_o_pravovom_regulirovanii_moratoriya_na_vozbuzhdenie_del-10564049/). При этом Суд сообщил, что сейчас обсуждается необходимость подготовки дополнительных разъяснений, поскольку вопросы о применении данной статьи и Постановления № 497 поступают и от судов.

Как видно, далеко не все органы власти полагают, что введенный мораторий должен распространяться почти на всех должников вне зависимости от их платежеспособности. По словам заместителя председателя Комитета Госдумы по финансовому рынку Аркадия Свистунова, в нижнюю палату парламента поступило огромное количество обращений, связанных с Постановлением № 497, – депутат объясняет это тем, что “за разъяснениями обращаться некуда, потому что все разъяснения федеральных органов исполнительной власти – разные, а практика вообще пошла по своему пути”. Как отмечает заместитель председателя экспертного совета Банка России по защите прав потребителей финансовых услуг Эльман Мехтиев, сложившаяся неопределенность приводит к тому, что некоторые банки списывают средства со счетов должников по требованиям ФССП России, другие арестовывают средства на счетах клиентов, но никуда их не перечисляют, а часть банков отказываются в принципе что-либо делать с деньгами клиентов-должников.

Как нужно скорректировать нормы о моратории

Если исходить из буквального толкования именно положений Постановления № 497 и действительно распространять мораторий на абсолютное большинство должников, можно получить масштабный и системный кризис в сфере исполнения договорных обязательств, считает заместитель председателя Комитета Госдумы по экономической политике Станислав Наумов, разработавший законопроект об уточнении последствий введения моратория на возбуждение дел о банкротстве (внесен в Госдуму 13 мая). В пояснительной записке к проекту отмечается:

- введение “тотального” моратория на возбуждение дел о банкротстве, предполагающего запрет на обращение взыскания на заложенное имущество и возможность приостановления исполнительных производств по имущественным взысканиям по возникшим до введения моратория требованиям, в отношении практически всех должников вне зависимости от наличия или отсутствия у них возможности исполнять свои обязательства создает неравные условия для субъектов экономической деятельности и может привести к снижению финансовой устойчивости кредиторов-взыскателей или даже к их банкротству;

- последствия введения моратория в виде прекращения исполнительных производств могут привести к ухудшению финансовой дисциплины должников, так как исполнять обязательства перестанут и те, кто объективно имеет возможность это делать, – в связи с отсутствием какой-либо ответственности за неисполнение. И это может негативно повлиять на стабильность гражданского оборота, который и так сейчас находится в “зоне турбулентности” в связи с непростой экономической ситуацией;

- в настоящее время для должников-граждан предусмотрен ряд мер по защите от негативных последствий принудительного взыскания по исполнительному производству: в частности, не допускается обращение взыскания на заработную плату и иные доходы должника в размере прожиточного минимума (с 1 февраля текущего года на основании Федерального закона от 29 июня 2021 года № 234-ФЗ), до 30 сентября должники со снизившимся доходом могут обратиться к кредитору за предоставлением кредитных каникул сроком до полугода (ст. 13 Федерального закона от 8 марта 2022 г. № 46-ФЗ).

Таким образом, введение такого моратория на шесть месяцев без адекватных мер защиты кредиторов депутат считает избыточной мерой. В связи с этим законопроектом № 123230-8 предлагается скорректировать п. 3 ст. 1 Закона № 127-ФЗ: закрепить в нем положение о том, что мораторий распространяется только на должников, которые обладают признаками банкротства, установленными данным законом, а исполнительное производство по имущественным взысканиям по требованиям к таким должникам, возникшим до введения моратория, приостанавливается при направлении ими соответствующего заявления судебным приставам-исполнителям. Корреспондирующие изменения предполагается внести и в п. 9 ч. 1 ст. 40 Закона № 229-ФЗ.

Юридическое лицо признается банкротом исключительно по решению арбитражного суда. Фактическим основанием этого решения является подтвержденное в установленном порядке длительное отсутствие возможности погасить задолженность перед кредиторами по взятым на себя обязательствам

Объявить себя банкротом во внесудебном порядке может гражданин, общий долг которого на дату подачи заявления составляет от 50 до 500 тысяч рублей. Если долги превышают этот размер, можно воспользоваться только судебной процедурой банкротства

Юридическое лицо, за исключением казенного предприятия, учреждения, политической партии и религиозной организации, по решению суда может быть признано несостоятельным ( банкротом )

Подать заявление в Арбитражный суд можно лично, через канцелярию суда, отправить по почте, либо подать документы в электронном виде через систему подачи документов «Мой арбитр». Арбитражный суд рассматривает поданное заявление о банкротстве и проверяет его на предмет соответствия закону

Инициировать банкротство могут руководитель, кредиторы, уполномоченные органы (налоговые службы, муниципальные образования). У всех, кто имеет право обратиться в суд о признании банкротом – это право, а у самого должника такая процедура является и правом, и обязанностью

Сколько берут за процедуру банкротства ? Размер госпошлины составляет 300 рублей. Все дела о банкротстве рассматривает Арбитражный суд. Кроме оплаты пошлины необходим депозит в размере 25 000 рублей на счет суда за услуги финансового управляющего

Внесудебное банкротстве работает с сентября 2020, МФЦ принимают заявления на внесудебное банкротство по месту прописки и временной регистрации должников. В заявлении на банкротство через МФЦ указываются ФИО и паспортные данные банкрота , СНИЛС, ИНН и адрес

Важно! Через Госуслуги подать заявление на упрощенное банкротство невозможно. К сожалению, данной функции ни в приложении, ни на сайте единого портала не предусмотрено

Юридическое лицо , за исключением казенного предприятия, учреждения, политической партии и религиозной организации, по решению суда может быть признано несостоятельным ( банкротом )

Инициировать банкротство могут руководитель, кредиторы, уполномоченные органы (налоговые службы, муниципальные образования). У всех, кто имеет право обратиться в суд о признании банкротом – это право , а у самого должника такая процедура является и правом , и обязанностью

Гражданин, который не способен удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей, может быть признан несостоятельным ( банкротом ) по решению арбитражного суда

Главным лицом в таком разбирательстве является арбитражный управляющий. К его кандидатуре предъявляются жесткие требования, несоответствие одному из которых приведет к отстранению от обязанностей. Именно он осуществляет управление процедурой банкротства и всеми ее процессами и назначается арбитражным судом

Право на обращение в суд возникает у кредитора , если он предварительно, не менее чем за 15 календарных дней до обращения в суд, опубликовал уведомление о намерении обратиться с заявлением о признании должника банкротом путем включения его в Единый федеральный реестр (п. 7 Закона о банкротстве ). 8 мая 2019 г

Банкротство юридического лица – это неспособность компании исполнять обязательства по возврату средств кредиторам, выдавать зарплату сотрудникам, платить налоги и т. Иными словами – финансовая несостоятельность организации

Обязательные судебные расходы (в первую очередь, публикации в «Коммерсанте» и на ЕФРСБ) — от 30 000 рублей за всю процедуру, Государственная пошлина за подачу заявления о банкротстве — 6 000 рублей. Итого: минимальная стоимость процедуры банкротства предприятия: 30 000 руб

Через Госуслуги подать заявление на упрощенное банкротство невозможно. К сожалению, данной функции ни в приложении, ни на сайте единого портала не предусмотрено. Информации по этому поводу сейчас нет

Начать процедуру банкротства имеет право любое физическое лицо , чей долг перед организациями превысил 500 тысяч рублей. При этом просрочка по уплате обязательств должна превышать три месяца. Инициаторами начала осуществления процедуры банкротства могут также выступить кредиторы или Федеральная налоговая служба

Проверка через сайт ЕФРСБ Данные о состоявшихся банкротствах также хранятся в реестре на сайте bankrot. ru в Едином федеральном реестре сведений о банкротствах. На этом ресурсе также есть система для получения сведений о гражданах и доступна проверка на банкротство физических лиц

Банкротство – Bankrot.Fedresurs.ru

Банкротство – Bankrot.Fedresurs.ru