Содержание

Завершенные дела

Все судебные дела размещены с согласия должников

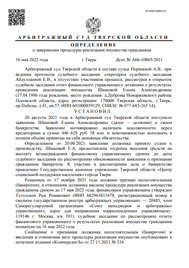

Было долга – 505 880 руб.

Поступило в работу

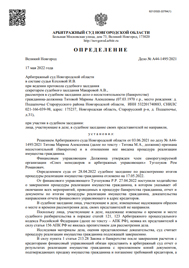

Было долга – 456 332 руб.

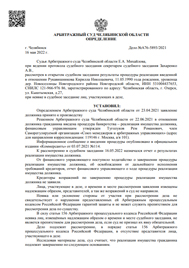

Было долга – 320 774 руб.

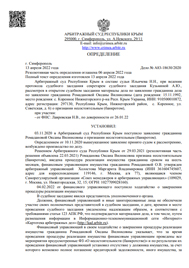

Было долга – 1 474 300 руб.

Было долга – 6 788 453 руб.

Было долга – 1 376 902 руб.

Было долга – 1 788 439 руб.

Было долга – 740 553 руб.

Было долга – 2 830 771 руб.

Было долга – 834 881 руб.

Было долга – 643 404 руб.

Было долга – 830 715 руб.

Сообщить об ошибке

Новости по теме

Закон о несостоятельности (банкротстве) физических лиц принят в 2015, но жизнь не стоит на месте, и гражданам, планирующим списывать долги, необходимо знать свежие новости 2023 года. Здесь мы рассказываем об изменениях в законах и судебной практике по банкротству граждан, кредитованию и взысканию долгов с физлиц.

Куда обращаться? Сколько стоят услуги по банкротству физлиц? Какие произошли изменения в Законе о банкротстве c 2015 по 2023 год? Были ли приняты какие-то значительные поправки? Здесь вы найдете подборку наиболее интересных важных и последних новостей банкротства физлиц, узнаете, что изменилось и на что следует обратить внимание, если вы перестали платить по кредитам и собираетесь проходить процедуру банкротства физических лиц. Читайте последние новости о банкротстве и принимайте правильные решения!

Спишем долги или вернем деньги

Перезвоним в течение 30 секунд

Расскажем, как избавиться от долгов в вашей ситуации

Гарантируем конфиденциальность

Новости банкротства физических лиц

Начиная с 2015 года, когда физическим лицам стала доступна процедура банкротства, законодательство несколько раз менялось. Это касалось уточнения требований к документам, к порядку проведения отдельных этапов банкротного дела. Условия прохождения банкротства периодически меняются или дополняются судебной практикой. Чего стоит только судебная практика 2021 года, которая частично сняла запрет на реализацию единственного жилья должников.

В этом году Верховный и Конституционный суды решили, что суд вправе продавать единственное жилье должника, если оно может быть отнесено к категории . И в том случае, если оно куплено в период, когда физ лицо уже успело «по уши влезть» в долги. Правда, выгнать такого должника на улицу нельзя — кредиторы обязаны предоставить ему жилье, согласно жилищно-санитарным нормам по месту проживания этого человека.

Все изменения в банкротстве физических лиц связаны с внесением поправок в федеральный закон № 127-ФЗ. Прежде чем законопроект выносится на рассмотрение в Госдуму РФ, он проходит общественные обсуждения, правовую экспертизу. Поэтому о предстоящих изменениях всегда можно узнать заранее.

Российское государство не намерено отменять банкротство физических лиц

Да, с течением времени процедура банкротства модернизируется — снизилась сумма госпошлины за подачу документов в суд, увеличился гонорар финансового управляющего, суды стали признавать банкротами тех граждан, у которых нет никакого имущества. Закон «О банкротстве» — это живой организм, изменения в который пишет судебная практика и сама жизнь.

На данный момент подготовлен законопроект о кардинальном изменении процедуры банкротства для физических и юридических лиц. Правда, изменения касаются больше юрлиц, но и для физиков в них есть новости.

Вот несколько изменений, с которыми вскоре могут столкнуться должники:

- будет изменен порядок назначения управляющих, которые являются обязательными участниками банкротных дел в арбитраже;

- власти планируют изменить правила очередности кредиторов (прежде всего, ожидается переход на систему из 7 очередей требований);

- изменения коснутся правил реализации имущества, размера вознаграждения для .

Отметим еще раз, что предлагаемые изменения для банкротства физических лиц не столь значительны, как для должников-организаций. Также не сильно изменится положение должников-предпринимателей, так как они банкротятся почти по тем же правилам, что и физические лица.

Важные поправки планируются в процедуру внесудебного банкротства. Минэкономразвития предложило увеличить максимальную сумму обязательств, при которых граждане смогут банкротиться через МФЦ — с 500 000 рублей до 1 000 000 рублей. При этом из 1 млн. рублей не более 500 000 рублей должна составлять задолженность по обязательным платежам (например, налоги), тогда как размер остальных обязательств может быть в пределах от 50 до 500 тыс. руб. Это существенно расширит количество должников, которым смогут воспользоваться упрощенным банкротством.

Не поддавайтесь на провокации и не верьте сплетням из Интернета! Банкротство физ лиц — это законный способ списать неподъемные долги. Если у вас есть вопросы — обращайтесь за бесплатной консультацией к нашим юристам.

Бесплатная консультация по списанию долгов

Оставьте свой телефон, специалист перезвонит вам в течение 1 минуты

Полгода без банкротства

Правительство с 1 апреля вводит масштабный мораторий на банкротство. Он коснется практически всех юридических и физических лиц, а не только пострадавших от кризиса отраслей, как это было в ковидном 2020 году. Исключение сделано только для «проблемных» застройщиков, числящихся в соответствующем реестре.

Объявление столь широкого моратория объясняется возникшими из-за санкций сложностями в работе большого числа отраслей и ухудшением экономической ситуации.

Эксперты предупреждают, что у этой меры поддержки бизнеса есть и обратная сторона — она может привести и к злоупотреблениям со стороны должников, которые в состоянии выплачивать долги, что в итоге скажется на положении добросовестных кредиторов.

С сегодняшнего дня правительство вводит практически всеобщий мораторий на банкротство, он продлится полгода — до 1 октября 2022 года.

Суть механизма заключается в том, что кредиторы в этот период не смогут подавать заявления о банкротстве того или иного лица, при этом возможность заявить о собственной несостоятельности остается.

Как уточняют в Минэкономики, отклоняться будут заявления о банкротстве, направленные кредиторами не только с 1 апреля по 1 октября, но и поданные до даты введения моратория, если вопрос о принятии к производству к этому моменту не был решен арбитражным судом.

Поясним, что в 2020 году в Закон о несостоятельности были внесены изменения, позволяющие правительству вводить такой мораторий в исключительных ситуациях (в частности, при существенном изменении курса рубля). Этим правом правительство пользуется уже второй раз.

Первый мораторий был введен во время «коронакризиса» в апреле 2020 года для компаний и индивидуальных предпринимателей из пострадавших отраслей (например, ресторанный и гостиничный бизнес) для предотвращения цепной реакции неплатежей, после чего частично продлевался.

Теперь мораторий значительно шире — его распространят как на юрлиц (теперь уже практически всех), так и на граждан.

Исключение делается только для застройщиков, уже попавших в реестр проблемных объектов — сейчас в нем числится порядка 330 застройщиков и около 700 домов.

В Минэкономики, которое готовило нормативную базу для моратория, это объясняют необходимостью обеспечения защиты прав пострадавших дольщиков.

Как поясняли “Ъ” в Фонде развития территорий, принимать решения о достройке объекта или выплате компенсации дольщикам фонд может лишь по объектам, застройщики которых признаны банкротами и когда введено конкурсное производство.

Де-факто мораторий уже частично действует — с 9 марта Федеральная налоговая служба приостановила подачу заявлений о банкротстве. В целом побуждения у властей те же, что и два года назад.

Как отметил вчера премьер-министр Михаил Мишустин, мораторий «фактически предоставит должникам возможность справиться с текущими трудностями в течение шести месяцев, наладить свои дела, найти новые источники дохода и укрепить финансы, не закрывая бизнес, не увольняя сотрудников».

Как пояснили “Ъ” в пресс-службе Минэкономики, уже начатые исполнительные производства со стартом моратория приостанавливаются. Впрочем, сейчас, по данным “Ъ”, обсуждается вопрос об отказе от такой «заморозки».

В Белом доме вчера сообщили, что «тема приостановления исполнительного производства находится в проработке».

Председатель Банкротного клуба Олег Зайцев напоминает, что в пандемию мораторий «помог бизнесу сохраниться до момента отмены ковидных ограничений», при этом, несмотря на опасения волны новых дел о банкротстве после его отмены, она не случилась.

Сейчас, говорит он, «обстановка настолько непредсказуемая, что мало кто может быть уверенным в сохранении платежеспособности», а сохранение возможности принудительного инициирования кредиторами дела о банкротстве «способно привести к уничтожению большого количества бизнесов».

Еще один аргумент, по его словам, это «неготовность российского банкротного права заниматься спасением бизнеса — до сих пор оно умеет только его хоронить в рамках ликвидационных процедур».

Партнер коллегии адвокатов Pen & Paper Екатерина Токарева отмечает, что причины введения моратория очевидны — слишком много отраслей экономики пострадало от изменения экономической и внешнеполитической ситуации.

Как добавляет партнер РКТ Иван Гулин, «ограничение импорта и экспорта, а также инфляция сказываются на всех участниках гражданского оборота».

С другой стороны, говорит Екатерина Токарева, есть компании, которые не только не пострадали, но даже получили ряд преимуществ — применение к ним моратория не совсем правильно, их кредиторы должны иметь возможность принудительно взыскивать задолженность, которая сознательно не уплачивается.

О рисках таких злоупотреблений предупреждает и руководитель практики разрешения судебных споров и банкротства КПМГ Лидия Солодовникова — может получиться, что «по завершении моратория банкротство будет вполне реально не для того, кого он защищает, а для добросовестных кредиторов».

Евгения Крючкова, Анна Занина

Какие долги списывают при внесудебном банкротстве?

Это кредиты, микрозаймы, долги по ЖКХ, налогам, штрафы ГИБДД и долги, которые уже проданы коллекторам, а также проценты, пени, неустойки. Не обязательно, чтобы каждый кредитор подавал в суд и проходил исполнительное производство. Если дело гражданина соответствует условиям внесудебного банкротства, ему спишут кредиты, которые он указал в заявлении, даже если срок их выплаты еще не окончен.

Но обратите внимание на п.2 ст. 223.6: если кредитор не указан в заявлении — долг не списывается. Кредиторы, которые не были указаны в заявлении, могут требовать возврата долга в процессе внесудебного банкротства и даже после его завершения. Это прямо предусмотрено законом.

Поэтому важно в заявлении указывать все претензии, иначе часть долгов не спишется. Во внесудебном банкротстве не списываются алименты, долги по зарплате бывших работников, субсидиарная ответственность и финансовая ответственность за причинение вреда, признанная судом.

, какие долги вы вправе списать через МФЦ, упрощенное внесудебное банкротство уже давно активно работает.

Какой эффект может дать мораторий на банкротство

Андрей Гордеев / Ведомости

Ближе к концу года экономика может столкнуться с беспрецедентной волной банкротств, прогнозируют опрошенные «Ведомостями» эксперты. В отличие от коронакризиса в этот раз конкретных оценок никто не дает – слишком туманны перспективы.

Неопределенность связана не только с негативными эффектами санкций – падением потребительского спроса, инфляцией, удорожанием импорта и нарушением цепочек поставок, но и с уходом иностранных компаний из России: сказать точно, кто уйдет, кто останется и в какой форме, пока невозможно.

Власти, очевидно, также ожидают всплеска закрытия предприятий и, чтобы погасить волну, готовят мораторий на банкротство. «Российское правительство уже на этой неделе может принять решение об объявлении моратория на банкротства», – заявил министр экономического развития Максим Решетников на брифинге 21 марта.

Во время действия моратория кредиторы не вправе инициировать банкротство должников, но последние не ограничены в возможности инициировать дело о собственной несостоятельности либо отказаться от моратория.

Изначально предполагалось, что запрет на взыскание долгов распространится на все отрасли, но потом власти начали обсуждать вывод из-под действия моратория застройщиков, сорвавших срок ввода в строй жилых домов.

Сейчас для предотвращения волны банкротств власти обсуждают введение моратория на закрытие предприятий. Инструмент временного запрета на инициацию «разорения» уже действовал во время пандемии в 2020 г. Кредиторам было запрещено с 4 апреля подавать заявления о банкротстве в отношении следующих должников:

– организаций и индивидуальных предпринимателей, которые наиболее пострадали от распространения коронавирусной инфекции;

– организаций, которые включены в перечень системообразующих и стратегических предприятий и стратегических акционерных обществ.

Мораторий на банкротство сначала действовал до 6 октября, однако позже был продлен еще на три месяца – до 7 января 2021 г.

По оценкам Минэкономразвития, в первой итерации мораторием было охвачено 500 000 юрлиц и 1,6 млн индивидуальных предпринимателей. В 2020 г.

многие эксперты к инструменту моратория относились со скепсисом: ожидалось, что он только усугубит проблему с закрытием предприятий, а после его снятия страну захлестнет волна банкротств.

Отсрочка взыскания долгов с крупного должника-контрагента негативно влияет и на финансовое состояние самого кредитора и может даже привести к его собственному банкротству – «эффект домино» прогнозировала в октябре 2020 г.

директор практики по разрешению споров и банкротств PwC Legal Мария Михайлова в колонке для «Ведомостей». И более того, это может привести в будущем к субсидиарной ответственности руководителей кредиторов или ответственности в виде взыскания убытков – если будет установлено, что топ-менеджмент не предпринимал достаточных и разумных действий в отношении своего крупного должника, воспользовавшегося мораторием.

В рейтинговом агентстве НКР в начале 2021 г. прогнозировали увеличение количества банкротств по итогам года на 30% – количество разорившихся компаний, по его оценке, должно было достичь 13 000. Основной причиной такого стремительного роста выступит отмена «антиковидного» моратория, поясняли в агентстве.

корпоративных банкротств было зафиксировано в России в 2021 г., следует из данных Федресурса

Более того, оборотную сторону моратория признавали и в Минэкономразвития. «Возможно, в ближайшее время нас ждет некоторое увеличение случаев подачи кредиторами и должниками отложенных заявлений о банкротстве», – прогнозировало ведомство в начале 2021 г., но в целом эффективность инструмента оценивало как успешную.

Мораторий позволил снять излишнее напряжение и способствовал стабильности функционирования бизнеса в сложной ситуации. По данным Единого федерального реестра сведений о банкротстве, с введением моратория число признаний компаний несостоятельными за 2020 г.

снизилось на 20% и составило менее 10 000 случаев, уточняли в министерстве.

Впрочем, опасения экспертов и властей не оправдались: по итогам I квартала 2021 г. о несостоятельности заявило на 10% компаний меньше, чем годом ранее, сообщали «Ведомости». Тенденция в целом сохранилась и далее в течение года. По итогам 2021 г.

количество банкротств выросло лишь на 3,4%, сообщали в Центре макроэкономического анализа и краткосрочного прогнозирования (ЦМАКП). А по сравнению с допандемийным 2019 годом в разряд банкротов перешло на 16% меньше компаний, следует из данных ЦМАКПа.

Избежать резкого роста банкротств получилось во многом благодаря активному восстановлению российской и глобальной экономики после пандемийного локдауна.

По данным Росстата, сальдированный финансовый результат (прибыль минус убыток) организаций (за исключением субъектов МСП, банков, госучреждений и некоторых других видов структур) по итогам 2021 г. составил почти 30 трлн руб.

, что в 2,6 раза выше показателя 2020 г. и в 2 раза выше уровня допандемийного 2019 года.

Ключевым отличием нового анонсированного моратория на банкротство от предыдущего является его распространение на все субъекты экономической деятельности – раньше он относился только к компаниям из особо пострадавших от пандемии отраслей (общественное питание, транспорт, Услуги для населения и т. д.

), отметил руководитель практики корпоративного права и банкротства Versus.legal Олег Ганюшин. Так как основной экономический ущерб во время пандемии был связан с падением продаж в секторе товаров и услуг для населения, можно было прогнозировать, что произойдет восстановление спроса при смягчении антикоронавирусных ограничений, добавил он.

Соответственно, можно было ожидать, что у пострадавших компаний восстановится платежеспособность.

В настоящий момент в связи со множеством ограничений и разрывом логистических цепочек сложно выделить конкретные пострадавшие сферы бизнеса – это может коснуться всех, подчеркнул Ганюшин. В связи с этим отличием нельзя прямо переносить опыт введения предыдущего моратория и прогнозировать, как на положении компаний скажется новый, резюмировал Юрист.

Последствия каждого экономического кризиса имеют отложенный эффект, но введение моратория однозначно сократит число новых банкротств, полагает старший партнер адвокатского бюро «Юрлов и партнеры» Кирилл Горбатов.

Мораторий позволяет предприятиям взять паузу и попытаться создать и воплотить в жизнь антикризисный план, пояснил он.

Если не ввести запрета на взыскание долгов, по крайней мере для предприятий из определенных отраслей, то сложившиеся экономические обстоятельства – разрыв цепочек поставок, отсутствие ликвидности в валюте с одной стороны и необходимость исполнения обязательств с другой, например по выплате зарплаты или аренды, повлекут за собой снежный ком закрытий, продолжил Горбатов. Причем банкротство одних предприятий будет тянуть за собой их контрагентов и, соответственно, угрозы банкротства будут возникать уже для них.

Впрочем, количество банкротств компаний все равно увеличится, не сомневается Эксперт. Под ударом окажутся те отрасли, которые в большей степени зависят от импорта, например, по всей видимости, вала банкротств можно ждать среди автодилеров, прогнозирует Горбатов. Меньший урон будет у тех компаний, производственный цикл которых полностью локализован, резюмировал эксперт.

Мораторий не решает экономических проблем, он дает бизнесу дополнительное время для переговоров с кредиторами и адаптации под новые обстоятельства, отметил партнер КПМГ Алексей Абрамов. Всплеск банкротств зависит от того, какие дополнительные меры защиты компаний будут приняты, а также от рыночных позиций бизнеса, которые пока до конца не ясны.

Удерживает бизнес от банкротства прежде всего возможность получения прибыли, продолжил Абрамов.

Государство, похоже, это понимает, поэтому мораторий будет сопровождаться мерами поддержки экономики, уже на первом этапе введены довольно внушительные инструменты: субсидирование, налоговые каникулы, снижение административных барьеров и давления на бизнес.

Вместе с тем эти меры поддержки способны лишь отчасти повысить деловую активность и сгладить последствия кризиса, подчеркнул Абрамов. Многое зависит от участников рынка, которые должны активно работать над адаптацией к новым реалиям, в том числе в переговорах с контрагентами, резюмировал эксперт.

Именно в 2022 г. взрывного роста банкротств не будет, поскольку в большинстве секторов экономики не успеют сформироваться необходимые по закону о банкротстве признаки, полагает партнер адвокатского бюро Asterisk Сергей Демченко.

Уже заканчивается март, накопленной за «тучный» 2021 год ликвидности у компаний пока достаточно, а негативное влияние кризиса только начинает набирать обороты. Сегодня в моратории на банкротство реально нуждается не больше четверти компаний, полагает Демченко.

Это прежде всего все предприятия реального сектора, а также стратегические и системообразующие компании.

Для всех остальных введение моратория может иметь даже негативные последствия, предупреждает эксперт. Приостановление реализации функций банкротства по оздоровлению от неэффективных бизнесов, а также функции по защите кредиторов, перераспределению активов между ними может пагубно сказаться на всей экономике, уверен юрист.

В последние годы отраслями, традиционно подверженными наибольшему количеству банкротств, были строительство, торговля и операции с недвижимостью, напомнила старший юрист практики разрешения споров CMS Russia Татьяна Свиридова. По ее оценке, к ним добавится туристическая отрасль, авиаперевозки, производства, использующие иностранные комплектующие и сырье, а также компании, ориентированные на импорт.

Во время кризиса, особенно в его начале, необходимо отделить «агнцев от козлищ»: возможные кейсы «плановых» банкротств, т. е. таких, которые и так были неизбежны, вне зависимости от введения санкций, и «внеплановых» – спровоцированных новыми обстоятельствами, предложил Демченко.

Причем последние можно также поделить на две категории: неизбежные и невозможные. В первом случае предоставление отсрочки ничего позитивного не принесет.

Невозможные – банкротства критически значимых для экономики компаний: практически всех промышленных предприятий, транспортных компаний, в том числе авиакомпаний, IT-бизнеса, организаций, осуществляющих научно-исследовательскую деятельность, и т. п.

Есть множество механизмов поддержания жизнедеятельности предприятий помимо мораториев, отметила руководитель Российского центра компетенций и анализа стандартов ОЭСР РАНХиГС Антонина Левашенко.

Это и финансовые инструменты, такие как льготные кредиты, субсидии, рассрочка выплат по долгам, кредитные каникулы и налоговые послабления – например налоговые каникулы, рассрочки, временные льготы и проч., а также широкие или, напротив, точечные меры.

Тем не менее такие меры не могут быть постоянными, они должны завершаться вовремя, подчеркнула Левашенко. Слишком ранняя отмена может привести к банкротствам жизнеспособных компаний, слишком поздняя – к возникновению компаний-зомби.

Не стоит забывать и о мерах, направленных на повышение нефинансовой устойчивости предприятий, предложила эксперт. Разработка рекомендаций по соответствию компаний признанным стандартам ответственного ведения бизнеса может помочь обеспечить справедливое распределение выгод от предоставляемых государством мер поддержки, отметила Левашенко.

Ситуация в экономике будет в значительной степени зависеть от продолжительности и силы санкций, планируемых и уже введенных, констатировал доцент экономического факультета РУДН Андрей Гиринский. Кроме этого должны быть разработаны меры реструктуризации большого количества долгов и механизм отслеживания выполнения этой процедуры.

В этих процессах должны быть задействованы банки, ФНС и другие финансовые институты. Необходимо обеспечить платежеспособный спрос на товары, производимые различными компаниями и предприятиями для обеспечения параметров производственных циклов на определенном уровне.

Всплеск банкротств возможен после отмены специального режима по этой процедуре в случае недостаточной эффективности мер поддержки бизнеса, резюмировал Гиринский.

Как проходит внесудебное банкротство физических лиц?

- Гражданин обращается в МФЦ с целью признать себя несостоятельным: по месту жительства или регистрации. Вообще, вся процедура проходит внутри МФЦ. Сотрудники центра информируют должника о необходимых документах и принимают от человека заявление.

- Когда документы поданы, сотрудники МФЦ проверяют основания обращения за внесудебным банкротством: они делают запрос в ФССП об окончании исполнительных производств из-за отсутствия имущества — п. 4 ч. 1 ст. 46 ФЗ №229.

если нет оснований для отказа, то в течение 3 рабочих дней сотрудники вносят гражданина в реестр ЕФРСБ;

если найдены причины для отказа: данные об окончании исполнительных производствах не подтвердились, или они закрыты по другим причинам (например, приостановлены, прекращены), в течение 3 рабочих дней заявление возвращается должнику.

Далее гражданин вправе выждать месячный срок и подать заявление снова. Но если перемены не произошли, то последует еще один отказ. Также можно обжаловать отказ МФЦ в Арбитражном суде. - если нет оснований для отказа, то в течение 3 рабочих дней сотрудники вносят гражданина в реестр ЕФРСБ;

- если найдены причины для отказа: данные об окончании исполнительных производствах не подтвердились, или они закрыты по другим причинам (например, приостановлены, прекращены), в течение 3 рабочих дней заявление возвращается должнику.

Далее гражданин вправе выждать месячный срок и подать заявление снова. Но если перемены не произошли, то последует еще один отказ. Также можно обжаловать отказ МФЦ в Арбитражном суде. - В течение 6 месяцев гражданин числится в реестре ЕФРСБ. Если за полгода финансовое положение не улучшится, долги будут списаны.

Банкротство отменили? Новости о списании долгов и правда из арбитражных судов

Главная/Статьи по банкротству физических лиц

К нам часто обращаются клиенты с вопросом: правда ли, что банкротство отменили? Конечно, никто не отменял банкротство. В реалиях последних лет это невозможно. Количество желающих обанкротиться из года в год увеличивается. Актуальность процедуры выросла в связи с коронавирусным кризисом, сокращениями и проблемами бизнеса.

Нельзя просто так взять и отменить банкротство. На конец 2021 года в России более 1 млн. потенциальных банкротов. Это люди, которые должны банкам и МФО 500 тысяч рублей и не платят минимум 3 месяца. Их количество постоянно увеличивается.

Зачем государству банкротство граждан

Согласно данным исследователей Лаборатории экономико-социологических исследований НИУ Высшей школы экономики от 2017 года:

- 46% опрошенных признались, что ничего не смыслят в финансовой грамотности;

- более 50% россиян не фиксируют доходы и расходы в бюджете;

- каждый десятый не знает, сколько денег заработал в текущем месяце, и сколько будет потрачено.

Не все люди, оформляющие кредиты в банках, понимают степень ответственности и свои реальные возможности.

Но почему суды списывают гражданам долги?

В 90-е люди закладывали квартиры или подписывали договоры дарения и оказывались на улице. В нулевых народ стал осторожнее — Недвижимость отжать сложнее. Но денег не хватает.

Банки и МФО без проверки одобряют кредиты под кабальные проценты: по двум документам и без справки о доходах. Кредитка в подарок.

Несколько просрочек — и человек в долгах, вынужден бегать от приставов, переходит на серую зарплату, решает вопросы через сомнительных брокеров. Это ведет к криминализации населения.

В 2015 власти ввели институт банкротства для физических лиц. В ст. 2 закона о банкротстве прямо указано, что банкротство граждан — реабилитационная процедура.

Статья 2 Закона № 127-ФЗ

- реструктуризация долгов гражданина — реабилитационная процедура, применяемая в деле о банкротстве к гражданину в целях восстановления его платежеспособности и погашения задолженности перед кредиторами в соответствии с планом реструктуризации долгов;

- реализация имущества гражданина — реабилитационная процедура, применяемая в деле о банкротстве к признанному банкротом гражданину в целях соразмерного удовлетворения требований кредиторов и освобождения гражданина от долгов;

То есть цель — помочь людям, для которых долги оказались непосильными.

Нужно понимать несколько особенностей:

Варианты банкротства физ.лиц

В 2020 году законодатели ввели еще и бесплатное банкротство через МФЦ. Разговоры о дороговизне стандартной процедуры велись с 2016 года, но дальше обсуждений дело не заходило. Все изменил кризис, связанный с COVID-19. В марте Путин анонсировал упрощенное списание долгов, и в сентябре законопроект заработал.

Однако упрощенный вариант банкротства не слишком облегчил жизнь россиян. В основном, из-за жестких требований. Принимая проект, законодатели опасались разорить банковский сектор. Кто захочет возвращать кредиты, если их можно легко и бесплатно списать? Поэтому ограничения для банкротства через МФЦ жесткие:

- должны быть закрыты все исполнительные производства;

- хотя бы одно производство окончено по ч. 4 п. 1 ст. 46 № 229-ФЗ;

- сумма обязательств укладывается в рамки 50-500 тыс. рублей.

Почему МФЦ отказывает в банкротстве, и что с этим делать, мы рассказали в этом материале. Коротко: проблема в требовании к закрытым делам в ФССП. Если у человека есть доход — пенсия, зарплата, пособие по безработице — пристав дело не закроет. И человек не сможет бесплатно избавиться от долгов.

Основная масса людей по-прежнему походит банкротство через суд. Здесь требования куда мягче — сумма долгов от 300 тысяч рублей и невозможность рассчитаться. Наличие и отсутствие работы, пенсии, имущество и отношения с приставами не имеют значения. О требованиях закона к физ.лицам при банкротстве читайте здесь.

По данным издания «Коммерсантъ», за год процедуру внесудебного банкротства прошли 2 400 человек. В суде банкротство за этот период признали 119 тысяч человек.

- Вы рассказываете о своей проблеме, задаете вопросы;

- Юрист уточняет необходимые сведения, анализирует ситуацию, рассказывает варианты развития событий;

- Вместе выбираете выгодный вариант — банкротство, рефинансирование, просто жалоба на коллекторов или банк;

- Юрист рассказывает, как подготовиться, где взять документы, и что делать, в вашем случае.

- Проверка и фиксация долгов и производств в ФССП, оценка имущества и оспоримости сделок за 3 года

- Составление заявления и списка кредиторов

- Подача заявления о банкротстве в МФЦ по доверенности

- Работа с банками и коллекторами — уведомление об отказе от взаимодействия, жалобы в прокуратуру и в ФССП при нарушениях

- Представление интересов юристом в случае возражений со стороны кредиторов

- Через полгода получение в МФЦ решения о признании вас банкротом и списании долгов.

- Составление заявления о банкротстве

- Сбор необходимых документов

- Госпошлина и вознаграждение арбитражного управляющего

- Представление интересов юристом на судебном заседании по введению процедуры банкротства

- Полное сопровождение процедуры банкротства финансовым управляющим

Если вы все еще думаете об отмене банкротства, читайте дальше. Вы убедитесь, что банкротство продолжает работать, и с каждым годом формируется новая судебная практика. Законодатели и Верховный суд корректируют процедуру, добавляют дополнительные опции и возможности. Здесь мы представим последние новости в сфере банкротства.

Для арбитражных управляющих строят нормы эффективности

Согласно разъяснениям ВС, вознаграждение в процентах вправе получать управляющий, который «существенно вкладывался» в то, чтобы процедура прошла успешно.

В законе о банкротстве таких ограничений нет — просто 7% от суммы удовлетворенных в процедурных требований. Верховный суд ранее снижал оплату, только есть управляющий не исполнял свои обязанности.

Новое решение вынесено по делу гражданки Б. с суммой долга 140 тыс. долларов. Она выплатила банку только 10 тыс. долларов, далее ввели реструктуризацию долгов, утвердили рассрочку на 22 месяца.

Женщина план исполнила, выплатила все долги по новому графику. По завершении реструктуризации управляющий обратился в суд за вознаграждением в размере 636 тыс.

рублей (управляющему по закону полагается 7% от суммы удовлетворенных требований).

Но Барышева считала, что финуправляющий не заслужил этих денег, поскольку он изначально был против реструктуризации.

С этим согласились в АС, в Апелляции, но Кассационный суд посчитал, что управляющий имеет право на бонусную выплату. Гражданка обратилась в ВС, который признал ее правоту.

Управляющий не должен получать эти деньги, поскольку препятствовал принятию экономически обоснованного плана реструктуризации.

Минэкономразвития предложило улучшить процедуру банкротства во внесудебном порядке

Сейчас банкротиться могут граждане, долг которых составляет до 500 тыс. рублей. В МЭР предложили увеличить лимит до 1 млн. рублей, в том числе — по долгам перед бюджетом.

Также МЭР предлагает следующие изменения:

- упростить подготовку списка долговых обязательств перед бюджетом. МЭР предлагает дать право МФЦ подавать запросы в государственную информационную систему самостоятельно, чтобы сформировать список обязательств банкрота. При этом будет запрашиваться согласие человека на эту процедуру;

- предоставить кредиторам право на обращение в суд, чтобы добиться отмены правила о списании задолженностей в течение 12 месяцев с даты, когда они узнали об основаниях. Такое право будет действовать 3 года. Отсчет ведется с момента, когда в Федресурсе появилась информация о завершении банкротства;

- разрешить передачу личных данных должника в региональные, федеральные органы власти и в муниципалитет. Согласие человека при этом запрашиваться не будет.

Против такого улучшения высказались финансисты. Национальный совет финансового рынка утверждает, что такая поблажка приведет к потере возможности взыскать свои долги для банков, ведь качественная проверка обстоятельств банкротства проводиться не будет. Это приведет к ужесточению условий кредитам.

Пока законопроект в разработке.

Исчез иммунитет единственного жилья — решение Конституционного суда в 2021 году

Пожалуй, самое существенное изменение в банкротстве физических лиц случилось этой весной, когда КС резко высказался против имущественного иммунитета банкротов.

ВС уже принял решение о выселении в банкротстве физ.лица. На торгах продали единственное жилье физ.лица за 8,25 млн. рублей. Мужчина начал банкротиться с задолженностью в 21 млн. рублей. У него было единственное жилье — двухуровневая квартира на 5 комнат в Екатеринбурге.

Споры по поводу этой квартиры длились 2 года, хотя суд признал жилье единственным и исключил из конкурсной массы. Уже в феврале 2019 года кредиторы решили поменять квартиру на однокомнатную.

Жилая площадь новой однушки составляла 31,7 кв. м. (против 147 кв. м. в старой квартире). В декабре 2020 года должник снова ходатайствовал об исключении единственного жилья.

И тем не менее, ему отказали.

Вс начал формировать практику по продаже роскошного жилья

Недавно было опубликовано Определение ВС по поводу банкротства физлица Б, которого признали банкротом еще в начале 2020 года. Инициатором выступил Россельхозбанк, перед которым образовался долг в размере 34,7 млн. рублей. Банкрот ходатайствовал об исключении дома с земельным участком в Хабаровском крае.

Суды отклонили его просьбу по поводу единственного жилья. Последние 16 лет должник был прописан в квартире матери в Хабаровске, но после начала банкротства зарегистрировал Право собственности и сделал прописку по новому адресу. По мнению судебных инстанций, это свидетельствует о недобросовестности.

Однако кассационная инстанция защитила имущество должника. Дело дошло до Верховного суда, который подчеркнул, что теперь нужно учитывать разъяснения КС: единственное жилье может продаваться, но взамен банкроту должна быть предоставлена жилплощадь. При этом:

- жилье покупается заранее, до продажи старой квартиры или дома;

- замену одобряет сначала собрание кредиторов, потом суд;

- жилье должно соответствовать социальным нормам по квадратуре и находиться в том же населенном пункте, что и продаваемая роскошная недвижимость.

Дело вернули на пересмотр.

У преступников тоже есть право на банкротство

Верховный суд пояснил, что обанкротиться может человек, у которого долги возникли из совершенных преступлений.

Решение выносилось по делу гражданки В. В 2016 году ее признали виновной в организации незаконного казино. По иску прокурора суд взыскал с нее и подельников почти 340 млн. рублей. Гражданка решила обанкротиться, арбитраж ей отказал. Нельзя списать долг, возникший в результате намеренного преступления. Поэтому смысла в банкротстве нет.

Но в ВС отменил решения и направил дело на пересмотр. У всех граждан есть право признать себя банкротом, даже при совершении преступлений. Списать миллионы тут не получится, но можно пройти реструктуризацию долгов, получив законную рассрочку.

Разумеется, никакой отмены банкротства не было. Наоборот, в арбитражные суды массово поступают заявления от банкротов, актуальность списания долгов для физ.лиц только растет. Вам нужна юридическая консультация по теме признания несостоятельности? Звоните, мы всегда готовы помочь.

Старший юрист по банкротству физ. лиц

Юрист по банкротству физических лиц

Юрист по банкротству физлиц

Банкротство физ. лицСписание долгов Рассчитать примерную стоимость банкротстваРассчитать стоимость

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Станет ли более востребована процедура банкротства физлиц — Газета

За все время существования процедуры банкротства физлиц в России несостоятельными были признаны почти полмиллиона граждан. Такие данные приводит Единый федеральный реестр «Федресурс». Как уточнили в компании, в январе-феврале 2022 года темпы личных банкротств не ускорились. Но аналитики уверены: по итогам 2022 года показатели удвоятся.

На фоне санкций вводится полугодовой запрет на принудительное банкротство граждан и бизнеса по заявлению кредиторов. Мера коснется 5% россиян, прогнозируют юристы. То есть, более 7 млн человек.

С 1 октября 2015 года, когда в России заработала процедура банкротства, несостоятельными были признаны 475 126 граждан. Об этом «Газете.

Ru» сообщили в «Федресурсе».

«Количество граждан (включая индивидуальных предпринимателей), признанных банкротами в 2021 году составило 192 846, что на 62% больше, чем в 2020 году», — рассказал руководитель «Федресурса» Алексей Юхнин.

По его словам, текущие проблемы в экономике теоретически могут вылиться в новые банкротства не ранее чем через полгода-год. «В январе-феврале 2022 мы не наблюдаем ускорения темпов роста числа банкротств. Они даже несколько ниже, чем в начале прошлого года», — уточнил Юхнин.

Ведущий аналитик отдела глобальных исследований «Открытие Инвестиции» Андрей Кочетков прогнозирует рост числа личных банкротств в ближайшее время.

«Вполне допустимо, что вероятное число личных банкротств в следующем полугодии может удвоиться относительно предыдущего года. С учетом резкого изменения экономической ситуации даже удвоение является вполне позитивным прогнозом», — считает Кочетков.

Управляющий директор рейтинговой службы Национального рейтингового агентства Сергей Гришунин с ним согласен.

«В 2022 году мы ожидаем взрывной рост личных банкротств — в 2-2,5 раза по сравнению с 2021 годом. Причины — рост безработицы, что связано с нарушением цепочек поставок, исчезновения целого ряда бизнесов (включая уход иностранных компаний из России), а также банкротство многих ИП. По нашим оценкам это 400-450 тыс. случаев личных банкротств», — уточнил Гришунин.

Полугодовой мораторий на банкротство

В России планируют ввести мораторий на возбуждение дел о банкротстве граждан и компаний по требованию кредиторов (то есть запрет на принудительное банкротство) сроком на шесть месяцев.

Пункт о введении моратория сроком на полгода содержится в рабочей версии плана правительства по поддержке экономики в условиях санкций, пишут «Известия».

Мораторий должен вступить в силу с момента опубликования постановления правительства, пишут «Известия». Его подписание запланировано на ближайшее время.

«В целом мораторий сроком на шесть месяцев – правильная мера. Это период охлаждения, который позволит оградить должников и кредиторов от резких необдуманных действий, понять, есть ли перспективы восстановления платежеспособности, договориться о реструктуризации», — уверен Юхнин.

По словам Кочеткова, в период форс-мажора требуются дополнительные меры поддержки, как гражданам, которые могут лишиться работы, так и бизнесу, который сталкивается с резким изменением среды деятельности.

«В последние годы в России количество банкротств физических лиц только росло. Во многом этому способствовал рост ключевой ставки ЦБ, падение реальных доходов и нестабильная ситуация с занятостью из-за коронавируса.

При этом банки продолжали активно кредитовать экономически активное население, большая часть которого — 57% или 43 миллиона человек — уже в долгах.

Поэтому главная цель моратория – не допустить дефолта этой части заемщиков, которая наиболее уязвима в текущей ситуации», — подчеркнул советник по правовым вопросам юридической группы «Совет» Владислав Журавлев.

По его словам, от моратория граждане выиграют — у них будет практически невозможно что-либо забрать. «Меры, принимаемые банками, при неплатежах должника будут неэффективными.

Условно, если у банка есть обеспечение возврата кредита в виде недвижимости, долг будут просуживать и отбирать имущество.

Но кому сейчас можно продать квартиру или офис, оформленный на физлицо? Платежеспособных покупателей осталось мало», — указал Журавлев.

Мера коснется 5% россиян

Партнер коллегии адвокатов «Юков и партнеры» Светлана Тарнопольская считает, что мера коснется примерно 5% россиян. Заявления об их банкротстве могут подать банки или Федеральная налоговая служба, уточнила она.

«В 95% случаев сами граждане инициируют банкротство. В то же время более 70% банкротств компаний инициируют кредиторы. Граждане, которые сами планировали избавиться от долгов с помощью процедуры банкротства, смогут это сделать.

Как и раньше. Но о 5% от общего числа заявлений о банкротстве граждан забывать не стоит. Эти 5% будут защищены от возможного банкротства мораторием. Заявления о банкротстве таких граждан подают в основном банки и налоговая».

По данным Росстата, на 1 января 2022 года численность населения России составила 145,5 млн человек. То есть мера коснется 7,275 млн человек.

Мораторий может быть продлен

По словам Кочеткова, в течение полугода люди, как правило, находят новую работу.

«В экономике же появляется некая определенность относительно выхода из кризисной ситуации. Пока текущие меры ориентируются на период конца августа — начала сентября в качестве временных рамок для возвращения к обычному функционированию условий по кредитам.

Если бы этих мер не было сегодня, банки, столкнувшиеся с различными ограничениями, могли бы испытать шок ликвидности. Это потребовало бы от ЦБ приступить к массовой санации финансовых организаций.

Поэтому проще и эффективней заморозить некий статус-кво для постепенного решения проблемных случаев», — уверен Кочетков.

По мнению Тарнопольской, срок моратория впоследствии могут продлить.

«Сейчас это срок, в течение которого будет ясно, удастся ли нормализовать экономические процессы», — указала юрист.

Доцент кафедры экономической теории РЭУ им. Г.В. Плеханова Татьяна Скрыль отметила, что неопределенность и инфляция будут главными тормозами для поиска новых источников доходов и решения проблемы возможного банкротства.

«Чтобы данная мера имела действенный характер, целесообразно дополнить ее запретом на блокировку и арестов счетов компаний и граждан со стороны банков и судебных приставов. Также — проведением налоговой амнистии для субъектов малого и среднего бизнеса, оказавшихся в сложных финансовых условиях», — уверена собеседница «Газеты.Ru».

По прогнозам Журавлева, довольно велик риск всплеска банкротств после завершения срока действия моратория.

«Важный аспект — социальный. Рост банкротств увеличивает уровень социальной напряженности, увеличивает рост преступности, а в долгосрочном плане – бедности», — отметил Гришунин.

Наша команда

Руководитель департамента сопровождения процедур банкротства

Ведущий юрист отдела банкротства физических лиц

Ведущий юрист судебного департамента

Ведущий эксперт по списанию долгов

Консультант по банкротству физ. лиц

Арбитражный управляющий во внесудебной процедуре несостоятельности (банкротства)

Революционным является то, что внесудебное банкротство граждан проходит:

- без участия арбитражного управляющего;

- без суда.

В стандартном банкротстве финансовый управляющий выполняет ряд функций: подает публикации в Федресурс, встречается с кредиторами, вносит их требования в реестр, проверяет состояние финансовых дел должника и в целом ведет процедуру.

Отсутствие финуправляющего в деле о банкротстве через МФЦ делает его проведение бесплатным, но при этом сильно осложняет сам процесс. Помните, что сотрудники МФЦ — лишь приемное звено сведений о ваших долгах. Они не обязаны ничего проверять (кроме факта закрытия приставами исполнительного производства). И от того, как вы составили заявление (правильно ли указали кредиторов) зависит, в каком виде эти данные будут загружены на «Федресурс».

В качестве примера приведем реальную историю. Должник указал в заявлении своих кредиторов — банки и МФО. За время, пока он «зрел» для подачи заявления в МФЦ, а кредиторы с ним судились, его долги были проданы коллекторам, да еще и несколько раз. Кому — он уже и сам забыл, ведь он отказался от общения с коллекторами в надежде на скорое списание долгов.

И вот данные о его долгах сотрудник МФЦ загрузил на «Федресурс», а изначальный кредитор-банк пишет — мы уже не являемся кредитором данного физ. лица, долг продан компании «Агентство судебного взыскания». То есть должник, сам не зная об этом, подал в МФЦ неверные сведения. Все, банкротство остановлено или (если есть инициатива кредитора), его передают в Арбитраж.

В этой ситуации, при возникновении подобного косяка, уладить дело с переданным по сто раз долгами и чехардой кредиторов — как раз функция управляющего. Он будет их искать и с ними договариваться. А раз при внесудебной процедуре управляющего нет — то и голова за вас и ваши неточности ни у кого не болит.

Во внесудебном банкротстве участие управляющего не предусмотрено, частично его функции делегированы многофункциональным центрам.

Но опыт первого года работы системы упрощенной процедуры банкротства свидетельствует, что выполняют функции финуправляющего сотрудники МФЦ плохо. Надо признать, что они — лишь звено по приему заявления и загрузки данных о должнике для кредиторов на «Федресурс». Это и не удивительно — они ничего не обязаны делать в интересах должника.

Даже помогать в составлении заявления — и то не обязаны. И вся работа по приему заявлений от должников для сотрудников МФЦ — лишь дополнительная нагрузка, которой они откровенно не рады.

Финансовый управляющий в деле не участвует, но это не значит, что проверки не будет. Согласно нормам закона N 289-ФЗ от 31 июля 2020 года о внесудебном банкротстве граждан, у кредиторов увеличится круг полномочий.

В течение 6 месяцев с даты внесения гражданина в реестр банкротов ЕФРСБ, кредиторы могут подавать запросы в государственные органы, проверять сделки по Госреестру, проверять имущество супругов банкротов, искать скрытую собственность.

Если найдется имущество — дело перейдет на рассмотрение в Арбитражный суд, а внесудебная процедура будет прекращена.

Таким образом, полномочия финуправляющих в упрощенном (внесудебном) банкротстве будут распределены между:

- МФЦ;

- Кредиторами должника.

Законопроект об упрощенной процедуре банкротства вступил в силу с 1 сентября 2020 года. В нем написано, что должник во внесудебной процедуре несостоятельности (банкротства) получит списание долгов в сроки ровно 6 месяцев. Упрощенное банкротство физических лиц — это такое социальное банкротство, которое было придумано специально для самых уязвимых должников: пенсионеров, инвалидов, одиноких матерей.

Процедура внесудебного банкротства кажется легкой только на первый взгляд

На деле же только треть претендентов на списание долгов через МФЦ за пол года после вступления закона в силу смогли подать на нее документы. И в упрощенке оказалось очень много «подводных камней».

Новости об отмене банкротства

Основания для подачи на банкротство и порядок проведения этой процедуры утверждены федеральным законом № 127-ФЗ. В этом нормативном акте есть отдельные главы и статьи для банкротства разных видов организация, граждан и предпринимателей. Следовательно, если бы государство хотело отменить банкротство для всех граждан, либо для отдельных категорий должников, оно внесло бы изменения в закон № 127-ФЗ. Или аннулировало бы этот закон полностью, «под корень».

Никаких предложений и инициатив об отмене банкротства в Госдуме и в правительстве нет. Если вы видите новости с таким заголовком, то скорее всего попали на сайт с недостоверной информацией. Никаких законопроектов по этому вопросу не внесено и не планируется вносить.

Вместо отмены банкротства государство предпринимает действия по упрощению процедуры. Сейчас банкротиться можно:

- через арбитраж — если сумма долгов превышает 500 000 рублей, либо при подтверждении признаков неплатежеспособности;

- через Многофункциональные центры — если приставы окончили производство ввиду отсутствия у должника имущества, а сумма обязательств гражданина составляет от 50 000 до 500 000 рублей.

Второй вариант стал доступен в 2020 году, причем для граждан-должников вся процедура полностью . Это свидетельствует о том, что государство пытается улучшить условия для прохождения банкротства, сделать его дешевле для должника.

У вас долги больше 250 000 руб?

Списание долгов через банкротство под ключ

от 9 670 руб./мес.

(действуем на основании закона 127-ФЗ)

- спишутся вcе долги: по кредитам, МФО, услугам ЖКХ, распискам, налогам, штрафам и т.д.

- коллекторы и банки перестанут названивать вам

- все наложенные приставами аресты на ваше имущество будут сняты

Оставьте свой телефон, мы перезвоним через 3 минуты и расскажем подробнее об услуге

Могут ли отменить процедуру банкротства для физических лиц

Основной категорий кредиторов при банкротстве являются банки и микрофинансовые организации. Они рискуют утратить возможность возврата денег и списания долга, если гражданина признают банкротом. Поэтому банки и МФО больше всех заинтересованы в отмене банкротства или введения значительных ограничений по списанию долгов.

Поэтому нельзя исключать вариант, что правила банкротства для физических лиц могут со временем измениться. Например, ужесточатся правила проверки финансового состояния должника. Или подорожает стоимость оплаты финансового управляющего. Однако до полной отмены банкротства дело вряд ли дойдет.

Банкротство – Bankrot.Fedresurs.ru

Банкротство – Bankrot.Fedresurs.ru