Содержание

Можно ли списать долги через Госуслуги?

Чтобы инициировать упрощенное банкротство, необходимо составить заявление и приложить к нему список ваших кредиторов. Оба документа оформляются по установленной форме. Будьте внимательны: если вы случайно не впишете или забудете указать некоторых кредиторов в списке, то долги перед ними не будут аннулированы.

Через Госуслуги подать заявление на упрощенное банкротство невозможно. К сожалению, данной функции ни в приложении, ни на сайте единого портала не предусмотрено.

Информации по этому поводу сейчас нет. Дополнительные опции на Госуслугах, связанные с банкротством (например, автоматическое составление заявления) или с обращениями в МФЦ, также отсутствуют.

Заявление о признании гражданина банкротом во внесудебном порядке и прилагаемые к нему документы подаются в многофункциональный центр. Выбирайте МФЦ, расположенный по месту жительства или пребывания. В противном случае, в приеме заявления будет отказано и вы не сможете списать долговые обязательства (кредиты, займы и другие).

Кто может подать на внесудебное банкротство

В 2022 году подать на внесудебное (упрощенное) банкротство через Госуслуги не получится, поэтому для списания долгов нужно обращаться в многофункциональный центр. Долги будут списаны, если все документы правильно подготовлены, и соблюдены все условия для бесплатного банкротства:

Если задолженность превышает 500 000 рублей, то списать её через многофункциональные центры нельзя. И это один из главных минусов упрощенного банкротства, поскольку задолженность многих граждан составляет больше, если собрать вместе все их кредиты, займы и начисленные по ним проценты.

При этом важно, чтобы оно было окончено по п. 4 ч. 1 ст. 46 ФЗ-229 «Об исполнительном производстве». Этот пункт предусматривает окончание производства из-за отсутствия у человека имущества, которое можно взыскать. Если оконченного производства нет, то обанкротиться через МФЦ нельзя.

Оформить банкротство через МФЦ смогут только те граждане, которые официально не трудоустроены и у которых нет стабильного дохода, превышающего величину прожиточного минимума (например, пенсии). В противном случае в списании долгов будет отказано, поскольку формально средства для их выплаты есть.

МФЦ или арбитражный суд

Проще и удобнее признавать банкротство не через МФЦ, а через арбитражный суд. Во-первых, к должнику предъявляется гораздо меньше требований. Во-вторых, стать банкротом можно, даже если задолженность перед всеми кредиторами превышает 500 000 рублей. В-третьих, не нужно, чтобы в отношении физического лица имелись оконченные исполнительные производства из-за отсутствия имущества.

«Требования, установленные законом для внесудебного банкротства, довольно специфические. Например, к нам часто обращаются физические лица, которые не справляются с погашением долгов, но имеют источник дохода и имущество, подлежащее реализации. В этом случае они не смогут признать банкротство через многофункциональные центры, им потребуется подавать заявление в арбитражный суд.

Если вы не знаете, куда обращаться с документами на банкротство — в суд или МФЦ, — приходите на консультацию. Мы подскажем, где будет выгоднее и удобнее проводить процедуру».

Отвечаем на частые вопросы

- Как подать заявление на банкротство через Госуслуги?В 2022 году подача документов на банкротство через Госуслуги невозможна. Точной информации о том, что такая функция появится в приложении или на сайте, нет.

- Чтобы подать заявление в МФЦ, нужно иметь подтвержденную учетную запись на Госуслугах?Нет. Законом предусмотрены довольно специфические требования для физических лиц, решивших банкротиться через МФЦ, но условия о наличии подтвержденного аккаунта на Госуслугах нет.

- Не знаю, что выбрать: банкротство через МФЦ или суд?К нам часто обращаются с этим вопросом, однако все индивидуально. Записывайтесь на консультацию, мы детально разберем вашу ситуацию и подскажем, какой вариант будет выгоднее и эффективнее.

- Почему до сих пор нет возможности подавать заявление на бесплатное банкротство через Госуслуги?Неизвестно. Возможно, в будущем эта функция появится.

Если у вас остались вопросы, связанные с внесудебным (бесплатным) банкротством через многофункциональные центры или вы не знаете, как лучше признать финансовую несостоятельность, обращайтесь за помощью к профессионалам. Наши юристы ответят на все вопросы, подскажут самое выгодное решение, которое возможно в вашей ситуации и помогут правильно подготовиться к процедуре.

Сможете ли Вы стать банкротом и списать свои долги по кредитам?

Далеко не каждый человек может стать банкротом и списать свои долги. На практике не единичны ситуации, когда дело о банкротстве физического лица вставало на полпути, или люди проходили процедуру банкротства до конца, но не получали желаемого результата (списания долгов).

- В некоторых случаях (в идеальных для банкротства ситуациях) можно и нужно подавать заявление на банкротство самостоятельно.

- В ряде случаев (когда есть шероховатости и спорные моменты) лучше обратиться за банкротством к профессионалам.

- Есть ситуации, когда банкротство категорически противопоказано.

Важно трезво оценить свою ситуацию и понять, насколько подходит процедура банкротства именно Вам, и потребуется ли в Вашем случае помощь специалистов. Зачастую человеку сложно самому трезво оценить себя и свою ситуацию. Прислушайтесь к мнению со стороны.

Идеальная ситуация, когда Ваш близкий человек – профессиональный юрист по банкротству и Вы можете проконсультироваться с ним. Но в нашей стране не так много юристов и адвокатов, имеющих узкую банкротную специализацию, поэтому маловероятно, что среди Ваших знакомых окажется такой специалист. Важно также понимать, что банкротство – это очень узкая отрасль права, поэтому консультация проверенного адвоката, к примеру, специализирующегося на уголовных делах, вряд ли окажется полноценной и объективной.

На наш взгляд, идеально, если Вы сначала изучите информацию о банкротстве самостоятельно, а затем обратитесь за бесплатной первичной консультацией к специалистам, которые давно практикуют в делах о банкротстве физических лиц. В подавляющем большинстве фирм, занимающихся банкротством физических лиц, первичная консультация бесплатная.

Часто под видом бесплатной консультации скрывается продажа ненужных Вам услуг

К сожалению, далеко не всегда на консультации можно рассчитывать на объективность и профессионализм специалиста. Кто-то может умышленно «закрыть глаза» на проблемные моменты в Вашей ситуации с целью выполнения плана продаж, а кто-то из-за недостатка профессионализма и опыта. Рекомендуем обойти и обзвонить как минимум 5 специалистов, прежде чем делать выводы о целесообразности прохождения процедуры банкротства физического лица. Но и эти 5 специалистов должны пройти предварительный отбор. О том, как выбрать лучших специалистов по банкротству через Интернет Вы можете прочитать по ссылке. Также Вы можете пройти наш бесплатный онлайн-тест и через 5 минут узнать о том, походит ли процедура банкротства именно Вам и какие у Вас есть противопоказания. Для этого Вам не потребуется оставлять свои контактные данные.

В каких случаях можно объявить себя банкротом по кредитам самостоятельно?

Проходить процедуру банкротства физического лица самостоятельно рекомендуем лишь в тех случаях, когда Ваша ситуация идеальна:

- Вы не предоставляли недостоверных сведений при получении кредитов, займов о размере дохода, наличии имущества и других обязательств.

- Ваш «белый» доход на момент взятия каждого кредита позволял выплачивать его и другие имеющиеся кредиты.

- Вы длительное время оплачивали все кредиты и перестали их платить по объективным причинам: Вас сократили с работы (именно сократили, а не ушли по собственному желанию), Вы не можете продолжать работать в том же темпе и на той же работе по состоянию здоровья (у Вас обнаружили серьезное заболевание, Вы получили инвалидность) и т.п.

В остальных случаях самобанкротство может привести к плачевным последствиям:

Если же у Вас «всё чисто», то вполне реально стать банкротом и освободиться от долгов самостоятельно.

Как стать банкротом и списать долги по кредитам самостоятельно

Для того, чтобы стать банкротом самостоятельно придется немного «попотеть» и собрать документы, перечень которых Вы можете найти по ссылке, либо мы можем выслать его Вам на E-mail.

Выслать перечень документов на E-mail

Самые большие сложности в сборе документов на банкротство возникают с получением справок от кредиторов, подтверждающих наличие и размер долга, т

- многие заемщики, имеющие просрочки, боятся ходить в банки за справками, т.к. ожидают там неприятный разговор на тему «Почему не платите?»;

- некоторые кредиторы не имеют офиса в Вашем городе (например, «Тинькофф банк» вообще не имеет офиса по работе с клиентами, а многие микрофинансовые организации (МФО) имеют единственной головной офис в отдаленном регионе, который выдает подобные справки);

- кредиторы могут неоднократно переуступить (продать) долги другим кредиторам (коллекторам) и бывает сложно «найти концы» (кому сейчас принадлежит Ваш долг).

В подобных случаях нужно проявить настойчивость и запастись временем и терпением:

- если Вам отказали в выдаче справки, требуйте выдать официальный письменный отказ;

- если Вас спросили: «Для чего Вам нужна эта справка?», отвечайте: «Мои близкие планируют погасить мой кредит, но им нужен документ, из которого будет точно понятна сумма моего долга перед Вами».

- если в Вашем городе нет офиса кредитора, то подготовьте и направьте письменный запрос по юридическому адресу кредитора, который указан в кредитном договоре (договоре займа). Желательно направлять подобные запросы ценным письмом с описью вложения.

Если же у Вас нет времени и желания заниматься сбором документов, то Вы можете доверить свое банкротство нам. На тарифных планах «Стандарт» и выше, мы самостоятельно соберем все справки и выписки из банков, а также предоставим гарантию списания долгов в договоре (если долги не спишут – мы вернем Вам деньги). Услуги оплачиваются в рассрочку, посильными платежами.

Поиск финансового управляющего

После того, как Вы соберете весь пакет документов на банкротство физического лица, Вам необходимо озаботиться поиском финансового управляющего, без которого банкротство невозможно. При подаче документов на банкротство в суд в заявлении на банкротство Вы обязаны определиться с финансовым управляющим (указать наименование и адрес саморегулируемой организации арбитражных управляющих, из числа членов которой должен быть утвержден финансовый управляющий). Без этого делу не будет дан ход (заявление о банкротстве не будет принято к производству). О том, кто такой финансовый управляющий и зачем он вообще нужен, Вы можете прочитать в нашей статье «Финансовый управляющий при банкротстве физического лица».

В России зарегистрировано более 15000 управляющих, но несмотря на их внушительное количество, найти грамотного финансового управляющего, который возьмется за Ваше дело и доведет его до конца, целая история. Опытные управляющие очень сильно загружены работой (на них огромный спрос) и зачастую они работают на одну-две юридических компании, которые обеспечивают их потоком банкротов. В Интернете можно встретить финансовых управляющих, предлагающих свои услуги, но зачастую они просят заключить договор на юридическое сопровождение с «дружественной» юридической фирмой, либо просят доплату «мимо кассы» сверх вознаграждения, установленного им по закону (25000 рублей за одну процедуру).

Удобно для поиска финансового управляющего воспользоваться сервисом au. dolgam. net, который вобрал в себя официальные данные Единого федерального реестра сведений по банкротстве и Картотеки арбитражных дел. С помощью него Вы сможете:

найти всех финансовых управляющих, практикующих в Вашем регионе;

ознакомиться с детальной статистикой работы интересующего Вас управляющего;

сравнить финансовых управляющих между собой по ключевым показателям работы.

Можно также «понадеяться на авось» и указать в заявлении на банкротство случайно выбранную Вами саморегулируемую организацию. Есть шансы, что кто-то из управляющих согласится взять Ваше дело «вслепую» (не видя его и не понимая объемы работы). Но скорее всего, Ваше дело если и возьмут, то начинающие управляющие, которые только начинают профессиональную деятельность и им нужно нарабатывать опыт. Подробнее о том, как и где найти грамотного финансового управляющего читайте по ссылке.

Подготовка и подача заявления на банкротство

После того, как документы собраны, и Вы определились, из какой Саморегулируемой организации будет Ваш финансовый управляющий, необходимо:

- составить заявление о банкротстве;

- оплатить госпошлину в размере триста рублей;

- внести двадцать пять тысяч рублей на депозитный счет арбитражного суда, который будет рассматривать дело;

- разослать по почте заявление о Вашем банкротстве в адрес всех кредиторов;

Дела о банкротстве физических лиц рассматриваются в арбитражном суде по месту «прописки» должника (именно по месту «прописки», а не по месту взятия кредитов). На 1 регион – 1 арбитражный суд. Контакты арбитражного суда и реквизиты для оплаты госпошлины и депозита Вы можете найти на сайте arbitr.

Как стать банкротом быстрее?

Отвечает эксперт в области банкротства физических лиц:

Донсков Дмитрий Игоревич

- Руководитель проекта «Долгам.НЕТ»;

- Практикующий юрист, арбитражный управляющий

Если у Вас нет официального дохода, либо его размер меньше величины прожиточного минимума на Вас и Ваших детей, то очень важно, чтобы в тексте заявления о признании Вас банкротом Вы просили суд признать Вас банкротом и ввести процедуру реализации имущества на основании п. 8 статьи 213. 6 закона о банкротстве. Если этого не сделать, то суд по закону сначала введет процедуру реструктуризации долгов, даже если она нецелесообразна в Вашем случае. Это продлит срок рассмотрения Вашего дела минимум на 5-6 месяцев, а также Вы будете вынуждены понести лишние траты:

- 25000 рублей – оплата работы финансового управляющего в процедуре реструктуризации долгов;

- ≈ 11000 рублей – оплата дополнительных публикаций в газете «Коммерсантъ» и в Едином Федеральном реестре сведений о банкротстве.

Подробнее о затратах читайте в нашей статье «Цена банкротства физических лиц».

Таким образом, одна фраза в тексте заявления: «прошу признать меня несостоятельным (банкротом) и ввести процедуру реализации имущества» позволит быстрее на полгода стать банкротом и сэкономит Ваш бюджет.

Подробнее о том, как подготовить и подать заявление о банкротстве физического лица, читайте в нашей статье по ссылке.

Первое судебное заседание

После подачи заявления суд назначит дату первого судебного заседания. Но это при условии, что заявление о банкротстве составлено верно и приложен полный комплект документов. В противном случае суд может оставить заявление о банкротстве без движения до тех пор, пока Вы самостоятельно не исправите недочеты, допущенные при его подаче.

В зависимости от региона между подачей заявления и первым судебным заседанием, обычно, проходит от одного до трех месяцев. Это время рекомендуем потратить на подготовку к судебному заседанию, на которое нужно обязательно явиться, если Вы проходите процедуру банкротства физического лица самостоятельно (без помощи юристов). С целью самостоятельной подготовки к первому судебному заседанию рекомендуем посетить несколько аналогичных заседаний. Банкротный процесс является открытым и любой желающий может прийти на него со словами «Я просто послушать».

Если от предстоящего судебного заседания Вас бросает в дрожь, и Вы не знаете, что отвечать на типовые вопросы судьи: «Куда Вы потратили кредитные деньги? Как намеревались вообще выплачивать кредит? Почему перестали платить?», то лучше привлечь для участия в суде юриста. По закону Вы вправе вести дела в суде через представителей. Не так давно ужесточились требования к лицам, имеющим право представлять интересы в арбитражном суде. С 2020 года, Ваши интересы может представлять лишь человек, имеющий высшее юридического образование.

Прохождение процедуры банкротства

После судебного заседания суд введет одну из процедур банкротства (реструктуризацию долгов или реализацию имущества) при условии, что:

- финансовый управляющий, из выбранной Вами СРО, выразил письменное согласие быть утвержденным на Вашу процедуру, и СРО предоставило все необходимо документы на этого управляющего в суд;

- у суда не осталось сомнений в Вашей неплатёжеспособности;

- и не требуются дополнительные документы и пояснения с Вашей стороны.

После введения процедуры банкротства «бразды правления Вашими финансами» переходят к финансовому управляющему. Очень важно в процедуре банкротства оперативно реагировать на запросы суда и управляющего, а также придерживаться ограничений, которые распространяются на людей, проходящих процедуру банкротства.

Реструктуризация долгов

Если целью прохождения процедуры банкротства для Вас является списание долгов и размер Вашего дохода (за минусом прожиточного минимума на Вас и Ваших детей) не позволяет выплатить хотя бы половину от суммы Ваших долгов за 3 года, то процедура реструктуризации долгов в Вашем случае будет носить технический характер, и примерно через полгода Вы станете банкротом, а в отношении Вас будет введена процедура реализации имущества.

Если Ваш доход позволяет Вам за 3 года вернуться в график платежей по всем кредитам, то в процедуре реструктуризации долгов:

- В течение двух с половиной месяцев после начала процедуры Вам необходимо разработать и предоставить финансовому управляющему план выплат (проект плана реструктуризации долгов);

- Этот план будет рассмотрен на собрании кредиторов и в случае его одобрения, он будет передан на утверждение в суд;

- После утверждения судом плана реструктуризации долгов, Вы должны четко его придерживаться. В противном случае, из процедуры реструктуризации долгов Вы попадете в процедуру реализации имущества.

Реализация имущества

Именно в самом начале процедуры реализации имущества, а не в ее конце, гражданин становится банкротом. Но признание банкротом – это не повод расслабиться и вздохнуть спокойно с мыслью: «Ну всё, я достиг своей цели и официально стал банкротом!». Есть риски того, что по завершении процедуры банкротства суд может оставить банкрота с долгами. Подобные случаи встречаются в судебной практике.

Для того, чтобы это не произошло, очень важно соблюдать правила и не нарушать запреты, действующие во время процедуры банкротства. Ознакомиться с ними Вы можете в нашей статье «Правила поведения гражданина во время процедуры банкротства». Нарушение этих правил чревато не списанием долгов по итогам процедуры банкротства.

Сама процедура реализации имущества обычно занимает минимум 4-6 месяц, но может существенно продлиться, если:

- у Вас есть имущество, которое финансовый управляющий должен будет реализовать;

- в течение 3-х последних лет Вы совершали сделки с имуществом (продавали, дарили) и они обладают признаками оспоримых сделок (подробнее об оспоримых сделках).

Реализации подлежит далеко не все имущество банкрота. Исключение составляют:

- единственное жилье, если оно не было предоставлено в залог;

- одежда и личные вещи;

- предметы домашнего обихода;

- еда и лекарственные препараты.

Нет имущества – не беда!

Отсутствие имущества, которое может быть реализовано в процедуре банкротства, не мешает объявлению себя банкротом и успешному списанию долгов в процедуре банкротства. Напротив, банкротство без имущества – это, зачастую, проще и быстрее. Правда, есть нюансы, о которых Вы можете прочитать в статье «Банкротство без имущества».

Завершение процедуры банкротства

После того как финансовый управляющий проведет все мероприятия в процедуре банкротства, предусмотренные законом, он готовит и направляет в суд подробный отчет о своей деятельности. На основании данных этого отчета; финансового анализа, проведенного финансовым управляющим; документов, имеющихся в материалах дела, суд определяет, освобождать ли банкрота от долгов или нет (речь идет о процедуре реализации имущества, итогом процедуры реструктуризации долгов является полное погашение долга или возврат в изначальный график платежей). Также суд прислушивается к позиции кредиторов, которые могут ходатайствовать перед судом о не списании долгов. В подобных случаях, мы все-таки рекомендуем прибегнуть к помощи профессиональных юристов, т

- Вы вряд ли сможете подготовить грамотные письменные возражения на ходатайства кредиторов;

- финансовый управляющий, скорее всего, займет нейтральную позицию по вопросу списания/несписания долгов, т.к. он, с точки зрения закона, фигура независимая и должен соблюдать баланс интересов как должника, так и кредиторов;

- Ваше «неверное слово» на финальном заседании может повернуть на 180 градусов исход дела.

В настоящее время по данным Судебного департамента при Верховном Суде РФ около 2% дел о банкротстве физических лиц завершается без списания долов. В компании «Долгам. НЕТ» процент несписания долгов менее 0,4% (проверить цифры легко в разделе «Выигранные дела», в Едином федеральном реестре сведений о банкротстве и в Картотеке арбитражных дел). Хотите, как минимум, в 5 раз повысить вероятность списания долгов, а в случае неблагоприятного исхода дела получить денежную компенсацию? Объявите себя банкротом с помощью специалистов компании «Долгам. НЕТ»!

Жизнь после банкротства

Финальное судебное заседание и вынесение судом определения о завершении процедуры банкротства и освобождении Вас от долгов – это часто не финальная точка в Вашей истории с долгами:

- Кредиторы по итогам процедур банкротства физических лиц всё чаще подают апелляционные и кассационные жалобы, настаивая на несписании долгов. Срок для подачи апелляционной жалобы – 10 дней.

- Дело о банкротстве может быть возобновлено по вновь открывшимся обстоятельствам в течение полугода после его завершения. Поэтому мы рекомендуем в течение полугода после завершения процедуры банкротства вести себя крайне осмотрительно и не совершать какие-либо дорогостоящие покупки.

- Вы можете столкнуться с тем, что некоторые кредиторы продолжат требовать выплаты долга, несмотря на определение арбитражного суда о списании долгов. Подобные ситуации часто случаются с долгами по ЖКХ, которые упорно отказываются вносить корректировки в квитанции на оплату коммунальных услуг.

- Иногда кредиторы после банкротства обращаются в суд общей юрисдикции для взыскания долга. Если Вы своевременно не включитесь в процесс и не предоставите определение суда об освобождении Вас от долгов, то «списанный» арбитражным судом долг может поступить на принудительное взыскание в службу приставов по решению суда общей юрисдикции.

- Нужно придерживаться ограничений, которые накладывает закон на человека, освободившегося от долгов в процедуре банкротства. Посмотреть ограничения

Помните об этом и своевременно реагируйте на повестки суда и письма от кредиторов и от федеральной службы судебных приставов.

В чем суть процедуры

Классическая процедура признания банкротом связана с чувствительными финансовыми расходами – потребуется оплатить услуги назначенного арбитражного управляющего, а также юристов. Без услуг последних грамотно составить судебное заявление и подготовить необходимые документы у должника не получится.

Очевидно, что в условиях финансовой несостоятельности эти затраты могут оказаться неподъемными, особенно для представителей малого бизнеса и людей, работающих по найму.

Учитывая это, российская правовая система пошла навстречу этим категориям россиян и утвердила поправки в федеральный закон, регулирующий процедуру внесудебного банкротства. Если ранее банкротом могло быть признано физическое или юридическое лицо при неоплаченных долгах на сумму не менее полумиллиона рублей и только по решению суда, то теперь минимальный порог снижен в 10 раз.

Срок процедуры установлен не больше 6 месяцев, без права продления, что усиливает позиции гражданина. Это при том, что при классическом банкротстве судебные тяжбы могут затянуться на несколько лет.

Конечно, с учетом того, что это нововведение еще не «обкатано», а правовые механизмы не притерлись, никто пока не может гарантировать их слаженную работу в первое время.

Для запуска процедуры во внесудебном порядке гражданину достаточно подать заявление в многофункциональный центр (МФЦ) по месту прописки. К документу обязательно нужно приложить список кредиторов. Главный плюс нововведения в том, что плата за такое обращение не предусмотрена.

Закон предоставляет сотрудникам МФЦ один день на проверку информации о долгах. Они должны убедиться, что все исполнительные листы направлены обратно кредиторам с пометкой, что у заемщика отсутствует ликвидное имущество. В противном случае заявление будет возвращено должнику без реализации в течение трех рабочих дней. Повторно подать его можно будет не раньше, чем через 1 месяц. При этом гражданин вправе обжаловать возврат через суд.

Если же все нормально, не позднее трех рабочих дней сотрудники МФЦ обновляют данные в Едином федеральном реестре сведений о банкротстве (ЕФРСБ). В нем отражается запуск процедуры внесудебного банкротства гражданина.

С этого момента вступает в силу мораторий (запрет) на выплату долгов кредиторам. Служба судебных приставов (ССП) перестает возбуждать новые исполнительные производства, если долги, к которым они относятся, были изложены в заявлении для МФЦ.

- банки и другие финансовые организации перестанут получать исполнительные документы на блокирование денежных средств банкрота;

- аресты материальных ценностей будут прекращены;

- имущество, арестованное в счет погашения долгов, будет возвращено в пользование гражданину;

- приостанавливаются штрафы по просроченным обязательствам.

При этом действие моратория не распространяется на новые долги. Это значит, что банкрот не сможет набрать «под шумок» еще кредитов и затем безнаказанно отказаться от них.

Пока длится процедура, старые кредиторы могут получать информацию о том, какими активами владеет заемщик в ССП, а новые видят информацию о финансовой несостоятельности гражданина в базе ЕФРСБ.

Эти сведения МФЦ также направит руководству финансовых организаций, в которых у должника имеются открытые счета, территориальные судебные органы, уполномоченный орган и отдел ФНС, зарегистрировавший ИП. Что касается распространения информации личного характера, то с момента занесения данных в ЕФРСБ правовая система автоматически считает, что гражданин дал на это согласие.

В течение этого времени должник может продолжить работу с банками по реструктуризации долга.

По завершению процедуры через полгода, если у заявителя не появились возможности для расчета по обязательствам, он получает статус банкрота. С этого момента долги перед кредиторами считаются списанными, перестает действовать запрет на выезд за рубеж.

Кто может воспользоваться

Любое физическое лицо или индивидуальный предприниматель, если удовлетворяет ряду требований:

- является гражданином Российской Федерации;

- имеются объективные обстоятельства, в связи с которыми физическое лицо (ИП) не может погасить задолженность – проблемы со здоровьем, травма, увольнение с работы в связи с сокращением штата;

- все материальные ценности, которые можно было продать в счет расплаты с кредиторами, судебные приставы уже реализовали;

- человек как физическое лицо или ИП ранее был добросовестным плательщиком с незапятнанной кредитной историей, не пытался скрыться от займодателей;

- не прячет имущество от судебных органов и готов сотрудничать с ССП;

- состоит на учете на бирже труда, но при этом не имеет никакого постоянного источника дохода;

- ранее никогда не объявлял себя банкротом или с последнего такого случая прошло не менее 5 лет;

- сумма задолженности не превышает полумиллиона рублей (в противном случае в дело вступят судебные органы), если после распродажи имущества и расплаты по займам на руках у гражданина останется сумма меньше прожиточного минимума;

- все исполнительные производства по долгам заявителя завершены, а исполнительные листы возвращены кредиторам.

Стоит учитывать, что под действие моратория не попадают те обязательства, которые тесно связаны с личностью банкрота. Это могут быть алименты, претензии о праве наследования имущества на возмещение вреда, нанесенного здоровью, и т.

Это значит, что такая задолженность не будет учтена при определении возможности старта внесудебного банкротства

Условия прекращения процедуры

Законом предусмотрено несколько причин. Две из них связаны с улучшением финансового положения физического лица. Это может произойти в связи с тем, что человек нашел хорошо оплачиваемую работу, получил наследство или имущество по договору дарения. В конце концов, он мог выиграть в лотерею.

Оптимистичная причина: должник, проявив сознательность, сам оповестил МФЦ о своем везении не позднее пяти рабочих дней. В этом случае сотрудники центра обновляют сведения в ЕФРСБ, пометив, что процедура внесудебного банкротства по данному гражданину прекращена. При этом займодатели получают шанс вернуть свои деньги.

Пессимистичные причины: должник скрыл от уполномоченных органов факт улучшения своего финансового положения либо старое имущество или не указал одного из кредиторов в заявлении. Однако кредиторы выяснили это и подали иск в арбитражный суд о признании его банкротом.

В этом случае МФЦ также прекращает начатый процесс списания долгов, обновив сведения в реестре. Дело о банкротстве передадут в арбитражный суд, будет назначен арбитражный управляющий. Затраты недобросовестного гражданина кратно вырастут.

Порядок оформления

На самом деле пунктов здесь немного. Важнее будет подготовительный этап, в ходе которого вам предстоит проверить соответствие своей ситуации требованиям, указанным выше.

Если все нормально, приступайте к оформлению документов.

- Составьте список кредиторов с описанием обязательств.

- Обратитесь к сотруднику МФЦ по месту прописки. Он сможет проконсультировать вас, как правильно оформить заявление.

В течение следующего рабочего дня вы будете уведомлены о том, что ваше обращение принято в разработку, или о возврате его в связи с выявленными недостатками.

Какие нужны документы для банкротства через МФЦ

Упрощенное банкротство через Госуслуги в данный момент недоступно, но физические лица могут подавать документы через многофункциональные центры. Чтобы признать финансовую несостоятельность, потребуется подготовить заявление на банкротство и приложить к нему список ваших кредиторов и должников.

Все документы на бесплатное банкротство подаются в МФЦ по месту постоянного проживания или пребывания должника.

- паспорт заявителя,

- паспорт представителя, который действует от имени заявителя + документ, подтверждающий его полномочия.

Заявление на банкротство

Заполнить бланк заявления можно от руки, на компьютере или с использованием другого устройства.

Рассказываем, как правильно заполнить заявление на внесудебное (бесплатное) банкротство:

- Информация о гражданине. Здесь указываются сведения о физическом лице, признающем финансовую несостоятельность. Указывается ФИО, дата и место рождения, СНИЛС, ИНН и контактные данные. Если имя, фамилия или отчество менялись, то в отдельных строках указываются прежние. Дополнительно в заявление вписываются паспортные данные и адрес регистрации.

- Информация о представителе гражданина. Если заявление подается не самим должником, а его представителем, то заполняется следующий блок. В нем указываются ФИО, дата и место рождения, а также актуальные данные из паспорта (или другого документа, подтверждающего личность) и документа, которым подтверждаются полномочия представителя.

- Дополнительные блоки. Здесь указывается, был ли должник зарегистрирован в качестве индивидуального предпринимателя, а также вписываются наименования банков, в которых у физического лица открыты счета и вклады. Отдельно отмечается, какие документы прилагаются к заявлению. Этот блок необходимо внимательно изучить — в нем указано, как будет проходить процедура в дальнейшем, какие обязательства будут списаны, а какие нет.

Данные о принятии заявления. Последний блок, который нельзя заполнять самостоятельно. Все сведения в него вписываются специалистом многофункционального центра, который будет принимать заявление вместе со всеми документами. Также ставится подпись сотрудника и печать МФЦ.

Список кредиторов и должников гражданина

Примерно в 80% случаев в упрощенном банкротстве отказывают из-за неправильного заполнения или отсутствия списка кредиторов и должников гражданина, поэтому рекомендуем доверить его оформление юристам.

Список кредиторов состоит из одной формы и 4 таблиц. Форма расположена на первой странице, в ней указывается актуальная информация о физическом лице, подающем на банкротство. Будьте внимательны: эти данные должны совпадать с теми, что указаны в самом заявлении.

Как заполнять список кредиторов и должников:

- В первую таблицу вносятся данные обо всех кредиторах должника. Здесь указываются все долги физического лица, кроме тех, что связаны с осуществлением предпринимательской деятельности. В отдельных столбцах нужно указать:основания, по которым возникла задолженностьсодержание обязательстванаименование кредиторасумму обязательств: «всего» и «в том числе задолженность»штрафы, пени и другие санкциинедоимку

- основания, по которым возникла задолженность

- содержание обязательства

- наименование кредитора

- сумму обязательств: «всего» и «в том числе задолженность»

- штрафы, пени и другие санкции

- недоимку

- Во второй таблице указывается информация о кредиторах, если долги возникли во время деятельности в качестве ИП. Если заемщик не занимался бизнесом, то во всех строках таблицы ставится прочерк. В этом блоке ничего заполнять не требуется.

- В третью таблицу вписываются данные о должниках гражданина. Как и в остальных блоках, указывается содержание обязательства, ФИО должника (или его наименование, если это юрлицо) место его нахождения и другие сведения.

В четвертой таблице указываются сведения о дебиторской задолженности, которая возникла при осуществлении деятельности в качестве ИП. Таблица совпадает с предыдущими, поэтому также указывается основание обязательства, его размер и так далее.

Как правильно собрать документы?

Чтобы признать финансовую несостоятельность через МФЦ, важно правильно подготовить документы для бесплатного банкротства. У многих должников возникают трудности на разных этапах: самостоятельно заполнять таблицы не всегда легко, а инструкций по правильному оформлению почти нет.

Если вы хотите быстро и правильно подготовить все документы для банкротства через МФЦ, обращайтесь к нашим юристам нашей компании. Профессионалы компании «Финансово-правовой альянс» возьмут на себя подготовку и заполнение бумаг, а также проконсультируют вас по всем вопросам, связанным с признанием финансовой несостоятельности.

Заявление в МФЦ о банкротстве физического лица

Последняя редакция 05 февраля 2022

Время на прочтение 9 минут

- Основания для подачи заявления в МФЦ

- Какие сведения нужны для заполнения заявленияКак узнать и где проверить суммы задолженности

- Как узнать и где проверить суммы задолженности

- Как заполнять заявление на банкротствоФорма документаОбязательные разделы в заявленииКакие документы приложитьКто может подписать заявлениеКак подать

- Форма документа

- Обязательные разделы в заявлении

- Какие документы приложить

- Кто может подписать заявление

- Как подать

- Что будет после подачи заявления на банкротствоПричины отказа

- Причины отказа

Вы наверняка уже слышали, что банкротство можно пройти бесплатно через МФЦ. Чтобы списать долги, должник подает заявление и список своих долгов. Важно правильно заполнить заявление в МФЦ о банкротстве физического лица. При ошибках вам могут отказать в возбуждении дела или в списании некоторых долгов. О том, как избежать ошибок при заполнении и подаче документа, читайте в нашем материале.

Какие сведения нужны для заполнения заявления

- реквизиты паспорта;

- номера СНИЛС и ИНН;

- данные обо всех кредиторах, перед которыми у вас есть обязательства;

- основания возникновения обязательства и сумма — нужно указывать номер кредитных договоров и остаток долга.

Паспорт, СНИЛС и ИНН должны быть у любого гражданина. По этим данным МФЦ идентифицирует должника, проверит его личность.

В отношении списка кредиторов и размера долгов могут возникнуть сложности. От правильности заполнения этих сведений зависит принятие решения о возбуждении дела, о списании задолженностей. Если вы случайно или умышленно не внести в бланк заявления какие-либо долги, Многофункциональный центр не спишет эти обязательства.

Как узнать и где проверить суммы задолженности

Размер обязательств нужно указывать на дату обращения в МФЦ. Вы можете получить сведения о размере задолженности непосредственно у кредитора. Банк обязан выдать справку о задолженности, выписку с лицевого или кредитного счета. Рекомендуем запросить кредитную историю, если чтобы не забыть старый кредит или микрозайм, проверить, не продан ли долг коллекторам. Если банк или МФО продали долг, то в списке кредиторов указывается коллекторское агентство.

Как бесплатно получить свою кредитную историю, мы рассказали здесь.

Также информацию о задолженности можно получить:

- из судебных актов, материалов оконченного исполнительного производства;

- через личный кабинет на сайте ФНС — по налоговой задолженности;

- через онлайн-сервис на сайте ГИБДД — по административным штрафам за нарушение ПДД;

- через Госуслуги — по судебной задолженности можно узнать суммы по ссылке.

В заявлении о банкротстве физического лица в МФЦ нужно указывать все обязательства. Это не только кредиты и микрозаймы, но и налоги, алименты, ЖКХ, обязательства по поручительству за третьих лиц, и даже кредиты, по которым еще нет просрочки. Это важно для определения общей суммы обязательств. При этом не все долги спишут в МФЦ, даже если вы правильно указали их в заявлении. У должника останутся обязательства по алиментам, по возмещению вреда и ущерба. Это нужно учитывать при подготовке документа и прохождении процедуры в МФЦ.

Как заполнять заявление на банкротство

Должник заполняет форму от руки или на компьютере. В заявлении нельзя исправлять какие-либо данные, зачеркивать текст или использовать корректирующие средства. Если вы увидели ошибку, придется заполнять документ заново.

Специалисты МФЦ обязаны помогать гражданам, но это будет только техническая помощь. В МФЦ помогут распечатать готовый документ или предоставят компьютер для заполнения и печати. Заявление нужно заполнить самостоятельно.

Обязательные разделы в заявлении

Разберем, как правильно заполнить заявление о внесудебном банкротстве, чтобы его приняли в МФЦ. В самом тесте заявления нужно указать:

- личные данные должника по паспорту, в том числе ФИО, дата и место рождения;

- номера ИНН и СНИЛС;

- контактные данные (номер телефона, адрес электронной почты);

- адрес регистрации по месту жительства или пребывания;

- данные о представителе, если он подает заявление по доверенности;

- информация о наличии или отсутствии статуса ИП;

- сведения о банках, где у должника есть вклады и счета: название банка, и БИК.

Какие документы приложить

В перечень приложений к заявлению входит

- список всех известных кредиторов (заполняется по Приказу № 530),

- копия паспорта (ее сделают в МФЦ);

- если заявление по дается по временной регистрации — свидетельство о регистрации по месту жительства или пребывания.

Сложнее всего правильно заполнить список кредиторов и обязательств. В списке указывают отдельно долги от предпринимательской деятельности и по иные обязательства. В приложении нужно указать по каждому кредитору:

- суть обязательства (например, кредит, долг за коммунальные услуги)

- данные о кредиторе, его адресе;

- основания возникновения обязательства (например, реквизиты договора, судебный акт);

- сумма обязательства (отдельно по основному долгу и процентам, пени, штрафным санкциям).

Отдельно прописываются данные по просроченным налоговым обязательствам. Там нужно указать название налога или иного платежа, размер недоимки, сумма пени и штрафных санкций.

Кто может подписать заявление

С заявлением в МФЦ может обратиться сам должник или его представитель по нотариальной доверенности. Если документ заполняет и подает в МФЦ представитель, нужно обязательно приложить доверенность. Подпись проставляется только от руки, с расшифровкой ФИО заявителя и представителя.

Как подать

На данный момент заявление можно подать только лично в МФЦ — в письменной форме. Специалист Многофункционального центра примет документы, сверит личность заявителя или представителя по паспорту.

Подать заявление онлайн нельзя. Сейчас рассматривается предложение о заполнении и подаче заявления на банкротство через госуслуги. Но официальное решение по этому вопросу пока не принято.

Что будет после подачи заявления на банкротство

После принятия заявления специалисты МФЦ будут проверять соответствие условиям банкротства. С этой целью:

- проверяется правильность заполнения заявления и приложений, их соответствие форме;

- проверяется наличие временной или постоянной регистрации в регионе МФЦ;

- проверяется факт окончания исполнительных производств через ФССП.

Должнику ничего делать не нужно. Все проверки проводит МФЦ, а заявитель будет уведомлен о принятом решении в течение 3 дней с даты подачи заявления.

Если проверка пошла успешно, сведения о возбужденном банкротстве размещаются на Федресурсе. Эту информацию увидят кредиторы, смогут подать свои возражения. Например, кредитор может требовать передачи дела в арбитраж, если у должника изменилось имущественное положение, либо он нарушил условия для банкротства.

Причины отказа

Если проверки МФЦ прошли успешно, а кредиторы не представили обоснованных возражений, через 6 месяцев будет вынесено решение о списании долгов.

Однако по анализу дел о внесудебном банкротстве (эти сведения можно найти на Федресурсе) почти в половине случаев выносится отказ в возбуждении дела или в списании задолженностей. Причинами отказа могут быть:

- несоответствие по форме заявления, по его обязательным разделам и приложениям;

- отсутствие оконченных производств ФССП;

- неверное указание кредиторов, занижение суммы долга.

Вы можете избежать отказа в возбуждении дела и списании долгов, если воспользуетесь помощью наших специалистов. Они разъяснят, как можно написать заявление и правильно подать его, проверят и укажут все обязательные сведения в приложениях.

Наши услуги и цены

Проверка перед внесудебным банкротством

5 210 ₽

- Проверка долгов: расчет суммы, включая пени и неустойки, запросы в БКИ, кредитные и коллекторские организации. Мы получим письменное требование от кредиторов для фиксации суммы долга

- Проверка по базе ФССП на наличие оконченных исполнительных производств

- Анализ рисков внесудебного банкротства — итоговая консультация юриста

Внесудебное банкротство в МФЦ под ключ

25 160 ₽

- Проверка и фиксация долгов и производств в ФССП, оценка имущества и оспоримости сделок за 3 года

- Составление заявления и списка кредиторов

- Подача заявления о банкротстве в МФЦ по доверенности

- Работа с банками и коллекторами — уведомление об отказе от взаимодействия, жалобы в прокуратуру и в ФССП при нарушениях

- Представление интересов юристом в случае возражений со стороны кредиторов

- Через полгода получение в МФЦ решения о признании вас банкротом и списании долгов.

- Вы рассказываете о своей проблеме, задаете вопросы;

- Юрист уточняет необходимые сведения, анализирует ситуацию, рассказывает варианты развития событий;

- Вместе выбираете выгодный вариант — банкротство, рефинансирование, просто жалоба на коллекторов или банк;

- Юрист рассказывает, как подготовиться, где взять документы, и что делать, в вашем случае.

Старший юрист по банкротству физ. лиц

Юрист по банкротству физических лиц

Консультант по банкротству

Эксперт в области банкротства физических лиц. Является действующим арбитражным управляющим с 2015 года. Публикации Константина размещены в различных экспертных изданиях и СМИ. Активный участник конференций, семинаров и обсуждений внесения правок в действующее законодательство РФ по банкротству.

Кто и как может объявить себя банкротом во внесудебном порядке

В избранное

С какими долгами можно воспользоваться процедурой внесудебного банкротства?

Объявить себя банкротом во внесудебном порядке может гражданин, общий долг которого на дату подачи заявления составляет от 50 до 500 тысяч рублей. Если долги превышают этот размер, можно воспользоваться только судебной процедурой банкротства.

В указанный размер включаются долги:

- по займам и кредитам;

- по алиментам;

- по договорам поручительства;

- по возмещению вреда жизни и здоровью;

- по налогам, сборам и другим обязательным платежам в бюджет.

Не включаются долги по санкциям, в том числе пени и штрафы за просрочку платежа.

Где получить информацию о своих долгах?

Информацию о долгах по налогам можно получить в личном кабинете налогоплательщика на сайте Федеральной налоговой службы, по штрафам – на Едином портале госуслуг, по исполнительным производствам – на сайте Федеральной службы судебных приставов.

Как подать заявление о внесудебном банкротстве?

В Санкт-Петербурге подать заявление можно в секторе №1 МФЦ Московского района по адресу: Новоизмайловский проспект, д. 34 к. 2 только по предварительной записи.

Заявление подано, что дальше?

МФЦ проверит заявление и в случае подтверждения соответствия заявителя установленным критериям включит сведения о возбуждении процедуры внесудебного банкротства в Единый федеральный реестр сведений о банкротстве в течение 3 рабочих дней.

С этого момента вводится мораторий на удовлетворение требований кредиторов, а также об уплате обязательных платежей (за исключением долгов по алиментам и возмещению морального вреда или вреда, причиненного жизни или здоровью). Одновременно прекращается и начисление штрафов, пеней и процентов по всем обязательствам заявителя.

Продолжительность процедуры признания банкротом – 6 календарных месяцев. В течение этого времени запрещается брать займы, кредиты, выдавать поручительства и т.

Где можно узнать о процедуре подробнее?

Ознакомьтесь с подробной информацией о процедуре внесудебного банкротства в описании услуги «Признание гражданина банкротом во внесудебном порядке», а также в документе по ссылке.

Последнее обновление информации: 18. 2021

Суть банкротства физического лица

Суть объявления статуса «банкрот» для физ лица – это признание его неплатежеспособности перед кредитными организациями. Допуск к началу процедуры может быть осуществлен, если сумма задолженности человека превышает отметку в 500 тысяч рублей, а длительность просрочки платежей 3+ месяца.

Основной негатив при банкротстве со стороны физического лица заключается в оповещении банковских учреждений о своем статусе на протяжении последующих пяти лет с момента объявления.

Также на протяжении 3 лет человеком не допускается занятие должностей в организациях, связанных с управлением юрлицами.

Пошаговая инструкция по оформлению банкротства физического лица

С юридической точки зрения процедура оформления банкротства физического лица руководствуется ФЗ – 127, который запустили после вступления в силу отдельных пунктов ФЗ -154.

Суммарно, данные два законодательных проекта диктуют последовательность проведения процедуры + закрепляют возможность реструктуризации задолженности для оплаты по плану. В последнем случае штрафы и пеня не начисляется.

Теперь детальнее разберем процедуру банкротства по этапам.

1) Сбор документации

Наиболее муторный этап для гражданина, ибо конечный список бумаг растянется на пару листов формата А4. Детально изучить весь перечень можно через ст. 213. 4 ФЗ-127. Средняя длительность сбора документации составит от 10 дней до пары месяцев. Какие документы следует собрать:

В дополнение прилагается квитанция по уплате государственной пошлины в 300 рублей и 25 тысяч в качестве депозита на оплату услуг управляющего с арбитражного суда.

2) Оформление и подача заявления

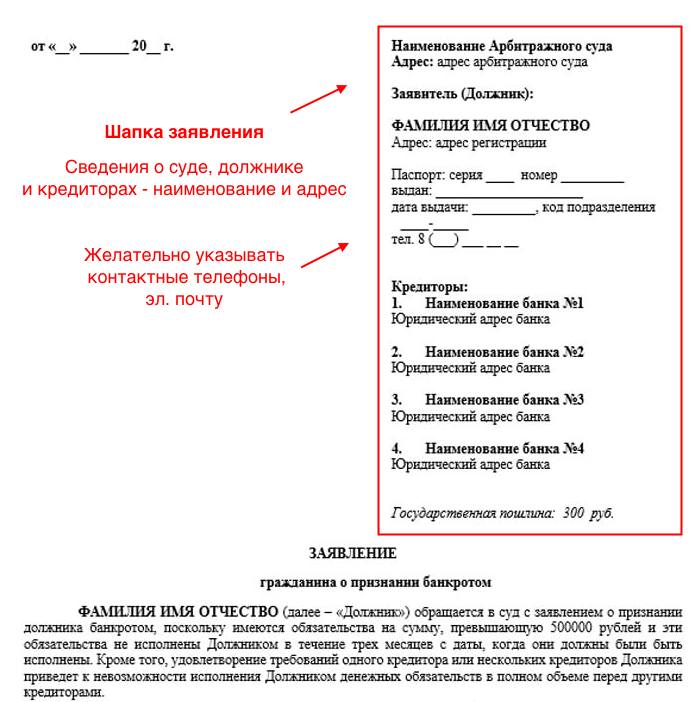

Заявление составляется в установленной форме. Пример структуры такового можно изучить на картинке выше. В рамках документа указывается общий размер задолженности будущего банкрота.

В подготовку заявления включено:

- формирование списка кредиторов;

- подвязка судебных разбирательств;

- опись имущества;

- выбор СРО АУ для направления управляющего финансами.

Если указанная кредиторами сумма ответчика не устраивает, он может признать лишь неоспоримую часть долга. Прочие «надбавки» рассматриваются уже отдельно в процессе самого судебного разбирательства.

Обратите внимание! Системой предусмотрено 3 варианта подачи заявления – электронный, почтовый и лично. Так как на процесс выбирается близлежащее отделение суда, заявку рекомендуется подавать лично.

В почтовых отправлениях по городу смысла нет, а онлайн вариант требует множества нотариальных заверений по электронным копиям, что отнимет на подготовку еще больше времени.

3) Решение суда и признание банкротства

После рассмотрения дела, суд может закончиться одним из 3-х решений – реструктуризация, продажа имущества либо мировое соглашение. У каждого из вариантов имеются как собственные достоинства, так и недостатки. Разбор решений суда:

- реструктуризация. Выплата долга без лишних ставок по заранее оговоренному плану;

- продажа имущества. Опись имущества и продажа с молотка;

- соглашение. Принимается до признания банкротства. Обычная отсрочка по выплате долга.

Как только гражданин получает статус «банкрот», государство признает человека неплатежеспособным, что прекращает преследование со стороны кредиторов, но активирует к исполнению одно из решений выше.

Стоимость и оптимизация процесса

Банкротство физ лиц самостоятельно

Наибольший удар в процессе признания банкротства несут действующие сотрудники организаций, которые являются их учредителями. Для решения этого момента перед началом судебных разбирательств происходит расторжение трудового договора сторон.

В обратном случае, организация терпит существенный удар по репутации. Стоимость банкротства:

- 300₽ — госпошлина;

- 25 000₽ — расходы на суд;

- 430₽ — публикация в ЕФРСБ.

Отдельной статьей идет оплата юридических услуг. Суммарные расходы могут достигнуть 90 000₽ — 200 000₽, что не всегда оправдывает саму сумму списания по долговому обязательству.

На этом разбор вопроса по банкротству физ лица завершен. Пошаговая инструкция выше носит больше ознакомительный характер. Для большего объема информации советую проконсультироваться с юристом + изучить законодательную базу

Заявление о банкротстве физических лиц для суда и МФЦ

Последняя редакция 04 февраля 2022

Время на прочтение 4 минуты

- Как заполнять заявление о банкротстве физлица в суд?Куда писать заявление на банкротство?Указание долгов кредиторамОбщий размер долгаОбоснование банкротстваСудебные процессы и решенияБанковские счета и вкладыИмуществоСРО арбитражных управляющихПриложенияДата, подпись

- Куда писать заявление на банкротство?

- Указание долгов кредиторам

- Общий размер долга

- Обоснование банкротства

- Судебные процессы и решения

- Банковские счета и вклады

- Имущество

- СРО арбитражных управляющих

- Приложения

- Дата, подпись

- Образец заявления о банкротстве физлица для суда

- Заявление о внесудебном банкротстве для МФЦ

Составление заявления о банкротстве физических лиц — ответственная задача. От этого зависит дальнейшее движение дела. Расскажем в деталях о составлении иска о банкротстве гражданина для суда и заявления в МФЦ.

Как подать заявление в суд, что и как заполнять, и какие документы потребуются для банкротства физ. лиц?

Как заполнять заявление о банкротстве физлица в суд?

Писать заявление следует после того, как вы подготовились к банкротству и собрали приложения и документы. Это поможет сразу правильно указывать суммы и основания долгов, ссылаться на доказательства.

Куда писать заявление на банкротство?

Так называемая ШАПКА — вводная часть, где указываются сведения о заявителе, суде, участниках дела.

Куда подать заявление? Заявление о банкротстве физ. лиц подается в Арбитражный суд по месту прописки или текущему месту жительства, которое вы можете подтвердить документально.

Далее укажите сведения о должнике: ФИО, год рождения, паспортные данные, место, где прописан и где фактически живет должник, телефоны, e-mail или другие контакты. Если у вас есть юрист, то напишите сведения о нем: ФИО, паспортные данные, реквизиты доверенности

Дайте перечень кредиторов с названиями организаций либо ФИО физических лиц, адресами и контактами кредиторов.

Заявление о банкротстве должно содержать сведения о кредитах — банках, МФО, коллекторских агентствах, которым вы должны. Не забывайте заимодавцев, кому вы должны небольшие денежные суммы — предприятия ЖКХ, ФНС, долг за Интернет, телефон, заем по расписке.

При банкротстве списываются любые долги — и большие, и маленькие.

Указание долгов кредиторам

Перечислите, что и кому вы должны. Задолженности могут быть любые, главное — это наличие подкрепляющего сведения документа. Указывайте и такие долги, которые не списываются, об их наличии суду обязательно нужно знать.

Например, если вы платите алименты, укажите этот факт и размер алиментов. Если вы нанесли ущерб здоровью гражданина и выплачиваете ему денежные суммы на лечение, сообщите об этом в письменной форме, и т.

Для упрощения своей задачи ознакомьтесь с образцом заявления о банкротстве физического лица и посмотрите примеры кредиторов в нем.

Судебные процессы и решения

Если в отношении вас ведутся судебные процессы о взыскании задолженности, либо уже есть решения судов, перечислите их. После введения реализации имущества и во время реструктуризации финансовые требования должен рассматривать Арбитражный суд, который ведет дело о банкротстве.

Исполнительные производства приостанавливаются, расчеты происходят в рамках Закона о несостоятельности. Но не прекращаются выплаты алиментов и возмещение вреда жизни и здоровью — таким взыскателям финуправляющий будет выплачивать деньги из вашего дохода.

В этот раздел отнесите также информацию о списании денег с ваших счетов, если банки или приставы уже частично взыскали с вас деньги.

Банковские счета и вклады

Приведите перечень открытых счетов в банках, и приложите копии договоров.

Заявление о банкротстве физлиц должно содержать сведения обо всех счетах, поэтому если у вас есть персонифицированные электронные кошельки — сообщите и о них. Если обнаружат, что вы скрываете деньги, долг не спишут. Финансовый управляющий проверяет банковскую и финансовую информацию должника, запрашивая сведения о счетах в налоговой. Он увидит счета в российских банках и небанковских финансовых организациях, а если кредиторы пожалуются — найдет и счета за границей.

Одним из минусов банкротства является то, что при наличии денег суд обяжет покрыть ими долги. Но скрывая счета, вы рискуете получить отказ в банкротстве. Обнаруженные деньги заберут, а обман негативно отразится на отношении суда к должнику, и избавиться от долгов не получится.

Проконсультируйтесь с юристом, как поступить с электронной валютой перед банкротством — анонимно и бесплатно! Получить консультацию.

Имущество

Как и со счетами в банке — не пытайтесь скрывать имущество.

Сокрытие имущества будет расценено как фиктивное банкротство, это основание для отказа в списании долгов. Сделайте подробную опись имущества, которое есть у вас в России за рубежом.

Имущество может быть

- движимым — например, машина, катер, акции, доли в ООО, ценное оборудование;

- недвижимым — квартира, комната, дом, гараж, машиноместо, торговое помещение, земельный участок и т.д.

Право собственности подтверждается свидетельствами о государственной регистрации, договорами, выписками из ЕГРН. Копии необходимо приложить к заявлению о банкротстве.

СРО арбитражных управляющих

Финуправляющий — одна из центральных фигур в банкротстве, по поручению суда он проводит всю процедуру, продает имущество, рассчитывается с кредиторами. Как выбрать грамотного специалиста, где взять СРО АУ, и как договориться, мы рассказали в статье про финансового управляющего.

По Закону о банкротстве физических лиц заявление должно содержать название Саморегулируемой организации арбитражных управляющих. СРО предложит кандидатуру, а суд рассмотрит и утвердит финансового управляющего для вашего процесса.

Если вы укажете его сами, дело останется без движения. Указывайте только СРО.

Можно ли списать долги по кредиту через госуслуги ? В 2022 году подать на внесудебное (упрощенное) банкротство через Госуслуги не получится, поэтому для списания долгов нужно обращаться в многофункциональный центр

Внесудебное банкротстве работает с сентября 2020, МФЦ принимают заявления на внесудебное банкротство по месту прописки и временной регистрации должников. В заявлении на банкротство через МФЦ указываются ФИО и паспортные данные банкрота, СНИЛС, ИНН и адрес

Самому признать себя банкротом нельзя, это делает арбитражный суд. Ваша задача — подать туда все нужные документы и доказать свою неплатежеспособность. Подать иск о вашем банкротстве могут и ваши кредиторы или Федеральная налоговая служба. После того как суд принял ваше заявление, будет назначено судебное заседание

Минусы банкротства физического лица – это те сложности и ограничения, которые придется пережить во время и после окончания процедуры банкротства. Нельзя реализовать в счет уплаты долга определенный перечень имущества, который определён законом (единственное жилье, предметы домашнего обихода, одежда, обувь и т

Сколько берут за процедуру банкротства ? Размер госпошлины составляет 300 рублей. Все дела о банкротстве рассматривает Арбитражный суд. Кроме оплаты пошлины необходим депозит в размере 25 000 рублей на счет суда за услуги финансового управляющего

Оформить банкротство через МФЦ может гражданин, у которого общий размер долгов составляет от 50 000,0 до 500 000,0 рублей. Если сумма больше, то банкротство можно оформить только в судебном порядке

При каких долгах можно использовать внесудебную процедуру банкротства Оформить банкротство через МФЦ может гражданин, у которого общий размер долгов составляет от 50 000 до 500 000 рублей. Если сумма больше, банкротство можно оформить только в судебном порядке

Любой гражданин России вправе подать заявление о признании себя банкротом в случае, если он не в состоянии в срок платить по своим долгам (кредитам, займам, налогам, коммунальным платежам и т. Причем сумма долгов при этом значения не имеет (п

Кто не может быть объявлен банкротом ? 1. Юридическое лицо, за исключением казенного предприятия, учреждения, политической партии и религиозной организации, по решению суда может быть признано несостоятельным ( банкротом )

Вы можете взять кредит и объявить себя банкротом , если не справились с оплатой по объективным причинам. При оформлении займа нельзя предугадать увольнение, болезнь, мировую пандемию или появление иждивенцев

Оформить банкротство через МФЦ может гражданин, у которого общий размер долгов составляет от 50 000,0 до 500 000,0 рублей. Если сумма больше, то банкротство можно оформить только в судебном порядке. В расчёт общей суммы входят несколько видов долгов, в том числе такие: по займам и кредитам (включая проценты по ним), 16 июн

Банкротство физических лиц через МФЦ введено для малоимущей категории населения, поэтому единственное, что нужно заплатить — государственную пошлину в размере 300 руб. при подаче заявления

На протяжении 3 лет после банкротства нельзя занимать руководящую должность в организациях, являющихся юридическими лицами или иным образом участвовать в управлении юридическим лицом

Подать заявление в Арбитражный суд можно лично, через канцелярию суда, отправить по почте, либо подать документы в электронном виде через систему подачи документов «Мой арбитр». Арбитражный суд рассматривает поданное заявление о банкротстве и проверяет его на предмет соответствия закону

Процедура внесудебного банкротства длится 6 месяцев. На этот период приостанавливается исполнение исполнительных документов по имущественным взысканиям и прекращается начисление процентов и штрафов, за исключением требований: не указанных в списке кредиторов, который прилагался к заявлению о внесудебном банкротстве

Как только в организацию поступает информация о должнике, банк обязан собрать данные не более, чем за 5 рабочих дней. На практике, банк сразу блокирует счета человека, принимающего участие в процедуре банкротства. С этого момента физическое лицо не может самостоятельно снимать деньги

Важно! Через Госуслуги подать заявление на упрощенное банкротство невозможно. К сожалению, данной функции ни в приложении, ни на сайте единого портала не предусмотрено

Как подать заявление через Мой арбитр Выбрать раздел Банкротство – Заявление должника о его банкротстве. На открывшейся странице указать Тип участника – Юридическое лицо – коммерческая или некоммерческая организация и заполнить информацию о своём юридическом лице (организационно-правовая форма. 17 мая 2021 г

В суд заявление можно отнести лично, направить по почте или через портал Госуслуг, оплатив госпошлину и приложив квитанцию. Важно! За 15 дней до подачи заявления о банкротстве в суд ИП должен сообщить о намерении признать себя банкротом в Едином федеральном реестре сведений о фактах деятельности юридических лиц

Банкротство – Bankrot.Fedresurs.ru

Банкротство – Bankrot.Fedresurs.ru