Содержание

Ипотечный капкан

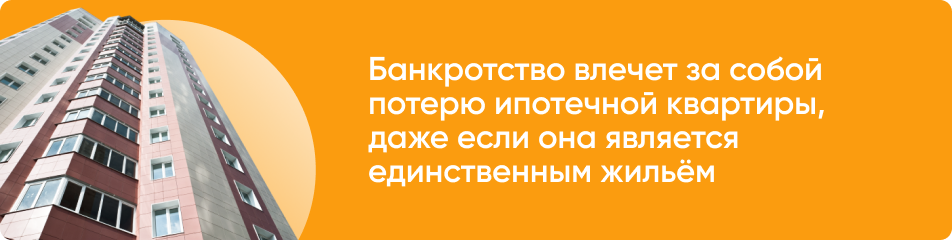

Договоры ипотечного кредитования составляют таким образом, что при наличии серьезных просрочек сохранить ипотечное жильё практически невозможно. Согласно закону, на ипотечное жильё не распространяется защита от взыскания, так как оно является залоговым имуществом, которое гарантирует возврат средств кредитору.

Фактически, взятая в ипотеку квартира принадлежит банку до момента полного погашения кредита. Несмотря на это, лучший выход при проблемах с выплатой ипотечного кредита —банкротство.

Варианты развития событий

На практике ситуация может развиваться по-разному, в зависимости от конкретной ситуации. Приведем несколько примеров:

Заемщик потерял работу/сбережения и не способен платить по ипотеке

Одним из вариантов решения проблемы может стать реструктуризация долга. Если бы речь шла о потребительском кредите, то шансы на реструктуризацию были бы выше, но в случае с ипотекой — это маловероятно. При расторжении ипотечного договора банк конфискует жильё, а долг будет считаться погашенным. Может также возникнуть ситуация, когда сумма долга превышает стоимость ипотечной недвижимости, в этом случае заемщик остается должен даже после потери квартиры. В подобном случае идеальным вариантом является банкротство, так как после реализации имущества долг списывается полностью. В этом случае прочие долги, например, по ЖКХ или по потребительским кредитам, также будут списаны.

Заемщик с большим количеством разных долгов принимает решение платить только по ипотеке, чтобы сохранить жильё

Некоторое время так можно прожить, но затем кредиторы сделают всё возможное, чтобы отнять его. Учитывая, что на ипотечные квартиры может обращаться взыскание, можно прогнозировать, что рано или поздно заемщик лишится этой недвижимости. В практике банков и других кредитных организаций, принято подавать в суд на несостоятельных заемщиков. В их отношении возбуждается исполнительное производство, в результате которого служба судебных приставов получает контроль над доходом должника и списывает его в счет долгов. В результате средств на выплату ипотеки не остаётся и жильё забирают как залоговое имущество.

Заемщик может решить списать все долги при помощи процедуры банкротства и оставить только ипотеку

Как де-юре, так и на практике, такой вариант невозможен. По закону нельзя списать долги перед определёнными кредиторами, при банкротстве рассматривается и списывается вся совокупность долгов заёмщика.

Время — деньги

В ситуациях с ипотекой опасно терять время, рассчитывая на кредитные каникулы или на то, что финансовое положение внезапно станет лучше. В силу большого объема ипотечных долгов, начисление значительных сумм в виде процентов происходит в короткие сроки, это почти никогда не позволяет заемщикам вернуться в привычный график платежей. Если дело не касается особых случаев, о которых мы расскажем ниже, то имеет смысл инициировать процедуру банкротства, чтобы минимизировать потери при списании долгов.

Защита ипотечных заемщиков

Закон, в ряде случаев, защищает интересы ипотечных заемщиков в процедуре банкротства и запрещает взыскивать предмет залога. Например, когда суд установил, что нарушение кредитных обязательств является незначительными. время просрочки не превышает трёх месяцев. Чтобы изъять имущество в подобных случаях, кредитору необходимо доказывать недобросовестность заемщика, а это сложноосуществимо на практике.

В соответствии с п. статьи 51 Закона «Об ипотеке», существует ещё одно ограничение по взысканиям объекта залога. Если заёмщик допускает просрочки, но периодически вносит платежи по ипотечному кредиту, то взыскать объект залога могут лишь в том случае, когда просрочки регулярны, т. взносы постоянно поступают не вовремя, более 3-х просрочек на протяжении года.

Во время банкротства залоговое имущество находится в собственности должника. Если суд принимает решение о реструктуризации или достигнуто мировое соглашение, заемщик сохраняет жильё. В ряде случаев для ипотечных заемщиков такие сценарии являются более приемлемыми. Если назначается процедура реализации, то залоговое имущество попадает в конкурсную массу. После реализации 80% от вырученной суммы направляется на погашение кредита, остальные на выплаты по другим долгам. Если после погашения остаются средства — их возвращают заемщику, если средств не хватает — долг списывают.

Если на ипотечной жилой площади проживают несовершеннолетние дети, можно подключить попечительский совет. В результате банкротства с процедурой реализации имущества, квартира перейдет в собственность банка, но её не смогут изъять до момента, пока дети не достигли возраста 18 лет.

При реализации квартиры на торгах можно выкупить её, взяв займ у частной компании. В этом случае придется единовременно заплатить рыночную стоимость недвижимости. Но стоимость квартиры на торгах обычно ниже и банкрот может снизить потери от процедуры, выкупив жилье.

Когда по иску кредитора или в ходе банкротства судом принято решение о реализации имущества (в том числе залогового), ипотечный заёмщик может попытаться договориться с банком. Отменить такое решение нельзя, но можно попросить кредитора отсрочить его исполнение. Максимальный срок отсрочки на что можно рассчитывать в подобных случаях — 12 месяцев.

Какие последствия меня ждут после банкротства

Чтобы получить ответ на этот вопрос, запишитесь на бесплатную консультацию. Наши юристы оценят вашу ситуацию и предупредят о последствиях и возможных рисках.

Телефон для связи

Нажимая на кнопку «Получить консультацию юриста » вы даёте согласие на обработку персональных данных, согласно условиям использования сайта.

Как проходит взыскание долга по ипотечной квартире без банкротства

Без банкротства ипотечный кредитор, в случае просрочки при взыскании, реализовывает залоговую недвижимость, при этом стоимость недвижимости утверждается судом по оценке кредитора. Обычно банки заявляют заниженную стоимость ипотечного жилья. Для этого есть основания, так как оно является вторичной недвижимостью. Оставшаяся сумма взыскивается с заёмщика. Таким образом заемщик может лишиться имущества и остаться с долгами.

Банкротство при военной ипотеке и маткапитале

Если недвижимость приобреталась при помощи материнского капитала, в случае банкротства, это не защитит недвижимость от реализации. Это имущество признают залоговым, и в соответствии с законом об ипотеке его продадут в счет погашения долга. После реализации имущества при банкротстве, от полученных средств отделяется материнский капитал и направляется в Пенсионный Фонд. При необходимости семья сможет им вновь воспользоваться, так как по закону материнский капитал не может взыскиваться в счет долгов.

В случае с военной ипотекой, ипотечную задолженность за военнослужащего, продолжающего контрактную службу, выплачивает государство. он может списать долги при помощи банкротства, при этом остаться собственником ипотечной квартиры. Особенность в том, что при такой форме ипотечного кредитования долг возникает после завершения военной службы, т. в момент, когда прекращается действие военных льгот. После чего государство перестает платить по ипотеке и банкротство проходит в обычном порядке, а ипотечная недвижимость подлежит реализации.

Можно ли сохранить ипотечное жилье?

Гипотетически, такая возможность существует. Для этого нужно договориться с банком о реструктуризации ипотечного долга. Это можно сделать непосредственно с уполномоченными представителями кредитора или путём банкротства с реструктуризацией в арбитражном суде. Важно понимать, что сама процедура достаточно длительная и просрочки в плане реструктуризации недопустимы. В противном случае неизбежна потеря ипотечной недвижимости. Тогда имеет смысл задуматься о растягивании процесса и использовании реструктуризации.

Возможен ещё один вариант сохранения ипотечной недвижимости, при процедуре реализации имущества. В этом случае квартира выставляется на торги, и заемщик, может выкупить её, если найдет достаточное количество денег. Обычно стоимость реализуемого в связи с банкротством жилья значительно ниже рыночной, что несколько облегчает поиск необходимой суммы. Сама процедура достаточно длительная и занимает около года, это также увеличивает шансы на выкуп квартиры на торгах.

Если нужную сумму найти не удастся, то до завершения процедуры заемщик может проживать в своей квартире. При реализации квартиры без банкротства, должник будет выселен в течение месяца или быстрее.

Ипотека и брак

Когда банкротом становится один из супругов, а на второго оформлены ипотечные обязательства, с ипотечной недвижимостью ничего не происходит. Например, муж спокойно платит ипотечный кредит, пока жена проходит процедуру банкротства. В случае с ипотечной недвижимостью, оформленной на второго супруга, риска потерять её при банкротстве нет.

Исключение составляют случаи, когда супруги несут по договору солидарную ответственность, в этом случае квартира будет изъята и попадет в конкурсную массу.

Ипотека после банкротства

После банкротства можно обратиться в банк за новой ипотекой. Отношение к банкротам у банков разное, некоторые кредитные организации даже охотнее выдают кредиты в силу того, что у него гарантированно нет долгов и он не может обанкротиться в ближайшие 5 лет. Чтобы увеличить шансы получить ипотечный кредит, перед тем как брать его, имеет смысл взять несколько потребительских и своевременно выплатить их.

Это связано с тем, что просрочки, которые предшествовали банкротству, повлияли на показатели, значимые для рейтинга кредитной истории, и испортили их. Такие действия улучшат кредитный рейтинг, и соответственно, банк отнесется к заемщику благосклоннее.

Сколько стоит банкротство физических лиц?

- ГоспошлинаГосударственная пошлина в размере 300.00 рублей (пункт 5

Статьи 333.21 Налогового Кодекса РФ); - ДепозитВклад на счет Арбитражного суда в размере 25 000.00 рублей для оплаты услуг финансового управляющего

(пункт 4 Статьи 213.4 ФЗ «О несостоятельности (банкротстве)»).

Вознаграждение финансового управляющего

Стоимость услуг финансового управляющего утверждена в пункте 3 Статьи 20. 6 ФЗ «О несостоятельности (банкротстве)» и составляет 25 000 рублей за каждую процедуру:

- +7% от денежных средств, выплаченных кредитору при реструктуризации долгов. В случае реструктуризации долга в 1 000 000 (один миллион) рублей кроме 25 000.00 фиксированного вознаграждения Вы должны будете оплатить 70 000.00 рублей процентов, итого 95 000.00 рублей.

- В процедуре реализации имущества финансовому управляющему также полагаются 7% от продажи имущества. Но эти затраты не ложатся дополнительно на плечи банкрота, а погашаются из денежных средств, вырученных от продажи.

Финансовый управляющий не может сам устанавливать цену банкротства физического лица и требования оплатить “дополнительную сумму” – не законны, хотя и имеют место быть.

Важно

В одном деле о банкротстве физического лица может проводиться не только одна процедура. Например, при отсутствии

ходатайства

о введении процедуры реализации имущества, по умолчанию начинается процедура реструктуризации долгов, даже если реструктуризация сроком до 3-х лет для Вас невыполнима. И лишь через 5-6 месяцев, убедившись, что план реструктуризации составить не представляется возможным, начнется процедура реализации имущества. Процедуры в данном случае будет 2, и оплачивать нужно будет каждую.

Подсказка

Денежные средства, внесенные на депозит Суда при подаче заявления, направляются на оплату вознаграждения финансового управляющего за одну процедуру.

СТОИМОСТЬ ПУБЛИКАЦИЙ И ИНЫХ РАСХОДОВ

В деле о банкротстве физического лица присутствуют другие обязательные траты, которые оплачиваются за счет гражданина-банкрота из конкурсной массы (дохода, из вырученных от реализации имущества денежных средств):

Публикация сведений в газете “Коммерсантъ”

В деле о банкротстве гражданина публикуются следующие сведения:

- о признании обоснованным заявления о признании гражданина банкротом и введении реструктуризации его долгов;

- о признании гражданина банкротом и введении реализации имущества гражданина;

Публикация будет одна если по

ходатайству

гражданина его заявление будет признано обоснованным и сразу будет введена процедура реализации имущества. Если же в деле о банкротстве будет 2 процедуры – реструктуризация долгов и реализация имущества – то и публикации в газете будет 2.

Стоимость публикации рассчитывается индивидуально, исходя из количества квадратных сантиметров, занимаемых объявлением. Стоимость 1 квадратного сантиметра в 2022 году составляет 216 рублей 23 копейки. Средняя стоимость одной публикации в газете “Коммерсантъ” по делу о банкротстве физического лица составляет порядка 11–12 тысяч рублей.

Публикация сведений на сайте bankrot. fedresurs

Bankrot. fedresurs. ru – единый федеральный реестр сведений о банкротстве, в котором публикуются все значимые события в деле о банкротстве физического лица. Количество публикаций зависит от особенностей конкретного дела. Стоимость одной публикации составляет 451 рублей 25 копеек.

о признании обоснованным заявления о признании гражданина банкротом и введении реструктуризации его долгов

1 публикация – для процедуры реструктуризации долгов

о признании гражданина банкротом и введении реализации имущества гражданина

1 публикация – для процедуры реализации имущества

о наличии или об отсутствии признаков преднамеренного фиктивного банкротства

1 публикация

о получении финансовым управляющим требований кредитора о включении в реестр

сколько кредиторов включается в реестр – столько и публикаций

о прекращении производства по делу о банкротстве гражданина

в случае прекращения дела о банкротстве, например, если у банкрота не достаточно д/с для финансирования процедуры

об утверждении, отстранении или освобождении финансового управляющего

1 публикация – обычно публикуется вместе с публикацией о введении одной из процедур

об утверждении плана реструктуризации долгов гражданина

1 публикация – для процедуры реструктуризации долгов

о проведении торгов по продаже имущества гражданина

1 публикация – для процедуры реализации имущества, при наличии имущества

о результатах проведения торгов

1 публикация – для процедуры реализации имущества, при наличии имущества

о проведении собрания кредиторов

обычно 1 публикация, т. обычно проводится одно собрание

о неприменении в отношении гражданина правила об освобождении от исполнения обязательств

для недобросовестных банкротов

о завершении каждой из процедур: реализации имущества и реструктуризации долгов гражданина

1 публикация для каждой из процедур

В одном деле обычно осуществляется 6–7 публикаций, а затраты составляют ≈ 3 000 рублей.

Прочие расходы при банкротстве физических лиц

- Почтовые расходы на отправку заказных писем с уведомлением о вручении кредиторам, в Арбитражный Суд – ≈85 рублей за одно письмо;

- Услуги банка;

- Расходы на проведение торгов при продаже имущества (если оно имеется).

Прочие расходы без организации торгов обычно составляют ≈ 2 000 рублей.

- при процедуре реструктуризации долгов – ≈ 45 тысяч рублей + 7% от суммы, выплаченной в адрес кредиторов;

- при процедуре реализации имущества:

если у должника отсутствует официальный доход, то он праве ходатайствовать о введении в отношении него процедуры реализации имущества без процедуры реструктуризации долгов и затраты составят ≈ 45 тысяч рублей. Кроме того, во многих регионах сложилась судебная практика, когда подобные ходатайства удовлетворяются Арбитражными судами даже при наличии дохода гражданина, если его не достаточно для того, чтобы утвердить план реструктуризации долгов. Подробнее об этом по ссылке

“Арбитражные судьи встали на сторону граждан-банкротов”.

если Арбитражный Суд не удовлетворил ходатайства (или оно вообще не было направлено в Суд) – ≈ 80 тысяч рублей. - если у должника отсутствует официальный доход, то он праве ходатайствовать о введении в отношении него процедуры реализации имущества без процедуры реструктуризации долгов и затраты составят ≈ 45 тысяч рублей. Кроме того, во многих регионах сложилась судебная практика, когда подобные ходатайства удовлетворяются Арбитражными судами даже при наличии дохода гражданина, если его не достаточно для того, чтобы утвердить план реструктуризации долгов. Подробнее об этом по ссылке

“Арбитражные судьи встали на сторону граждан-банкротов”. - если Арбитражный Суд не удовлетворил ходатайства (или оно вообще не было направлено в Суд) – ≈ 80 тысяч рублей.

Это затраты, предусмотренные Федеральным Законом “О несостоятельности (банкротстве)”. К сожалению, несмотря на их немалый размер, обанкротиться за эту сумму на практике вряд ли удастся, т. финансовые управляющие не готовы работать за установленные Законом 25 000 рублей. Исключение составляют банкроты с дорогостоящим имуществом, от реализации которого финансовый управляющий получит 7%.

Выход есть – оформить банкротство «под ключ» в компании «Долгам. НЕТ»!

В наши цены включено всё: финансовый управляющий, юр. услуги и все расходы!

Банкротство физического лица гарантирует избавление от долгов

Реальность: вам придется доказывать, что вы, во-первых, на момент взятия кредитов были добросовестным платежеспособным заемщиком, и, во-вторых, указали при взятии кредита о себе достоверную информацию.

Если в процессе разбирательства выяснится, что в анкете банка при получении кредита вы указали недостоверный размер своей зарплаты, недостоверное место работы, и т. , то вместо банкротства вам гарантируется уголовная ответственность по статье 159. 1 УК РФ «Мошенничество в сфере кредитования», и, само собой разумеется, что освобождения от долгов вам уже не видать, а вместо этого вы рискуете отправиться в исправительную колонию или на исправительные работы.

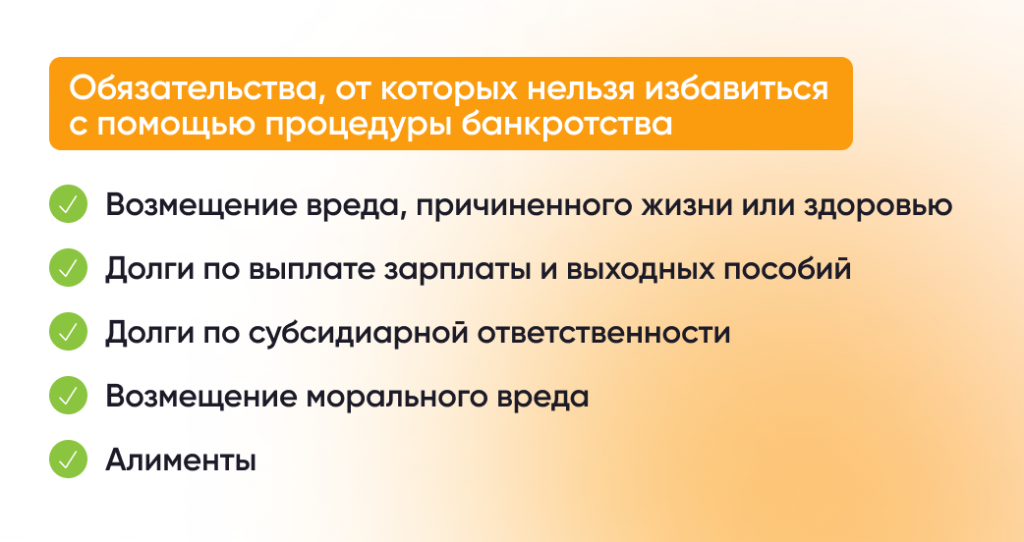

Кроме того, статья 213. 28 Федерального закона о банкротстве указывает, что гражданин, признанный банкротом, освобождается далеко не от всех долгов.

В частности, не списываются долги:

— по возмещению вреда чужому здоровью или имуществу, а также по компенсации морального вреда;

— по текущим платежам, т. по тем, которые возникли в ходе процедуры банкротства, например, по оплате коммунальных услуг;

— по выплате заработной платы наемным работникам.

Не следует забывать и о том, что 24 марта 2016 года Арбитражный суд Новосибирской области вынес беспрецедентное решение по делу № А45-24580/2015 в отношении грузчика Валерия О. , который был признан судом банкротом, но освобожден от долгов не был вообще. «С 15. 20ХХ г. по настоящее время О. работает в ООО „А. “ в должности грузчика. Согласно справкам о доходах физического лица среднемесячный доход в 2013 г. за вычетом НДФЛ составил 17 805 рублей 43 копейки, в 2014 г. составил 21 485 рублей 05 копеек, по состоянию на 13. 2015 г. по данным гражданина указанным в заявлении и финансового управляющего доход составил 21 623 рубля. Вместе с тем, ежемесячные платежи по кредитам составляли 23 616 рублей. Документальных доказательств, подтверждающих наличие иных источников дохода гражданина, в материалы дела не представлено. Из указанного следует, что О. принял на себя заведомо неисполнимые обязательства, что явно свидетельствует о его недобросовестном поведении в ущерб кредиторам.

Обращаясь с заявлением о признании банкротом, О. преследовал цель освобождения его от долгов. Объективных доказательств, позволяющих суду сделать иные выводы, в материалы дела не представлено. Довод должника о том, что исполнение кредитных обязательств прекращено из-за потери дополнительного заработка, судом не принимается во внимание, поскольку не подтверждается документально и не может являться основанием для освобождения от исполнения обязательств. Установленные выше обстоятельства свидетельствуют о наличии правовых оснований неприменения в отношении О. правил об освобождении от исполнения обязательств», — указал в своем определении арбитражный суд.

Таким образом, даже признав гражданина банкротом, суд может не освободить его от долгов, и основанием для этого может оказаться малейшая недобросовестность в поведении должника как до начала процедуры банкротства, так и в процессе ее проведения. Валерий О. был первым.

Подобные решения, когда банкротом должника признают, но от долгов не освобождают, выносятся арбитражными судами все чаще. И, наконец, мы забыли упомянуть о таком этапе, как реструктуризация ваших долгов. Именно о ней ставится вопрос в суде при начале процедуры банкротства. И может случиться так, что вместо освобождения вас от долгов арбитражный суд примет решение о том, что вы по всем долгам будете должны ежемесячно уплачивать определенную сумму.

Скрыть свои доходы при этом не удастся — за этим будет за ваши же деньги с ревностью бдить финансовый управляющий.

Процедура банкротства обойдется недорого

Действительно, закон устанавливает достаточно небольшие суммы при обращении с заявлением о банкротстве:

— 300 рублей — госпошлина при подаче заявления в суд;

— 25000 рублей — вознагражление финансовому управляющему;

— около 20000 рублей — за публикацию сведений о банкротстве.

Реальность: ни один закон не обязывает финансового управляющего браться за любое дело о банкротстве.

Средняя рыночная стоимость услуг финансового управляющего за ведение процедуры банкротства физического лица составляет 200000 рублей.

Финансовый управляющий, прежде чем взяться за ваше дело, посмотрит, сможет ли он получить эту сумму в виде процентов от суммы, полученной от реализации вашего имущества (а статья 20. 6 Закона о банкротстве дополнительно к 25000 рублей устанавливает вознаграждение финансового управляющего в размере 7% от сумм, полученных от реализации вашего имущества и некоторых других махинаций в вашем отношении).

Если финансовый управляющий увидит, что с реализации вашего имущества он ничего получить не сможет, или получит мизерную сумму, то он предложит вам заплатить ему эти 200000 рублей, естественно, неофициально.

Если не оплатите — он не возьмется за Вваше дело, а суд прекратит производство по делу о вашем банкротстве. «Наглость! Произвол! Беспредел! Самоуправство! Нарушение прав гражданина!», — закричите вы. Да, то так.

Мы имеем дело с наглостью и произволом финансовых управляющих, аппетиты которых реально законом никак не ограничены. Но чтобы оспорить такие положения закона в Конституционном суде (что, в принципе, реально), вам опять же понадобится юрист, который бесплатно работать не будет. Сам процесс также займет время, в течение которого вас будет донимать банкиры, коллекторы и иные кредиторы.

Кроме того, вам следует помнить, что финансовый управляющий вам не помощник! Вы за свои деньги наняли его для того, чтобы он нашел путь, как высосать из вас побольше денег для кредиторов и своих 7% вознаграждения.

Он примет все меры к тому, чтобы найти спрятанное, по его мнению, вами имущество, легализовать ваши дополнительные доходы. Он будет признавать недействительными совершенные вами за последние три года сделки. Иными словами — «доить» вас всеми возможными способами.

Вы не должны верить ни одному слову финансового управляющего. А чтобы он вас не «кинул», вам потребуется юрист, на услуги которого придется также потратиться.

Банкротство обезопасит имущество должника

Реальность: В статье 446 Гражданского процессуального кодекса РФ приведен исчерпывающий перечень имущества, на которое не может быть обращено взыскание. Я не буду его здесь приводить.

Все остальное финансовый управляющий имеет право продать, а деньги от продажи отдать кредиторам. Не стоит надеяться на то, что вы убережете имущество от взыскания, если продадите или подарите его до обращения в суд.

Финансовый управляющий через суд будет признавать сделку недействительной. Именно за это он получает свои деньги, причем от вас же.

И, наконец, так называемые околоюридические или псевдоюридические организации умалчивают о негативных последствиях банкротства, которых в реальности более, чем достаточно.

В течение трех лет вы не сможете участвовать в управлении юридическим лицом. Не сможете быть учредителем или директором фирмы, не сможете открыть своего дела.

В течение пяти лет вы не сможете умалчивать о факте своего банкротства при взятии кредитов.

Если же вы о нем умолчите, не укажете в анкете банка, то это будет достаточным основанием для уголовного преследования вас. Маловероятно, что банки согласятся дать вам кредит.

Данные о вашем банкротстве доступны во многих открытых источниках: на сайте арбитражного суда и в так называемом реестре банкротов. Любой желающий сможет получить информацию о вашем банкротстве за 2 — 3 минуты.

А это значит, например, что работодатель тысячу раз подумает, брать ли вас на работу. Да-да, я знаю, что отказав вам из-за банкротства, он будет не прав. Но вам придется долго, несколько месяцев, доказывать это в суде. За любые услуги вам также придется быть готовым внести 100% предоплату, поскольку доверять вам вряд ли будут.

Не факт, что вас перестанут беспокоить наглые коллекторы. Да, тем, что они будут вас беспокоить, они нарушат закон. Но когда закон останавливал коллекторов? Чтобы их остановить, вам придется сначала расшевелить правоохранительные органы: судебных приставов (именно им с 1 января 2017 года подконтрольны коллекторы) и полицию. Не исключено, что вам придется судиться, чтобы заставить их выполнить свою работу.

Если вам за долги отключили коммунальные услуги, ваше банкротство не является основанием для того, чтобы их вам снова подключили. Закон просто не обязывает коммунальщиков этого делать.

Они все равно будут требовать от вас оплаты всей задолженности, пока не оплатите — не подключат.

Итак, если вы решились на банкротство, то стоит подумать:

— нужна ли вам эта процедура, выгодна ли она вам;

— насколько негативными могут оказаться для вас последствия этой процедуры;

— сможете ли вы оплатить эту процедуру;

— насколько реальным является избавление вас от долгов по итогам процедуры;

— не окажется ли так, что вы впустую потратите свои деньги;

— можно ли доверять той фирме, в которую вы собираетесь обратиться.

И в заключение хочется напомнить, что банкротство — это крайняя мера, и не ко всем ситуациям подходящая и столь выгодная, как рекламируют не слишком добросовестные конторы.

Если сравнивать процедуры по урегулированию отношений с кредиторами с медицинскими процедурами, то досудебное и судебное урегулирование — это терапия, а банкротство — это ампутация больного органа, и оправдана она лишь в крайних случаях. Не стоит забывать о профилактике, нужно воздерживаться от необдуманных кредитов и стараться своевременно урегулировать все вопросы с возникшей задолженностью.

Кто и как может объявить себя банкротом во внесудебном порядке

В избранное

С какими долгами можно воспользоваться процедурой внесудебного банкротства?

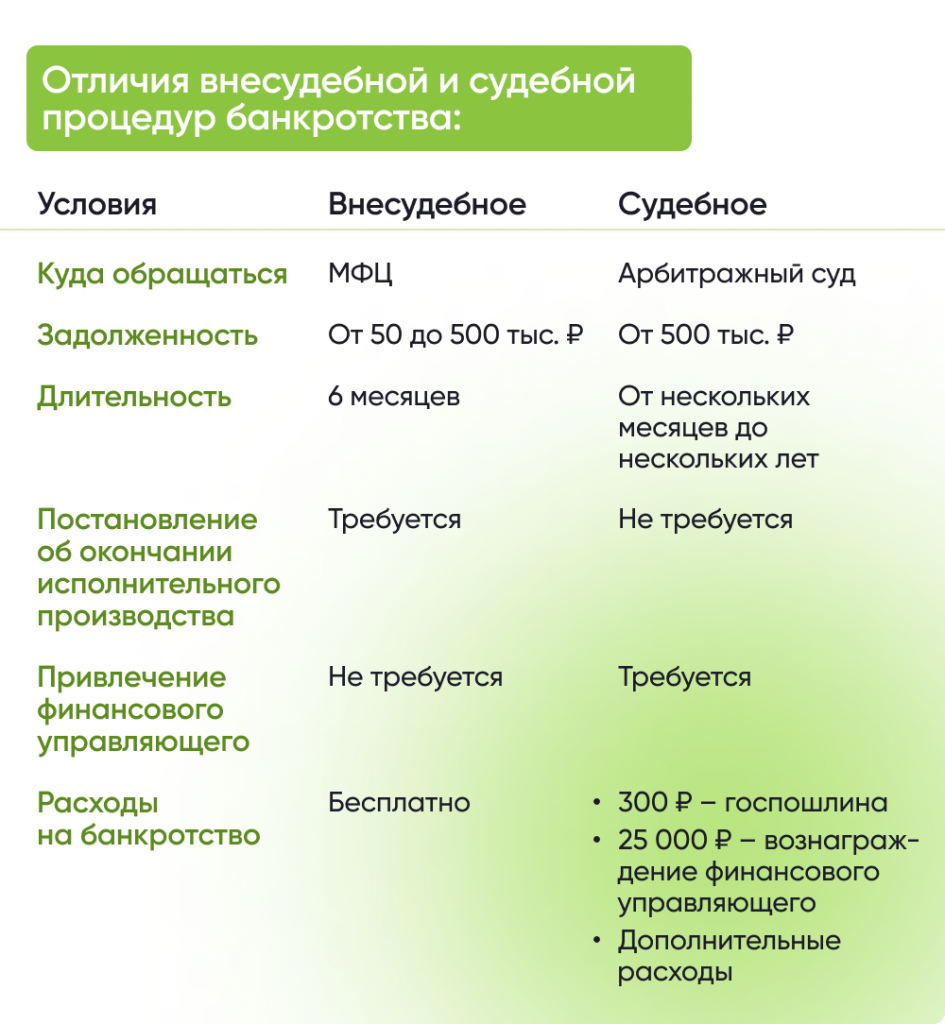

Объявить себя банкротом во внесудебном порядке может гражданин, общий долг которого на дату подачи заявления составляет от 50 до 500 тысяч рублей. Если долги превышают этот размер, можно воспользоваться только судебной процедурой банкротства.

В указанный размер включаются долги:

- по займам и кредитам;

- по алиментам;

- по договорам поручительства;

- по возмещению вреда жизни и здоровью;

- по налогам, сборам и другим обязательным платежам в бюджет.

Не включаются долги по санкциям, в том числе пени и штрафы за просрочку платежа.

Где получить информацию о своих долгах?

Информацию о долгах по налогам можно получить в личном кабинете налогоплательщика на сайте Федеральной налоговой службы, по штрафам – на Едином портале госуслуг, по исполнительным производствам – на сайте Федеральной службы судебных приставов.

Как подать заявление о внесудебном банкротстве?

В Санкт-Петербурге подать заявление можно в секторе №1 МФЦ Московского района по адресу: Новоизмайловский проспект, д. 34 к. 2 только по предварительной записи.

Заявление подано, что дальше?

МФЦ проверит заявление и в случае подтверждения соответствия заявителя установленным критериям включит сведения о возбуждении процедуры внесудебного банкротства в Единый федеральный реестр сведений о банкротстве в течение 3 рабочих дней.

С этого момента вводится мораторий на удовлетворение требований кредиторов, а также об уплате обязательных платежей (за исключением долгов по алиментам и возмещению морального вреда или вреда, причиненного жизни или здоровью). Одновременно прекращается и начисление штрафов, пеней и процентов по всем обязательствам заявителя.

Продолжительность процедуры признания банкротом – 6 календарных месяцев. В течение этого времени запрещается брать займы, кредиты, выдавать поручительства и т.

Где можно узнать о процедуре подробнее?

Ознакомьтесь с подробной информацией о процедуре внесудебного банкротства в описании услуги «Признание гражданина банкротом во внесудебном порядке», а также в документе по ссылке.

Последнее обновление информации: 18. 2021

Что приводит к банкротству?

К банкротству физического лица приводит ухудшение его финансового положения и увеличения платежной нагрузки. Причинами чаще всего становятся потеря работы, чрезмерная закредитованность или другие жизненные ситуации.

Как следствие, если доходов и имущества гражданина не хватает для того, чтобы платить по долгам, он может быть признан банкротом. Вид кредитования при этом значения не имеет: это могут быть долги по ипотечным, потребительским или автомобильным кредитам. Также сюда входят обязательства по уплате алиментов и выплате компенсации за причинение вреда – они учитываются в общей сумме, но не подлежат списанию.

Как гражданина признают банкротом?

Если общая сумма задолженности составляет от 50 000 до 500 000 рублей, гражданин имеет право объявить себя банкротом без суда, подав в МФЦ заявление по установленной форме. Подача заявления – бесплатная, а срок признания гражданина банкротом составляет 6 месяцев. Внесудебная процедура возможна лишь в том случае, если приставы не смогли взыскать с гражданина долги по причине недостаточности имущества.

Если гражданин задолжал более 500 000 рублей, а просрочка достигла трёх месяцев, то процедура банкротства оформляется только в судебном порядке. Более того, в данном случае закон обязывает должников обращаться в суд в течение 30 дней с момента, когда они узнали об отсутствии возможности самостоятельно погасить долг.

В ходе судебной процедуры банкротства гражданину назначается финансовый управляющий, который реализует его имущество через торги. Вырученные в ходе торгов средства пойдут на погашение задолженности. Все расходы по проведению процедуры банкротства, в том числе вознаграждение финансовому управляющему, возлагаются на должника

Какие последствия есть у банкротства?

Суть банкротства заключается не только в снятии финансового бремени с должника, но и в возвращении кредитору всех убытков и издержек по невыплаченному кредиту. В связи с этим банкротство несет ряд негативных последствий для гражданина.

Для погашения задолженности будет задействовано все имущество должника, которое сможет покрыть долги и убытки кредитора. Имущество распродадут на торгах, оставив лишь часть вещей на сумму не более 10 тыс. рублей. Так же будет изъята ипотечная квартира, даже если она является единственным жильем должника.

Кроме реализации имеющегося имущества, суд так же отменит сделки, совершенные должником за последние 3 года. В этом случае проданное ранее имущество возвращается должнику и распродается на торгах с целью покрыть задолженность.

Кто оплачивает затраты на процедуру банкротства?

Все затраты, возникающие в ходе процедуры банкротства также оплачиваются должником. Финансовому управляющему уплачивается не менее 25 000 рублей и фиксированный процент от стоимости реализованного имущества. Помимо этого, необходимо будет оплатить госпошлину, почтовые расходы и другие затраты управляющего на ведение дела.

Влияет ли банкротство на кредитную историю?

Банкротство несет негативные последствия для кредитной истории должника. Информация о банкротстве будет храниться в Бюро кредитных историй. Фактически статус банкрота означает невозможность получения любых видов кредитов.

Какие ограничения накладываются на банкрота?

Признанный банкротом гражданин на определенное время лишается права занимать должности в органах управления юридического лица или иным образом участвовать в управлении компаний. Для кредитных организаций ограничение будет действовать 10 лет, для страховых, микрофинансовых компаний, а также фондов – 5 лет, для иных организаций – 3 года.

Как избежать банкротства?

Банкротство – крайняя мера, которая применяется в ситуациях, когда все остальные меры исчерпаны. Прежде, чем прибегнуть к ней, стоит рассмотреть другие способы снижения долговой нагрузки:

Кредитные каникулы – могут оформить граждане, доход которых снизился более чем на 30 процентов по сравнению с предыдущим годом. Кредитные каникулы предусматривают уменьшение ежемесячных платежей или перенос выплат на период от 1 до 6 месяцев, без штрафных санкций и последствий для кредитной истории. До 30 сентября 2022 года взять кредитные каникулы можно не только на ипотеку, но и на другие виды кредитов, а также оформить каникулы сразу на несколько займов.

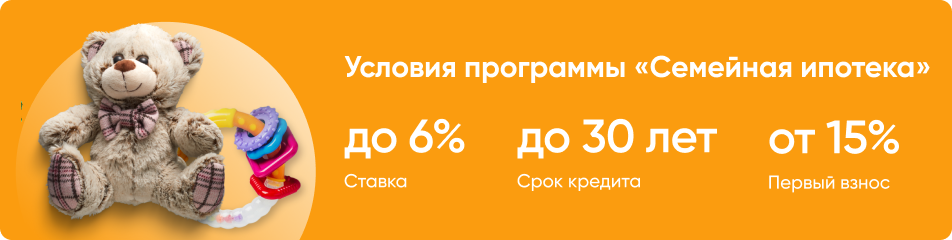

Рефинансирование кредита – оформление нового кредита на более выгодных условиях для погашения уже имеющегося займа. Рефинансирование кредита позволяет заемщику получить лучшую процентную ставку, продлить срок и уменьшить ежемесячную выплату. Кроме этого, при рефинансировании можно объединить несколько кредитов в один. В случае рождения в семье первого ребенка или последующих детей после 1 января 2018 года, граждане могут рефинансировать действующий жилищный заем на семейную ипотеку со ставкой до 6% годовых.

Реструктуризация долга – банк может пересмотреть условия погашения кредита в случае потери работы, снижения дохода, рождения ребенка или утраты трудоспособности должника. При реструктуризации долга банк предлагает заемщику увеличить срок кредита, отсрочить выплату основного долга или изменить график погашения займа. В отличие от кредитных каникул и рефинансирования кредита – реструктуризация долга негативно сказывается на кредитной истории.

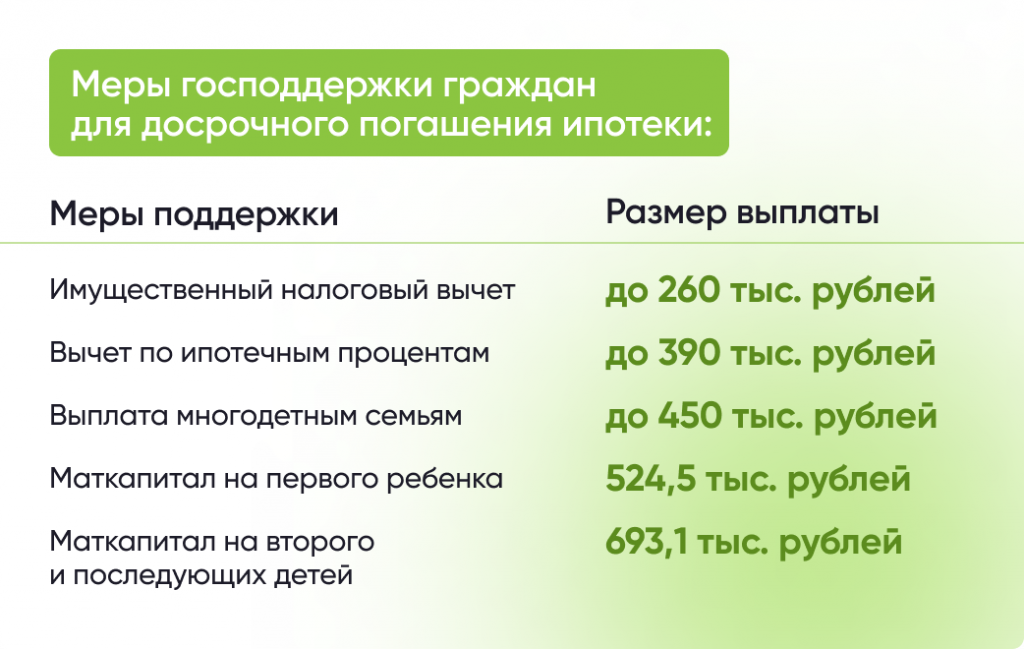

Досрочное погашение ипотеки – для оплаты основного долга можно использовать средства государственных мер поддержки. Налоговый вычет позволяет вернуть до 260 тыс. рублей с покупки квартиры и до 390 тыс. рублей с уплаченных процентов по ипотеке. Так же на досрочное погашение ипотеки можно направить средства материнского капитала. Сегодня он составляет 524,5 тыс. рублей при рождении первого ребенка, и 693,1 тыс. рублей на второго или последующих детей. Наряду с этим многодетные семьи имеют право на получения суммы до 450 тыс. рублей на погашение ипотеки.

Заберут ли ипотечную квартиру при банкротстве?

Все зависит от процедуры, которая будет введена судом. Согласно закону, после проверки обоснованности заявления о признании финансовой несостоятельности гражданина, назначается одна из процедур банкротства:

Реструктуризация долгов

Это финансово-оздоровительная процедура, главная цель которой — восстановление материального положения должника. Она проводится под контролем управляющего и вводится в случае, если у физического лица есть средства для выплаты долга (например, он официально трудоустроен и получает заработную плату).

К сожалению, на практике она не дает ощутимых результатов и только «затягивает» процедуру банкротства, поэтому наши юристы делают все необходимое, чтобы её пропустить.

Ипотечную квартиру при реструктуризации долгов не заберут: она останется у должника и его семьи.

Реализация долгов

Эта процедура вводится для того, чтобы по закону списать долги и освободить физическое лицо от всех долговых обязательств перед банками, микрофинансовыми организациями (МФО) и остальными кредиторами. Это лучшее решение для тех граждан, которым нечем платить по кредиту и ипотеке. К сожалению, ипотечная квартира при этом реализуется, но с физического лица списываются все долги, поэтому можно начинать финансовую жизнь с чистого листа.

Последствия банкротства с ипотекой

Наличие у физического лица ипотеки не отменяет его права на банкротство через арбитражный суд и списание долгов в полном объеме. Это означает, что признать финансовую несостоятельность можно даже в том случае, если должник не завершил выплату ипотеки.

«При этом особых требований к должнику, у которого есть ипотека, не предъявляется. Он может начать банкротство вне зависимости от размера долга, если понимает, что не справляется с обязательствами. Достаточно обратиться за юридической помощью, а все остальное, включая составление и подачу заявления в арбитражный суд, юристы возьмут на себя».

Последствия банкротства физических лиц при ипотеке

- С самого начала процедуры прекращается начисление пеней, процентов и штрафов. Обязанность по погашению ипотеки также приостанавливается: потенциальный банкрот теперь не будет вносить ежемесячные платежи.

- Кредиторам предоставляется ровно 2 месяца на то, чтобы включить свои требования в реестр. Если по каким-либо причинам взыскатели этого не сделают, то в дальнейшем они не смогут предъявить требования к должнику. То же относится и к банкам, оформляющим ипотеку.

- Банк, с которым гражданин заключил договор ипотеки, уже не сможет требовать от заемщика погашения задолженности или предъявлять претензии, связанные с пропуском сроков на внесение платежей.

- Останавливаются исполнительные производства. Да, физическое лицо может начать банкротство при ипотеке даже на этой стадии. Если банк, выдавший ипотеку, уже получил постановление суда и передал исполнительный лист в ФССП, производство все равно будет приостановлено.

Все деньги, вырученные от реализации ипотечной квартиры, получит залогодержатель, т. банк, оформивший ипотеку. Даже если он пропустит сроки на включение в реестр и не заявит свои требования, другие кредиторы не смогут настаивать на продаже жилья (при условии, если оно единственное). После реализации квартиры будет проведен полный расчет с банком. Если после этого останутся средства, то они, как правило, передаются должнику, а в ряде случаев идут в конкурсную массу.

Как сохранить жилье в ипотеке

Если банкротство при ипотеке неизбежно, но вы хотите сохранить имущество и ипотечное жилье, то первым делом обратитесь за помощью к юристам. Уже на первой консультации они оценят все шансы успешного результата банкротства и подскажут, можно ли сохранить имущество, в том числе ипотечную квартиру.

Способ 1. Вывод жилья из-под залога

С этим способом связаны очень важные «но». Во-первых, он подходит для тех физических лиц, которые только задумываются о банкротстве, т. у них есть еще некоторое время до процедуры. Во-вторых, это целесообразно, если они уже погасили большую часть ипотеки и осталось внести несколько платежей.

В этом случае можно попытаться найти нужную сумму, чтобы закрыть ипотеку. После того как право собственности будет зарегистрировано, должник станет собственником жилья и квартиру не смогут забрать при банкротстве.

Не стоит инициировать банкротство сразу после погашения ипотеки. В противном случае физическое лицо могут признать недобросовестным заемщиком.

Способ 2. Пропуск срока на включение в реестр требований кредиторов

Конечно, это самый предпочтительный вариант, но очень ненадежный. Дело в том, что от должника абсолютно ничего не зависит: этот способ сработает, только если банк, выдавший ипотеку, пропустит сроки включения в реестр залоговых кредиторов. В судебной практике такие случаи встречались, но крайне редко.

Стоит ли инициировать банкротство, если есть ипотека?

Если вы оказались в трудной финансовой ситуации, то банкротство — единственный способ освободиться от долговых обязательств. Мы рекомендуем его даже в случае, если единственная недвижимость находится под обременением, ведь выплачивать долги все равно придется: лучше подать на банкротство, пока размер долговых обязательств не увеличился.

Банкротство физических лиц даже с ипотекой — законный способ избавиться от всех долгов и начать финансовую жизнь заново. В зависимости от ситуации, юристы нашей компании предложат вам на консультации несколько вариантов сохранения ипотечной квартиры и вы сможете выбрать один из них. Также мы поможем вам правильно подготовиться к процедуре: успех банкротства физических лиц при ипотеке во многом зависит от грамотной стратегии и своевременного принятия решений.

Какова общая сумма задолженности перед всеми кредиторами?

В сумму долгов можно включить, не только сам кредит, но и пени, проценты, а так же задолженности по ЖКХ, штрафы ГИБДД и налоги

Менее 50 000 руб. 50≤ т. Более 3 000 000 руб. ≥3 млн.

1 из 9

Как работает ФЗ о банкротстве физических лиц № 127-ФЗ?

Когда речь идет о крупных задолженностях, необходимо понимать, какие права и обязанности устанавливает закон для банкрота. Право на списание долгов регулируется Федеральным законом о банкротстве физлиц, точнее — главой X ФЗ №127 «О несостоятельности (банкротстве)».

Текст закона регулирует следующие пункты:

- Порядок осуществления банкротства физических лиц. Банкротиться граждане могут через Арбитражный суд. Либо во внесудебном порядке — через МФЦ. Банк, налоговая инспекция или другое лицо не могут признать человека банкротом;

- Признаки банкротства физлица. В законе четко установлено, что признаками несостоятельности гражданина является долг от 500 000 рублей и больше, и просрочка от 90 дней по кредитам. Банки могут подать на банкротство своего клиента, если сумма основного долга (без процентов) больше полумиллиона рублей. Сам должник — и при меньшей сумме, если ему очевидно, что нет средств для выплат долгов.

Он может подать на банкротство даже заранее, до начала просрочек, если должник понимает, что не сможет рассчитаться со своими обязательствами. Что это за обстоятельства — в законопроекте не уточняется. Это решает суд, исходя из конкретной ситуации: например, установление инвалидности, лишение кормильца — ситуации, когда очевидно, что займы не будут возвращены, и их можно сразу списать;На практике по итогам уже состоявшихся судов ясно, что суд рассматривает дела при сумме долга от 350 тыс. рублей. - Последствия банкротства. Последствия перечислены в законодательстве, сюда относятся, в частности, невозможность повторного признания некредитоспособности в течение 5 лет (или 10 лет — если физ. лицо было признано банкротом в упрощенном порядке через МФЦ), запрет быть учредителем или генеральным директором в юрлицах.

Также установлены временные ограничения, наступающие при установлении факта финансовой несостоятельности, с момента первого заседания по делу — это приостановление судебных постановлений, вынесенных ранее, прекращение начислений процентов по кредитным обязательствам; - Обязанности и полномочия финансовых управляющих. Финуправляющие составляют отчеты для суда, подают ходатайства, управляют финансовыми делами должников.Они также проверяют дело на добросовестность, фиктивность, собирают кредиторов, ищут собственность и проводят торги для реализации имущества должника.Действующая редакция закона о банкротстве граждан № 127-ФЗ предусматривает 25 000 рублей в качестве фиксированного вознаграждения финуправляющего.Помимо этого управляющий имеет право на 7% от стоимости реализованной собственности банкрота — если проводились торги.

Частые вопросы

Можно ли подать заявление на банкротство онлайн?

Можно. Подача заявления осуществляется через официальный портал Арбитражных судов my. arbitr. Для подачи заявления удаленно требуется получение электронной цифровой подписи. Сделать это можно в любом Удостоверяющем центре.

Может ли пенсионер стать банкротом?

Да, может. Выход на пенсию может даже стать своего рода смягчающим обстоятельством, объясняющим невозможность гражданина погашать свои задолженности в прежнем объеме. В отношении пенсионеров применяется аналогичная процедура, за небольшим исключением — им часто удовлетворяют ходатайства об отсрочке или рассрочке оплаты услуг финансового управляющего и оставляют всю пенсию в течение реализации.

Можно ли стать банкротом самостоятельно?

Да, можно. Но помните, что на стороне ваших кредиторов будут опытные юристы, соревноваться с ними будет затруднительно. Без юридической подготовки вы рискуете потратить на процедуру существенно больше времени и денег, чем при помощи юриста.

Банк подал иск на банкротство: что мне делать?

Главное, не паниковать и не совершать необдуманных действий. К примеру, вам не стоит спешно избавляться от своего имущества, продавая его по бросовым ценам или переписывая на родственников. Лучше сразу обратитесь к юристам за выбором оптимальной стратегии защиты.

Но лучше не доводить ситуацию до того момента, когда банк сам подаст на вас в суд. Если инициатор процесса — кредитор, то он позаботится о назначении лояльного к кредитной организации финуправляющего. Это осложнит прохождение банкротства для человека, который и без того уже запутался в долгах.

Процедура банкротства физ. лиц становится популярной

Если вы не в состоянии выплачивать свои долги, то пора задуматься о банкротстве. Это единственный легальный способ начать свою финансовую жизнь «с нуля».

У вас долги больше 250 000 руб?

Списание долгов через банкротство под ключ

от 9 670 руб. /мес.

(действуем на основании закона 127-ФЗ)

- спишутся вcе долги: по кредитам, МФО, услугам ЖКХ, распискам, налогам, штрафам и т.д.

- коллекторы и банки перестанут названивать вам

- все наложенные приставами аресты на ваше имущество будут сняты

Оставьте свой телефон, мы перезвоним через 3 минуты и расскажем подробнее об услуге

Изменения и поправки с 2015 по 2020 годы

Популярность банкротства среди физлиц растет с каждым годом. Вырабатывается единообразная судебная практика, и законодатель корректирует нормы закона, чтобы сделать судебный процесс понятным и прозрачным, а результат — справедливым. Давайте подробно рассмотрим изменения законодательства о банкротстве.

Когда закон о банкротстве физических лиц вступил в силу, а это было 1 октября 2015 года, размер вознаграждения для финуправляющего составлял 10 000 рублей. Уже в июне 2016 года было принято изменение — сумма выросла до 25 000 рублей за одну процедуру в рамках дела о банкротстве физических лиц. При реализации имущества управляющий начал получать не 2%, а 7%.

С января 2017 года в закон о банкротстве физических лиц и в НК РФ были внесены поправки — госпошлина для физлиц перестала составлять 6 000 рублей. Теперь заплатить за нее нужно всего лишь 300 рублей.

В 2020 году уже введена новая норма — мораторий на банкротство. Он не коснулся граждан, зато защищал ИП, чей бизнес относился к пострадавшим отраслям. Банки и поставщики, а также ФНС не вправе были подать в суд на взыскание долгов с такого ИП в период моратория. Это время можно было использовать для восстановления бизнеса. Но эта норма была введена только на период пандемии коронавируса. Действие моратория закончилось 7 января 2021 года.

Судебная практика показала, что людям сложно самостоятельно составить заявление о банкротстве и собрать достаточно доказательств. Должники, зная о возможности законно списать кредиты, по-прежнему предпочитали страдать от звонков из банков и визитов коллекторов.

Однако кризис сделал людей смелее. Тем более, Президент страны назвал банкротство нормальным и законным решением выхода из тяжелой финансовой ситуации.

Но проблема судебного банкротства — стоимость. В среднем цена услуг юриста при банкротстве составляет около 80 000 – 100 000 рублей, и у должника, который по уши в кредитах и долгах, попросту нет таких денег на разрешение дела о банкротстве в судебном порядке. Мы рассказали об обязательных расходах и расценках на юридические услуги в этом материале.

Закон о несостоятельности (банкротстве)

Юридическая грамотность населения выросла, и банкротство становится популярнее. Люди хотят списать кредиты и микрозаймы через суд, однако стоимость расходов на услуги при банкротстве не всегда адекватна ситуации. Если нет денег, то их нет и на банкротство. И люди вынуждены прятать доход, получать серую зарплату, чтобы пристав не возобновил исп. производство, а банк не списал старые долги в безакцептном порядке.

Государство пришло к выводу, что если затраты на банкротство физических лиц сократить, это даст большому количеству налогоплательщиков шанс начать жить заново — легально и без долгов.

Статья 223. Последствия включения сведений о гражданине, подавшем заявление о признании его банкротом во внесудебном порядке, в Единый федеральный реестр сведений о банкротстве

- требований кредиторов, не указанных в заявлении о признании гражданина банкротом во внесудебном порядке;

- требований о возмещении вреда, причиненного жизни или здоровью, по делам об истребовании имущества из чужого незаконного владения, об устранении препятствий к владению указанным имуществом, о признании права собственности на указанное имущество, о выплате заработной платы и выходного пособия, о возмещении морального вреда, о взыскании алиментов, а также иных требований, неразрывно связанных с личностью кредитора, в том числе требований, не заявленных при подаче заявления о признании гражданина банкротом во внесудебном порядке.

Упрощенное банкротство в МФЦ

Законопроект об упрощенном банкротстве обсуждался с 2017 года. Учитывая кризис и недовольство населения, Госдума приняла поправки о внесудебном (упрощенном) банкротстве в июле 2020 года.

Подать на внесудебное банкротство через МФЦ могут те граждане, в отношении которых закончено исполнительное производство, согласно статьи 47 закона «Об исполнительном производстве». Правда, необходимо, чтобы производство было закончено по правильному пункту — п. 4 статьи 46 того же закона, в связи с отсутствием у должника имущества, за счет которого можно вернуть долг кредиторам. Новый фз об упрощенном банкротстве вступил в силу с 1 сентября 2020 года. Упрощенное банкротство проходит бесплатно для должника.

Изменения в закон, касающиеся появления упрощенки, появились согласно указу президента и постановлению правительства от апреля 2020 года, когда на территорию России пришла эпидемия коронавируса.

Суть закона о внесудебном банкротстве физлиц заключается в следующем:

- процесс проводят во внесудебном порядке через МФЦ;

- это бесплатно;

- срок процедуры 6 месяцев;

- списывают долги граждан, если сумма всех недоимок составляет от 50 000 до 500 000 рублей. Основной расчет сделан на то, что исполнительные производства закрыты за невозможностью взыскания. То есть пристав уже проанализировал финансовую ситуацию должника и сделал вывод, что имущества и доходов нет.Тогда повторять этот же анализ в платной процедуре банкротства нерационально. Если кредиторы в течение 6 месяцев, пока идет внесудебное банкротство, не подадут возражений, долги спишут без участия Арбитражного суда — как итог работы ФССП.Если же в течение полугода, который отводится на упрощенное банкротство, приставы или кредиторы найдут имущество должника (например, он устроится на работу или внезапно получит наследство), то процедуру банкротства перенесут по инициативе кредитора в суд. Оплачивать услуги финуправляющего в этом случае обязан кредитор.

Бесплатная упрощенная процедура банкротства без суда подходит только самым бедным людям. Подробнее мы разобрали механизм и риски внесудебного списания долгов в этой статье.

Продажа единственного жилья

По закону единственная квартира или дом должника считаются неприкосновенными, продажа жилья в судебном порядке запрещена. Даже если долг составляет миллиард рублей, а у должника во владении единственный элитный особняк, его не имеют права изъять для реализации.

Данные условия не распространяются на ипотечную собственность — по закону она подлежит реализации для расчетов с кредитором — залогодержателем, даже будучи единственным жильем должника.

Некоторые законодатели посчитали такое положение несправедливым. Рассматриваются поправки о продаже роскошной недвижимости и покупке для должника и его семьи жилья по нормативам площади жилых помещений в регионе. Разница в цене могла бы помочь удовлетворить требования кредиторов.

Идея пока не оформлена в полноценный законопроект и не рассматривалась на заседаниях Госдумы. Возможно, когда-нибудь и будет принят порядок изъятия дорогостоящего единственного жилья, однако как это будет выглядеть, пока не разъясняется.

Позиции Конституционного и Верховного судов РФ в отношении изъятия единственного жилья

В конце апреля 2021 года Конституционный суд (КС РФ) принял решение о том, что если жилье банкрота принадлежит к категории роскошного, обладающего избыточной площадью (в деле фигурировала квартира с метражом более 100 метров при одном жильце), то его можно продать. КС потребовал от судов принимать решения о реализации единственного жилья в процедуре банкротства физлица, особенно если физ. лицо до банкротства успело «влезть в долги», а единственное жилье купило уже после того, как эти долги набрало.

Но продать единственную квартиру или дом разрешается только в том случае, если взамен должнику будет выделено новое жилье, удовлетворяющее социальным нормам. То есть кредиторы должны договориться на общем собрании о совместной покупке для должника более дешевой квартиры. Жилье должно быть куплено в том же населенном пункте, где находится то имущество, которое по суду будет решено продавать. Если только должник сам не заявит о своей готовности к переезду.

Также КС потребовал срочно внести изменения в законы РФ, которыми прописан статус неприкосновенности единственного жилья, и напомнил, что требует таких поправок от законодателей уже 9 лет, а «воз и ныне там».

Верховный суд РФ 4 августа 2021 года подтвердил мнение КС от конца апреля и постановил, что у физического лица, признанного банкротом, можно изымать жилье, подпадающее под категорию «роскошное», даже в том случае, если оно у должника единственное. Причем, считает ВС, имеет право изымать жилье не только кредитор, но и финансовый управляющий, который назначается для ведения процедуры банкротства.

Средства на приобретение альтернативной жилплощади банкроту выделяются из конкурсной массы. А решение о целесообразности изъятия единственного жилья должно приниматься на собрании кредиторов, говорится в решении Верховного суда.

В 2022 году в закон внесут новые поправки

Серьезные изменения ожидаются закон «О банкротстве» в 2022 году. О подготовленных поправках заявил первый вице-премьер РФ Андрей Белоусов. Должников — физ. лиц, желающих пройти банкротство, разделят на три группы — по уровню их доходов.

Обсуждается повышение платы за работу финуправляющих в 4 раза — с 25 тыс. рублей за каждую процедуру (реструктуризация долга и реализация имущества) до 100 тыс. рублей. Хотя, возможно, депутаты эту поправку и не примут, но уже сейчас известно, что основные изменения поддерживает комитет Думы по собственности.

Иначе, чем сейчас, будут отбираться финансовые управляющие и вообще институт арбитражных управляющих будет глобально реформирован.

Против многих поправок выступает Российский союз промышленников и предпринимателей (РСПП) — напомним, что закон говорит не только о банкротстве физ. лиц, но и о процедуре несостоятельности компаний. Но опыт говорит, что при активном правительственном лобби Госдума принимает законы очень быстро, иногда три чтения проходят за одну неделю.

Поправки в закон о банкротстве внесены в Госдуму

Пакет поправок в «Закон о банкротстве» был внесен в Госдуму 17 мая 2021 года. Но вступить в силу они должны в полном объеме только через год после их принятия. Поправки уже довольно давно, еще в 2019 году, были разработаны Минэкономразвития. Но их критиковали все юрики и физики, причастные к банкротному процессу. И вот, наконец-то, кажется, что все интересы учтены. Но битва в Думе предстоит жесткая.

Законопроект даже меняет название действующего федерального закона. В новой редакции он называется федеральный закон «О реструктуризации и банкротстве». Даже из названия понятно, что упор правительство делает на возврат долгов, а не на их списание. Что ж, для списания кредитов должникам придется прилагать больше усилий.

Внесенный вариант поправок согласован с управлением правовой информации президента. Именно у этого управления ранее было больше всего нареканий к новациям, предлагаемым в законопроект.

Нововведения для арбитражных управляющих и СРО

Третье. Введение бальной системы оценки финуправляющих. По ней планируется оценивать результативность работы управляющих.

Рассчитывать баллы будут ежеквартально за проведение каждой из следующих процедур:

- за реструктуризацию долгов, в том числе гражданина;

- за конкурсное производство;

- за реализацию имущества гражданина.

Количество баллов повлияет, в частности, на выбор кандидатуры управляющего.

Кроме того, хотят сформировать регистр управляющих. На его сайте можно будет узнать:

- о СРО, в составе которой числится управляющий;

- о договорах обязательного страхования ответственности управляющего;

- о проведенных им делах о банкротстве, в том числе — успешных (с точки зрения как должника, так и кредиторов);

- о сдаче экзамена по программе подготовки управляющих;

- о количестве баллов результативности управляющих и СРО;

- о судебных актах, которыми действия управляющего признали незаконными;

- о дисквалификации управляющего.

Новая модель торгов

Планируется, что торги по реализации имущества будут проводить путем поэтапного повышения или понижения начальной цены на один шаг торгов, то есть на одну величину изменения цены. То есть цена на имущество может падать ровно до того момента, когда кто-то из желающих вызовется это имущество купить.

Как только такая заявка поступает в систему, то фиксируется минимальная цена желающего купить, а далее торги начинаются с новой отсечки. Цена на имущество начинает повышаться. Сделано это для того, чтобы заинтересованные лица не сбивали цену и не покупали квартиры, машины, заводы и пароходы банкрота за бесценок.

Поправки начнут действовать по истечении года со дня опубликования закона в «Российской газете». Проект предусматривает множество переходных положений.

С 1 октября 2015 года стала возможна обратная ситуация, когда клиент банка – физическое лицо, может объявить себя банкротом не только перед банком , но и перед другими кредиторами: микрофинансовыми организациями, Федеральной налоговой службой, частными заимодавцами и т

Самому признать себя банкротом нельзя, это делает арбитражный суд. Ваша задача — подать туда все нужные документы и доказать свою неплатежеспособность. Подать иск о вашем банкротстве могут и ваши кредиторы или Федеральная налоговая служба. После того как суд принял ваше заявление, будет назначено судебное заседание

Минусы банкротства физического лица – это те сложности и ограничения, которые придется пережить во время и после окончания процедуры банкротства. Нельзя реализовать в счет уплаты долга определенный перечень имущества, который определён законом (единственное жилье, предметы домашнего обихода, одежда, обувь и т

С 1 октября 2015 года институт банкротства начал применяться в отношении гражданина – должника. Так гражданин может быть признан банкротом по решению арбитражного суда, если его долг превысит полмиллиона рублей. 13 мая 2019 г

Банкротам кредиты дают! Обязательно указывайте о факте Вашего личного банкротства при обращении за кредитом, займом! Чем меньше Вы допустите просрочек перед банкротством, тем выше шансы получить кредит после его окончания. Ну, и самое главное. Банкротство – это шанс начать жизнь без долгов

«Никто не может ограничивать право человека на свободное передвижение, в том числе после признания его финансовой несостоятельности. Это означает только одно: после банкротства вы можете выезжать за границу, когда и куда захотите без ограничений по времени

Законом не установлено сколько времени занимает процедура банкротства , каждый этап может занять от месяца до года и более: Подача заявления. На рассмотрение, одобрение или отклонение заявления отведено 5 рабочих дней. Но на практике это может занять 7-10 дней, в зависимости от загрузки Арбитражного суда

Обычно после объявления должника банкротом все звонки от коллекторов прекращаются. Но если банки и коллекторские агентства продолжают названивать и после окончания процедуры, следует сообщить об этом арбитражному управляющему и направить жалобы в соответствующие инстанции

При каких долгах можно использовать внесудебную процедуру банкротства Оформить банкротство через МФЦ может гражданин, у которого общий размер долгов составляет от 50 000 до 500 000 рублей. Если сумма больше, банкротство можно оформить только в судебном порядке

В среднем за процедуру банкротства физического лица расходы составляют 60 000 – 80 000 рублей. Итог: минимальная стоимость процедуры «под ключ» 120 000 рублей (60 000 рублей — расходы и 60 000 рублей — оплата работы юристов)

Списать долги без обращения в суд можно лишь при одновременном выполнении трех условий: Размер всех долгов составляет от 50 до 500 тысяч рублей. Причем в эту сумму не входят штрафы и пени по налогам и сборам

Признать ИП банкротом может только Арбитражный суд. Чтобы закрыть предприятие, бизнесмену необходимо обратиться в суд с соответствующим заявлением. Подать иск на ИП может и финансовая организация. В некоторых ситуациях разумнее пойти на мировую, это выгодно самим кредиторам

индивидуальный предприниматель отвечает по долгам, как физическое лицо. то есть, не только активами бизнеса, но и всем своим личным имуществом. Кредиторам это на руку. Если денег ИП не хватает для расчетов по долгам, взыскание обращается на частную собственность и личные счета должника

Запрета на регистрацию ИП после банкротства физического лица в законе нет. Поэтому хоть на следующий день после завершения реализации имущества можно отправлять в налоговую документы на регистрацию предпринимателем. Что нельзя, так это становиться директором юридического лица или членом совета директоров

1 Закона № 127-ФЗ, принятой 1 апреля 2020 года. Таким образом, если говорить о текущей ситуации, то ИП , чье банкротство стало результатом накопления долгов в период пандемии, может сохранить возможность повторной регистрации в качестве ИП или участия в управлении юридическим лицом

Вас официально объявят банкротом , а долги, указанные в заявлении, будут списаны: если в течение полугода ваше финансовое положение не улучшится, у вас не появится собственность, которую можно реализовать в пользу кредиторов, не возникнут обстоятельства, препятствующие признанию несостоятельности без привлечения суда

Если долгов стало слишком много, а денег нет и взять неоткуда, можно объявить себя банкротом. Банкротство — не самая приятная перспектива, но иногда это единственный вариант, чтобы избавиться от долгов. Процедуру банкротства физических лиц в России регулирует закон «О несостоятельности (банкротстве)»

Что могут забрать при процедуре банкротства ? личные вещи гражданина, единственное жилье ( при учете, что оно не заложено), предметы обихода, вещи, требуемые должнику для проведения профессиональной деятельности

Заемщик может решить списать все долги при помощи процедуры банкротства и оставить только ипотеку Как де-юре, так и на практике, такой вариант невозможен. По закону нельзя списать долги перед определёнными кредиторами, при банкротстве рассматривается и списывается вся совокупность долгов заёмщика

Итоги Работающий человек может объявить себя банкротом , если: размер выплат по кредитам превышает его официальные доходы, после выплат ежемесячных взносов по кредиту у гражданина остается на жизнь сумма меньше прожиточного минимума

Арбитражный суд примет заявление о признании гражданина банкротом при наличии следующих обстоятельств: – сумма просроченной задолженности превышает 500 тысяч рублей, – требования по оплате задолженности не исполнены в течение трех месяцев, если иное не предусмотрено Законом о банкротстве

Заявление должника подается в суд в письменной форме или форме электронного документа. Оно подписывается руководителем должника – юридического лица либо лицом, его заменяющим в соответствии с учредительными документами, либо должником – индивидуальным предпринимателем

Условия банкротства физических лиц Итоговая сумма долгов по кредитам, налогам, штрафам (с учетом пени) должна превышать оценочную стоимость имущества должника. Должник должен подтвердить, что его официальный доход не может перекрывать хотя бы 10% обязательных ежемесячных платежей по займу

Банкротство – Bankrot.Fedresurs.ru

Банкротство – Bankrot.Fedresurs.ru