Содержание

Заберут ли ипотечную квартиру при банкротстве?

Все зависит от процедуры, которая будет введена судом. Согласно закону, после проверки обоснованности заявления о признании финансовой несостоятельности гражданина, назначается одна из процедур банкротства:

Реструктуризация долгов

Это финансово-оздоровительная процедура, главная цель которой — восстановление материального положения должника. Она проводится под контролем управляющего и вводится в случае, если у физического лица есть средства для выплаты долга (например, он официально трудоустроен и получает заработную плату).

К сожалению, на практике она не дает ощутимых результатов и только «затягивает» процедуру банкротства, поэтому наши юристы делают все необходимое, чтобы её пропустить.

Ипотечную квартиру при реструктуризации долгов не заберут: она останется у должника и его семьи.

Реализация долгов

Эта процедура вводится для того, чтобы по закону списать долги и освободить физическое лицо от всех долговых обязательств перед банками, микрофинансовыми организациями (МФО) и остальными кредиторами. Это лучшее решение для тех граждан, которым нечем платить по кредиту и ипотеке. К сожалению, ипотечная квартира при этом реализуется, но с физического лица списываются все долги, поэтому можно начинать финансовую жизнь с чистого листа.

Последствия банкротства с ипотекой

Наличие у физического лица ипотеки не отменяет его права на банкротство через арбитражный суд и списание долгов в полном объеме. Это означает, что признать финансовую несостоятельность можно даже в том случае, если должник не завершил выплату ипотеки.

«При этом особых требований к должнику, у которого есть ипотека, не предъявляется. Он может начать банкротство вне зависимости от размера долга, если понимает, что не справляется с обязательствами. Достаточно обратиться за юридической помощью, а все остальное, включая составление и подачу заявления в арбитражный суд, юристы возьмут на себя».

Последствия банкротства физических лиц при ипотеке

- С самого начала процедуры прекращается начисление пеней, процентов и штрафов. Обязанность по погашению ипотеки также приостанавливается: потенциальный банкрот теперь не будет вносить ежемесячные платежи.

- Кредиторам предоставляется ровно 2 месяца на то, чтобы включить свои требования в реестр. Если по каким-либо причинам взыскатели этого не сделают, то в дальнейшем они не смогут предъявить требования к должнику. То же относится и к банкам, оформляющим ипотеку.

- Банк, с которым гражданин заключил договор ипотеки, уже не сможет требовать от заемщика погашения задолженности или предъявлять претензии, связанные с пропуском сроков на внесение платежей.

- Останавливаются исполнительные производства. Да, физическое лицо может начать банкротство при ипотеке даже на этой стадии. Если банк, выдавший ипотеку, уже получил постановление суда и передал исполнительный лист в ФССП, производство все равно будет приостановлено.

Все деньги, вырученные от реализации ипотечной квартиры, получит залогодержатель, т. банк, оформивший ипотеку. Даже если он пропустит сроки на включение в реестр и не заявит свои требования, другие кредиторы не смогут настаивать на продаже жилья (при условии, если оно единственное). После реализации квартиры будет проведен полный расчет с банком. Если после этого останутся средства, то они, как правило, передаются должнику, а в ряде случаев идут в конкурсную массу.

Как сохранить жилье в ипотеке

Если банкротство при ипотеке неизбежно, но вы хотите сохранить имущество и ипотечное жилье, то первым делом обратитесь за помощью к юристам. Уже на первой консультации они оценят все шансы успешного результата банкротства и подскажут, можно ли сохранить имущество, в том числе ипотечную квартиру.

Способ 1. Вывод жилья из-под залога

С этим способом связаны очень важные «но». Во-первых, он подходит для тех физических лиц, которые только задумываются о банкротстве, т. у них есть еще некоторое время до процедуры. Во-вторых, это целесообразно, если они уже погасили большую часть ипотеки и осталось внести несколько платежей.

В этом случае можно попытаться найти нужную сумму, чтобы закрыть ипотеку. После того как право собственности будет зарегистрировано, должник станет собственником жилья и квартиру не смогут забрать при банкротстве.

Не стоит инициировать банкротство сразу после погашения ипотеки. В противном случае физическое лицо могут признать недобросовестным заемщиком.

Способ 2. Пропуск срока на включение в реестр требований кредиторов

Конечно, это самый предпочтительный вариант, но очень ненадежный. Дело в том, что от должника абсолютно ничего не зависит: этот способ сработает, только если банк, выдавший ипотеку, пропустит сроки включения в реестр залоговых кредиторов. В судебной практике такие случаи встречались, но крайне редко.

Стоит ли инициировать банкротство, если есть ипотека?

Если вы оказались в трудной финансовой ситуации, то банкротство — единственный способ освободиться от долговых обязательств. Мы рекомендуем его даже в случае, если единственная недвижимость находится под обременением, ведь выплачивать долги все равно придется: лучше подать на банкротство, пока размер долговых обязательств не увеличился.

Банкротство физических лиц даже с ипотекой — законный способ избавиться от всех долгов и начать финансовую жизнь заново. В зависимости от ситуации, юристы нашей компании предложат вам на консультации несколько вариантов сохранения ипотечной квартиры и вы сможете выбрать один из них. Также мы поможем вам правильно подготовиться к процедуре: успех банкротства физических лиц при ипотеке во многом зависит от грамотной стратегии и своевременного принятия решений.

Какова общая сумма задолженности перед всеми кредиторами?

В сумму долгов можно включить, не только сам кредит, но и пени, проценты, а так же задолженности по ЖКХ, штрафы ГИБДД и налоги

Менее 50 000 руб. 50≤ т. Более 3 000 000 руб. ≥3 млн.

1 из 9

Спишут ли то, что просудили кредиторы?

Последняя редакция 11 июля 2022

Время на прочтение 7 минут

- Можно ли списать судебную задолженность при банкротстве через арбитражный суд

- Что относится к судебной задолженности и подлежит 100% списанию?

- Когда должника не освободят от долгов?

- Судебная задолженность и банкротство через МФЦ

- Бесплатное банкротство с 1 февраля 2022 года стало доступнее?

Процедура списания долгов через банкротство сейчас находится на пике популярности. Это подтверждается и статистикой Федресурса — количество должников, обратившихся в МФЦ и в суды, растет ежегодно. Возможно ли банкротство при судебной задолженности? Какими историями вас пугают в интернете?

В обществе устоялся миф, якобы списать можно только просроченные кредиты. А если банк уже успел обратиться в суд, то все. У судебных приставов списать уже ничего нельзя — из цепких лап ФССП не вырваться. Правда ли все это? Конечно, нет!

Можно ли списать судебную задолженность при банкротстве через арбитражный суд

Долго мучить вас не будем и скажем сразу: можно! В судебном банкротстве списываются долги, которые образовались на дату введения процедуры реализации имущества. Не важно, были ли суды по всем долгам, по одному из кредитов или их не было вообще.

- В суд подают граждане, когда долг превышает 300 тысяч рублей. Такой минимум в законе не прописан, но учитывая расходы на процедуру, сами банкротные юристы признают, что с этой суммой задолженностей уже есть экономический смысл инициировать процедуру.

- Второе требование — неплатежеспособность. Должник не может закрыть хотя бы 10% задолженностей в течение месяца. И если продать его имущество (кроме квартиры или дома, где он живет), закрыть все долги полностью тоже не получится.

Если банки, МФО, другие взыскатели обращались в суд, об этом нужно представить копии документов, приложить постановления приставов. Это нужно арбитражному судье для проверки долгов, если кредиторы подадут заявления в реестр.

Но часто бывает, что один банк уже просудил задолженность, другой продал долг коллекторам, а третий все еще заваливает гражданина требованиями и претензиями. В этом случае суд также спишет все кредиты: и те, по которым есть судебные решения или постановления приставов, и те, по которым никаких судов не было. И даже если вы платили вовремя — остаток кредита все равно обнуляется.

Что относится к судебной задолженности и подлежит 100% списанию?

Судебная задолженность — это долг, по которому есть судебный акт: приказ, решение или исполнительный лист. Иными словами, теперь вы не просто должны деньги по кредитному договору — платить вы обязаны по решению суда. Суд подтверждает наличие задолженности. Далее решение рассылается должнику и взыскателю.

Но на этом дело не заканчивается. У взыскателя возникает право на обращение в ФССП — в Федеральную службу судебных приставов. Они занимаются приведением судебных решений в исполнение, но их методы принуждения не должны выходить за рамки № 229-ФЗ.

Как судебные приставы заставляют платить? Стандартные инструменты взыскания:

- арест банковских счетов и принудительное снятие денег в пользу взыскателя;

- розыск имущества и его продажа;

- вызов самого должника для беседы, розыск, сбор за несвоевременное неисполнение требований пристава;

- ограничение на выезд за границу;

- временное лишение водительских прав и другие методы.

Любую задолженность можно сделать судебной. В суды имеет право обратиться каждый кредитор: МФО, коллекторское бюро, УК, физлица. Да и просуживанию подлежат все виды долгов, от алиментов до штрафов, от «коммуналки» до морального вреда.

По закону № 127-ФЗ можно списать почти все задолженности. Но есть и исключение. Существуют обязательства, от которых нельзя избавиться в банкротстве:

- алименты;

- компенсации за причинение вреда здоровью и жизни третьих лиц;

- долги по субсидиарной ответственности;

- невыплаченные компенсации и зарплаты работникам.

Все остальное в виде кредитов, микрозаймов, коммунальных платежей и других обязательств подлежит списанию. Избавиться от таких долгов можно и в судебном, и во внесудебном банкротстве.

Когда должника не освободят от долгов?

В банкротстве тщательно изучается ситуация должника и причины, которые привели к несостоятельности. Во внесудебном банкротстве столь глубокий разбор не проводится, потому что в процедуре отсутствует финансовый управляющий — некому заниматься проверками.

А вот в судебном банкротстве должника проверяют. Финансовый управляющий не только изучит текущее материальное положение банкрота, но и выяснит, почему возникла несостоятельность, какие действия предпринимал должник, как выстраивал отношения с кредиторами.

Если будут обнаружены факты недобросовестности поведения, фиктивности долгов или преднамеренности банкротства, человека не освободят от обязательств. Совсем. Придется и после процедуры банкротства страдать от заново открытых исполнительных производств, подвергаться мерам судебных приставов и мечтать о свободе. А неприятным «бонусом» станут последствия банкротства, которые лягут на плечи независимо от факта списания долгов.

Фиктивное банкротство — это когда у человека есть деньги или имущество для расчета с кредиторами, но он решил все списать, спрятав имеющиеся активы.

Преднамеренность — это когда человек намеренно тратит деньги налево и направо, рассчитывая все списать.

С недобросовестностью выходит немного другая история. Например, к недобросовестному поведению причисляются:

- Должник оформлял кредиты по подложным документам — к примеру, недостоверные справки о доходах, ложная справка с места работы и так далее. Это обман кредиторов, который раскрывается при банкротстве.

- Отказ от сотрудничества с финансовым управляющим. У того есть право запрашивать дополнительные документы, справки, свидетельства. Если должник игнорирует эти просьбы или отказывается выполнять их — это повод для привлечения его к ответственности по фактам недобросовестности.

- Попытки спрятать имущество. Например, за 3 дня до процедуры банкротства должник внезапно переписывает свою дачу и машину на двоюродную сестру. Или устраивает распродажу по привлекательным ценам, деньги получает на руки, банкам ничего не платит и вступает в процедуру банкротства «чистым» — с одним только единственным жильем, которое по закону нельзя отобрать у человека.

- Ситуации, когда человек старается обойти закон, избавиться от долгов без потери собственности (естественно, если собственность есть). Например, взять в долг 3 млн рублей и купить единственное жилье. В процедуре банкротства начинаются споры: с одной стороны, единственное жилье нельзя изымать, с другой — оно приобретено заведомо нечестным путем. Отметим, что в таких случаях суды в основном принимают сторону кредитора.

В некоторых случаях страдают и другие люди. Например, должник перед банкротством решил продать вторую квартиру. Нашел покупателя, предложив цену ниже рынка. Стороны быстро заключили сделку, должник получил свои деньги и потратил, разумеется, на себя, а не погасил хотя бы часть задолженности.

В банкротстве финансовый управляющий первым делом обращается в суд за оспариванием сделки. Суд удовлетворяет его заявление, сделку признают недействительной. Квартиру добавляют в конкурсную массу и продают, после чего деньги распределяются между кредиторами.

Из всей этой истории пострадавшим выходит покупатель, который остается «при бубновых интересах». У него забрали квартиру, но деньги ему так никто и не вернул. Да, его включают в реестр кредиторов вне очереди. У него остается право требовать деньги с должника после процедуры банкротства.

Но откуда у банкрота деньги? Юристы советуют тщательно проверять продавцов недвижимости и автомобилей до заключения сделки, особенно если цена кажется подозрительной.

Впервые в истории суд отказался избавить от просроченных кредитов на основании недобросовестности новосибирского грузчика по делу № А45-24580/2015.

Мужчина набирал кредиты и в какой-то момент просто отказался их выплачивать, зная, что возвращать деньги ему не придется. Всего он набрал кредитов в 3 банках, сумма задолженности составляла 630 тысяч рублей. Сразу после выхода закона № 127-ФЗ о несостоятельности граждан мужчина обратился в арбитражный суд.

Несмотря на успешное введение процедуры, суд не списал просроченные кредиты. Судья посчитал, что мужчина специально набрал много кредитов и перестал платить, рассчитывая на списание по закону.

Основное требование к гражданам — добросовестность. Будьте честны, и суд избавит вас от долгов. Даже если вы неразумно набрали больше обязательств, чем можете оплачивать. Главное, что вы не подделывали справки и документы и не скрываете собственность во время процедуры. Если банки получали объективную информацию об уровне доходов и собственности, то это их вина, а не ваша, что был одобрен очередной кредит.

Представим еще несколько примеров.

- Дело № А76-28731/15. Здесь должник, оформляя кредитные ссуды, обманывал своих кредиторов поддельными справками 2-НДФЛ. По ложным документам он якобы получал около 250 тысяч рублей, но на самом деле его доход составлял 3 000 рублей.

- Дело № А76-24667/15. Та же ситуация: в заявлении на оформление кредита клиент указывал баснословные суммы, хотя получал в разы меньше. При банкротстве такой обман быстро вскрывается.Справедливости ради отметим, что сотрудники банков порой сами способствуют этой афере, поскольку нередко «сидят на проценте» (чем больше людей оформит кредиты, тем больше получит сотрудник зарплаты или премии). В результате они часто сами советуют своим клиентам немного завысить свой доход, чтобы заявку наверняка одобрили.При банкротстве такие клиенты сталкиваются с затруднениями. Из справки 2-НДФЛ следует, что человек получал 30 тысяч рублей, а в кредитной анкете стоит аж 60 тысяч. Потом и выясняется, что доход был завышен с целью получения ссудных денег. И должника начинают подозревать в недобросовестном поведении.

- Дело № А76-32751/2017. Здесь тоже наблюдался обман, но несколько по другой части — оформляя кредит, человек указал в анкете о своем трудоустройстве. Он даже доказал сей факт записями из трудовой книжки и справкой о доходах. Но в процедуре банкротства внезапно оказалось, что мужчина предоставил сведения по своей прошлой работе. На момент оформления ссуды он там уже не работал. Суд счел такое поведение недобросовестностью и обманом.

В целом многие люди прибегают к небольшим хитростям, чтобы получить нужный кредит или ссуду.

Специалисты оценят, есть ли шанс на списание, или стоит подождать, сменить работу, поискать другие варианты.

Наши услуги и цены

- Вы рассказываете о своей проблеме, задаете вопросы;

- Юрист уточняет необходимые сведения, анализирует ситуацию, рассказывает варианты развития событий;

- Вместе выбираете выгодный вариант — банкротство, рефинансирование, просто жалоба на коллекторов или банк;

- Юрист рассказывает, как подготовиться, где взять документы, и что делать, в вашем случае.

Внесудебное банкротство в МФЦ под ключ

25 160 ₽

- Проверка и фиксация долгов и производств в ФССП, оценка имущества и оспоримости сделок за 3 года

- Составление заявления и списка кредиторов

- Подача заявления о банкротстве в МФЦ по доверенности

- Работа с банками и коллекторами — уведомление об отказе от взаимодействия, жалобы в прокуратуру и в ФССП при нарушениях

- Представление интересов юристом в случае возражений со стороны кредиторов

- Через полгода получение в МФЦ решения о признании вас банкротом и списании долгов.

Банкротство физического лица под ключ

от 8 460 ₽/мес.

- Составление заявления о банкротстве

- Сбор необходимых документов

- Госпошлина и вознаграждение арбитражного управляющего

- Представление интересов юристом на судебном заседании по введению процедуры банкротства

- Полное сопровождение процедуры банкротства финансовым управляющим

Судебная задолженность и банкротство через МФЦ

С 2020 года стало доступным еще и внесудебное банкротство. Эта процедура проводится через МФЦ. Она совершенно бесплатная, в отличие от судебного банкротства.

Через МФЦ можно списать судебные задолженности — по коммунальным услугам, по кредитам и другим обязательствам. Основные требования к кандидатам на списание заключаются в следующем:

- Наличие задолженности в пределах 50-500 тысяч рублей. Учитываются абсолютно все долговые обязательства — в том числе, по кредитам, по микрозаймам, по алиментам, ЖКХ, вообще все.

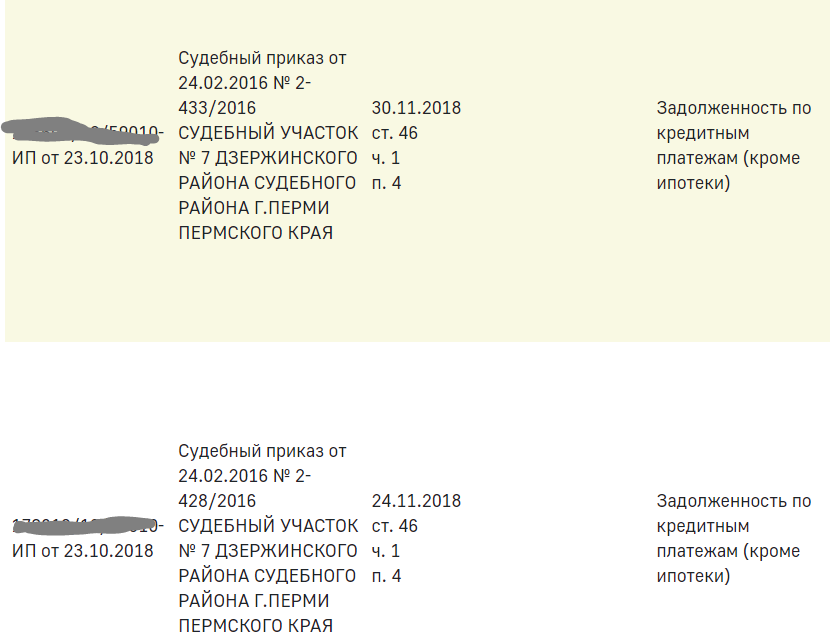

- Наличие закрытых исполнительных производств в рамках взыскания долгов. Например, вы просрочили кредит. Банк обратился в суд, а потом — в ФССП, инициировал исполнительное производство. Далее пристав проверил вас и пришел к выводу, что у вас нет ни имущества, ни доходов. В результате производство закрыли ввиду невозможности провести взыскание — п. 4 ч. 1 ст. 46 ФЗ № 229.

Соответственно, если человек подходит под эти требования, он вправе рассчитывать на бесплатное списание долговых обязательств. Это работает следующим образом:

- Будущий банкрот составляет перечень кредиторов, где перечисляет, сколько у него долговых обязательств и перед кем. Также нужно подготовить заявление о признании несостоятельности.

- Далее он записывается на прием к сотруднику МФЦ и в назначенное время является в центр. При себе нужно иметь паспорт, свидетельство о временной регистрации (если адрес прописки не совпадает фактическим) и перечень кредиторов.

- Далее в течение одного дня сотрудник МФЦ проверяет документы и сведения о заявителе по базам. Если у того есть закрытые по нужной статье исполнительные производства, заявление будет передано в ЕФРСБ (Федресурс). Должника включат в реестр банкротов. Если же выяснится несоответствие требованиям, заявление будет возвращено заявителю.

Когда человека включают в реестр, в течение полугода ему нельзя будет оформлять новые кредитные обязательства на себя. Если же за этот период улучшится его финансовое или материальное положение, должник обязан в течение 5 дней сообщить об этом в МФЦ и остановить процедуру.

Вы спросите: ведь можно и умолчать, не так ли? Теоретически можно. Но вопрос в последствиях. У кредиторов тоже есть кое-какие права. И уж они не преминут ими воспользоваться!

Представим, что человек обратился в МФЦ, его заявление приняли. ФИО красуется в реестре банкротов, все в порядке, платить кредиты не нужно. И тут через месяц должник вдруг вступает в права наследования — от покойной тети из Франции достался солидный куш.

Об этом, естественно, быстро стало известно кредиторам. И что они делают? Они обращаются в арбитражный суд, приостанавливают процедуру и требуют введения реализации имущества! И будут полностью правы. Не исключено и привлечение должника к ответственности за недобросовестное поведение — наследство он получил, но никому об этом не сказал!

И уж поверьте, если есть основания, кредиторы добиваются своего. Поэтому нельзя так рисковать. Появились официальные доходы, наследство, выиграли в лотерею? Прекращайте процедуру, иначе потом молчание обернется серьезными неприятностями.

Читая все это, у вас наверняка сформировался резонный вопрос: зачем вообще человеку обращаться в арбитражный суд и платить сотню тысяч рублей ради возможности обанкротиться, если можно списать надоевшие кредиты с микрозаймами бесплатно?

Но реальность жестока. Как только вы начнете читать об этой возможности, искать подробности, вы обнаружите, что бесплатно списать долги могут не все, а лишь немногие люди!

Вся соль заключается в требовании иметь закрытое исполнительное производство по ч. 4 п. 1 ст. 46 № 229-ФЗ. То есть ввиду отсутствия имущества и доходов у должника.

По этой причине до недавнего времени обратиться в МФЦ не могли:

- пенсионеры — они ведь стабильно получают свою пенсию, а значит, производство закрыть невозможно;

- инвалиды — та же ситуация с пенсиями по инвалидности;

- работающие люди, которые получают несчастные три копейки — даже если зарплата меньше прожиточного минимума, приставы ежемесячно списывали с нее по 50% в пользу взыскателя.

Важные изменения! С 1 февраля 2022 года должники получили защиту благодаря некоторым нововведениям. Так, у них появилась возможность защитить свой доход от списания. Теперь каждый должник имеет право написать заявление в ФССП на защиту прожиточного минимума. Судебные приставы больше не будут его трогать

Представим себе бабушку Марьиванну из архангельской глубинки, которая получает пенсию 14 тысяч рублей. На нее открыли исполнительное производство за долги по кредитам на сумму 300 тысяч рублей, и теперь старушка ежемесячно пытается выживать не на 14 тысяч, а семь. Половину ее пенсии приставы перечисляют на счет взыскателя.

После нововведений Марьиванна напишет в ФССП заявление: «Прошу оставлять мне ежемесячно сумму прожиточного минимума для пенсионера, установленного в Архангельской области на 2022 год».

В ее регионе прожиточный минимум для пожилых людей с июня 2022 года составляет 13 886 рублей. Теперь приставы практически не будут трогать пенсию. Почти вся сумма находится под защитой, ведь она больше прожиточного минимума, установленного в регионе, всего на 124 рубля! Это все, на что может рассчитывать кредитор данном примере.

А если, к примеру, Марьиванна получает те же 14 тысяч рублей при региональном минимуме в 12 тысяч, то у нее будут забирать по две тысячи ежемесячно. Но это не 7 тысяч рублей, как раньше.

Теперь о главном — наша бабушка почти свободна. Некоторое время (2-3 месяца) пристав поразыскивает другие источники доходов, проверит, нет ли у Марьиванны ценного имущества — дач, автомобилей, гаражей, может быть акций завода.

Марьиванна с чистой совестью подаст документы в МФЦ и через полгода спишет просроченные задолженности!

Но что делать, если кредитор Марьиванны не пошел к приставам, а направился прямиком в банк, перечисляющий старушке пенсию? С 1 июля 2022 можно решить и эту трудность — такое же заявление бабушка может подать в свой банк, и тогда прожиточный минимум останется в ее распоряжении. Без заявления половинных списаний не избежать.

Отметим, что статистика фиксирует увеличение интереса к процедуре бесплатного банкротства со стороны населения: уже в декабре 2021 года количество заведенных процедур в МФЦ стало больше в 1,9 раз, чем в ноябре 2021 года. Дел стало больше на 656 — теперь их стали возбуждать в 61% случаев.

В целом за срок с начала сентября 2020 года по конец 2021 года в МФЦ было подано 6 475 публикаций в отношении возбужденных процедур. Еще в 9 009 случаях заявителям отказали. Главным образом, отказы случались из-за недопонимания — многие должники не соответствовали требованию иметь закрытое исполнительное производство по ч. 4 п. 1 ст. 46 № 229-ФЗ.

Первый квартал 2022 года ознаменовался ростом числа возбужденных дел в МФЦ — на 10% больше, чем за аналогичный период 2021 года. Количество отказов слегка подсократилось — их зафиксировано чуть больше тысячи. Главным образом, отказы случались из-за недопонимания — многие должники не соответствовали требованию иметь закрытое исполнительное производство по «нужной» статье закона № 229-ФЗ.

Вас интересует банкротство при судебной задолженности, но вы не понимаете, как правильно провести эту процедуру? Свяжитесь с нашими юристами. Мы оказываем правовую поддержку и бесплатно консультируем клиентов по телефону! Мы найдем ответы на ваши вопросы и поможем пройти списание просроченных кредитов под ключ.

Старший юрист по банкротству физ. лиц

Юрист по банкротству физических лиц

Консультант по банкротству

Эксперт в области банкротства физических лиц. Является действующим арбитражным управляющим с 2015 года. Публикации Константина размещены в различных экспертных изданиях и СМИ. Активный участник конференций, семинаров и обсуждений внесения правок в действующее законодательство РФ по банкротству.

Документы для банкротства через суд

213. 4 Федерального закона №127-ФЗ «О несостоятельности (банкротстве)» определяет перечень документов, которые необходимы для признания физического лица банкротом через суд. Инициировать процедуру без них не получится, поэтому мы предлагаем подробно с ними ознакомиться.

Заявление

Заявление направляется в арбитражный суд вместе с остальными документами. Доверьте оформление заявления юристам: они помогут все правильно заполнить и избежать ошибок.

Документы, содержащие личные сведения

Следующий шаг — подготовка документов, связанных с личностью должника. Они содержат персональные сведения, поэтому рассматриваются судом в первую очередь, чтобы проверить статус гражданина и подтвердить его личность.

- паспорт

- ИНН

- СНИЛС

- свидетельство о заключении или расторжении брака, брачный договор (при наличии)

- свидетельство о рождении ребенка (при наличии)

При подготовке документов нужно обратиться в ПФР или МФЦ и получить информацию по лицевому счету. Она предоставляется в формате справки в течение 10 дней.

В случае если у должника имеется тяжелое заболевание или ему присвоена группа инвалидности, необходимо приложить к заявлению документы, которые это подтверждают (например, заключение врачебной комиссии или медицинскую справку).

Документы, подтверждающие финансовое положение

Чтобы физическое лицо могло признать финансовую несостоятельность и списать долги по закону, потребуется предоставить полную и достоверную информацию о своем материальном положении. Для этого к заявлению прилагаются документы, отражающие финансовое положение дел.

- опись имущества

- справка о доходах (2-НДФЛ, о размере пенсии, из центра занятости и так далее)

- выписки со счетов и вкладов

- на автомобиль

- на недвижимое имущество

- договоры за 3 года, предметом которых выступало имущество (например, земельные участки, автомобили)

Справки о доходах необходимо оформлять у всех работодателей, где должник работал последние 3 года. Если связаться с работодателем не удается либо он фактически уже не существует (например, компания ликвидирована), закажите справку через Госуслуги — они предоставят все нужные сведения.

Выписки по банковским операциям также должны быть получены во всех банках, с которыми за последние 3 года взаимодействовал должник. Это касается любых операций, включая получение кредита в банке, открытие депозита и других. Если гражданин, который инициирует банкротство, является предпринимателем, то подаются декларации 3-НДФЛ и налоговые декларации по деятельности его ИП за последние 3 года. Если он является учредителем юридического лица, то подается выписка из ЕГРЮЛ.

Документы о долговых обязательствах

Важно уделить внимание сбору документов, которые подтверждают наличие у физического лица долговых обязательств и их размер. Это нужно, чтобы суд убедился в наличии оснований для банкротства и принял решение о списании задолженностей.

Документы, позволяющие установить размер задолженности, срок невыполнения обязательств и список кредиторов:

- кредитные договоры

- копии исполнительных листов

- судебные акты

- претензии от кредиторов о возврате задолженностей

- расписки, подтверждающие займы у частных лиц

- другие документы о наличии долговых обязательств (например, по оплате услуг ЖКХ, штрафам ГИБДД, налогам и сборам)

Дополнительные документы

После того как будет составлено заявление и подготовлены документы, не забудьте об оплате государственной пошлины. Квитанция, подтверждающая платеж, прилагается к заявлению. Без неё бумаги не будут приняты к рассмотрению.

Также нужна квитанция, подтверждающая оплату услуг финансового управляющего. Размер вознаграждения составляет 25 000 руб. Сумма вносится на депозитный счет суда.

В случае если бумаги подаются через представителя, то к общему списку прилагается нотариальная доверенность. При отправке заявления по Почте России необходимо получить почтовый чек, подтверждающий факт отправления документов заказным письмом с уведомлением об их вручении каждому из кредиторов.

1 из 10

Документы для внесудебного банкротства (через МФЦ)

Если размер долговых обязательств составляет от 50 до 500 тысяч рублей, то с заявлением о личном банкротстве физические лица вправе обращаться в многофункциональные центры. Разберемся, какие нужны документы для внесудебного банкротства в 2022 году.

Заявление и список кредиторов

Первое, что необходимо подготовить из документов для банкротства физических лиц – заявление. Бланк вы можете получить в МФЦ или посмотреть здесь. В заявлении на внесудебное банкротство указываются только достоверные сведения, включая ФИО, адрес регистрации и место проживания. Вписываются все паспортные данные, дается согласие на обработку информации.

После заявления необходимо правильно оформить список кредиторов. Получить бланк вы также можете в МФЦ или здесь. Фактически этот список представляет собой таблицу, в которую вносится вся информация о долговых обязательствах физического лица: о его кредиторах, размере задолженности и так далее.

Остальные документы

Другие документы, необходимые для внесудебного банкротства:

- паспорт (копия)

- подтверждение места жительства или пребывания (копия)

Если заявление подает представитель, то к ним прилагается копия его паспорта и доверенность.

Оформление заявления и списка кредиторов — сложная задача. Чтобы все правильно сделать, не допустить ошибок и ускорить процедуру через МФЦ, доверьте вопрос юристам. Они возьмут на себя весь процесс подготовки документов для банкротства, а вы сэкономите время, силы и сможете списать все долги.

Чем банкротство в МФЦ отличатся от стандартного

Банкротство физических лиц уже давно работает, тысячи граждан получили статус банкрота и избавились от долгового бремени. Но стандартная процедура — долгая, сложная и затратная.

Особенности стандартного банкротства физлица:

- подается заявление в арбитражный суд;

- привлекается финансовый управляющий, вознаграждение за услуги которого составляет минимум 25 000 рублей;

- общие затраты на процедуру составляют 50 000 — 100 000 рублей и даже больше в зависимость от обстоятельств;

- нет ограничений по сумме долга;

- списанию подлежат все просроченные обязательства гражданина;

- процесс долгий, потребуется несколько судебных заседаний. Стандартно на все уходит 1-2 года.

Процедура банкротства через МФЦ проводится по упрощенной схеме без суда. Достаточно подать заявление, и если заявитель соответствует условиям, он получит статус банкрота.

Главное условие внесудебного банкротства через МФЦ

Если стандартное банкротство проводится на любой стадии просроченного долга, то для упрощенного есть важное условие. Списанию подлежат только те долги, дела по которым были закрыты судебными приставами на основании п. 4 ч. 1 ст.

Внесудебное банкротство физических лиц через МФЦ возможно, если пристав закрыл дело о взыскании долга ввиду отсутствия у должника имущества для взыскания и того, что все предпринятые меры оказались безуспешными.

Процедура проводится на основании Федерального закона №289. По его условиям общий размер долга для процедуры банкротства физического лица через МФЦ должен составлять 50 000 — 500 000 рублей.

Когда пристав закроет дело по п. 4 ч. 1 ст

Получается, что речь идет только о тех долгах, по которым прошло судебное заседание, взыскатель подал иск и выиграл дело. Для примера рассмотрим ситуацию, если речь идет о банковском кредите. Как прийти к возможности банкротства:

- Заемщик перестал выполнять обязательства по договору в полном объеме.

- Банк пытается взыскать долг своими силами или с привлечением коллекторов.

- Если действия не приводят к результату, должник не делает никаких движений средств по счету, банк подает в суд.

- Суд встает на сторону истца и выносит судебное решение. После вступления его в силу дело уходит приставу, который будет заниматься взысканием.

- Если все предусмотренные законом меры не привели к гашению долга, пристав закрывает дело по п. 4 ч. 1 ст. 46.

- После этого можно подать на банкротство физического лица через МФЦ.

Обратите внимание, что для аннулирования долгов подходят только дела, закрытые приставами по п. 4 ч. 1 ст. Пункт 3 этой же статьи (невозможность установления местонахождения должника и его имущества) в законе не указан, то есть не актуален для банкротства.

Приставы не закрывают дела по пункту 4 статьи 46 просто так. Предварительно они предпринимают все предусмотренные законом попытки взыскания. Если они оказываются успешными, ни о каком закрытии исполнительного производства речи не будет.

Что предпринимают приставы для взыскания:

- ищут официальные доходы должника. Если они есть, дело не закрывается. Долг будет погашаться путем удержания 50% от доходов;

- ищут банковские счета должника, его карты и вклады. Если они есть, средства с них списываются в счет долга. Все поступающие на арестованные счета деньги также уйдут на погашение долга;

- поиск имущества должника, на которое можно было бы наложить взыскание. Но по факту приставы редко этим занимаются.

Если с должника взять нечего, судебный пристав в течение примерно 3 месяцев закроет исполнительное производство по п 4 ст 46. После можно сразу подавать документы для банкротства через МФЦ физического лица.

Как оформить банкротство физического лица через МФЦ

В одно дело можно включить сразу несколько закрытых исполнительных производств. Например, у вас есть долги перед банком, перед ФНС и перед поставщиком коммунальных услуг. Если все эти ИП закрыты, можете смело инициировать собственное банкротство.

Перечень открытых в отношении вас исполнительных производств найдете на сайте ФССП, сведения находятся в свободном доступе. Вводите свой регион, ФИО и дату рождения, откроются все открытые в отношении вас дела.

Если вы увидите, что какие-то закрыты по п. 4 ч. 1 ст. 46, можно начинать внесудебное банкротство в МФЦ:

- С подготовленным перечнем посещаете любое МФЦ, хоть по месту прописки, хоть по месту пребывания.

- МФЦ проверяет заявление в течение трех рабочих дней. Если оно соответствует нормам закона, то включается Единый реестр сведений о банкротстве.

- Начинается непосредственно процедура банкротства, которая продлится ровно 6 месяцев.

- Если за этот срок финансовое положение должника не меняется, ему присваивают статус банкрота, по заявленным делам исполнительные производства больше открываться не будут.

На время проверки все дела по долгу приостанавливаются. Сам же заявитель не сможет брать в этот период новые кредиты и займы.

Под списание попадают только те долги, которые указаны в заявлении. Если в процессе появляются новые закрытые ИП, они не рассматриваются.

Последствия бесплатного банкротства через МФЦ

Получение статуса банкрота накладывает определенные временные ограничения. Так, в течение 3 лет нельзя занимать управленческие должности в органах юрлица. В течение 5 лет нельзя управлять страховыми организациями и получать кредит без указания на недавнее банкротство. 10 лет нельзя управлять кредитными организациями.

Если в течение года перед подачей заявления на банкротство гражданин закрыл ИП, в течение 5 лет он не сможет регистрироваться как предприниматель, а также руководить юрлицом.

Частые вопросы

Можно ли через МФЦ сделать банкротство физического лица по кредитам?

Да, этот вид долгов входит в установленный перечень. Главное, чтобы дело было закрыто судебным приставом.

Как сделать банкротство через МФЦ по алиментам?

Внесудебная процедура получения статуса банкрота не позволяет избавиться от долгов по алиментам. Заявление принять могут, но этот долг уберется из перечня списываемых.

Что будет с долгом после официального банкротства?

Через полгода после подачи заявления долг окончательно списывается. Судебный пристав больше не станет возобновлять по нему исполнительное производство.

Сколько раз можно проводить внесудебное банкротство?

По закону процедуру можно проводить несколько раз по разным долгам, но не чаще одного раза в 5 лет.

Что делать, если после подачи заявления в МФЦ вылез еще один долг?

В рамках этого дела он уже рассмотрен не будет. Его можно будет списать только через 5 лет после окончания первой процедуры банкротства.

Документы для банкротства физического лица

Собираюсь подать заявление на собственное банкротство. Имущества, доходов и детей нет. Какой исчерпывающий перечень документов нужно приложить к заявлению в суд?

Упрощенное или судебное банкротство?

Требования к документам

Личные документы гражданина

Подтверждение наличие долга

Документы об имуществе и сделках

Заявление о банкротстве и квитанции

Документы для упрощенного банкротства

Упрощенное или судебное банкротство?

Перед началом сбора документов для банкротства физического лица нужно разобраться в применимом способе банкротства: судебное или упрощенное (через МФЦ). От этого зависит перечень документации.

Упрощенная процедура применима, если выполняются три критерия:

- размер долгов составляет от 50 до 500 тыс. руб.;

- исполнительное производство прекращено на основании п. 4 ч. 1 ст. 46 Федерального закона от 02.10.2007 № 229-ФЗ «Об исполнительном производстве»;

- не возбуждено иное исполнительное производство после возвращения исполнительного документа взыскателю.

В остальных случаях для личного банкротства гражданин должен обратиться в арбитражный суд.

Требования к документам

Список документов для банкротства физического лица установлен в нормативных правовых актах:

- для упрощенного (внесудебного) банкротства он содержится в приказе Минэкономразвития России от 04.08.2020 № 497 «Об утверждении формы, порядка заполнения и подачи заявления о признании гражданина банкротом во внесудебном порядке» (список документов будет рассмотрен далее);

- для банкротства физического лица через суд указан в ст. 213.4 Федерального закона от 26.10.2002 № 127-ФЗ «О несостоятельности (банкротстве)».

При первом прочтении список кажется очень большим. Что именно понадобится для процедуры в конкретном случае, зависит от обстоятельств.

Если у гражданина нет имущества, официального дохода, и за последние три года он не заключал никаких сделок – перечень бумаг будет меньше, но тоже внушительный.

Сразу отметим, что при сборе документов для арбитражного суда заявитель должен учитывать следующее.

- Некоторые документы имеют сроки действия. Например, выписка из ЕГРИП действует пять дней, а значит заказывать ее нужно в последнюю очередь.

- Справки можно собрать самостоятельно или обратиться к юристам по банкротству – неважно, кто их получит.

- Документы предоставляются в суд в копиях (кроме квитанций), заверять их не нужно. Если обращение подается онлайн через официальную систему «Мой арбитр», то сканы должны быть в хорошем качестве, технически соответствовать требованиям системы.

- Если каких-либо сведений не хватит, суд оставит заявление физического лица без движения. И примет только тогда, когда недостатки будут устранены.

- Собрать все реально за 1–5 недель. Но нужно подойти к этому процессу ответственно и со всей внимательностью, чтобы ничего не перепутать и не забыть.

Личные документы гражданина

Перечень небольшой. Собрать документацию не составит труда, так как большая часть бумаг находится у любого физического лица на руках:

- паспорт (полностью все страницы);

- ИНН – выдается в налоговой инспекции;

- СНИЛС – небольшой зеленый бланк с номером лицевого счета;

- трудовая книжка;

- справки о заболеваниях, об инвалидности (подтверждает расходы на лечение и покупку медикаментов) – можно получить в медицинском учреждении;

- справка о признании должника безработным – можно взять в службе занятости населения или в МФЦ, срок изготовления 1–2 дня. Если заказать через интерактивный портал региональной службы занятости, то отправят почтой, что существенно увеличит срок ее получения;

- справка об отсутствии статуса ИП или выписка из ЕГРИП (срок действия 5 дней) – выдает ФНС России, можно получить на сайте.

Среди личных документов отдельно выделим те, что связаны с браком и детьми:

- свидетельства о браке, разводе, рождении детей;

- брачный договор;

- соглашение об алиментах или судебное решение об их взыскании;

- акт или справка органа опеки и попечительства о назначении опекуна, подтверждающие факт нахождения на иждивении нетрудоспособных членов семьи.

Если гражданин никогда не состоял в браке и не имеет детей, то эти сведения нужно указать в заявлении о банкротстве («в браке не состоял», «детей нет»).

Подтверждение наличие долга

В этом списке документация, содержащая сведения о взыскателях, суммах долга, причинах его возникновения, начисленных процентах, штрафах и пенях:

- кредитные соглашения с банками, договоры займа в МФО. При утрате документов дубликаты можно взять у кредиторов. В практике сложилось, что суды принимают снимки экрана личного кабинета интернет-банка с историей денежных операций;

- долговые расписки и прочие договоры займа;

- справки о долгах по ЖКХ, ФНС России, Пенсионного фонда России, ГАИ – предоставляют соответствующие органы. Большинство можно получить через интернет-портал государственных услуг. Средний срок изготовления бумажных экземпляров: 5–10 дней;

- судебные решения о взыскании задолженности. Их выдают в канцелярии суда, а также размещают на официальных сайтах судов. Найти их не сложно по номеру дела или по фамилии (наименованию – для организаций) участников процесса;

- постановления о возбуждении исполнительных производств в ФССП России и справка об остатках задолженности – можно взять у судебного пристава-исполнителя. Для этого придется написать соответствующее заявление (ждать около 10 дней).

Точную сумму финансовых задолженностей по кредитному договору нужно запросить у банка.

Финансовые документы

Обширный список документов. Для того чтобы его подготовить, придется потратить больше всего времени и усилий:

- справка о пенсии за 3 года (если физическое лицо является пенсионером) – предоставят в Пенсионном фонде России либо на официальном сайте ведомства через онлайн запрос;

- справки о социальных выплатах и пособиях – нужно заказать через Госуслуги или личный кабинет на сайте Фонда социального страхования. Срок изготовления: 1–3 дня;

- выписки по всем банковским счетам за последние 3 года – их выдают банки, в которых открыты счета и вклады, дебетовые и кредитные карты. Срок изготовления: 1–30 дней;

- выписка по лицевому счету застрахованного лица – следует заказать в Пенсионном фонде России (либо получить онлайн через Госуслуги или в личном кабинете ведомства);

- выписки о финансовых операциях, произведенных через электронные кошельки (например: PayPal, Юмани, VK Pay, WebMoney, Qiwi);

- данные об удержанных за трехлетний период суммах налога – предоставляет налоговая служба.

Документы об имуществе и сделках

В списке документы на самое крупное имущество и сделки. Несмотря на то, что в вопросе сказано, что имущества нет, иногда граждане заблуждаются:

- документы на недвижимость: свидетельство о праве собственности или выписка из ЕГРН на квартиру, машиноместо, гараж, землю, жилой дом, нежилое помещение. Даже на единственное жилье;

- документы по сделкам с недвижимостью за последние 3 года;

- документы, подтверждающие владение транспортными средствами (даже если фактическое владение ими утрачено);

- документы по сделкам с транспортными средствами за последние 3 года;

- выписка из ЕГРЮЛ или реестра акционеров, если заявитель является учредителем любого юридического лица;

- документы по сделкам с долями в уставном капитале юридических лиц за последние 3 года;

- документы, подтверждающие владение ценными бумагами;

- документы по сделкам с ценными бумагами за последние 3 года;

- документы по сделкам с любым другим имуществом на сумму свыше 300 тыс. руб., совершенным физическим лицом в течение 3 лет;

- список кредиторов и должников гражданина;

- опись имущества физического лица.

Формы для описи и списка утверждены приказом Минэкономразвития России от 05. 2015 № 530 «Об утверждении форм документов, представляемых гражданином при обращении в суд с заявлением о признании его банкротом».

Опись имущества физического лица представляет собой бланк, в котором содержатся основные данные о (об):

- недвижимом имуществе должника (даче, квартире, гараже, земельном участке, жилом доме);

- движимом имуществе (воздушном транспорте, водном транспорте, грузовых и легковых автомобилях, мототранспортных средствах, технике);

- корреспондентских счетах в кредитных учреждениях;

- акциях и ином участии в коммерческих организациях;

- иных ценных бумагах;

- наличных денежных средствах;

- ином ценном имуществе (драгоценностях, в том числе ювелирных изделиях, предметах роскоши и искусства, имуществе, необходимом для профессиональных занятий).

При составлении описи имущества для процедуры судебного банкротства нужно указывать не только то имущество, которое войдет в конкурсную массу, но и то, что не подлежит конфискации в соответствии с законодательством.

Суд по представленным документам должен оценить финансовое и имущественное положение заявителя. Если при банкротстве гражданин преднамеренно скрыл имущество от финансового управляющего и суда, то ему придется понести ответственность в соответствии со ст. 195 Уголовного кодекса РФ (от выплаты штрафа до лишения свободы).

Заявление о банкротстве и квитанции

После сбора документов можно готовить заявление о банкротстве. Его форма законодательством не установлена (в отличие от упрощенного внесудебного банкротства).

Кроме перечисленных выше бумаг, к заявлению в обязательном порядке прикладываются:

- квитанции об оплате госпошлины – 300 руб.;

- квитанция о внесении денежных средств на депозитный счет суда для оплаты вознаграждения финансового управляющего в размере 25 тыс. руб.;

- квитанции и описи вложения, подтверждающие отправку пакета документов кредиторам;

- доверенность (если документы в суд подает представитель должника).

Документы для упрощенного банкротства

Так как внесудебное банкротство через МФЦ называют упрощенным, то и перечень документов здесь более простой. Не такой, как для суда.

Если гражданин решил объявить себя банкротом, то для процедуры ему понадобятся следующие документы:

- заявление по форме, установленной приложением № 1 к приказу Минэкономразвития России от 04.08.2020 № 497. В заявлении указываются основные данные о гражданине: ФИО, ИНН, СНИЛС, информация о представителе гражданина (если подает не лично), список финансовых организаций, которым должен, и т.д.;

- копия документа, удостоверяющего личность (паспорт);

- копия временной регистрации (если обращаться в МФЦ не по месту постоянной регистрации);

- доверенность (если заявление подает представитель);

- список кредиторов;

- договор кредита (займа);

- решения суда о взыскании задолженности;

- справки, подтверждающие наличие кредитных долгов (можно получить у кредиторов), а также по жилищно-коммунальным услугам, налоговым платежам, страховым взносам в Пенсионный фонд России, штрафам ГИБДД;

- долговые расписки;

- постановление об окончании исполнительного производства на основании п. 4 ч. 1 ст. 46 Федерального закона «Об исполнительном производстве». Оно послужит подтверждением того, что меры принудительного взыскания к физическому лицу применялись, но из-за отсутствия ликвидного имущества прекращены. Его копию можно взять в районном отделении ФССП России.

При подаче сведений нужно собрать актуальную информацию о своих действующих кредиторах (полное наименование, БИК и т. Нередко банки продают долги коллекторским агентствам, а значит, если заявитель неверно укажет взыскателя, то кредиты не спишутся.

Связанные статьи

- Правовое регулирование краудфандинга в России и за рубежом (50%)

- Право стороны контракта на принятие решения об одностороннем отказе от исполнения контракта (50%)

- Договор на оказание детективных услуг (50%)

- Цифровые активы как объекты предпринимательского оборота (RANDOM — 50%)

«Никто не может ограничивать право человека на свободное передвижение, в том числе после признания его финансовой несостоятельности. Это означает только одно: после банкротства вы можете выезжать за границу, когда и куда захотите без ограничений по времени

Для получения статуса банкрота долг должен превышать 50 тысяч ₽ — до 2020 года сумма составляла 500 тысяч ₽. Если не в состоянии выплачивать долг, а просрочки превышают три месяца, разрешается начать процедуру банкротства. Процедура банкротства выгодна, если сумма долга в несколько раз превышает имущество должника

Исполнительное производство прекращается судебным приставом -исполнителем в следующих случаях: 1) принятие судом акта о прекращении исполнения выданного им исполнительного документа. Например, это может быть отмена определения суда об обеспечении иска, 2) принятие судом отказа взыскателя от взыскания

Исполнительное производство считается оконченным с момента возврата взыскателю исполнительного документа, о чем пристав должен был вынести постановление

🔥 Прекращение или окончание исполнительного производства — разница После прекращение исполнительного производства судебным приставом исполнительный документ остается в материалах дела и не может быть повторно предъявлен к исполнению. При окончании эту бумагу возвращают взыскателю

Исполнительное производство прекращается судебным приставом-исполнителем в следующих случаях: 1) принятие судом акта о прекращении исполнения выданного им исполнительного документа. Например, это может быть отмена определения суда об обеспечении иска, 2) принятие судом отказа взыскателя от взыскания

Срок давности по исполнительному производству составляет 3 года. 28 мая 2017 г

Все оставшиеся долги считаются погашенными, а исполнительные производства закрываются. Стоит отметить, что инициирование процедуры банкротства не является основанием для закрытия судебными приставами прекращения производства. На период рассмотрения банкротного дела исполнительное производство приостанавливается

Суд прекращает исполнительное производство , если утрачена возможность исполнения исполнительного документа, обязывающего должника совершить определенные действия (воздержаться от совершения определенных действий) (п. 43 Закона об исполнительном производстве )

Заявление о прекращении исполнительного производства заинтересованное лицо подает в суд или судебному приставу-исполнителю. Адресат заявления прямо указан в Законе «Об исполнительном производстве ». 17 мая 2021 г

Заявление о прекращении исполнительного производства подается в суд в том районе, где происходит исполнение судебным приставом-исполнителем. При обращении в суд заявитель не оплачивает госпошлину. Согласно статье 440 ГПК РФ суд должен рассмотреть заявление в срок 10 дней

С момента прекращения процедуры банкротства и вынесения решения арбитражного суда долговые обязательства банкрота считаются исполненными. Это относится и к исполнительным производствам. Исполнительные производства должны быть закрыты по основаниям, предусмотренным в законе, они должны приостановиться или прекратиться

Что могут забрать при процедуре банкротства ? личные вещи гражданина, единственное жилье ( при учете, что оно не заложено), предметы обихода, вещи, требуемые должнику для проведения профессиональной деятельности

Для получения статуса банкрота долг должен превышать 50 тысяч ₽ — до 2020 года сумма составляла 500 тысяч ₽. Если не в состоянии выплачивать долг , а просрочки превышают три месяца, разрешается начать процедуру банкротства. Процедура банкротства выгодна, если сумма долга в несколько раз превышает имущество должника

Банкротство, инициированное кредитором, может грозить физическому лицу серьезными последствиями, среди которых помимо оспаривания сделок, к сожалению, и уголовная ответственность по статьям 195-197 Уголовного Кодекса РФ: преднамеренное и фиктивное банкротство, неправомерные действия при банкротстве

Исполнительное производство может быть приостановлено судом полностью или частично в случаях: оспаривания исполнительного документа или судебного акта, на основании которого выдан исполнительный документ, оспаривания в суде акта органа или должностного лица, уполномоченного рассматривать дела об административных

Если исполнительное производство было окончено на основании пункта 1 части 1 статьи 47 Закона об исполнительном производстве в связи с фактическим исполнением требований, содержащихся в исполнительном документе (в том числе требований периодического характера), однако впоследствии в течение срока предъявления

Как убрать долги у приставов? В таком случае на должника подается заявление в суд, решением которого сотрудникам ФССП выдается исполнительный лист. На основе данного документа судебный пристав открывает исполнительное производство и вводит данные в банк данных исполнительных производств

Это значит, что против должника было прекращено (закрыто) дело об исполнительном производстве , а так же снимаются все ограничения наложенные приставом (арест, ограничение на выезд за пределы РФ, запрег на регистрационные действия и т

Окончание исполнительного производства (в том числе сводного) в связи с фактическим исполнением должником или одним из солидарных должников требований, содержащихся в исполнительном документе, производится при наличии у судебного пристава-исполнителя данных, подтверждающих факт исполнения

В соответствие пункту 3 части 1 ст. 47 Закона об исполнительном производстве , исполнительное производство оканчивается судебным приставом-исполнителем в случае возвращения взыскателю исполнительного документа по основаниям, предусмотренным статьей 46 настоящего Федерального закона

Сколько берут за процедуру банкротства ? Размер госпошлины составляет 300 рублей. Все дела о банкротстве рассматривает Арбитражный суд. Кроме оплаты пошлины необходим депозит в размере 25 000 рублей на счет суда за услуги финансового управляющего

Банкротство – Bankrot.Fedresurs.ru

Банкротство – Bankrot.Fedresurs.ru