Если отношения с микрофинансовой организацией оставляют желать лучшего, это не повод немедленно обращаться в суд. По надуманным основаниям долги вам не спишут, а только прибавят: судебные расходы придется оплачивать проигравшей стороне. Чтобы не тратить время и деньги, сначала нужно разобраться, можно ли подать в суд на МФО, в каких случаях «игра стоит свеч», а когда лучше поискать другие выходы из проблемной ситуации.

Если вам срочно понадобились деньги, одолжить их негде, а идти в банк некогда, на помощь могут прийти микрофинансовые организации (МФО), готовые под большие проценты предоставить микрозаймы.

Но может так случиться, что, взяв деньги в кредит, вы не рассчитали свои возможности и не смогли своевременно вернуть их. Что делать, если возникла задолженность перед МФО и как погасить взятый микрозайм? В этой статье разберем, как быть с долгами по микрозаймам, чтобы избежать значительных штрафных санкций и проблем с коллекторами.

Микрофинансовые организации остаются лидерами в рейтинге общественных козлов отпущения. Хотя ЦБ пытается изо всех сил навести порядок на рынке микрозаймов, все же граждане активно подают в суд на МФО и годами ведут войну в ветхих залах судов.

Действительно, как снизить проценты по микрозайму в суде, если вы сами подписались на условия выдачи денег в долг? И все же, выиграть суд у МФО реально. В особенности, на фоне последних изменений и ограничений законодателей. Например, вам нельзя начислить по микрозайму сумму, которая превышает тело в 1,5 раза. Если сумма больше — смело идите в суд.

Содержание

Почему возникает просроченная задолженность?

Большой долг по микрозайму может образоваться за считаные дни или недели. Дело в том, что МФО предлагают микрозаймы под очень большие проценты, хотя в тексте договора это определить крайне сложно или попросту невозможно. За год может набежать до 1000%, так как закон практически не содержит максимальных размеров ставок по процентам. Если такие условия были подписаны заемщиком, то просроченная задолженность может превысить основной долг в несколько раз.

Образоваться долги по микрозаймам могут в случае, если заемщик:

- неправильно первоначально рассчитал свои финансовые возможности;

- невнимательно изучил предлагаемые условия кредитного договора;

- из-за халатности или сознательно не возвращает деньги;

- в результате непредвиденных ситуаций остался без работы, временно или постоянно потерял трудоспособность.

Возвращать долги придется независимо от причины, поэтому возникшую проблему не надо пускать на самотек, а лучше как можно скорее попытаться договориться с кредитором. Особенно если было взято сразу несколько микрозаймов.

Рассмотрим самое главное — куда пожаловаться на МФО. Ситуации могут быть разными, и жалобы направляются в различные инстанции. Все микрофинансовые организации, программы которых размещены на Бробанк.ру, ведут легальную деятельность и подчиняются Центральному Банку. Поэтому чаще всего претензии направляются именно туда.

Основные нормы законов для работы МФО

Микрофинансовый рынок до недавнего времени действительно мало контролировался, поэтому заемщики МФО часто сталкивались с непонятными действиями кредиторов, с раздуванием долгов, с огромными ставками и прочими сложностями. Сейчас всего этого нет, так как за микрокредиторов основательно взялся Центральный Банк.

По его инициативе на законодательном уровне введены важные нормы, которые способствуют защите прав и интересов заемщиков. К сожалению, именно в этой сфере чаще всего заемщиками становятся граждане с низким уровнем финансовой грамотности. Более подробная информация о законах, актуальных для клиентов МФО, — в материале Законы о микрозаймах.

Важные нормы, которые все МФО должны соблюдать:

- Выдавать займы правомочны только легальные компании, прошедшие проверку ЦБ РФ и состоящие в его реестре.

- Сумма процентов, пеней и штрафов не может превысить начальную сумму займа более чем в 1,5 раза. То есть при сумме в 5000 в общей сложности с заемщика не могут требовать больше 12500 рублей.

- Микрофинансовые организации не могут устанавливать по займам ставку выше 1% в день.

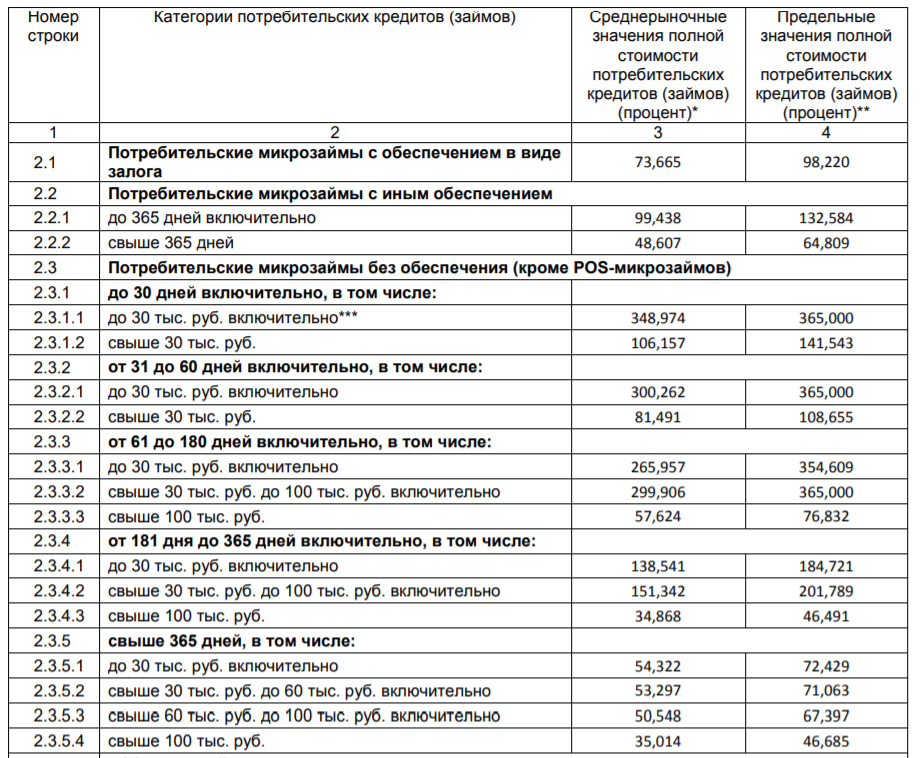

- МФО обязаны соблюдать предельные значения процентных ставок, указанные ЦБ РФ. Превышение этих значений — нарушение закона.

Размер максимально допустимой ставки зависит от суммы микрокредита и срока его выдачи. Центральный Банк каждый квартал пересматривает значение, но в целом оно мало меняется. Например, на второй квартал 2020 года установлены такие цифры:

Если микрокредитор не соблюдает указанные выше важные нормы, необходимо защищать свои интересы и подавать жалобу.

Почему должники проигрывают суды с МФО?

Конечно, если МФО нагло нарушает права заемщиков, запугивает их мифическими сказками и прибегает к психологическим приемам обмана, то нормальный суд немедленно встанет на защиту должника и освободит его из рабства.

Но не всегда удается оспорить микрозаймы. Причин много.

- Надуманные запросы. Если вы хотите оспорить договор микрозайма, который выдавался на основании законного договора и под нормальные проценты, скорее всего, дело вы проиграете.Так случилось в деле № 33-11906, которое рассматривалось в Московском горсуде в марте 2019 года. Между сторонами заключался договор потребительского кредитования. Как заявила истица, форма документа с банком была изложена так, что у заемщика не оказалось права выбора. Она автоматически соглашалась на коллективное страхование, на обработку персональных данных. Женщина считает, что это нарушение прав потребителей.Она обратилась с иском против ВТБ банка и проиграла. В запрос входило взыскание страховой премии, незаконно удерживаемых средств, компенсаций (в том числе — за моральный вред), процентов и неустойки. Исходя из судебной практики, суды, видимо, полагают, что подобные запросы — это «слишком». В таких делах претензии отклоняются.

- Принуждение. Нет такой практики в России, чтобы человека сами МФО заставляли брать микрозаймы. Подобные заявления будут биты в суде здоровым скептицизмом.Другое дело, когда, например, пенсионера вынуждают взять микрозайм собственные дети или внуки. Но это больше дело уголовного спектра, и обвинить МФО в принуждении здесь тоже нельзя.

- Кабальные условия. Это тоже привлекательная, на первый взгляд, причина, чтобы расторгнуть договор микрозайма. Но доказать кабальные условия тяжело. В случае с законными МФО это нереально.Помните, расторжение и признание договора недействительным — это «две большие разницы». При расторжении за вами сохраняется обязанность вернуть все начисленные проценты, комиссии и пени. При недействительности вы возвращаете только тело займа и проценты за пользование (они минимальные).В судебной практике часто встречаются отказы в признании таких сделок кабальными:

Решение № 2-669/2017 2-669/2017~М-220/2017 М-220/2017 от 1 марта 2017 г. по делу № 2-669/2017;Решение № 2-1073/2018 2-1073/2018~М-1048/2018 М-1048/2018 от 28 сентября 2018 г. по делу № 2-1073/2018.В обоих случаях заемщикам отказали в признании кабальности сделки. Невыгодные условия от МФО — это не повод признавать договор таковым. - Решение № 2-669/2017 2-669/2017~М-220/2017 М-220/2017 от 1 марта 2017 г. по делу № 2-669/2017;

- Решение № 2-1073/2018 2-1073/2018~М-1048/2018 М-1048/2018 от 28 сентября 2018 г. по делу № 2-1073/2018.

1. Обязательным признаком состава преступления, предусмотренного ст. 159.1 УК РФ является прямой умысел направленный на хищение денежных средств (т.е. совершенные с корыстной целью противоправные безвозмездное изъятие и (или) обращение чужого имущества в пользу виновного или других лиц, причинившие ущерб собственнику или иному владельцу этого имущества).

Согласно ст. 25 УК РФ преступление признается совершенным с прямым умыслом, если лицо осознавало общественную опасность своих действий (бездействия), предвидело возможность или неизбежность наступления общественно опасных последствий и желало их наступления.

Таким образом, если предоставляя МФО заведомо ложные сведения о работе, вы намеривались исполнять обязательства перед кредитором, исполняете обязательства перед кредитор, выплачиваете ежемесячные платежи, имели и имеете реальные финансовые возможности исполнять обязательства по кредитному договору, у вас отсутствуют долги перед физическими и юридическим лицами, а МФО не причинен материальный ущерб, то в ваших действиях отсутствовал умысел направленный на хищение денежных средств.

Согласно п. 4 постановление Пленума Верховного Суда РФ от 30.11.2017 N 48 «О судебной практике по делам о мошенничестве, присвоении и растрате» действия заемщика, состоящие в получении наличных либо безналичных денежных средств путем представления банку или иному кредитору заведомо ложных и (или) недостоверных сведений с целью безвозмездного обращения денежных средств в свою пользу или в пользу третьих лиц при заведомом отсутствии у него намерения возвратить их в соответствии с требованиями договора, подлежат квалификации по статье 159.1 УК РФ. В каждом конкретном случае необходимо с учетом всех обстоятельств дела установить, что лицо заведомо не намеревалось исполнять свои обязательства

Если отсутствует в деянии состав преступления, уголовное дело согласно ст. 24 УПК РФ не может быть возбуждено, а возбужденное уголовное дело подлежит прекращению.

2. Также квалифицирующим признаком данного преступления является сумма ущерба.

Согласно п. 30 постановления Пленума Верховного Суда РФ от 30.11.2017 N 48, сумма хищения должна превышать 2500 руб.

Микрозайм написали заявление в полицию.

Что делать ?

Если МФО подала заявление в полицию о привлечении вас к уголовной ответственности, то согласно ст. 144 УПК РФ сотрудник полиции проверит поступившее сообщение и примет по нему решение.

При проверке сообщения сотрудник полиции вправе получать у вас объяснение. Когда вас пригласят в отдел полиции, чтобы взять объяснение укажите, что получали кредит с целью его возврата. У вас не было умысла на хищение денежных средств МФО. Вы согласно срока вносите платежи и у вас нет задолженности. Приложите чеки об оплате ежемесячных платежей и справку с места настоящей работы.

Оформление займа в МФО — востребованная услуга, позволяющая физическому лицу решить временные финансовые трудности. Независимо от способа заключения договора (на бумажном носителе или в электронном виде), стороны обязаны выполнить свои обязательства: компания — выдать деньги, заемщик — вернуть тело займа с процентами. Если клиент нарушает условия погашения задолженности, микрофинансовая организация получает основания для возбуждения процедуры судебного взыскания.

В течение какого срока МФО может обратиться в суд?

Сроки исковой давности по договорам микрозайма — 3 года с момента, когда кредитор узнал или должен был узнать о нарушении своего права (ст. 196 ГК РФ). Нарушением права кредитора (МФО) в данном случае признается выход клиентом на просрочку. Соответственно, с этого момента исчисляются 3 года (общая исковая давность по ГК РФ), в течение которых организация вправе обратиться в суд.

Когда именно компания обратится в суд и обратится ли вообще — сказать точно невозможно. МФО, в отличие от кредитных организаций, работают с относительно небольшими суммами, поэтому при долге в несколько тысяч рублей обращение в суд окажется для них крайне невыгодным. Судебные издержки + затраты на представительство могут превышать сумму исковых требований.

До введения ограничений в деятельность микрофинансовых организаций с начала 2020 года, они обращались в суд после того, как сумма долга достигала определенного размера. Судебная тяжба должна быть рентабельной, поэтому компании выжидали в течение 2-2,5 лет, и только потом подавали иск. После поправок в закон конечная задолженности не может превышать 1,5-кратную сумма займа.

То есть, оформив займ на сумма в 1 тыс рублей на срок от 15 дней, заемщик никогда и ни в какой момент времени не будет должен компании больше 2,5 тыс рублей. Учитывая данные ограничения, микрофинансовые организации будут намного быстрее принимать решение о способе взыскания долга.

Если МФО решает не подавать в суд

Услугами МФО пользуются в основном граждане с нестабильным финансовым положением. В этом кроется еще одна причина, по которым МФО может не обратиться в суд — в случае удовлетворения иска погашение задолженности частями может растянуться на долгие годы. Если у должника нет работы, денег на счетах, ликвидного имущества, то исполнительное производство в его отношении будет прекращено. Поэтому МФО поступают следующим образом:

- Выставляют права требования на продажу — в рамках договора цессии (переуступки) права требования приобретаются новым кредитором.

- Заключает договор с цессионарием (приобретателем прав требования).

- Получает вознаграждение, и утрачивает право на дальнейшую работу с должником.

Следовательно, у микрофинансовых два пути: обращение в суд или переуступка долга третьему лицу. При этом утверждение о том, что МФО не подают в суд — не совсем верное. Достаточно посетить любой ресурс с материалами по судебной практике: даже при небольших суммах долга компании обращаются в суд, поэтому каждый случай следует рассматривать сугубо индивидуально.

Все мы знаем, что микрофинансирование далеко не самый выгодный для заемщика финансовый инструмент. Маленькая сумма займа, высокий процент за пользование, скрытые комиссии и так далее, и тому подобное делают процесс выплаты ссуды неподъемным.

Однако если у человека подпорчена кредитная история, что автоматически закрывает доступ к банковским продуктам, а зарплаты категорически не хватает «дотянуть» до следующей, то и выбирать особо не из чего.

Увы, но не каждый из нас может с легкостью поменять свою работу в силу разных обстоятельств или заставить себя жить по средствам. Сразу вспоминается знаменитая фраза Анатолия Папанова из к/ф «Бриллиантовая рука»: «Чтоб ты жил на одну зарплату».

Вот здесь на «помощь» приходят «быстрые и короткие» деньги. Хотя, если у человека систематические проблемы с доходами, микрозаймы ему не помогут. И рано или поздно ему придется столкнуться со специалистами отдела взыскания задолженности.

А теперь главный вопрос: что такое досудебный отдел по взысканию микрозаймов и с чем придется столкнуть человеку, допустившему просрочку?

В настоящее время действует закон о защите прав физических лиц при возврате задолженности, где четко и ясно прописаны все ограничения, которые должны соблюдать кредиторы и их представители при общении с должниками, их близкими и родственниками. Но при этом помните, что не все нормы этого закона должны соблюдать кредиторы.

Например, в отличие от коллекторов, банки и МФО не обязаны записывать свои переговоры с должниками и хранить записи этих бесед три года. Этим иногда и пользуются взыскатели «от МФО», прикидываясь «злобными коллекторами».

С чем в теории может столкнуться клиент микрофинансовой организации, который переоценил свои финансовые перспективы и допустил просрочку возврата займа?

К счастью для должника и огромному сожалению для кредиторов, законом также предусмотрен ряд ограничений и требований к телефонным переговорам. Временные периоды, когда кредитор может докучать своими звонками должнику, полностью совпадают с установленными временными периодами для отправки сообщений (смотрим предыдущий пункт).

А вот максимальное количество звонков, которое могут совершать сотрудники микрофинансовой организации в попытках вернуть свои «кровные», вдвое меньше — один звонок в сутки, два за неделю, восемь за месяц.

Запрещается скрывать телефонный номер, с которого идет звонок. Ваш собеседник должен представиться и указать наименование кредитора, в интересах которого он действует. Например, Я, Иванов Иван Иванович, специалист досудебного отдела компании «Веб-займ».

Скорее всего, такое письмо придет в форме досудебного требования (претензии) с настоятельной рекомендацией погасить долг по договору займа до определенного срока.

В противном случае микрофинансовая организация будет вынуждена обратиться в судебную инстанцию для принудительно взыскания.

Стоит отметить, что почтовые отправления — это единственный способ взаимодействия между должником и кредитором, который законом не ограничен по количеству.

Но не стоит думать, что кредитор будет каждый день, а то и не по одному разу, забрасывать должника почтовой корреспонденцией.

Почтовые услуги стоят денег, да и бумага в последнее время заметно подорожала.

Скорее всего, все ограничится лишь одним письмом с досудебной претензией. Нет никакого смысла отправлять с десяток таких претензий. Если должник успешно проигнорировал первое письмо, то автора терзают смутные сомнения, что получив очередное «последнее китайское предупреждение» у должника что-то «щелкнет» в душе, и он побежит в ближайшее отделение МФО, чтобы погасить свою задолженность.

Наверное, это наименее приятный способ общения для должников. Такие встречи допускаются не более одного раза за неделю в ранее озвученные выше временные промежутки. Перед началом такой встречи представитель кредитора обязан представиться должнику и раскрыть наименование кредитора, в интересах которого он действует.

Но это не значит, что специалистам отдела по взысканию просроченной задолженности дозволено вывезти должника в лес в багажнике автомобиля для приватного разговора по душам. Почти наверняка должник такого общения не оценит. А вот правоохранительные органы напротив, очень даже заинтересуются.

Если вышеперечисленные действия сотрудников микрофинансовой организации не побудили должника к погашению задолженности, то она будет взыскана в судебном порядке.

Либо через выдачу судебного приказа мировым судьей, либо через судебное разбирательство все у того же мирового судьи, если сумма задолженности не превышает пятидесяти тысяч рублей, либо в районном (городском) суде.

Узнать о том, к какому мировому участку относится адрес вашего проживания можно на сайте ГАС «Правосудие», там же можно найти ссылку на сайт судебного участка.

Не думайте, что если человек не сможет своевременно вернуть пару-тройку тысяч, то ему придется столкнуться со всей мощью отдела микрофинансовой организации по взысканию просроченной задолженности.

Скорее всего, дело ограничится парой звонков и писем «счастья». А вот после этого сотрудники микрофинансовой организации направят мировому судье заявление о выдаче судебного приказа.

Однако не стоит и недооценивать важность досудебной процедуры. Не стоит также игнорировать телефонные звонки или письма от представителей микрофинансовой организации. Судебное разбирательство, в том числе получение судебного приказа, более трудоемкая и затратная процедура, чем досудебное урегулирование.

На данном этапе МФО еще может пойти навстречу должнику и предоставить отсрочку или рассрочку исполнения обязательства по возврату займа. Кроме того, чем больше срок «использования» заемных денег, тем больше процентов придется вернуть должнику микрофинансовой организации.

Хотя законом установлен и максимальный размер переплаты по микрозаймам, которая не может превышать взятую по договору сумму займа (плюс накопленные проценты и штрафы) более, чем в полтора раза.

Узнать, имеет ли право организация заниматься микрофинансированием, можно на официальном сайте Банка России. Для этого любому заемщику нужно заглянуть в реестр МФО.

Законом также установлен ряд ограничений на действия сотрудников МФО по отношению к должникам, его родственникам и друзьям, при взыскании долгов. Запрещено применение силы, угроз, причинение вреда здоровью, порча имущества, оказание психологического давления, предоставление ложной информации.

Время от времени в СМИ всплывают сообщения, как специалисты отдела по взысканию просроченной задолженности МФО терроризируют звонками и сообщениями, в т.ч. и в ночное время, угрожают физической расправой должнику или его родственникам, портят имущество должника.

Все эти действия являются незаконными, а угрозы причинения тяжкого вреда или убийством, а также уничтожение или порча имущества еще и уголовно наказуемыми.

Жалоба Центральному Банку

Можно направить жалобу на действия кредитной организации и непосредственно регулятору — именно он самый главный надзорный орган над МФО. Но сам же банк рекомендует действовать несколько иначе:

Предварительно обратиться с претензией к самой МФО. Возможно, вопрос реально решить и в рамках компании без вышестоящих инстанций.

Обратиться в СРО, которая контролирует МФО. В большинстве случаев жалоба, поданная в ЦБ РФ, опускается в СРО, так как она способна решить проблему без привлечения регулятора. На это тратится время.

После направления жалобы через интернет-приемную в течение 3-х дней на указанный обратившимся электронный адрес придет сообщение с уведомлением, что жалоба принята. Стандартно результат рассмотрения приходит в течение 30 дней, в некоторых случаях период может быть увеличен до 30 дней.

Если речь о нелегальном кредиторе, не входящем в СРО, жалобу следует направлять в ЦБ РФ.

Если взято много микрозаймов

Как быть, если задолженность по микрозаймам образовалась сразу в нескольких компаниях? Если, к примеру, в разных МФО было взято несколько займов на сумму 20-25 тыс. руб., то через несколько месяцев сумма долга вместе со штрафами может увеличиться до 100 тыс. и более.

Как быстро погасить сразу несколько микрозаймов? Некоторые из МФО могут сами предложить выход. Они продлевают срок займа. К примеру, 10 дополнительных дней будет стоить еще 1 тыс. руб. переплаты. Хоть это и накладно, но все равно менее затратно по сравнению с выплатой огромных процентов за просрочку.

Варианты быстрого погашения микрозаймов

Что делать, чтобы задолженность по микрозайму перестала расти, а заемщик начал постепенно рассчитываться по обязательствам? Чтобы быстро отдать долги МФО, можно:

- обратиться в ломбард и заложить дорогие вещи;

- оформить заем в другом МФО под меньшие проценты;

- продать недвижимое имущество. Главное, чтобы оно было не заложенным. При продаже МФО такого имущества придется переплатить от 15% до 20%;

- получить кредит в банке через поручителя или под залог имущества;

- оформить в одном из банков кредитную карту, льготный период которой составляет не менее 100 дней;

- принять предложение банка о рефинансировании микрозаймов, если имеется несколько непогашенных продуктов;

- объявить себя банкротом через суд, предварительно проконсультировавшись с юристом.

Каждый из перечисленных вариантов имеет свои преимущества и недостатки. Однако, если вовсе закрыть глаза на проблему, долг по микрозайму станет неуправляемым, и к взысканию могут подключиться коллекторы.

Что будет, если не платить микрозайм?

Задолженность по микрозаймам дает право МФО взыскивать ее через суд. После того как переговоры с руководством МФО закончились безрезультатно, кредитная организация будет ждать еще пару недель. В это время вам могут звонить, отправлять сообщения на емайл или через соцсети. Домой представители МФО вряд ли пойдут, т.к. штат сотрудников таких компаний минимальный. В период от 1 до 3 месяцев долг будет передан для взыскания коллекторам по агентскому договору или вообще им продан.

Несмотря на то что закон дает коллекторам не много прав, они нередко ведут себя нагло и бесцеремонно. Можно ожидать их визитов домой и на работу, постоянных телефонных звонков и заказных писем. О том, как должны действовать коллекторы, лучше заблаговременно проконсультироваться у квалифицированных юристов, что позволит изначально пресекать их незаконные действия.

Если нужная сумма все-таки была найдена, это не означает, что деньги надо сразу же отдавать коллекторам. Любые расчеты следует производить только через банк или непосредственно через МФО – отказать в принятии средств не имеют права. Обязательно сохраните квитанцию на случай возможных споров.

Большая часть должников после давления со стороны коллекторских компаний пытается вернуть долги, в противном случае МФО вынуждена подавать на неплательщиков в суд.

Взыскание задолженности через суд

Что делать, если долги по микрозаймам переданы для взыскания в суд? Исходя из сложившейся судебной практики МФО, особенно работающие через интернет, обращаются в суд не так часто. В первую очередь по той причине, что после принятого судебного решения общая сумма долга уже будет зафиксирована и взыскать денег сверх того МФО не сможет.

Если все-таки кредитор предъявляет суду доказательства в виде заключенного договора и подписи заемщика, то судебный орган будет на его стороне. Но суд может учесть, что кредитор начислил за несвоевременный возврат долга несоразмерные проценты и предусмотрел большую неустойку. Поэтому сумма штрафа может быть снижена до минимума, а должник должен будет обязательно возвратить только основную сумму кредита.

Как только решение судебного органа вступило в законную силу, оно передается судебным приставам-исполнителям. В счет погашения задолженности из доходов заемщика они могут удерживать половину его зарплаты. Если у должника нет работы, то в качестве принудительных мер взыскания арестовывается его имущество и банковские счета.

В течение 5 дней после вступления в силу решения суда должник должен вернуть деньги.

Если этого сделать не получается, то заемщик вправе подать заявление в мировой суд и просить отсрочить погашение на некоторое время. В большинстве случаев судебный орган при отсутствии со стороны должника фактов мошенничества идет навстречу. По истечении срока судебный пристав принимает меры для принудительного взыскания.

Как списать проценты по микрозайму через суд или выиграть у МФО?

В целом избавиться от процентов и неустоек можно. Они все равно будут, но уже не в таких размерах, в которых их начислили изначально.

- До 2019 года еще не работали ограничения по максимальным суммам начисляемых процентов. Если займ оформлялся раньше, то можно снизить требования МФО. Но такие займы давно ушли в прошлое. Помните, что займ в МФО — это очень быстрый и недолгий кредит.Применяется ст. 333 ГК РФ. Если суд сочтет неустойку несоразмерной последствиям нарушения обязательств, то он применяет эту норму, и уменьшает человеку проценты по займу.

- Позиция ВС. Суды часто списывают начисленные МФО проценты, а взамен считают задолженность по средней ставке потребительского кредитования.Может ли суд списать проценты по микрозайму, если человек работает и имеет стабильный доход? Да! Это не препятствие.

Как закрыть микрозаймы?

Если заемщик своевременно уплачивал взносы, а просрочка возникла недавно из-за невозможности совершения платежей, лучше обратиться в МФО для объяснения причин. Тогда они могут предоставить отсрочку платежей на небольшой срок. Это позволит избежать огромных штрафов и ограничиться лишь уплатой процентов, начисленных за период отсрочки.

МФО выгоднее предоставить отсрочку, чем передать дело в суд или коллекторам. Потому что суд может обязать вас выплатить только сумму долга без процентов. В случае же отсрочки ваш долг перед компанией будет увеличиваться.

Для обращения в МФО необходимо написать заявление. При его подаче заемщику следует получить в МФО соответствующее подтверждение, которое потребуется в случае необходимости разрешения вопроса в судебном порядке. Заявление нужно подавать вместе с документами, подтверждающими сложное материальное положение заемщика (справкой с места работы, справкой из медицинского учреждения, копией трудовой книжки, подтверждающей увольнение работника).

Преимущество отсрочки займа

Отсрочка займа – оптимальный вариант исключения задолженности. В каждом конкретном случае МФО определяет срок отсрочки выплаты долгов. При предоставлении отсрочки не производится начислений на проценты, что является основным преимуществом оказания такой услуги. МФО не обязана предоставлять отсрочку всем заемщикам. Решение о предоставлении отсрочки или отказе в ней принимается МФО в индивидуальном порядке. При отказе в отсрочке долга МФО не обязана давать объяснений.

Перед обращением за предоставлением отсрочки стоит поинтересоваться наличием комиссии за оказание этой услуги, поскольку некоторыми МФО эта услуга предоставляется платно.

Реструктуризация долга

Реструктуризация долга заключается во внесении изменений в сроки оплаты, которые указаны в договоре. При реструктуризации к основной сумме долга начисляются проценты, которые должны выплачиваться до момента наступления нового срока выплаты долга (пролонгации). Обычно такая услуга предоставляется на срок, составляющий не более 6 месяцев. Для получения пролонгации клиенту необходимо выплатить проценты за определенное количество дней (за период, на который оформлялся заем) и указать дату, с которой будет исчисляться другой срок возврата долга.

Можно ли подать в суд на МФО?

Подать в суд на МФО можно. Вопрос в том, насколько это будет выгодно. Российская практика показывает, что суды массово становятся на сторону микрофинансовых организаций, потому что должники подают исковые заявления по надуманным и даже нелепым причинам («не прочитал договор», «сделка была кабальной», «разве можно брать такие проценты», «я не знал», «вообще я гражданин СССР» и др.). Это не только не дает желаемого результата, но и приводит к определенным последствиям:

- Долг увеличивается. Да, если вы подаете в суд на микрофинансовую организацию, не имея реальных оснований и доказательств, то должны будете вернуть задолженность, а также выплатить проценты, штрафы + покрыть судебные расходы;

- Время идет. Рассмотрение дела занимает минимум 2 месяца в одной инстанции. И вы на это время вовсе не освобождаетесь от всех выплат по займам: проценты и ежемесячные платежи будут начисляться, как и прежде.

Разумеется, речь идет об очевидно надуманных причинах обращения в суд с целью . Если есть реальные основания для подачи искового заявления и доказательства, подтверждающие незаконность действий МФО, то обращаться в суд не только можно, но и нужно.

Какова общая сумма задолженности перед всеми кредиторами?

В сумму долгов можно включить, не только сам кредит, но и пени, проценты, а так же задолженности по ЖКХ, штрафы ГИБДД и налоги

Менее 50 000 руб.

Более 3 000 000 руб.

Когда и кто обращается с иском в суд против МФО?

Как правило, в суд с исковым заявлением против МФО люди обращаются в двух случаях:

- Долг довел человека до отчаяния, и он ищет защиты в суде. Обычно это происходит, когда МФО начисляет немыслимые проценты на просрочку, сотрудничает с коллекторами, которые применяют неправовые методы взыскания;

- Заемщик отчаянно протестует против условий договора займа. Он категорически не согласен с ними, и хочет расторжения или признания его недействительным.

Люди первой категории — это клиенты, которые не вникали в условия договора при оформлении. Они слабо разбираются в юридической подоплеке подобных отношений, и в большей степени руководствуются эмоциями. Им в особенности нужна правовая защита и представительство в подобных делах.

Во второй категории состоят заемщики, которые разбираются в основах права, и понимают, на чем можно выиграть процесс. Они тщательно готовятся к подобным процессам, и, в основном, выигрывают.

Часто они тянут время судебными исками — например, чтобы насобирать денег и рассчитаться без возбуждения исполнительного производства.

Почему человек хочет подать в суд и начинает войну с МФО? Причины отличаются.

Рассмотрим цели сутяг.

Отменить проценты

Такие дела встречаются часто. Человек брал в МФО несчастные 20 тыс. рублей, а отдать их не получилось. Через год ему уже грозят судом (или переходят сразу к активным действиям) с суммой претензий на 250 тыс. рублей. Законно? Нет.

Это подтверждается Определениями:

Отметим, что в представленных спорах нет упора на микрозаймы — суд рассматривал споры между физическими лицами в отношении заключенных договоров займа, и нашел необходимым снизить начисляемые проценты.

Но непосредственно к микрофинансовым организациям относится Определение № 7-КГ17-4 от 22 августа 2017 года по делу, которое развернулось между должником и МФО. Суд установил, что начисленные проценты по микрозайму необходимо уменьшить до размера средней ставки по кредитам для физлиц в рамках потребкредитования.

Фактически суд снизил проценты МФО (на тот момент около 1,5% в сутки) до банковских 9-15% годовых. Тем самым была опровергнута ранее принятая практика, где МФО начисляли завышенные проценты после истечения срока действия договора якобы «за пользование». ВС четко постановил, что свои проценты МФО вправе начислять исключительно в рамках действующего договора.

Внимания заслуживает и Определение № 45-КГ17-24 от 13 марта 2018 года, где развернулся спор между клиентом и МФО. ВС подтвердил ранее вынесенные решения.

По этому Определению, МФО не начисляют проценты дальше, если:

- займ выдавался на срок до 1 года;

- сумма задолженности превысила займ в 3 раза.

Признать сделку кабальной

Это еще одно интересное условие, которое позволяет оспорить проценты и признать саму сделку ничтожной.

В целом законодатель определяет кабальность сделки следующими характеристиками:

- Одна сторона попала в затруднительные обстоятельства, которые заставляют ее совершить сделку на трудновыполнимых условиях.

- Вторая сторона воспользовалась положением «жертвы», и решила на этом заработать.

При этом жертва прекрасно осознает, на что она подписывается, но у нее нет выбора.

Кабальность сделки также определяют невыгодные условия. Они заведомо приведут к тяжелым последствиям. Важно, чтобы речь шла о стечении обстоятельств, а не одном каком-то факторе.

Ниже представим для примера две ситуации, чтобы объяснить разницу:

- Девушка, 20 лет. Студентка, получает стипендию. Берет микрозайм на покупку дорогого iPhone последней модели. Вернуть не получается. Она хочет обжаловать проценты по микрозайму, и в результате подает исковое заявление, чтобы признать условия договора кабальными.Конечно, этот суд она проиграет. Покупка айфона не считается жизненной необходимостью, а условия договора, даже если они не совсем выгодные, нельзя признать кабальными на основании «хотения». Почему? Потому что у человека есть выбор. Если не нравятся условия одной МФО, всегда можно обратиться в другую. Или купить не айфон, а телефон попроще.

- Девушка, 20 лет. Опять же, студентка, и получает стипендию. У нее нет родителей. В рамках профилактического осмотра было найдено тяжелое генетическое заболевание, на лечение нужно много денег. Девушка находит только одну МФО, которая готова ей предоставить микрозайм. Условия — 1 200% годовых. Срок займа — на 2 месяца. Она соглашается, а потом подает в суд.Естественно, в данном случае она выиграет дело. Суд в условиях 2021 года не только снизит долг МФО, а вообще признает сделку ничтожной.

Почему суд может признать договор с МФО кабальным или ничтожным? Причины таковы:

- Стечение обстоятельств: тяжелая болезнь, отказы в других МФО и в банках;

- Невыгодные, кабальные условия: если другие МФО кредитуют под 365% годовых, то этот договор подразумевает переплату в разы от общепринятого стандарта;

- По закону выдавать займы под такой процент в 2021 году — недопустимо, так как максимальный процент — 365 в год;

- Явное использование ситуации заемщика, попавшего в затруднительные обстоятельства.

Подобные условия прослеживаются в деле № 02-1264/2018, которое рассматривалось в Московском городском суде. Истец ссылалась на завышенную процентную ставку, бессрочность и другие нарушения кредитора. Отметим, что суд полностью удовлетворил ее требования, и признал сделку кабальной.

Признать сделку мнимой

В юриспруденции котируется понятие «мнимая сделка». Законодатель устанавливает классификацию — это сделки, которые направлены на другие цели, не те, которые предусматриваются самим договором.

В отношении МФО применить понятие мнимой сделки можно в одном случае: она планирует отобрать у человека имущество под маской договора займа. Отметим, что ранее такая практика была очень распространена: организация выдавала займы под залог недвижимости. И таки получала свое. Как?

- Человеку предлагали микрозайм, скажем, на 4 месяца под залог квартиры. Разумеется, сумма была существенно ниже, чем стоило жилье по рынку. За квартиру в 2 млн. рублей предлагали 800 тыс. рублей или чуть больше.

- Заемщика тщательно обрабатывали: ему говорили, что если он рассчитается в срок, то с квартиры немедленно снимут обременение, мол, это вынужденная мера.

- Проходило, скажем, 1-2 месяца, человек обращался в МФО и с удивлением узнавал, что он должен, скажем, не 900 тыс. рублей, а 1,5 млн. рублей. В ответ сотрудники советовали читать договор внимательнее.

- Разумеется, таких денег у человека не было, и МФО через несколько месяцев получала квартиру почти даром.

Это мнимая сделка, направленная на завладение чужим имуществом путем мошенничества и обмана. При выдаче кредита МФО обязана раскрывать информацию о предложении, но людей нагло обманывали. Им обещали одно, а по договору выходили совсем другие условия.

В подобных процессах важную роль играет возможность привлечения свидетелей. В других спорах с МФО свидетельские показания практически не учитываются.

Суд с МФО требует качественной подготовки и веских причин

Можно обратиться в суд с иском против МФО, если ваши права нарушают, и вы считаете, что договор нельзя назвать законным. В частности, на основании кабальности условий, мнимости или притворности сделки. Также можно избавиться от процентов, начисленных МФО. Но потребуется грамотная юридическая подготовка к процессу.

Признать договор недействительным из-за обстоятельств его заключения

Из фильмов и телесериалов мы знаем, что сделку признают недействительной, если:

- она заключалась под давлением и угрозами;

- она заключалась должником в состоянии, при котором он не мог осознавать собственных действий. Например, состояние алкогольного или наркотического опьянения.

Например, Апелляционное определение Московского городского суда от 08.02.2021 по делу N 33-5838/2021. Свежее дело, которое претендует на инструкцию под названием «Как выиграть суд у МФО», и признать договор займа недействительным».

По материалам дела, истец заключила сделку, но потом обратилась в суд с признанием ее недействительности. Основания следующие:

- женщина имела инвалидность;

- в момент заключения сделки истец находилась под действием фармакологических препаратов, и плохо осознавала, что она делает.

Интересно, что в деле даже проводилась экспертиза, и в результате клиентка выиграла суд. Она не только добилась отмены, но и потребовала с МФО денежные средства на судебного представителя, на экспертизу и на госпошлину.

Добиться снижения процентов или отсрочки

Подать ходатайство в суд о снижении процентов по микрозайму можно и на основании изменившихся личных обстоятельств.

- вы потеряли работу;

- вы заболели;

- у вас внезапно появились новые иждивенцы;

- сгорел дом или случилась другая беда.

- Обратиться в МФО с документами об изменении условий, которые привели вас в затруднительное положение.

- Запросить у кредитора рассрочку, реструктуризацию или другие послабляющие условия.

- Дождаться отказа.

- Далее МФО обращается в суд за принудительным взысканием. Можно подать ходатайство в суд о снижении процентов по микрозайму. Но есть и другой вариант — в пунктах ниже.

- После получения судебного решения подготовьте документы, которые подтверждают ваше затруднительное положение, и обратитесь в суд за отсрочкой или рассрочкой, ссылаясь на положения ст. 203 ГПК РФ . Также потребуется запросить конкретные сроки. Мы рекомендуем ставить не больше 1 года.

Что делать, если возвращать долги нечем?

Если вы подаете в суд только из-за того, что нет денег на возврат займа, то будьте готовы к тому, что исковые требования не удовлетворят, а задолженность только возрастет. Суды не встают на сторону заемщиков, если нет реальных оснований, предусмотренных законом.

Если учитывать, что МФО крайне редко предоставляют отсрочку (а если и предоставляют, то максимум, на 1-2 месяца!), единственным вариантом остается . Оно позволяет списать все задолженности физического лица, включая микрозаймы, кредиты и жилищно-коммунальные платежи.

в России доступно с 2015 года. Уже с первого судебного заседания задолженность по микрозаймам перестает расти, исполнительные производства приостанавливаются, а коллекторы и другие кредиторы не могут требовать возврата долга.

Рефинансирование микрозаймов с просрочками

Реально ли получить рефинансирование микрозайма в случае просрочек по текущим платежам или наличия испорченной репутации, которая возникла из-за плохой кредитной истории?

Кредитная история каждого физического лица, которое заключило договорные отношения с кредитным учреждением, хранится в течение 15 лет. Любой банк может получить такую информацию и перед выдачей кредита увидеть, насколько человек обязательный и каким образом ранее он погашал свои финансовые обязательства.

Чем больше общая просрочка по платежам, тем менее надежным плательщик выглядит в глазах банковской организации.

Даже имея открытые просрочки по микрозайму, рассчитывать на его рефинансирование можно. Некоторые банки и специальные агентства согласны выдавать такие кредиты, но чем большей будет сумма просрочки, тем больший процент придется платить за получение целевого займа на рефинансирование предыдущего долга.

Порядок рефинансирования микрозайма

На первом этапе надо выбрать именно ту организацию, которая подходит кредитору и согласится взаимодействовать с должником в будущем.

После этого претендент на новый заем подает специалистам компании письменное заявление, которое рассматривается в течение нескольких дней.

Если решение положительное, то оно направляется заявителю, которому предлагается предоставить пакет обязательных документов. Если документы в порядке и удовлетворяют кредитную организацию, подписывается договор о рефинансировании. На следующем этапе нужная сумма перечисляется на счет МФО. В результате покрывается один долг и возникает второй, который придется погашать согласно утвержденному графику. В целом эта процедура довольно простая. По времени она может занять от 5 до 10 дней.

Выгода рефинансирования микрозайма с просрочкой

Заключение нового договора о кредитовании и рефинансировании микрозаймов позволит:

- быстро погасить текущие обязательства, по которым возникли серьезные просрочки и начали применяться большие проценты за несвоевременную выплату;

- погасить сразу несколько взятых микрокредитов при помощи заключения одного договора;

- сэкономить деньги, которые пришлось бы заплатить за высокие проценты и неустойки, используемые МФО. Обычные банки выдают кредиты по более выгодным условиям;

- реально увеличить период для погашения обязательств. Этот вариант оптимален для людей со стабильными доходами (заработной платой или пенсией).

Когда стоит подавать на микрофинансовую организацию в суд?

Подавать в суд можно, если МФО в одностороннем порядке меняет условия договора (например, повышает процентную ставку), вводит комиссии, не указанные в договоре (например, за досрочное погашение) или иными способами нарушают закон.

Часто должники считают, высокие проценты — основание, при котором можно подать в суд на МФО. Действительно, это веский повод, но только в том случае, если ставка превышает 1% в день или 365% в год. Не превышает? Тогда формально все в рамках закона и оснований для обращения в суд у вас нет.

действует легально, то максимум, на который могут рассчитывать должники — снижение процентов и штрафов в судебном порядке. Для этого нужно доказать, что неустойка явно несоразмерна последствиям нарушения обязательств, а сам должник всегда действовал добросовестно.

Например, заемщик оформил микрозайм на 100 000 рублей, исправно платил, но из-за потери работы не смог внести несколько ежемесячных платежей. Он предупреждал в письменной форме, но в отсрочке ему было отказано, а задолженность за эти месяцы возросла в несколько раз.

Если договор заключен до 28 января 2019 года, когда ограничения по максимальной ставке и неустойке не действовали, то вполне возможно увеличение долга до 300 000 рублей и выше. В этом случае суд может встать на сторону должника и частично снизить проценты. Однако, выплачивать основной долг все равно придется.

Как подать в суд на МФО?

Первое, что необходимо сделать — определиться с основанием. В 2021 году подавать в суд на МФО имеет смысл только в том случае, если вы взяли в долг у мошенников. Например, если сама организация не зарегистрирована легально и не включена в реестр ЦБ РФ.

В этом случае условия договора действительно могут отличаться от тех, что прописаны в договоре. Напоминаем, что максимальная процентная ставка по микрозайму – 1% в день (365% в год), валюта — только российские рубли, досрочное погашение возможно в любой момент.

Следующий шаг — составление искового заявления. Юристы помогут вам его оформить в соответствии с требованиями ст. 131 ГПК РФ. К сведениям, которые обязательно указываются в

- информация о сторонах — заемщике и кредиторе

- цена иска и размер пошлины

- данные о микрозайме (реквизиты договора, размер займа, сроки возврата и так далее)

- например, одностороннее изменение условий договора

Заявление подается в районный суд. К нему обязательно прилагаются документы, подтверждающие обстоятельства дела.

Как выиграть суд с МФО?

- Грамотная подготовка. Необходимо, в первую очередь, создать имидж добросовестного заемщика. Сделать это можно при помощи компетентного юриста. Нужно доказать, что вы перестали платить, поскольку попали в затруднительную ситуацию. Еще нужно будет приложить доказательства попыток, в рамках которых вы пытались договориться с МФО о послаблении условий сделки.

- Подготовка искового заявления. В нем обязательно указываются причины обращения, отсылки на законодательные нормы. Также можно запросить оплату услуг представителя, судебных расходов за счет проигравшей стороны (если в суд обращаетесь вы). Образец искового заявления в суд на МФО можно найти на нашем сайте.

- Участие и обжалования. Вы должны активно следить за процессом, при необходимости подавать ходатайства и обжалования. Не стоит пускать дело на самотек, это плохая идея.

- Не упустите мировое соглашение . Если кредитор предложил мировую, соглашайтесь. Так можно сторговаться на привлекательные условия. Еще можно самостоятельно предложить мировое соглашение на любом этапе дела.

Если суд с МФО выиграть не получилось, воспользуйтесь правом на отсрочку. Дождитесь, когда МФО инициирует исполнительное производство , и ходатайствуйте в суде об отсрочке сроком до года. Это позволит получить законную передышку, собрать нужное количество денег.

Нужна помощь юристов? Звоните, мы поможем вам разобраться с МФО и выиграть дело. Наш опыт и практика позволяют гарантировать успешный результат даже при самых неприглядных обстоятельствах.

Бесплатная консультация по списанию долгов

Оставьте свой телефон, специалист перезвонит вам в течение 1 минуты

На заметку должникам

Подавать в суд на микрофинансовые организации можно. Это действительно может быть выходом из ситуации с долгами, если МФО нарушила закон (например, ставка по микрозайму составляла 2% в день). Однако все легальные МФО работают законно, и подавать на них в суд по долгу бессмысленно из-за отсутствия оснований.

Для того, чтобы инициировать банкротство, не нужно ждать, пока размер задолженности достигнет полумиллиона или больше: признать финансовую несостоятельность можно при гораздо меньшей сумме долга. Узнать, подойдет ли банкротство именно в вашем случае, вы можете в любое удобное время, проконсультировавшись с юристами нашей компании.

В связи с какими нарушениями можно подавать жалобы

Центральный Банк и СРО рассмотрят любую жалобу, которая касается несоблюдения закона и прав заемщика. Стандартные поводы обращения:

- завышенная процентная ставка, превышающая указанный регулятором предельный процент. Речь о ставке на момент выдачи займа;

- кредитор берет незаконные комиссии. Например, за выдачу микрозайма, за досрочное погашение;

- кредитор требует вернуть больше, чем этого предусматривает закон. Речь о 1,5-кратной величине процентов и пеней за просрочку;

- МФО разгласила персональные данные заемщика. Такое действительно случается. Дополнительно можно подать жалобу в Роскомнадзор;

- организация увеличила проценты по займы после его выдачи, что является незаконным;

- незаконная выдача микрокредита. Например, МФО нелегальная, заемщик недееспособный;

- мошеннические действия, связанные с микрокредитным рынком. Например, оформление займа по чужому паспорту;

- превышение полномочий службой взыскания кредитной организации.

Если повод вашего обращения какой-то другой, он все равно будет рассмотрен. Подавайте запросы и ждите решение.

Обращение в полицию

Сюда следует обращаться только в том случае, если микрокредитор или представляющие его интересы коллекторы превышают свои полномочия. Это могут быть угрозы заемщику и его близким, порча имущества, физическое воздействие и тому подобное.

Такого рода действия в отношении должника запрещены, поэтому обязательно нужно писать заявление в полицию. Нарушителю и компании, где он работает, может угрожать административная или даже уголовная ответственность.

Мы рассмотрели, как написать жалобу в Центробанк на МФО, куда вообще можно обращаться. Надеемся, что эта информация вам поможет. Если кредитная компания действительно нарушает закон, это будет пресечено. Более того, ее могут ждать штрафы и даже исключение из реестра МФО, что равняется потери возможности работать на рынке.

Рассказываем, когда и почему НЕ стоит подавать в суд на микрофинансовые организации:

Если МФО работают по закону, то договоры, которые они предлагают заключить, на 100% соответствуют требованиям российского законодательства и признать их недействительными в судебном порядке практически невозможно. Должнику не понравился какой-то пункт или он считает проценты необоснованно высокими? Суд не признает договор недействительным.

Исключение — прямое нарушение закона. Тогда действительно можно подать на МФО в суд. Вот только таких случаев на практике почти нет, обычно все формальные требования законов соблюдаются.

Человек самостоятельно обращается в микрофинансовую организацию, чтобы взять в долг деньги. Не нравится процентная ставка? Слишком большой ежемесячный платеж? Можно выбрать другую, более лояльную МФО, ведь к подписанию договора должника никто не принуждал. Рассматривая дело, суд справедливо будет учитывать именно это обстоятельство: добровольное принятие обязательств.

Доказать, что МФО предлагала крайне невыгодные условия сделки и воспользовалась неблагоприятными обстоятельствами должника в своих интересах, — невозможно. На практике российские суды принимают во внимание, что человек ознакомился с документом и подписал его, прежде чем получить деньги: если есть подпись, то предполагается, что он изучил и понял все пункты договора.

«Не заметил», «не дочитал до конца», «не увидел пункт», «не понял, как это работает» — все это поздно говорить, если вы уже подписали договор. Попытки судиться с МФО по таким основаниям не принесут абсолютно никакого результата.

Рассматривая дело, суд по долгу будет исходить из того, что заемщик подписал договор, а значит, осознал, какую ответственность будет нести, и какие обязательства он на себя принимает. Судебная практика по таким делам уже сформирована и она явно не на стороне должника (например, решение Колпинского районного суда по делу № 2-669/2017 или Ленинградского районного суда по делу № 2-1073/2018)».

Резюме

Если возникла просроченная задолженность по нескольким микрозаймам перед МФО, не нужно ждать, пока при помощи коллекторов или суда с вас взыщут суммы, в несколько раз превышающие общий долг. После консультации с юристом нашей компании нужно составить план действий и пытаться как можно скорее погасить возникшую задолженность. Вариантов в таких ситуациях немало: можно попросить отсрочку, воспользоваться возможностью реструктуризации или рефинансирования долга. В крайнем случае можно объявить себя банкротом. Все в ваших руках. Главное − провести процедуру правильно, в чем помогут наши квалифицированные юристы, связаться с ними можно через форму обратной связи на сайте Правовед.RU.

Жалоба на МФО в прокуратуру

В этот орган принимаются обращения, связанные с нарушением норм законодательства. В целом, завышение ставок и незаконное раздувание долгов — это тоже нарушение закона, поэтому это также может стать причиной обращения в прокуратуру.

Но чаще всего в этот орган обращаются по действиям самих МФО и коллекторских служб, представляющих их интересы. Это может быть:

- превышение количества звонков, предусмотренных законом. Это раз в день, 2 раза в неделю, 8 раз в месяц;

- аналогичное превышение СМС-сообщений;

- визиты чаще 1 раза в неделю;

- оскорбления, угрозы;

- беспокойство взыскателями инвалидов 1 группы, беременных женщин и граждан, находящихся на стационарном лечении.

Если вы приняли решение обратиться в прокуратуру, то все же параллельно подайте жалобу и в СРО, при этом укажите, что вы обратились еще и в госорган. Некоторые граждане подают идентичные жалобы во все возможные инстанции, это не запрещается. Более того, это может даже усилить эффект обращения.

Жалоба в СРО

Если есть причина подать жалобу на микрофинансовую организацию, оптимальный вариант — обратиться в саморегулируемую организацию (СРО), в которой она состоит. По закону все МФО должны состоять в какой-либо СРО, которая координирует “подшефную” компанию, контролирует ее деятельность. Можно сказать, что МФО находятся в подчинении у СРО.

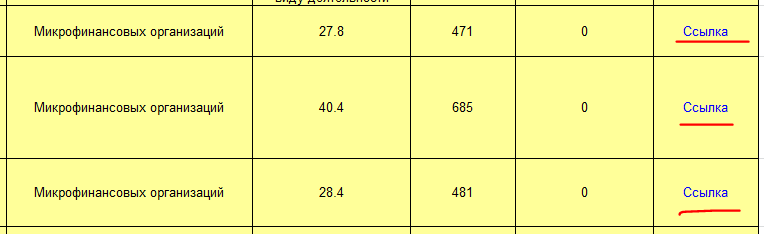

На сегодня на рынке работают 3 основных СРО, по которым “раскиданы” микрофинансовые организации. При желании направить жалобу на МФО необходимо предварительно выяснить, в какой СРО она состоит. Это может быть:

Просматривая реестр, выбирайте именно СРО, которые работают с МФО. В последнем столбце таблицы ссылка на перечень участников. Там и ищите нужную организацию:

Определив, в какую саморегулируемую организацию входит МФО, можно зайти на сайт этой СРО в раздел контактов и подать обращение. Предварительно можно позвонить по указанному структурой телефону и получить консультацию.

Банкротство – Bankrot.Fedresurs.ru

Банкротство – Bankrot.Fedresurs.ru