Содержание

Особенности банкротства граждан в 2022 году

Банкротом вправе стать каждый гражданин, имеющий непогашенный долг. Этот долг может образоваться по кредиту в банке, перед компаниями — поставщиками товаров и услуг (если на банкротство подает индивидуальный предприниматель), перед бюджетом или частными лицами. При этом у должника есть 2 способа, как объявить себя банкротом:

- Провести банкротство физических лиц по стандартной судебной схеме. Здесь величина долгов и длительность просрочки значения не имеют. Главное — аргументировано доказать суду, что в обозримом будущем должнику не удастся исполнять свои обязательства.

А при задолженностях размером от 500 тысяч рублей и просрочках свыше 3 месяцев гражданин просто обязан подать на банкротство — иначе такое право получат его кредиторы. - Запустить банкротство физ лица по внесудебной схеме. Оно доступно гражданам с задолженностями величиной 50–500 тысяч рублей, не располагающих имуществом. В отличие от стандартной схемы, внесудебное банкротство проходит без суда и финуправляющего, и в теории оно совершенно бесплатно.

Неплатежеспособным гражданином называют того, чьи доходы не позволяют удовлетворять требования всех кредиторов в определенных договорами объемах.

То есть вернуть сумму основного кредита со всеми начисленными процентами и штрафами за просрочку такой человек не в состоянии.

В такой ситуации у человека не получится долго скрываться от банков и иных кредиторов, приставов, работников коллекторских служб и прочих взыскателей. И единственное верный выход из тупика — получение статуса банкрота физического лица.

Объявить банкротство может любой человек, чьи финансы не позволяют ему вытягивать оплату долгов. Но процессы выстроены так, что арбитражное и гражданское право Российской Федерации требуют от человека пошагово доказать суду и кредиторам, что он попал в финансовую ловушку.

Основные причины индивидуальной несостоятельности, как правило, появляются у человека после решения гражданского или мирового суда о взыскании долга. В сумму долгов могут входить абсолютно любые долги человека: кредиты, налоговая задолженность, алименты, долги по микрозаймам, штрафы ГИБДД и задолженность по коммунальным услугам, долги перед физическими лицами по распискам о займах.

Главное, чтобы человек уже не мог оплачивать эти долги и имел возможность доказать свою финансовую несостоятельность суду. Отмена решения арбитражного суда в деле о банкротстве не предусмотрена. Если у человека есть регистрация в базе данных портала «Федресурс» о том, что он — банкрот, этот статус у него уже никто отнять не сможет.

Условия банкротства через суд

Чтобы получить этот статус должник обязан соответствовать ряду условий. Перечислим признаки банкротства:

- Гражданин вел себя добросовестно в тот период, когда он брал средства в долг. То есть имел стабильный доход, чтобы возвращать кредит. Но ситуация у него изменилось, он стал неплатежеспособен. При этом человек, понимая свои проблемы, пытался разрешить ситуацию с кредиторами добровольно в досудебном порядке.

- Лицо ранее не привлекали к ответственности за преступления в экономической сфере, в том числе за ложное банкротство.

Если соблюдены все три условия, то можно переходить к самой процедуре получения статуса банкрота. Как объявить физическое лицо банкротом и списать все долги? Рассказываем.

Подходит ли моя ситуация под банкротство

Оставьте свой телефон, специалист перезвонит вам в течение 1 минуты

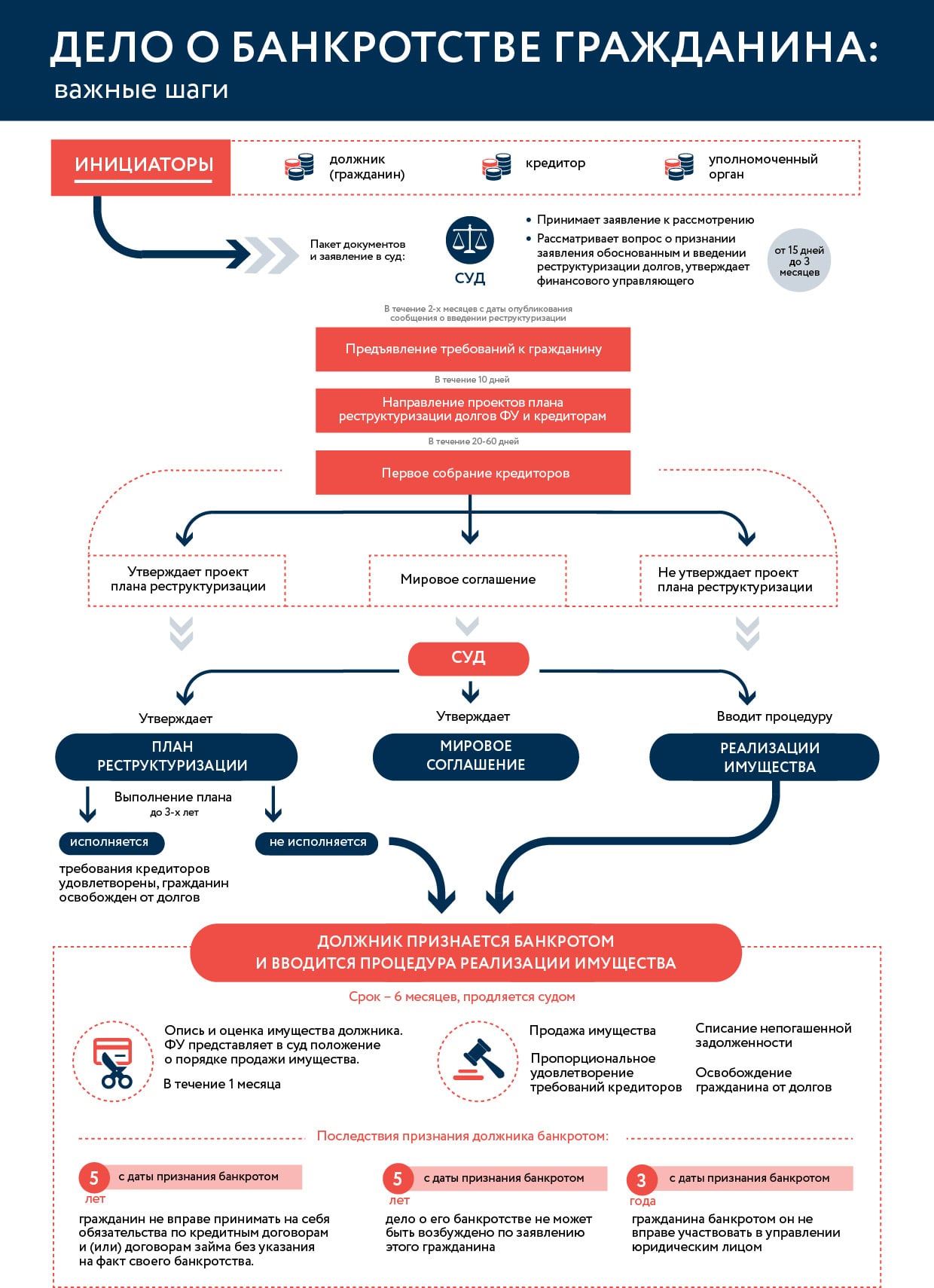

Процедура банкротства может быть введена как при исполнительном производстве о долге человека после вынесения суда, так и в ситуации, когда человек пытается решить с кредиторами вопрос досудебного взыскания. Понятие «размер долга» для судебного банкротства весьма условно. В судебном процессе установление статуса банкрота обычно проходит в две процедуры, применяемые в деле. Это реструктуризация долга и реализация имущества (в ходе последней и проходит принудительное для кредиторов списание долгов).

Сколько может длиться реструктуризация долга? Максимум 3 года ли 36 месяцев. Какая процедура начинается после, если должник не выполнил требования первого этапа? Это реализация его имущества с торгов.

Процедура банкротства прописывает действия человека, который хочет легально избавиться от долгов

Нужно внимательно изучить закон и правила прохождения процедуры. Если не хватает опыта, знаний, или просто в голове из-за долгов сумбур — логичнее привлечь помощь профессионального юриста.

Пошаговая инструкция по банкротству граждан

Решившись на такой шаг, как признать себя банкротом, гражданин обязан провести серьезную подготовку. Непосредственно процедура последовательно включает несколько этапов, успешность и скорость прохождения которых напрямую зависят от тщательности подхода к процедуре.

Рассмотрим подробнее, как начать процедуру банкротства физического лица самому и довести ее до требуемого финала.

Документы

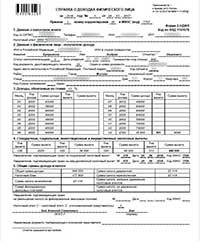

Как начать процедуру банкротства? Заявителю нужно собрать необходимые документы, чеки и квитанции. Количество всех нужных документов может изменяться и зависит от сложности ситуации. Но все же есть основной пакет документов, которые понадобятся при оформлении банкротства:

- удостоверение личности;

- копии свидетельства о браке, разводе, брачный договор, ИНН, СНИЛС;

- если есть дети — то копии свидетельств о рождении;

- договоры, подтверждающие, что человек имеет непогашенный кредит или долг — также в них должна быть указана сумма задолженности;

- справка из банковских учреждений об открытых счетах;

- справки и выписки, подтверждающие наличие любого имущества (движимого или недвижимого);

- квитанции, подтверждающие, что человек оплачивал государственные налоги — для ИП;

- справка из ИФНС о действующем или отсутствующем статусе ИП.

При неполном пакете документации суд не запустит процедуру банкротства должника. Однако закон о банкротстве физических лиц дает заявителю 5 рабочих дней на внесение требуемой судом документации в собранный ранее пакет документов. Если канцелярия суда решит, что каких-то документов не хватает.

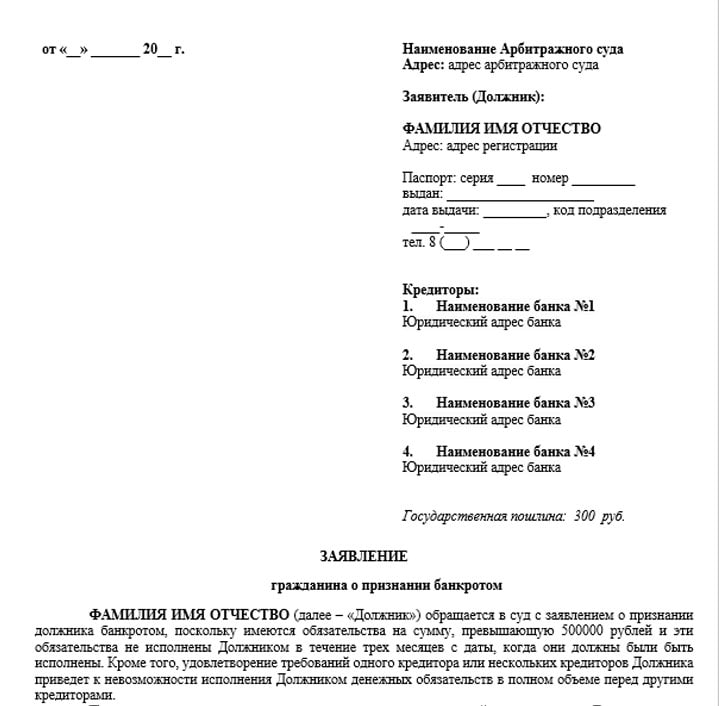

Заявление

Должнику нужно написать заявление, в нем описать сложившуюся ситуацию, исходя из которой он вынужден признать себя банкротом. Заявление о банкротстве не имеет жестко установленного законом образца, поэтому при его написании необходимо руководствоваться общими нормами:

- В шапке документа указывается ФИО, паспортные данные и контакты заявителя.

- В теле заявления указываются причины объявления банкротства.

- Перечисляется принадлежащее должнику движимое и недвижимое имущество.

- Указывается перечень кредиторов с размерами задолженностей.

- Внизу ставится подпись и дата составления документа.

При составлении заявления на банкротство нужно обязательно указать в нем наименование СРО арбитражных управляющих. Из ее членов будет назначен финуправляющий. Этот момент чрезвычайно важен, ведь все функции в данной процедуре выполняет именно управляющий. И если суд не найдет подходящей кандидатуры, то процедура банкротства физического лица не будет запущена.

Подача заявления

Заявление с пакетом документов нужно подать в Арбитражный суд по месту постоянной регистрации. Это можно сделать, придя в районный суд, либо через интернет. Также можно отправить пакет документов почтой с описью вложений.

Перед подачей требуется оплатить госпошлину размером 300 рублей, а также внести 25 тыс. рублей на депозит суда. В течение максимум 3 месяцев суд рассмотрит поданное должником заявление и вынесет решение о начале банкротства, назначит дату проведения первого судебного заседания.

Первое заседание

Именно с него и начинается непосредственно признание физ лица банкротом. Назначенный судом финуправляющий выявляет у должника все признаки банкротства, затем назначает одну из процедур.

Реструктуризация долга

Реструктуризация — это когда в ходе процесса должника не признают банкротом, но при этом суд формирует более удобные условия для выплаты задолженностей. При этом процессе долг будет заморожен, штрафы перестанут начисляться, а проценты по кредиту суд пересчитает по ставке Центробанка на день вынесения решения.

В январе 2022 года она составляет 8,5%. А главное — судебные приставы и коллекторы перестанут вас беспокоить. При реструктуризации будет составлен приемлемый план выплаты долга максимальным сроком до 36 месяцев.

Здесь должника поджидают сразу 2 препятствия:

- Официальные доходы не позволяют в течение 3 лет погасить все задолженности перед кредиторами хотя бы на 80% от общей суммы долга.

- Суд не утвердил план, кредиторы его не приняли или вы по разным причинам его нарушили. В этом случае суд все же признает вас банкротом. Если вы изначально понимаете, что выплаты вам не по карману — можно переходить к следующему этапу.

Этот этап банкротства можно пропустить, если к основному пакету документов приложить соответствующее ходатайство. Так должник сэкономит время и минимум 25 тысяч рублей — оплату услуг финуправляющего за проведение одной процедуры в рамках банкротства физлиц.

Реализация имущества

При ней имущество должника будет реализовано на торгах. Этот шаг нельзя пропустить даже в случае, если у должника полностью отсутствует имущество. Реализации подлежит недвижимое имущество (дом, квартира, земельный участок), а также автомобили, станки, украшения и другие ценности.

Исключение — имущество, не подлежащее реализации в соответствии со ст. 446 ГПК РФ. В том числе единственное жилье должника, если оно не в залоге или не приобретено в ипотеку (и при этом кредит до момента суда не выплачен).

Правда, в конце апреля 2021 года Конституционный суд (КС РФ) сделал оговорку о возможной продаже в ходе банкротства единственного жилья должника. КС принял решение, из которого следует, что если жилье банкрота принадлежит к категории роскошного, или может быть оценено как имеющее избыточную площадь, то его можно продать в счет уплаты долга кредиторам.

КС потребовал от судов активнее принимать решения о реализации единственного жилья в процедуре банкротства физлица, Особенно в тех случаях, если физ лицо до банкротства успело наделать долгов так, что против него уже заведено исполнительное производство. И у должника нет никакого имущества, кроме этого самого единственного роскошного жилья.

Есть в решении КС и оговорка — кредиторы должны купить такому должнику жилье в том же населенном пункте площадью, удовлетворяющей стандартам социального найма жилых помещений.

Кратко про единственное жилье можно сказать так: если на стадии конкурсного производства всплывет факт о том, что недавно у должника прошла регистрация жилья, которое суду будет предложено признать единственным, то кредиторы имеют право подать ходатайство о прекращении процедуры признания должника банкротом. Сделка будет видна кредиторам и суду при любом раскладе — такие данные фиксируются через Росреестр.

Кого нельзя признать в этом случае банкротом? Да вот такого должника, который не намерен возвращать долги, но при этом способен купить себе дом или квартиру. И то, что эта квартира — единственная — судом может быть признано одним из способов уклонения от ответственности за выплату долгов.

Списание долгов

По окончании процедуры реализации и передачи финуправляющим финального отчета в суд должник освобождается от долговых обязательств. Даже если вырученных от продажи имущества средств оказалось недостаточно для их полного погашения. Через банкротство удастся избавиться от следующих задолженностей:

- списать все долги перед банками и МФО;

- ликвидировать налоговые недоимки, в том числе платежи по ИП;

- списать штрафы ГИБДД;

- аннулировать требования расписок, договоров оплаты товаров или услуг в рассрочку или с отсрочкой платежей.

Но объявление себя банкротом не избавляет должника от алиментов, платежей по возмещению вреда и текущих обязательств.

Если у вас есть имущество, то возникает вопрос — какова очередность удовлетворения требований кредиторов? Смеем вас заметить, что практика говорит о том, что суд оплачивает долги за счет реализации имущества, максимум, только кредиторам первой очереди. А это отнюдь не банки. Это — долги по алиментам или по возмещению физического вреда, долги по зарплате работникам ИП.

Как подать документы, чтобы стать кредитором должника при банкротстве в первую очередь? Никак. Закон не имеет лазеек. То, что положено первым в очереди, первые и получат. А если дела по алиментам, например, уже у приставов, а денег на их выплату у банкрота нет, то суд их никогда не спишет. Да, от долгов по кредитам и распискам человек будет свободен, а вот от обязанности содержать ребенка — нет.

Последствия банкротства

Банкротство физлиц подразумевает, что всем имуществом банкрота и его деньгами в рамках процедуры будет распоряжаться его финуправляющий. Кроме того, после завершения процедуры наступает ряд неизбежных последствий для должника:

- В течение 5 лет статус банкротства должен указываться при попытке взять кредит.

- Статус банкрота не может быть получен в течение последующих 5 лет.

- Ближайшие 3 года должник не будет иметь возможности занимать руководящие посты в различных организациях.

- Микрофинансовые организации (МФО) нельзя будет возглавлять следующие 3 года, а банки — ближайшие 10 лет.

- При прохождении банкротства через МФЦ повторно пройти такую процедуру нельзя в течение 10 лет.

При процедуре банкрот не сможет продавать, сдавать и проводить другие сделки со своим имуществом. Финуправляющему также передают все банковские карты банкрота и информацию обо всех счетах.

Всевозможные акции и доли предприятий также передаются ему. Нельзя управлять, закрывать и открывать банковские счета — они тоже будут под контролем финуправляющего.

Стоимость признания банкротом

Стоимость признания некредитоспособности в среднем составляет порядка 60–70 тысяч рублей — это если гражданин решит оформить банкротство самостоятельно. Если же в рамках процедуры будут оказаны комплексные услуги юриста, то цена признания несостоятельности под ключ составят в пределах 150–180 тысяч рублей. Помощь юриста в Арбитражном суде поможет физлицу признать себя банкротом под ключ и без ошибок и нервотрепки.

Бесплатное банкротство граждан

В России с 01. 2020 заработал новый порядок банкротства физлиц через МФЦ. Им смогут воспользоваться граждане, чьи финансовые обстоятельства отвечают установленным условиям. Долги с физлица могут быть списаны бесплатно и без суда. То есть без уплаты госпошлины, затрат на финансового управляющего, как это приходится делать при списании безнадежных долгов в рамках судебного банкротства.

Однако подобной схемой банкротства воспользуются не все, а лишь те, против кого уже возбуждалось исполнительное производство и у кого приставы не нашли имущества, чтобы использовать его в счет погашения долгов. Кроме этого, сумма долгов не должна превышать 500 тысяч руб.

Кто может стать банкротом бесплатно

В закон 127-ФЗ «О банкротстве» внесен новый параграф о списании долгов с физлица без суда. Суть упрощенного порядка в возможности избавления несостоятельного гражданина от непосильных обязательств перед банками, бюджетом и частными кредиторами бесплатно.

Внесудебная процедура выглядит просто: гражданин подает в МФЦ заявления, а государство самостоятельно выполняет все необходимые процедуры. Законом определена длительность процедуры, равная шести месяцам. После истечения этого срока физлицо признается банкротом.

Но заявление принимают не у всех граждан. Подать на банкротство могут только те должники, которые удовлетворяют следующим условиям:

- Исполнительные документы были переданы в ФССП после обращения кредиторов в суд. Выдано постановление об отсутствии активов. Поэтому нечем гасить кредитные обязательства. В том случае, если у должника все же появятся за полгода доходы и имущество, то он должен об этом уведомить МФЦ.

- Общий размер задолженности — от 50 тысяч до полумиллиона рублей. Учитываются долги с непросроченным сроком исполнения, обязательства по алиментам и прочие;

- Заявитель должен указать перечень кредиторов. Если кто-то окажется забытым, то задолженность в отношении его не будет аннулирована.

После принятия заявления многофункциональным центром проводится проверка данных об открытых в отношении заявителя исполпроизводствах. Если они прекращены из-за невозможности взыскания, то сотрудник МФЦ обязан занести информацию в ЕФРСБ о начавшейся процедуре внесудебного банкротства.

Важно помнить, что никакие изменения в заявлении недопустимы. При обнаружении малейшей неточности или описки сотрудник МФЦ вернется вам заявление. Переписать его «тут же на месте», может быть, и получится.

Но, весьма вероятно, что вам придется что-то уточнять в информации, отраженной в заявлении, поэтому повторно вы сможете его подать только через месяц. Поэтому отнеситесь к процессу заполнения этого документа предельно аккуратно и внимательно.

Если же установленные условия оказались невыполненными, то документы возвращаются заявителю. При этом сообщается причина отказа. Физическое лицо может повторно обратиться по данному вопросу в МФЦ через месяц.

Нововведения в закон также определили перечень, какие долги списываются в рамках внесудебного банкротства. В отличие от стандартной процедуры, при которой списываются задолженности перед всеми кредиторами, упрощенный порядок предусматривает только списание долгов:

- перед кредиторами, указанными заявителем в заявлении;

- только в размерах, указанных в заявлении

Если реальный размер долга гражданина больше, то списана будет только указанная им часть задолженностей.

Получить юридическую помощь в вопросах списания долгов и узнать, как стать банкротом за 8–9 месяцев без вашего прямого участия вы можете, обратившись к нашим юристам. Мы расскажем вам, как стать банкротом и каковы условия банкротства.

Мифы о банкротстве физ. лиц

Банкротство физ. лиц — это списание с граждан долгов. И естественно, оно лишает выгоды кредиторов — банки, коллекторов, МФО, коммунальщиков и ваших кредиторов — физ. лиц. Именно этим людям и структурам выгодно распространять недостоверные сведения о процедуре банкротства.

Часто можно услышать, что должника выселят на улицу, лишат водительских прав, отберут детей, так как у родителей нет средств их обеспечивать. Что за долги родителей придется расплачиваться до старости взрослым детям, что банкрота не возьмут на работу ровным счетом никуда и никогда не дадут кредит.

Подчеркиваем, что все это — не более, чем мифы. О том, как пугают запутавшихся в своих долгах граждан, и что из слухов — неправда, мы подробно рассказали в этой заметке.

Бесплатная консультация по списанию долгов

Банкротство физических лиц — законный способ списания долгов

Последняя редакция 06 июня 2022

Время на прочтение 8 минут

- Условия банкротства

- Плюсы и минусы

- Какие долги можно списать?

- Процедуры банкротства в Арбитражном суде

- Пошаговая инструкция по банкротству

- Ограничения во время процедуры банкротства

- Что будет после банкротства?

- Сколько стоит?

Банкротство физических лиц — это законная возможность для граждан списать задолженности по кредитам, микрозаймам, платежам ЖКХ, налогам и штрафам.

До 2015 года у граждан не было способа закрыть кредитные обязательства и восстановить платежеспособность. С появлением в Федеральном законе № 127-ФЗ главы Х о Банкротстве граждан такая возможность есть. Рассказываем, как признать себя банкротом физическому лицу, и каковы последствия для него и банков.

Условия банкротства физического лица

- Если о банкротстве заявляет сам должник, заявление будет принято при наличии хотя бы одного из следующих условий:размер долга больше стоимости его имущества;есть постановление судебного пристава об окончании исполнительного производства за отсутствием имущества;заемщик прекратил расплачиваться по долговым обязательствам, возникла просрочка;дохода недостаточно, чтобы покрыть 10% от суммы ежемесячных платежей.

- размер долга больше стоимости его имущества;

- есть постановление судебного пристава об окончании исполнительного производства за отсутствием имущества;

- заемщик прекратил расплачиваться по долговым обязательствам, возникла просрочка;

- дохода недостаточно, чтобы покрыть 10% от суммы ежемесячных платежей.

- По нормам п. 1 ст. 213.4 Закона о банкротстве у гражданина с долгом от 500 тысяч рублей и с просрочкой от 3-х месяцев возникает обязанность обратиться в Арбитражный суд с заявлением о признании его банкротом. Важно учесть, что сумма задолженности не обязательно должна составлять полмиллиона, чтобы суд принял заявление. Можно обанкротиться при долге от 200 000-300 000 рублей. Остальные условия обычно имеют вес в совокупности. Например:накопился долг 350 000 руб.,собственности нет, только единственная квартира,по кредитам начисляются неустойки и штрафы,выплачивать хотя бы 10% ежемесячных платежей заемщик не может.

- накопился долг 350 000 руб.,

- собственности нет, только единственная квартира,

- по кредитам начисляются неустойки и штрафы,

- выплачивать хотя бы 10% ежемесячных платежей заемщик не может.

- От какой суммы долга целесообразно начинать банкротство физического лица? От 350 000 руб. (по всем займам вместе с пени).Пример: ежемесячный взнос по кредиту составляет 14 000 руб. 10% — это 1400 рублей. Если вы не смогли выплатить эту сумму в течение одного месяца, следует обращаться в Арбитражный суд за признанием банкротства.

- Если на банкротство подает Банк, МФО, Налоговая или бывший работник/представитель работников (это относится к ИП), то требования строгие: обязательства более полумиллиона руб. не исполняются 3 месяца и дольше.

Какие долги списываются при банкротстве физического лица?

После признания гражданина банкротом списываются:

- обязательства перед банком по кредитам, с просрочками, пени, неустойками;

- по микрозаймам;

- по долговым распискам;

- по договорам поручительства;

- по залоговым кредитам;

- по налогам;

- по коммунальным услугам;

- штрафы гибдд.

При банкротстве НЕ списываются следующие долги:

- по судебным решениям, связанные с компенсацией причиненного ущерба;

- по алиментам;

- по субсидиарной ответственности;

- по заработным платам и другим видам компенсаций бывшим работникам.

Таким образом, банкротство не освобождает от личных долгов человека — на содержание детей или возмещение ущерба. Если основные долги — перед банками, МФО и по ЖКХ, то признание банкротом физического лица поможет от них избавиться.

Процедуры банкротства физического лица в Арбитражном суде

Схема банкротства гражданина

После обращения гражданина за банкротством суд может принять решение об одной из трех возможных процедур:

- Реструктуризация долгов — всегда вводится в первую очередь, если возможно погасить долги в трехлетний период (например, отменить проценты);

- Реализация имущества — следует за реструктуризацией, но, если нет стабильных доходов, может быть единственной процедурой в банкротстве;

- Мировое соглашение — возможно на всех этапах банкротства при согласии должника и кредиторов.

Как на самом деле проходят процедуры банкротства и как объявить себя банкротом по кредитам?

Эта процедура является основной и означает фактическое банкротство гражданина. Перед тем как признать физическое лицо банкротом проводится анализ его долгов и активов — ценностей, которые можно изъять и продать. Реализация заключается в формировании конкурсной массы и последующей продаже имущества (при наличии такового). Цель — равномерно удовлетворить претензии кредиторов.

Реализация назначается, если:

- план реструктуризации не заявлен или не принят судом;

- гражданин сразу ходатайствовал о введении реализации имущества;

- нет доходов для реструктуризации;

- положение соответствует признакам банкротства.

По закону срок реализации имущества составляет 6 месяцев и может продлеваться по решению суда. На практике от подачи заявления до списания долгов проходит 8-9 месяцев.

Если имущества нет, человек будет освобожден от долгов без проведения торгов и расчетов с банками.

Например. У мужчины долг по ЖКХ, Тинькофф и Альфа-Банку по потребительским кредитам и Сбербанку, выдавшему автокредит (то есть авто в залоге).

Из имущества есть только квартира и машина, купленная в залог. Квартиру не забирают, поскольку это единственное жилье.

Автомобиль продают на торгах. 80% вырученных средств будут направлены на погашение долга Сбербанку. За счет оставшихся денег будут оплачены судебные расходы и торги, затем частично погашены требования Альфы, Тинькофф и ТСЖ. Непогашенная часть списывается.

Таким образом, человек списал все долги, продав одну машину, которая была куплена в кредит.

Вводится лишь в 10-15% всех дел о банкротстве. Она является реабилитационным мероприятием, направленным на восстановление платежеспособности.

Реструктуризация позволяет размер снизить требований, отменить неустойку и рассчитаться самостоятельно в трехлетний период. Суд утверждает график выплат, при этом процент устанавливается на уровне ключевой ставки ЦБ (на февраль 2020 это 6 %).

Право реструктуризировать долги предоставляется, если должник соответствует четырем требованиям:

- Есть стабильный источник дохода, достаточного для погашения долгов в течение 3-х лет, а также для обеспечения минимальных потребностей должника и его иждивенцев (несовершеннолетние дети). Платежеспособность необходимо документально подтвердить.

- У человека нет непогашенной/неснятой судимости за умышленные экономические преступления.

- Не признавалось банкротство в течение пяти лет.

- Ранее не вводилась судебная реструктуризация (в течение 8-ми лет). Банковская реструктуризация кредитов не в счет — это частное изменение условий договора.

План реструктуризации содержит график погашения задолженностей, а также заключение о преднамеренности или фиктивности банкротства. Если требования не соблюдены, в утверждении графика реструктуризации будет отказано на основании 213. 18 Закона о банкротстве физических лиц. Кроме того, план реструктуризации может быть отменен, и в таком случае вводится процедура реализации имущества.

Если же человек выполнил план, по окончании непогашенная часть долгов списываются без присвоения статуса банкрота.

Это договоренность между сторонами о порядке и сроках исполнения обязательств, которая утверждена судом. Положения о документе встречаются в ст. 213. 31 № 127-ФЗ. Соглашение не может быть заключено с ущемлением интересов одного или нескольких кредиторов, требования удовлетворяются соразмерно. Заключение соглашения может состояться на любом этапе и влечет ряд последствий:

- процедура немедленно прекращается,

- финансовый управляющий не занимается этим делом,

- требования кредиторов исполняются только в рамках мирового соглашения.

Например, после введения реализации имущества банки посчитали перспективы и обратились к заемщику, предложив заключить соглашение о выплате долга в течение 4-х лет с процентами по ключевой ставке ЦБ. Дело прекращается, теперь человек рассчитывается с заимодавцами согласно условиям, установленным документом.

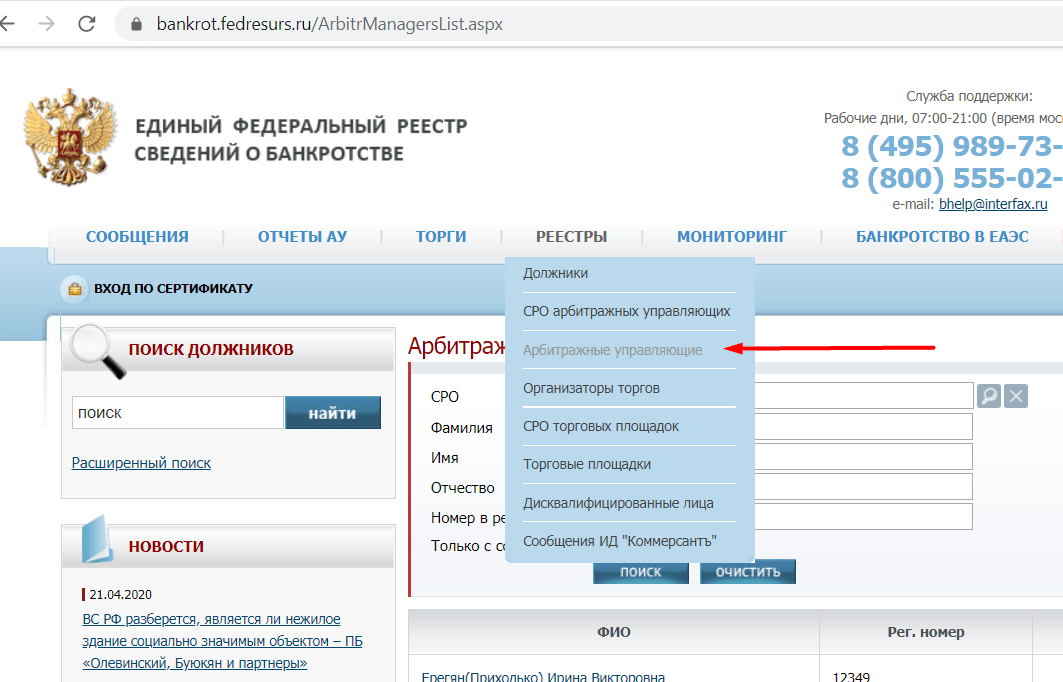

С чего начать процедуру, и как оформить банкротство самому? Мы рекомендуем начинать с поиска финансового управляющего. Это ключевая фигура в банкротстве, без которой списание долгов невозможно. Где искать финансового управляющего:

- в реестрах СРО АУ (арбитражных управляющих);

- в реестре Федресурса (ЕФРСБ);

- в частных реестрах (но такой источник может быть ненадежным).

Поиск управляющего на сайте ЕФРСБ

Дополнительно рекомендуем посетить:

- Сервис «Проверь арбитражного управляющего» на сайте налоговой, в котором сохраняются данные о дисквалификации и нарушениях;

- Сводный государственный реестр на сайте Росреестра;

- Картотеку арбитражных дел, где можно найти дела, которыми занимался (занимается) кандидат, и выяснить, не привлекался ли он к административной ответственности.

Если нужен юрист по банкротству, и вы не можете решить, в какую компанию обращаться — звоните нам! Мы бесплатно оценим ситуацию на всех этапах и подберем специалистов, а также сориентируем по стоимости услуг и договоримся с управляющим. Мы знаем, как сделать банкротство выгодным!

Первый шаг — написать заявление о несостоятельности физического лица и собрать доказательства.

Бланк заявления о банкротстве находится в конце этой статьи

Составление заявления о банкротстве предполагает указание:

- ФИО;

- состава семьи;

- причин банкротства;

- признаков несостоятельности;

- перечисления имущества, которым владеет должник;

- статуса: работает ли, и если да — то где;

- данные о сделках, заключенных за 3 года до подачи заявления о банкротстве;

- паспортных данных, адреса проживания;

- количества долгов по кредитам, с подробным описанием каждого;

- количества кредиторов;

- перечня документов, которые будут приложены к заявлению;

- ходатайства о вводе реализации имущества (если должник не хочет проходить реструктуризацию долгов);

- СРО, из членов которой будет выбран финансовый управляющий.

Подготовка документов (подаются копии):

- Паспорт или иной документ, удостоверяющий личность;

- ИНН, СНИЛС;

- Справка о составе семьи;

- Квитанция об уплате госпошлины;

- Квитанция об уплате вознаграждения для финуправляющего (средства переводятся на депозит суда, реквизиты представлены на официальном сайте АС);

- Трудовая книжка;

- Справка из ЦЗ, если человек не работает и состоит на учете;

- Выписки из банка о состоянии счетов/депозитов/ячеек;

- Выписка о доходах за последние 3 года;

- Договоры и сделки, заключенные за 3 года с собственностью банкрота;

- Кредитные договоры, долговые расписки, иные документы о задолженности;

- Постановления об исполнительном производстве;

- Письма из банков или от других кредиторов;

- Документы о правах на имущество;

- Выписки из ЕГРЮЛ/ЕГРИП, если есть доли в ООО или иных юрлицах, а также если гражданин являлся/является предпринимателем.

Могут потребоваться дополнительные документы, в зависимости от ситуации. Рекомендуем обратиться к юристу по банкротству за консультацией.

Выписка по счету

Из центра занятости

Задолженность перед МФО

Свидетельство о регистрации права

Долг перед банком

Свидетельство о заключении брака

Справка от отсутствии ИП

Об уплате алиментов

Сведения о состоянии счета

Свидетельство о рождении

Свидетельство о разводе

СНИЛС (Страховое свидетельство)

Справка о доходах

Справка о задолженности по налогам и сборам

Обращение в Арбитражный суд

Если вы решили оформить банкротство самостоятельно, важно выяснить, куда обращаться с заявлением и документами.

Заявление подается в Арбитражный суд по месту жительства должника — месту его постоянной регистрации (прописки). Таковым считается помещение, где человек живет преимущественно или постоянно. Суд обязан рассмотреть заявление в течение 5 дней. По результатам выносится определение:

- Оставить заявление физического лица без движения. Например, если не уплачено вознаграждение, госпошлина или не хватает документов.

- Отказать в банкротстве. Решение принимается, если заявитель не соответствует требованиям, указанным в законе, например, сумма займов слишком мала, или требования не доказаны.

- Инициировать рассмотрение дела. Назначается дата первого судебного заседания.

Ввод реализации имущества

Поскольку 90% тех, кто может стать банкротом, выбирают реализацию имущества, рассмотрим, как происходит процедура.

После принятия судом решения о реализации имущества:

- В течение 15-ти дней финуправляющий должен известить кредиторов о процедуре банкротства. Извещение считается доставленным, даже если оно было отправлено по официальному адресу, но адресат не получил письмо из-за обстоятельств, созданных им самим.

- В течение 2-х месяцев подаются требования кредиторов. Организации и физлица включаются в реестр на основании документов, подтверждающих задолженность (долговые расписки, займы на карту, кредитные договоры и пр.). Обоснованность заявлений проверяет суд.

- На протяжении процедуры финуправляющий обязан публиковать информацию в Едином Федеральном реестре сведений о банкротстве. Некоторые из публикаций подаются в печатное издание «Коммерсантъ».

- После закрытия реестра формируется конкурсная масса из имущества физического лица. В нее включается и совместная собственность супругов (тогда половина денег от продажи возвращается мужу/жене). Но на основании ст. 446 ГПК РФ исключаются:единственное жилье, если оно не под залогом;профессиональное оборудование для работы;личное имущество стоимостью до 10 000 р.;предметы сельского хозяйства и домашний скот, если они не используются для предпринимательской деятельности;предметы обихода.

- единственное жилье, если оно не под залогом;

- профессиональное оборудование для работы;

- личное имущество стоимостью до 10 000 р.;

- предметы сельского хозяйства и домашний скот, если они не используются для предпринимательской деятельности;

- предметы обихода.

- Проводится оценка имущества (управляющим или приглашенным оценщиком).

- Осуществляются торги по банкротству. Есть 3 стадии проведения торгов. С каждым этапом цена снижается, в конце непроданное имущество предлагают кредиторам. Если те отказываются его принять в качестве отступного, имущество передается физическому лицу.

- За счет вырученных средств проводится погашение долгов, оплачиваются судебные расходы. Еще 7% передается управляющему за организацию продажи конкурсной массы.

Процедура реализации ведется при активном участии финансового управляющего. В его обязанности входит: — проверка банкротства на признаки фиктивности и преднамеренности, — поиск сокрытого имущества, — контроль над доходами физического лица, — проведение общих собраний кредиторов, — оспаривание подозрительных сделок, — реализация конкурсной массы и расчеты.

Какие ограничения накладываются во время процедуры банкротства?

В процессе банкротства физического лица, доходы должника поступают на специальный счет, которым распоряжается финансовый управляющий. Из них формируется конкурсная масса, потом проводятся выплаты кредиторам, оплачиваются судебные расходы.

Что будет после начала процедуры банкротства:

- из зарплаты/пенсии ежемесячно выделяется прожиточный минимум на гражданина и по числу иждивенцев (детей);

- после подачи заявления не нужно платить кредиты, расчеты проводит финуправляющий;

- коллекторы и приставы закрывают производства, все требования предъявляются только в Арбитражный суд;

- ценная собственность (дачи, машины, гаражи, акции) будет продана для удовлетворения требований кредиторов;

- иногда вводится запрет на выезд за границу. Мера применяется редко, если есть угроза, что должник сбежит.

Что будет после банкротства?

Негативные последствия банкротства физлиц:

- Запрет на занятие руководящих должностей в течение 3-х лет.

- Запрет на повторное признание несостоятельности в течение 5-ти лет.

- При оформлении новых кредитов необходимо информировать банки о том, что в отношении вас уже применялась процедура банкротства физического лица (ограничение действует в течение 5-ти лет).

Чем чревато банкротство для кредитной истории? Бюро кредитных историй фиксирует информацию уже с первой несвоевременной выплаты, а дальнейшие неисполнение договора портит кредитную историю. Поэтому признание несостоятельности, наоборот, спасает ситуацию.

Долги больше числиться не будут, вы перестанете быть вечным неплательщиком перед МФО и банками. Информация о непогашенных займах перестанет обновляться и со временем потеряет актуальность.

Опыт тех, кто занимается банкротством в финансовых организациях, и отзывы самих должников показывают: кредит после банкротства взять можно. Особенно, если речь идет об ипотеке. Повысить вероятность одобрения заявки можно:

- устроиться на работу;

- приобрести материальные ценности: жилье, автомобиль, земельный участок;

- открыть депозит;

- изменить материальное положение к лучшему иными способами.

Законодательного запрета на кредиты после банкротства нет. Улучшение финансового положения гражданина повышает шансы на получение займов и овердрафтов после банкротства.

Сколько стоит избавление от вечных долгов

- На начальном этапе:25 000 р. вознаграждения управляющего;300 р. госпошлины.Итого: 25 300 р.

- 25 000 р. вознаграждения управляющего;

- 300 р. госпошлины.

- Через 1-2 месяца возникнут расходы, связанные:с публикациями в ЕФРСБ;с публикациями в издании «Коммерсантъ»;с почтовыми расходами.В среднем: 15 000 р.

- с публикациями в ЕФРСБ;

- с публикациями в издании «Коммерсантъ»;

- с почтовыми расходами.

- Параллельно может потребоваться:оплата работы юристов и адвокатов, стоимость услуг которых зависит от объема работ и степени их участия в процедуре;оплата услуг нотариуса, оценщика и получение справок.

- оплата работы юристов и адвокатов, стоимость услуг которых зависит от объема работ и степени их участия в процедуре;

- оплата услуг нотариуса, оценщика и получение справок.

Заметим, что стоимость банкротства не зависит от региона, затраты определяет сложность дела. Влияет количество займов и наличие имущества. Не принципиально, где вы будете банкротиться — в Москве, Самаре, Иркутске или Казани. В 2020 г. итоговая цена составляет 70 000-80 000 руб. В сложных случаях — до 150 000.

Если хотите сэкономить — воспользуйтесь комплексной услугой сопровождения. Цена «под ключ» фиксируется сразу, и будет существенно ниже заявленных сумм.

В 2020 году должники ждут принятия закона о внесудебном банкротстве. Списать долги можно будет бесплатно и без посещения суда. Законодатели обещают открыть возможность упрощенного банкротства осенью 2020 года. Но пока, законопроект находится на рассмотрении.

Наши услуги и цены

- Вы рассказываете о своей проблеме, задаете вопросы;

- Юрист уточняет необходимые сведения, анализирует ситуацию, рассказывает варианты развития событий;

- Вместе выбираете выгодный вариант — банкротство, рефинансирование, просто жалоба на коллекторов или банк;

- Юрист рассказывает, как подготовиться, где взять документы, и что делать, в вашем случае.

Внесудебное банкротство в МФЦ под ключ

25 160 ₽

- Проверка и фиксация долгов и производств в ФССП, оценка имущества и оспоримости сделок за 3 года

- Составление заявления и списка кредиторов

- Подача заявления о банкротстве в МФЦ по доверенности

- Работа с банками и коллекторами — уведомление об отказе от взаимодействия, жалобы в прокуратуру и в ФССП при нарушениях

- Представление интересов юристом в случае возражений со стороны кредиторов

- Через полгода получение в МФЦ решения о признании вас банкротом и списании долгов.

Банкротство физического лица под ключ

от 8 460 ₽/мес.

- Составление заявления о банкротстве

- Сбор необходимых документов

- Госпошлина и вознаграждение арбитражного управляющего

- Представление интересов юристом на судебном заседании по введению процедуры банкротства

- Полное сопровождение процедуры банкротства финансовым управляющим

Все больше людей в России задаются вопросом «как стать банкротом физическом лицу». Вопреки устаревшему мнению, суд не отправит человека в долговую яму, а напротив, постарается его оттуда вытащить!

Инициировать признание несостоятельности — значит, сделать первый шаг навстречу свободной жизни. Основной целью № 127-ФЗ является оказание помощи людям с непомерной кредитной нагрузкой. Обращайтесь, мы поможем подать на банкротство и списать долги с минимальными потерями!

Старший юрист по банкротству физ. лиц

Юрист по банкротству физических лиц

Консультант по банкротству

Документы для банкротства

(35 оценок, среднее: 4,71 из 5) Загрузка.

Эксперт в области банкротства физических лиц. Является действующим арбитражным управляющим с 2015 года. Публикации Константина размещены в различных экспертных изданиях и СМИ. Активный участник конференций, семинаров и обсуждений внесения правок в действующее законодательство РФ по банкротству.

Кто может стать банкротом?

Бесплатная процедура банкротства окажется полезной малообеспеченным должникам, доходы которых не позволят им обанкротиться по традиционной, судебной, схеме.

Закон о бесплатном банкротстве физических лиц предъявляет к должникам следующие требования:

- Суммарная величина долгов в диапазоне от 50 до 500 тысяч рублей. Учитываются все задолженности гражданина, даже по платежам, не списываемым в процессе: алиментам, возмещению морального или материального вреда, прочим выплатам, непосредственно затрагивающим личность кредиторов.

- Отсутствие дохода, позволяющего ввести процедуру реструктуризации долгов. Это требование прямо не отражено в законе, однако, если доходы заявителя позволят, кредиторы обязательно обратятся в суд за введением судебной процедуры.

- Исполнительные производства должны быть закрыты судебными приставами-исполнителями по п.4 ч.1 ст.46 № 229-ФЗ «Об исполнительном производстве» (за невозможностью взыскания в связи с отсутствием у должника имущества).

Других требований к гражданину-должнику законом не предъявляются. Но это не означает, что не будут вводиться новые ограничения в части анализа заключенных ранее гражданином имущественных сделок и кредитных обязательств.

Кредиторы будут сами разбираться, насколько высокой была кредитная нагрузка заемщика при получении им новых займов, и не пытался ли должник скрыть свое имущество, продав или подарив заинтересованным лицам.

Процедура внесудебного банкротства

Суть упрощенной схемы признания несостоятельности проста, ведь прекращение исполнительного производства по п. 4 ч. 1 ст. 46 № 229-ФЗ уже является косвенным признаком полной неплатежеспособности гражданина. Дело остается за малым — придать его некредитоспособности правовой статус. Именно это с 1 сентября 2020 года граждане и смогут сделать через МФЦ бесплатно.

Схема признания финансовой несостоятельности без суда выглядит следующим образом:

- Должник подает заявление в МФЦ по месту прописки или постоянного проживания. К заявлению прикрепляются подтверждающие отраженные в нем сведения документы.

- В течение одного рабочего дня работники многофункционального центра проверяют, соответствует ли должник условиям банкротства:

отправляют запрос в ФССП о статусе исполнительных производств;

делают запросы в государственные органы регистрации о наличии у должника имущества. - отправляют запрос в ФССП о статусе исполнительных производств;

- делают запросы в государственные органы регистрации о наличии у должника имущества.

- При соблюдении всех условий, МФЦ в трехдневный срок публикует сведения в ЕФРСБ о начале внесудебного банкротства гражданина. С этого момента останавливается начисление штрафов, пеней и неустоек по просрочкам, а повторно подаваемые взыскателями исполнительные листы остаются у приставов без движения. Параллельно отправляется уведомление в ФНС, на основании которого будет прекращена регистрация гражданина в качестве индивидуального предпринимателя.

- Вводится 6-месячный период наблюдения за финансово-хозяйственной деятельностью должника-банкрота. Если увеличится уровень его дохода, или в его распоряжение перейдет ликвидное имущество (путем наследования или принятия в дар), человек обязан обратиться в МФЦ и отозвать заявление.

- По завершении периода наблюдения гражданина признают банкротом, задолженности перед указанными им в заявлении кредиторами списываются.

Простая схема признания некредитоспособности позволяет гражданам оформить банкротство физического лица самостоятельно. Главное — четко следовать инструкции.

Пошаговая инструкция по внесудебному банкротству

Предлагаем вам пошаговый алгоритм, как самому оформить банкротство физического лица через МФЦ:

- Узнать, есть ли у вас прекращенные по причине невозможности взыскания исполнительные производства. Информацию о них можно получить на сайте ФССП в разделе «Банк данных исполнительных производств» или через Госуслуги. Там же есть сведения о ведущем производство судебном приставе.

- Определить круг кредиторов и итоговый размер задолженности (он не должен превышать 500 тысяч рублей).Внимание: при расчете суммы задолженности учитываются все долговые обязательства! Мы не рекомендуем снижать сумму долгов до установленного порога путем исключения из перечня отдельных кредиторов — это поставит под удар саму возможность списания долгов через внесудебное банкротство.

- Собрать пакет документов. Понадобятся:

копия удостоверения личности;копии документов, подтверждающие долговые обязательства (квитанции из ФНС или ЖКХ, кредитные договоры, расписки);нотариальная доверенность, если заявление будет подано представителем должника;постановление от судебного пристава-исполнителя о прекращении исполнительного производства (необязательно). - копия удостоверения личности;

- копии документов, подтверждающие долговые обязательства (квитанции из ФНС или ЖКХ, кредитные договоры, расписки);

- нотариальная доверенность, если заявление будет подано представителем должника;

- постановление от судебного пристава-исполнителя о прекращении исполнительного производства (необязательно).

- Написать заявление о банкротстве по внесудебной схеме. Заявление составляется с учетом рекомендаций Минэкономразвития. Допускается печатная или рукописная форма, написанная черными, синими или фиолетовыми чернилами.

- Подать заявление в МФЦ на внесудебное бесплатное банкротство физлиц. Обратиться с документами может или сам должник, или его представитель, действующий на основании доверенности — кредиторы или госорганы вправе инициировать только судебную процедуру.

- В течение полугода воздерживаться от проведения имущественных сделок. Также запрещается оформлять новые кредиты или выступать по ним поручителем.Подать на банкротство по упрощенной схеме граждане смогут бесплатно. Но это не означает, что гражданину удастся списать свои долги совсем без затрат. Ведь не исключено, что может потребоваться консультация юриста по банкротству физических лиц, к тому же услуги представителя банкроту также придется оплачивать самому.

Наши услуги и цены

Подводные камни внесудебной процедуры

Прежде чем подать на банкротство физического лица без введения арбитражной процедуры, необходимо учесть:

- Размер задолженностей. Даже незначительного превышения итогового размера долгов достаточно для отказа в признании банкротом. А умышленное или случайное не включение кредиторов в список с целью подпадания под установленный законом размер долгов чревато тем, что они просто обратятся в суд для запуска арбитражной процедуры.

- Наличие имущества или неучтенных доходов. При внесудебном банкротстве кредиторы будут просто вынуждены забыть про невыплаченные долги без возможности даже частичного удовлетворения своих требований. Логично, что банки будут проводить полноценные расследования для выявления ликвидных активов должника, что позволит им перевести процедуру в судебную плоскость.

- Контроль над финансово-хозяйственной деятельностью должника. Да, во внесудебном процессе финансовый управляющий не участвует — такой должности законом просто не предусмотрено. Однако закон разрешает кредиторам обращаться в официальные органы для выявления имущества должника, зарегистрированного на него.

- Необходимость юридической поддержки. Готовьтесь к тому, что кредиторы будут пытаться всеми доступными способами отменить внесудебную процедуру через суд. А защитить ваше право на внесудебное банкротство смогут только опытные юристы.

Ошибка на этапе подготовки документов или в период наблюдения сделает списание долгов и признание неплатежеспособности невозможными. В лучшем случае процедура будет отменена, в худшем — будет инициирован судебный процесс, в ходе которого вашу несостоятельность признают ложной. Вы лишитесь имущества, вас обяжут заплатить штраф, при этом долги списаны не будут.

Помочь выбрать схему признания несостоятельности сможет бесплатная юридическая консультация по банкротству от наших юристов. Мы подскажем, как быстрее и безопаснее списать долги в вашем случае — позвоните нам по телефону или напишите онлайн.

- Можно ли открыть ИП после внесудебного банкротства?Если статус ИП был закрыт в срок менее 1 года до подачи заявления в МФЦ, по завершении внесудебной процедуры гражданин не сможет осуществлять предпринимательскую деятельность в качестве ИП в течение 5 лет. Так же последствия наступят для предпринимателя, который прошел внесудебное банкротство в статусе предпринимателя.

- Какие документы нужны для списания долга через МФЦ?Необходимо представить перечень кредиторов, составить заявление, в котором указывается количество и объем задолженностей. Также потребуются личные документы: паспортные данные, СНИЛС, ИНН. Заявление во внесудебном банкротстве составляется непосредственно в МФЦ.

- Можно ли подать заявление в МФЦ на списание долга, если уже начата процедура судебного банкротства?Нет, одно из условий внесудебного порядка банкротства предусматривает, что человек не должен параллельно проходить судебную процедуру банкротства. То есть обратиться в МФЦ можно, но сотрудник после проверки личности заявителя выдаст официальный отказ.

- Может ли МФЦ отказать в принятии заявления на банкротство?Да, МФЦ может отказать в принятии заявления, если человек не соответствует критериям нового закона. У него должен быть долг в сумме до 500 тысяч рублей и закрытые исполнительные листы в связи с отсутствием имущества. Если эти условия не соблюдаются, то сотрудники МФЦ выдают отказ в бесплатном банкротстве.

Спишем ваши долги через банкротство с гарантией

Наш юрист позвонит Вам через несколько минут и ответит на все интересующие вопросы

- Старший юрист по банкротству физ. лиц

- Юрист по банкротству физ. лиц

- Младший юрист по банкротству физ. лиц

Видео по теме

В первую очередь, нужно понять, что банкротство — не магия. И абсолютно любой вид долга не исчезнет оттого, что вы подали свое заявление о несостоятельности. Так, долги гражданина, которые неразрывно связаны с его личностными поступками, никакой суд списать не может.

Например, это касается задолженностей перед близкими, которых человек обязан содержать. Если же физлицо обязано платить деньги людям, перед которыми оно в чем-то провинилось (причинило моральный, материальный или физический вред), то этот тип задолженностей тоже не спишут в банкротстве.

НельзяМожноАлиментыВозмещение вреда жизни и здоровьюСубсидиарную ответственностьДолги по заработной платеЗадолженность, возникшую при проведении банкротства физ. лицаШтрафы, назначенные в виде наказания за преступленияКредиты и займыИпотекуЗадолженности по распискамШтрафы ГИБДДПлатежи ЖКХНалогиДоговоры рассрочки с магазинами и/или с организациями

Банкротство через арбитражный суд

Подать на признание банкротом физического лица нужно обязательно, если:

- долги превысили порог в 500 тысяч рублей;

- длительность просрочки составила больше 3 месяцев;

- имущества должника недостаточно для погашения долгов;

- должник не может более погашать долги по графику.

Подать на банкротство гражданин вправе, если при покрытии части долгов он не сможет погасить оставшиеся. В этом случае не важны размер и длительность просрочек.

Срок подачи заявления составляет один месяц с даты появления условий несостоятельности. Если не позаботиться о банкротстве самому, за должника это сделают его кредиторы.

По закону, процедуру банкротства физического лица также могут запустить кредиторы неплательщика или налоговая служба.

Срок процедуры

Банкротство длится в среднем порядка 8–12 месяцев. Продолжительность зависит от множества факторов, один из которых — наличие статуса ИП у должника. Сложности с имуществом, оспаривание сделок и прочие моменты также могут затянуть процесс признания заявителя несостоятельным.

Как проходит банкротство через арбитражный суд

Банкротство предполагает множество процедур и нюансов. Чтобы не запутаться, предлагаем вам пошаговую инструкцию, как признать физическое лицо банкротом.

Когда все этапы банкротства будут завершены, суд спишет долги перед кредиторами, а приставы и коллекторы перестанут беспокоить должника.

Стоимость процедуры банкротства

Цена на банкротство складывается из:

- Госпошлины, составляющей 300 рублей.

- Расходов на финансового управляющего. Цена его участия — 25 000 рублей за одну процедуру, а также 7% от суммы реализованного имущества должника.

- Размещения данных о банкротстве в ЕФРСБ. Их публикация будет стоить примерно 430 рублей за одно сообщение.

- Затрат на услуги юристов, предоставляемые в связи с проводимой процедурой. Стоимость услуг зависит от организации.

- Проезда до арбитражного суда, так как в стране всего 85 судебных органов, как и число субъектов РФ.

Если оформить банкротство самостоятельно, то сумма затрат составит несколько десятков тысяч рублей. Но на практике затраты на банкротство в 2022 году достигают 150 000–180 000 рублей.

Если у неплательщика не окажется средств для оплаты процедуры признания неплатежеспособности, то она будет отменена. Анализ арбитражной судебной практики указывает на то, что из всех прекращенных дел почти четверть из них закрываются из-за отсутствия средств, требуемых для покрытия судебных расходов на банкротство физлиц. Ситуация в корне изменилась в 2020 году, когда было введено банкротство через МФЦ.

Внесудебное банкротство граждан

Упрощенное банкротство — уже не новая процедура для России. Закон о внесудебном банкротстве подписан Президентом РФ 31 июля 2020 года. Упрощенный процесс подходит для списания «небольших» безнадежных долгов, которые уже невозможно взыскать.

Что это значит?

С 1 сентября 2020 граждане могут признать свою неплатежеспособность бесплатно и без обращения в арбитражный суд. Теперь для списания долга достаточно подать заявление в МФЦ.

Кто может списать долги через МФЦ

Условия списания задолженности через внесудебную процедуру:

- сумма долга от 50 тысяч до 500 тысяч рублей;

- отсутствие дохода выше прожиточного минимума;

- нет имущества, которое возможно взыскать для оплаты задолженностей;

- приставами закрыты исполнительные производства за невозможностью взыскания долга.

Стоимость и сроки банкротства

Такое банкротство бесплатно для должника. Внесудебная процедура длится 6 месяцев.

Как списать долги через МФЦ

Предлагаем краткую инструкцию, как списать долг через внесудебное банкротство:

- Должник подает заявление о банкротстве в МФЦ.

- Работники МФЦ проверяют его на соответствие условиям банкротства.

- МФЦ вводит 6-месячную процедуру наблюдения.

- По ее окончании должник объявляется банкротом, долги с него списываются.

Но если в течение полугодового периода наблюдения у должника появится ликвидное имущество, то внесудебное банкротство будет отменено. Процедура перейдет в суд со всеми сопутствующими расходами.

Стоимость услуг юристов по внесудебному банкротству

Запрос документов и проверка условий внесудебного банкротства5 000 руб. Анализ сделок должника за 3 года10 000 руб. Подготовка документов к внесудебному банкротству15 000 руб. Сопровождение внесудебного банкротства «под ключ»25 000 руб.

Банкротство – Bankrot.Fedresurs.ru

Банкротство – Bankrot.Fedresurs.ru