Содержание

Когда у вас могут забрать купленную квартиру

Когда вы заключаете договор купли-продажи квартиры, фактически происходит обмен квартиры на деньги.

Когда и продавец, и покупатель действуют добросовестно, после сделки стоимость их имущества не меняется, меняется только его состав. В этом случае нет никакой логической взаимосвязи между продажей квартиры и последующим банкротством, поэтому покупатель ничем не рискует.

Если по документам продавец получает за квартиру ее рыночную стоимость, сделка, скорее всего, безопасна для покупателя.

Если по договору квартира стоит дороже, чем на самом деле, покупатель рискует той суммой, на которую завышена стоимость квартиры, об этом мы подробно писали в отдельной статье.

Как вы на самом деле рассчитались, не по документам, значения не имеет.

Когда вы покупаете квартиру за миллион рублей в центре Москвы, продавец находится в заведомо невыгодном положении. Получая такое щедрое предложение, вы как раз и рискуете: такую сделку могут отменить, если продажа за бесценок станет причиной банкротства, а именно невозможности вернуть долги.

Банкротство может быть непреднамеренным и преднамеренным. В первом случае люди обычно сильно задолжали другим людям или банку, потому что не умеют распоряжаться деньгами. Как раз для таких случаев в федеральном законе «О несостоятельности (банкротстве)» появилась глава о банкротстве физических лиц. Глупость — законное основание для списания долгов.

Но есть еще уголовно наказуемое преднамеренное банкротство, когда человек специально совершает действия для уменьшения стоимости его имущества, чтобы имущества стало так мало, что кредиторы ничего не могли бы вернуть себе. Очевидно, что и продавец, и покупатель понимают, что продажа за миллион рублей квартиры стоимостью в 10 миллионов существенно уменьшает сумму в кармане продавца. Такую подозрительную сделку могут отменить. Именно могут — нет гарантии, что это произойдет.

Отменяя сделку купли-продажи недвижимости, суд исходит из недобросовестности покупателя, который прекрасно понимает, что покупает квартиру за бесценок.

Риск потерять квартиру из-за банкротства продавца появляется уже при скидке в полмиллиона.

Дело о банкротстве в отношении продавца могут начать, если он должен кому-то больше 500 тысяч рублей и отдавать уже пора.

Получается, что вы виноваты, если сэкономили 500 тысяч рублей от среднерыночной стоимости, а продавцу теперь не хватает этих денег на возврат долгов. При этом учитываются не ипотеки и автокредиты в целом, а только размер просроченных платежей.

Но негативными последствиями чревата не любая скидка в полмиллиона. Эта скидка должна быть существенной относительно итоговой цены продажи квартиры и относительно размера долгов продавца.

Пленум Высшего арбитражного суда сказал, что важно оценивать соразмерность возникшего долга и финансовых потерь продавца. Если вы купили квартиру за 10 миллионов, а у продавца появились долги на 5 миллионов, всю квартиру точно не заберут.

Продажа квартиры на Арбате за миллион рублей — максимально невыгодная для продавца сделка. Но в каждом конкретном случае суд будет разбираться отдельно. Скидка от среднерыночной цены в 500 тысяч в Москве не делает сделку подозрительной, если итоговая цена квартиры — 8 миллионов. Такая же скидка в Оренбурге уже подозрительнее, если квартира продана всего за миллион.

Например, в Краснодаре квартиру с рыночной стоимостью в 1,2 миллиона рублей продали за 450 тысяч. Хотя продавец и покупатель пытались обосновать низкую стоимость маленькой площадью (30 кв. м), плохим состоянием и необходимостью менять сантехнику, при банкротстве продавца суд отменил сделку.

Как и в какой срок у вас могут забрать купленную квартиру

Квартиру просто так не заберут: в арбитражном суде должно начаться рассмотрение дела о банкротстве продавца квартиры.

Оспаривать продажу вам квартиры может тот, кому полагается больше 10% всех долгов продавца, или финансовый управляющий. Финансовый управляющий — специалист, в ведение которого поступает имущество будущего банкрота и который ищет способы раздать его долги.

Сделку могут оспорить, даже если на грани банкротства муж, а квартиру вы покупали у жены: это связано с режимом общей собственности супругов.

Риск возможного оспаривания продажи связан не с датой признания продавца банкротом — тогда все будет уже кончено, — а с периодом между датой продажи и подачей заявления в арбитражный суд с просьбой разобраться, банкрот человек или нет.

Срок оспаривания сделки считается от момента, когда финансовый управляющий узнал о подозрительных обстоятельствах сделки.

Финансовый управляющий будет проверять сделки продавца квартиры. Но эти сделки должны быть вопиюще сомнительными, чтобы было реально доказать недобросовестность сторон договора купли-продажи и все отменить.

Есть разные сроки оспаривания сделок при банкротстве в зависимости от степени влияния сделки на материальное положение продавца. Когда продажа невыгодна продавцу, от нее до неплатежеспособности должно пройти не более одного года. Когда продажа прямо привела к неплатежеспособности, от нее должно пройти не более трех лет.

То есть указанный вами трехлетний срок оспаривания договора купли-продажи квартиры действует не во всех случаях.

Например, в 2018 году в Санкт-Петербурге при рассмотрении дела о банкротстве признали недействительной сделку о купле-продаже квартиры. Эту квартиру за два с половиной года до банкротства по документам продали за миллион рублей, а эксперт пришел к выводу, что на момент продажи рыночная стоимость квартиры составляла 4,65 миллиона рублей. Сделка была неравноценной, что в сочетании с последующим банкротством продавца и привело к ее отмене.

Слишком дешевая квартира — большой риск: вы же знали, что покупаете квартиру за бесценок и это крайне невыгодно продавцу. Второй фактор касается финансового положения продавца: у него уже есть много долгов к моменту продажи квартиры, и эти долги продавец мог бы погасить, продавая квартиру по рыночной цене, но он продает ее буквально за копейки, уже не может вернуть долги и поэтому становится банкротом.

Смотрите: на саму возможность оспаривания вы можете повлиять, если купите квартиру слишком дешево. А вот на то, в какой срок продажу можно отменить, влияет только размер долгов продавца — вы на это никак не повлияете. Конечно, если вы купили квартиру только по документам, а ею продолжает пользоваться формальный продавец, такую сделку тоже могут отменить в течение трех лет.

Риск отмены сделки появляется, если вы покупаете квартиру у человека, который должен вам крупную сумму, и вы точно знаете, что этот человек должен много денег кому-то еще. Но тут тоже есть фактор равноценности: если вы купили квартиру по документам за 3 миллиона, а потом продавец отдельно вернул вам миллион, то все будет нормально.

А вот если продавец делает скидку на размер его долга вам и в договоре купли-продажи указана цена со скидкой, это рискованная сделка, ее могут отменить. Потому что получается, что продавец умышленно избавился от имущества, которым мог расплатиться с другими кредиторами. Это нечестно: когда у должника мало денег, он должен дать по чуть-чуть всем, а не кому-то одному.

Могут оспорить такую сделку, если дело о банкротстве продавца началось до продажи или через месяц после нее. От сделки до начала банкротства может пройти полгода, если вы совершенно точно знали, что не только вам продавец должен денег.

Но даже при всех этих обстоятельствах сделку могут не аннулировать. Дело попадет в суд, и он уже будет решать, насколько это подозрительная сделка.

Что будет после отмены продажи квартиры

Теперь расскажу о том, какие будут риски, если вы все же захотите купить квартиру на пару миллионов дешевле, а продавец в скором времени погрязнет в долгах. Если кратко, то получится так, как в вашей истории.

Вашу сделку аннулируют, по документам квартира снова станет квартирой продавца, а вы присоединитесь к кредиторам продавца — в самый конец очереди, потому что пришли последним. Все имущество продавца, включая эту квартиру, попадет под управление финансового управляющего. Тот будет думать, как продать квартиру кому-то еще, чтобы погасить долги.

Возможно, все закончится нелепой ситуацией, когда вы сами по сниженной цене будете выкупать на торгах квартиру, за которую уже заплатили. Вряд ли напрямую вы — скорее кто-то, кто будет действовать в ваших интересах, но за ваш счет.

А часть тех денег, которые вы заплатили, теоретически может вернуться к вам, как к одному из кредиторов 4 очереди. На практике это маловероятно и сложно, но возможно с помощью юриста, специализирующегося на банкротствах. Нужно соблюсти множество процессуальных тонкостей и успеть выкупить квартиру на торгах.

Если ваши знакомые не предлагают формально купить у них квартиру, то вряд ли кто-то незнакомый будет передавать права на квартиру за копейки. Так что ситуация может стать реальностью только в погоне за сумасшедшими скидками.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

Кого это касается

Решение Конституционного суда касается должников, у которых есть жилье — даже единственное, но при этом они не платят по долгам. Пока это решение в большей степени затрагивает интересы должников-банкротов — то есть тех, кто решил обанкротиться сам или по заявлению кредиторов. Но эти же нормы суды теперь запросто могут применять и без банкротства — просто при наличии долга, если для его погашения нет денег.

Банкротство — это процедура, которая позволяет списать долги. При условии, что управляющий нашел и изъял все имущество, которое подходит для взыскания. То есть что можно — забирают для расчета с кредиторами. А безнадежные долги списывают — с негативными последствиями для банкрота.

Если у вас или знакомых такая ситуация, теперь есть риски, что исполнительский иммунитет не спасет.

Как было раньше

Единственное жилье защищено исполнительским иммунитетом — на него запрещено обращать взыскание в счет погашения долгов. Исключение — только для жилья, которое находится в залоге по договору ипотеки. Ипотечную квартиру можно забрать за долги, даже если семье больше негде жить и в ней прописаны трое детей.

Все это указано в законе. Он действует и для банкротов — при долге по потребительскому кредиту или по расписке в размере 2 млн рублей можно жить в квартире за ту же сумму, но не отдавать ее.

Некоторые должники злоупотребляли такой защитой — иногда покупали на заемные деньги жилье, не возвращали долг и становились банкротами. Даже если все понимали, что разумно было бы переехать в квартиру поменьше или в менее престижном районе, а разницу в стоимости отдать кредитору, исполнительский иммунитет позволял не делать этого. Должник оставался при жилье, кредитор — без денег, а суды и приставы разводили руками: такой закон. Если жилье единственное, то будь оно сколько угодно большим и роскошным, изымать нельзя.

Что изменилось

В законе не изменилось ничего. Законопроект, который широко обсуждался в 2017 году, так и остался в подвешенном состоянии — поговорили и отложили. Поправок по поводу замены роскошного единственного жилья на скромное в гражданском процессуальном кодексе все еще нет, а иммунитет формально работает.

Правами толковать закон в России наделен Конституционный суд. Он может находить нормы, которые нарушают чьи-то права или не соответствуют другим законам. И на основании этого дает разъяснения — дело пересмотрите, закон измените.

Законодатели могут довольно быстро отреагировать и уточнить нормы, а могут годами игнорировать эти указания. Так и случилось с изъятием единственного жилья — этот вопрос КС разбирал еще 2012 году. И тогда же указал, что исполнительский иммунитет — это правильно. Но владеть домом площадью 320 квадратных метров и не отдавать долг в размере 3 млн рублей — не совсем честно. Так что нужно защитить не только должников и их семьи, но и кредиторов, а статью 446 ГПК РФ — уточнить из-за имеющихся дефектов.

Вот только ничего с тех пор в законе не изменилось. Но тот же Конституционный суд рассмотрел очередное дело. Мужчина в 1999 году одолжил женщине 772 тысячи рублей, а должница годами не отдавала деньги. Зато купила квартиру площадью 110 квадратных метров — причем уже после того, как было возбуждено исполнительное производство. С 1999 года долг ее вырос до 4,5 млн рублей, а должница стала банкротом.

Кредитор дошел до Конституционного суда. Потому что это как вообще — мне должны 4,5 млн рублей, при таком долге покупается квартира, но раз она единственная — я не могу получить свои деньги. Почему бы должнице не сменить жилье на менее роскошное, а мне отдать разницу в счет долга. Если она сама не хочет — пусть ее обяжет суд. Но суды во всех инстанциях мужчине отказали — исполнительский иммунитет, извините. Стоимость жилья не имеет значения: единственное — значит, защищено от взыскания.

У Конституционного суда, видимо, на этот раз терпение лопнуло. Он напомнил и про свои разъяснения 2012 года, когда постановил изменить закон для баланса интересов должников и кредиторов. Но почти за 9 лет — заметили главные судьи страны — работы не продвинулись. Это прямо так и назвали — «недопустимым законодательным бездействием», которое стало поводом для новой проверки конституционности статьи 446 ГПК.

Раз закон вы менять не хотите, будем уточнять нормы своими методами — говорят судьи в новом постановлении. И установили критерии, когда исполнительский иммунитет можно снять даже без изменений в ГПК РФ.

На каких условиях снимается иммунитет с единственного жилья

Конкретных норм, как в законопроекте, до сих пор нет. То есть нельзя сказать, что вот эта квартира в два раза больше нормы — поэтому на нее можно наложить взыскание, а вот на эту — нельзя, потому что это двушка для семьи из двух человек.

Пока условия такие:

- Абзац 2 части 1 статьи 446 ГПК РФ больше не является безусловным исполнительским иммунитетом для единственного жилья.

- Суды вправе решать, что применение иммунитета, в том числе при банкротстве, не обосновано.

- Такое возможно, если отказ от иммунитета не лишит должника и его семью пригодного жилья.

- Площадь пригодного жилья должна быть не меньше нормы предоставления на условиях социального найма.

- Жилье взамен единственного должно находиться в том же поселении. Но если должник не против, можно переселить его в другое место.

- Новое жилье может обеспечить кредитор — в том порядке, что установит суд.

- При решении таких вопросов суд будет учитывать рыночную стоимость жилья и величину долга. Взыскание на единственное жилье стоит обращать, если это поможет погасить существенную часть задолженности.

- В защите жилья исполнительским иммунитетом также можно отказывать, если были злоупотребления — то есть отчуждалось другое имущество, чтобы купить единственное жилье.

Обязанность уточнить закон все еще сохраняется. Но вряд ли стоит рассчитывать, что это произойдет в ближайшее время.

Как отмена исполнительского иммунитета будет работать на практике

Очевидно, что работать эти разъяснения теперь точно будут. Не для всех должников и не в каждом деле, но теперь суды уже не смогут отфутболить кредиторов со ссылкой на безусловный иммунитет. Придется разбираться в каждой истории с наличием жилья и долга.

В первую очередь переехать в менее комфортное и более дешевое жилье рискуют должники-банкроты при злоупотреблениях. Но поменять единственный дом площадью 300 квадратных метров на двухкомнатную квартиру могут и без банкротства и злоупотреблений. Тут все на усмотрение конкретного суда с учетом условий, описанных в постановлении КС.

Например, должник забыл погасить 500 тысяч рублей долга. Но уже после просрочки купил квартиру за 4 млн рублей. И теперь живет там вместе с женой и ребенком. Площадь единственного жилья — 90 квадратных метров. Норма предоставления в регионе — 18 квадратных метров на человека, то есть семье хватит 54 квадратных метров. Даже если поменять их жилье на квартиру площадью 75 квадратных метров, разницы хватит на полное погашение долга. Суд может отдать трешку в центре кредитору при условии, что тот предоставит должнику трешку в другом районе того же города.

Но если у такого же должника квартира площадью 60 квадратных метров, то хоть это и больше нормы, все равно забрать ее из-за долга будет проблематично — слишком маленькая разница между рыночной ценой и суммой задолженности.

Скорее всего, взыскание будут обращать все-таки не на квартиры, а на роскошную недвижимость — вроде загородных домов с участками или квартир в элитных комплексах, где налицо злоупотребление правами должника. Потому что Конституционный суд хоть и одобрил снятие иммунитета, но сделал акцент на разумности таких мер. Все-таки это должна быть не мера устрашения, а обоснованный способ погасить долг.

Можно ли забрать жилье за долги без предоставления другого

С единственным жильем так можно, только если оно в ипотеке — тогда не поможет даже прописка детей в такой квартире или отсутствие другой жилплощади.

Но если речь о единственном жилье не в ипотеке, то должника не выселят на улицу — КС сказал, что нужно обязательно предоставить что-то взамен.

Как избежать изъятия единственного жилья

Конституционный суд сформулировал общие условия для отмены иммунитета для единственного жилья. Судебная практика в таких делах точно будет меняться в пользу кредиторов. Но многое так и останется на усмотрение судов.

Вот какие аргументы использовать, чтобы не потерять единственную квартиру:

- Переезд плохо скажется на условиях жизни семьи: детям сложно добираться до школы, рядом нет поликлиники для пожилого члена семьи.

- Разница между рыночной стоимостью и долгом небольшая.

- В этом жилье есть доля у членов семьи.

- Квартиру купили до оформления кредита, то есть злоупотреблений нет.

Самый надежный вариант — погашать долги вовремя или договариваться с кредиторами, чтобы не доводить дело до суда. Например, для ипотеки есть кредитные каникулы — и это реальный шанс не вносить платежи и избежать взыскания.

Что идёт на уплату долгов?

Во-первых, стоит понимать, что при банкротстве физического лица реализация имущества затрагивает собственность, нажитую не только самостоятельно, но и совместно, долевую собственность. Таким образом, совместная ипотечная квартира и начинает рассматриваться при конкурсном производстве (процессе реализации имущества должника).

Однако в конкурсную массу (рассматриваемое для изъятия имущество) включается не вся квартира, а только непосредственная доля должника. Супруга может получить свою часть как в виде выплаты средств после реализации, соответствующей её доле в собственности, так и в качестве выдела доли. Впрочем, для последнего понадобятся дополнительные действия, которые мы в будущем разберём отдельно.

Многие в подобной ситуации надеются на исполнительский иммунитет, но даже если квартира в ипотеке у должника — единственная жилплощадь, иммунитет на него не распространяется. Даже единственное жильё может быть изъято, если оно является предметом залога.

Этапы реализации

В ходе конкурсного производства заложенное имущество проходит три этапа:

- Включение в конкурсную массу должника.

- Оценка стоимости и получение соответствующего заключения от специалиста.

- Торги в порядке, установленным банком и утверждаемым арбитражным судом.

Если при торгах продать квартиру не удалось, жильё отходит банку как отступное.

Согласно статье 138 ЗБ, все средства, оставшиеся после реализации конкурсной массы (в которую входит и квартира с оплаченной её частью), направляются на погашение других требований и расходов, возникших в процессе конкурсного производства.

То есть сначала деньги выделяются финансовому управляющему, потом банку, потом идут на погашение судебных расходов и только потом доходят до собственников. С тем учётом, что жильё зачастую оценивается меньше своей реальной стоимости, должникам редко что-то остаётся.

Если же квартира продаётся за сумму, превышающую сумму долга по ипотеке, то оставшиеся деньги вообще не входят в конкурсную массу.

Судьба маткапитала

Изначально речь шла о маткапитале — будут ли вложенные из него в квартиру деньги потеряны или их удастся вернуть?

Чтобы не лишиться этой части средств, у супруги или супруга есть два варианта действий:

- Просить выделить принадлежащую им долю имущества и долю детей, подав соответствующее ходатайство.

- Через суд просить о возврате доли маткапитала, вложенного в квартиру, в Пенсионный фонд, опираясь на его нереализацию. Для этого также подаётся ходатайство.

Однако вопрос того, считается ли материнский капитал реализованным в случае использования его при погашении долгов во время банкротства, остаётся спорным. Как правило, суды не удовлетворяют подобным ходатайствам.

Вот несколько примеров из практики:

- Первый ААС — дело № А11-9035/2015, решение 14 июня 2019 года. Возврат средств маткапитала не утверждён. Обоснование: ФЗ №256 от 29.12. 2006 не предусматривает возврат материнского капитала банками. Сам капитал был рассмотрен, как денежные средства для выполнения условий договора по кредиту. Решено, что сумма задолженности изначально была бы другой без задействования маткапитала.

- 13-й ААС — дело № А56-89409/2018, решение от 18 мая 2021 года. В возврате денег отказано. Пояснение: закон не предусматривает возможность возврата задействованных для взыскания средств в Пенсионный Фонд.

Возврат материнского капитала возможен лишь в случае, если средства материнского капитала были направлены на приобретение жилого помещения и впоследствии соответствующая сделка купли-продажи была признана судом недействительной, использованные средства материнского капитала должны быть возвращены в ПФР ( п. 167 ГК РФ; п. 1 Обзора, утв. Президиумом Верховного Суда РФ 05. 2014).

Чтобы избежать крупных потерь, следует изначально консультироваться с юристами этой части права. Если специалист сопровождает на каждом этапе конкурсного производства, появляется шанс уменьшить потери.

Особенности статуса материнского капитала в рамках правового поля

К целям процесса признания физического лица финансово несостоятельным относится возможность восстановления возможности должника выполнять свои обязательства перед кредиторами (к примеру, за счёт процедуры реструктуризации имеющейся задолженности), либо реализация имеющегося в собственности имущества, выручка за которое покроет большую часть задолженности или весь долг. При реструктуризации обычно дело до ареста и реализации различного имущества, включая объекты недвижимости, не доходит, так как по факту заключения мирового соглашения с кредиторами формируется новый, облегчённый график погашения долгов, который должник обязан соблюдать. Во втором случае на открытых торгах реализуется практически всё имеющееся в собственности гражданина имущество, при наличии некоторых исключений.

У материнского капитала имеется особый статус в правовом аспекте, обязательно учитываемый в процессе проведения банкротства гражданина. Вот то, что важно знать при написании заявления в Арбитражный суд на банкротство при наличии материнского капитала (как вложенного в недвижимости, так и в виде сертификата):

- официально оформление материнского сертификата сопровождается подтверждением с помощью выдаваемого матери ребёнка сертификата в бумажной форме. По сути, сертификат собой представляет аналог документу на право использование определённой суммы денег, выписанный на конкретного предъявителя. Соответственно, распоряжаться этими деньгами можно различными способами;

- в 256 ФЗ указано, что средства материнского капитала могут использоваться, в том числе, для выплаты процентов и основной суммы задолженности по ипотечному кредиту;

- при наличии непогашенного сертификата на руках у гражданина, проходящего процедуру банкротства, удержание всей его суммы или части не будет производиться согласно законным основаниям. Это определяется положениями ФЗ 229, в котором установлено, что сумма материнского капитала не взимается по судебным приказам и при ведении исполнительного производства.

Тратить материнский капитал на приобретение недвижимости или улучшение жилищных условий можно так:

- в качестве части первоначального взноса при покупке объекта недвижимости с использованием ипотечного банковского кредитования;

- за наличные, имеющиеся у гражданина, использовав средства материнского капитала в качестве части вносимой оплаты за жильё;

- при наличии ранее оформленного кредита на улучшение жилищных условий или приобретение недвижимости можно использовать МК для его погашения (частичного либо полного).

При наличии в собственности у потенциального банкрота различных видов имущества, требования со стороны кредиторов могут быть удовлетворены после его реализации на открытых торгах. Любые объекты жилой недвижимости, приобретённые за собственные средства, в том числе при условии вложения туда средств материнского капитала, являются максимально ликвидным средством благодаря высокой стоимости и возможности оперативной реализации при необходимости. Расскажем о том, как будут обстоять дела с изъятием имущества при различных вариантах:

1) Сертификат на материнский капитал не использован вообще. До момента законного использования части или всего материнского капитала денежные средства не являются собственностью гражданина, поэтому кредиторы не имеют права требовать их в счёт погашения имеющейся задолженности. В итоге нельзя:

✓ удерживать или накладывать арест на средства МК, если семья им не воспользовалась до момента начала банкротства;

✓ переоформить сертификат на другое лицо (законодательство запрещает переписывать сертификат даже на законного супруга или иных близких родственников);

✓ погашать задолженность из средств ежемесячного пособия, выделяемого на содержание ребёнка из средств материнского капитала.

Рассчитаться с кредиторами с использованием средств материнского капитала также не получится, так как подобный вариант расчёта не предусмотрен на законодательном уровне.

2) За счёт средств материнского капитала приобретена жилплощадь. После перечисления маткапитала в счёт приобретения квартиры или иного жилого помещения, дети получают часть долевой собственности на объект недвижимости. Поэтому при процедуре банкротства или во время исполнительного производства на жилое помещение могут быть наложены различные виды взыскания. Если материнский капитал вложен в качестве оплаты части стоимости жилья без взятой ипотеки или иного вида кредита, то при исполнительном производстве и банкротстве могут возникнуть такие моменты:

✓ при отсутствии залогового обязательства на квартиру ни у одного из кредиторов не будет права преимущественного погашения имеющейся перед ним задолженности со стороны гражданина;

✓ при условии покупки квартиры не в ипотеку, она не может быть изъята только в случае, если является единственным объектом недвижимости жилого назначения в собственности должника. В иных случаях квартира оценивается и выставляется на торги, сумма потраченного на приобретение материнского капитала банкротящемуся гражданину не возвращается.

3) При строительстве или приобретении жилой недвижимости использовались одновременно ипотечное кредитование и средства материнского капитала. При использовании МК в качестве части или основной суммы первоначального взноса при оформлении ипотеки, то практически невозможно сохранить свою квартиру при процедуре банкротства. Квартира станет объектом ареста и последующей реализации сразу же, как только банк, в котором оформлена ипотека станет официальным участником процедуры банкротства и заявит о своём вхождении в список кредиторов. Вот моменты, которые крайне важно учесть при оформлении заявления на финансовую несостоятельность физического лица при наличии ипотечного жилья:

- квартира с ипотечным обременением входит в общую реализуемую массу имущества даже в случае, если она является единственным объектом жилой недвижимости, принадлежащей потенциальному банкроту;

- наличие вложенного капитала никак не влияет на сумму финальной оценки жилой площади и особенности реализации;

- оплата первоначального взноса при ипотеке средствами материнского капитала предполагает распределение суммы пропорционально на владельца сертификата и детей. Есть в судебной практике случаи, когда Арбитражный суд при банкротстве выделял на детей долю от средств, вырученных за продажу ипотечного жилья на торгах.

Дадим один совет от профессионального юриста нашего сервиса. Если у вас есть большая сумма просроченных кредитов и иных долгов, то предварительно можно с использованием услуг юриста, работающего в этом направлении, снять залоговое ипотечное обременение на объект недвижимости. Можно использовать для этого любые денежные средства, в том числе и взятые в кредит. Важно сделать это за год с небольшим до подачи заявления на банкротство, чтобы оснований для оспаривания сделки было минимум. Обращайтесь в наш сервис по услугам банкротства для физических лиц — уверены, что поможем справиться даже в самой сложной ситуации.

Кто контролирует доходы банкрота

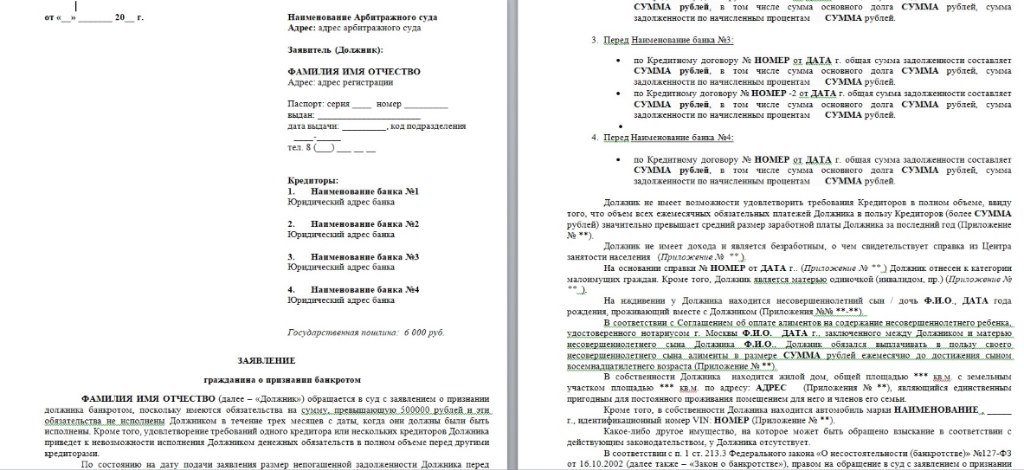

Банкротное дело начинается с подачи заявления в суд. Сделать это может сам должник, уполномоченный орган, кредиторы.

Но с 01 апреля 2022 года в России на 6 месяцев введен мораторий, запрещающий кредиторам возбуждать банкротства.

Если суд убедится, что у должника имеются объективные финансовые затруднения, он признает заявление обоснованным и запустит банкротное дело. В этот момент утверждается кандидатура финансового (арбитражного) управляющего – важнейшей фигуры в банкротном деле (далее сокращенно – «ФУ»).

Задачи финансового управляющего:

- собирает и проверяет сведения об имуществе и доходах будущего банкрота, совершенных им перед подачей заявления сделках;

- берет под контроль выявленное имущество и доходы;

- аккумулирует требования кредиторов и составляет их реестр;

- формирует конкурсную массу из имущества банкрота и организовывает его реализацию;

- готовит отчёты для кредиторов и суда, на основании которых принимаются все решения, включая финальное, об освобождении гражданина от долгов.

То есть от этого человека зависит состояние гражданина на протяжении процесса банкротства и его результат.

Это одна из причин, почему должнику стоит успеть заявить о своей несостоятельности, прежде чем это сделают кредиторы. Ведь в заявлении в суд указывается саморегулируемая организация (СРО), из состава которой будет назначен ФУ. При наличии предварительной договоренности СРО выдвинет по запросу суда лояльную к должнику кандидатуру.

Меры, предпринимаемые ФУ для контроля средств гражданина, зависят от того, на каком этапе находится банкротное дело: реструктуризации долгов или реализации имущества.

Контроль на этапе реструктуризации долгов

Реструктуризация долгов – первая процедура, которая вводится после принятия заявления. Её смысл состоит в том, чтобы дать сторонам последний шанс договориться – согласовать новый график погашения долгов, растянутый на период до 3 лет.

Должник редко в этом заинтересован: ведь он пошёл в суд, чтобы списать долги, а не платить их в другом режиме. Это одна из причин, почему план реструктуризации долгов утверждается редко и вводится вторая банкротная процедура.

Если у человека нет доходов, он может сразу ходатайствовать о пропуске стадии реструктуризации долгов. Но мы говорим о категории лиц, которые инициировали банкротство, имея источник регулярных поступлений. В таком случае суд может отказать в удовлетворении ходатайства, если, конечно, не удастся доказать, что доходы несоизмеримо меньше задолженностей.

На этапе реструктуризации долгов, когда заявитель ещё не признан банкротом, контроль над его доходами уже вводится, но относительно мягкий:

- Он вправе открыть специальный банковский счёт и пользоваться им, но ежемесячная сумма операций по нему не должна составлять больше 50 000 рублей.

Гражданин также вправе ходатайствовать в суд об увеличении этого лимита, обосновав такую необходимость. - Распоряжаться средствами на других счетах он может только при наличии письменного согласия ФУ.

Как ФУ узнает о счетах должника? В начале банкротного дела гражданин обязан передать управляющему всю информацию о них. Пытаться скрыть счета не рекомендуется: у ФУ есть инструменты для самостоятельного розыска сведений, а утаивание информации чревато серьезными проблемами и отказом в списании долгов по итогам банкротства.

Далее ФУ опубликует объявление о введении реструктуризации долгов в онлайн-реестре сведений о банкротстве и уведомит банки, где у гражданина имеются счета. После этого сами кредитные организации будут помогать контролировать клиента, так как понесут ответственность, если позволят ему производить операции.

Так что лучше сотрудничать с ФУ и предоставлять ему все запрошенные сведения.

Надо сказать, что отсутствие доступа к счетам – незначительная проблема, поскольку гражданину в процедуре реструктуризации долгов запрещено большинство сделок:

- без участия ФУ ему разрешено покупать или продавать имущество стоимостью только до 50 000 рублей;

- сделки с недвижимостью, транспортом, долями в ООО, ценными бумагами без акцепта управляющего недопустимы;

- брать новые кредиты и совершать сделки, потенциально означающие потерю прав на имущество, тоже нельзя.

Контроль на этапе реализации имущества

Если реструктуризацией дело не закончилось, суд признаёт заявителя банкротом и вводит процедуру реализации его имущества. Стандартно она длится 6 месяцев, хотя может затянуться при возникновении спорных вопросов по реализуемому имуществу.

Это время, когда человек максимально ограничен в управлении своим материальным положением. В этот период ФУ будет полностью контролировать его деньги и доходы, в том числе:

- изымет банковские карты;

- возьмет под контроль счета и заблокирует их для владельца;

- банкроту будут запрещены любые самостоятельные операции по своим счетам, их открытие и закрытие;

- нельзя распоряжаться имуществом, входящим в конкурсную массу.

Не надо бояться, что ФУ воспользуется деньгами банкрота в личных целях: он действует строго по регламенту и отчитывается перед судом.

ФУ в период реализации имущества будет оставлять банкроту часть дохода, равную прожиточному минимуму.

Если у гражданина есть иждивенцы (несовершеннолетние дети, родственники с инвалидностью), на каждого будет отчисляться дополнительная сумма, равная прожиточному минимуму или меньше, если иждивенец содержится не только банкротом: например, ребенок в полной семье.

В Москве в 2022 году прожиточный минимум составляет:

- для трудоспособных граждан – 21 371 руб.

- для детей – 16 174 руб.

- для пенсионеров – 14 009 руб.

Решение о выделении прожиточного минимума принимается финансовым управляющим без участия суда.

Как мы уже говорили, с ФУ лучше «дружить». Тем не менее, следует знать, что если банкрот не согласен с решением управляющего о размере выделенных средств, можно обратиться в суд для разрешения спора. Чью сторону он займёт, будет зависеть от объема и качества предоставленных сторонами доказательств.

Но это не всё. Гражданин вправе ходатайствовать об увеличении ежемесячно сохраняемой суммы дохода. Здесь важно предоставить доказательства острой необходимости в деньгах или обязательности расходов. Некоторые типичные основания:

- покупка дорогостоящих лекарств (прохождение медицинских процедур) для банкрота или его иждивенца,

- оплата аренды, коммунальных услуг за единственное жилье,

- оплата обучения детей.

Основания могут быть и другими, это зависит от жизненных обстоятельств банкрота. Итоговая сумма сохраняемых средств утверждается судом.

Как организован процесс контроля доходов при банкротстве

Финансовый управляющий отслеживает все денежные поступления на счета банкрота и снимает их на регулярной основе вплоть до завершения дела о банкротстве.

Кроме того, ФУ может направить работодателю и в другие организации, производящие выплаты гражданину, уведомление с указанием счёта, куда необходимо перечислять средства в этот период. Он также может обозначить в уведомлении, какие суммы гражданин вправе продолжать получать лично: в некоторых случаях это упрощает процесс выдачи денег банкроту.

После получения очередной суммы ФУ передаёт гражданину полагающуюся ему часть наличными или переводит на счет его родственника.

Если человек сам получает платежи наличными, он обязан предоставить управляющему документы, подтверждающие их суммы, и отдать часть, превышающую утвержденную для него величину.

Доходы сверх минимума для гражданина и его семьи управляющий переносит на «основной счёт должника» – счёт, на котором аккумулируются средства конкурсной массы. Они недоступны для банкрота и используются для погашения задолженностей перед кредиторами.

Как только реализация имущества завершается и суд выносит определение об освобождении физического лица от долгов, все ограничения на получение доходов и использование счетов снимаются.

В Интернете можно встретить «полезные советы», как утаить часть доходов от ФУ: договориться с работодателем о временном снижении зарплаты или перечислении денег родственнику, работать без договора.

Как бы заманчиво не выглядели подобные идеи, подчеркнем: если такие действия каким-то образом вскроются, банкрот не будет освобожден от долгов! Кредиторы получат по ним исполнительные листы и будут взыскивать их, обратившись в ФССП.

Практика

У МФЦБ много клиентов, которые прошли банкротство и продолжали получать доходы, сохраняя большую часть. Приведем пару примеров:

Гражданка М. (дело № А72-54/2021) в 2020 году работала и получала зарплату 30-40 тысяч рублей. Между тем, у её дедушки появились проблемы со здоровьем, требующие серьёзных затрат на лечение. Денег не хватало, М. пришлось брать кредиты. Не справившись с долгами, она решила объявить себя банкротом.

Процедура реализации длилась 6 месяцев, за этот период из доходов М. в конкурсную массу удержано около 30 тысяч рублей, в то время как общая сумма задолженности составляла 925 тысяч рублей.

После завершения банкротного дела долги были полностью списаны.

Гражданин С. (дело № А17-7944/2021) женат и имеет на иждивении трёх маленьких детей. В середине 2021 года он зарабатывал 22,5 тысячи рублей. Денег на содержание семьи не хватало, поэтому он вынужден был взять несколько кредитов, погасить их не смог и обратился к нам. В середине ноября 2021 года С. был признан банкротом, а в мае 2022 года дело о банкротстве завершилось.

Причём, зарплата гражданина даже частично не пошла на удовлетворение требований кредиторов, так как оказалась ниже прожиточного минимума в пересчете на всех членов семьи.

Списано 100% долгов на сумму более 560 тысяч рублей.

Подводя итоги, напомним: цель банкротства – освобождение от всех долгов. Если их накопилось столько, что должник не в состоянии справиться с обязательствами даже при наличии доходов, временные процедурные ограничения можно вытерпеть. А если пройти банкротство с лояльным финансовым управляющим и грамотной юридической поддержкой, процесс будет минимальным по времени и неприятным последствиям.

Вопрос-ответ

Кто распоряжается зарплатой банкрота во время процедуры? Как это происходит?

Контроль над счетами переходит к арбитражному управляющему, он выдает должнику деньги под расписку, в объеме не более прожиточного минимума на должника и на каждого из его иждивенцев (детей, неработающих жен и т. О роли арбитражного управляющего мы подробно писали в этой статье.

Можно получить больше прожиточного минимума в процедуре банкротства?

Можно, но для этого нужен лояльный арбитражный управляющий и веские причины. Например, для покупки лекарств больному родственнику, оплаты за обучение для ребенка и т. Чтобы обеспечить лояльность арбитражного управляющего, нужно инициировать свою процедуру банкротства раньше, чем это сделают кредиторы.

Что делать если банкроту выдают зарплату наличными в кассе?

В этом случае необходимо ежемесячно брать выписку в бухгалтерии, отражающую доход должника, и предоставлять её арбитражному управляющему. Деньги сверх установленных законом лимитов должны поступить в конкурсную массу. Подробнее о сохранении доходов в процедуре банкротства читайте здесь.

Правда ли, что банкрот лишается всего имущества?

Нет, это не так. Есть ряд видов имущества, которое точно не заберут. В первую очередь это единственное жилье должника. Подробно мы разобрали эту тему в статье «Преимущества и последствия банкротства».

Можно ли стать банкротом, не имея не только доходов, но и имущества?

Отсутствие имущества не является препятствием для банкротства. Как в этом случае будет проходить процесс – читайте по статье.

Сложная ситуация?

Не гадайте, лучше спросите у практикующих юристов

Банкротство при ипотеке. Что говорит закон

Несмотря на высокие ставки, количество ипотечных заемщиков растет с каждым годом. Но на фоне ухудшающейся финансовой ситуации в стране стало расти и количество просроченных кредитов. В связи с этим возникла необходимость в принятии еще одного закона, способного решать вопросы с невозвратом долгов кредиторам.

В 2015 году в РФ был принят закон «О несостоятельности (банкротстве) физлиц», позволяющий физическим лицам официально заявить о своей финансовой неплатежеспособности. Проще говоря, теперь обычный гражданин может на законном основании объявить себя банкротом.

Когда гражданин может быть признан банкротом

Право на признание банкротом есть у каждого гражданина РФ. Но существует несколько условий, при наличии которых суд может признать должника банкротом.

Признание банкротом возможно, если

- заемщик не проходил подобную процедуру в течение 5 лет до момента новой инициации банкротства;

- должник не имеет непогашенной судимости по статье, относящейся к экономическим преступлениям;

- у должника есть постоянный доход, который позволит постепенно выплачивать долг;

- общая сумма долгов составляет не менее 500 тыс. рублей;

- стоимость имущества, принадлежащего должнику, меньше 500 тыс. рублей;

- доказана объективность причин, повлекших финансовую несостоятельность (тяжелая болезнь, потеря работы не по вине должника, авария, пожар и пр.);

- срок просроченной задолженности не менее трех месяцев.

Внимание! В планах правительства – ввод упрощенной схемы банкротства для лиц с невыплаченными обязательствами в пределах 900 тыс. рублей.

Можно ли избежать банкротства

Прежде чем подавать заявление на признание банкротства в суд, вам нужно сделать все возможное для решения проблемы с задолженностью по кредиту. Суд учтет ваши старания.

Вы должны понимать, что суд по ипотеке будет иметь для вас ряд неприятных последствий. Кроме того, процедура банкротства не из дешевых. Оплачивать все издержки придется вам.

Как можно погасить долги по ипотеке в обход банкротства

- Кредитные каникулы. Кредитные каникулы — это период, когда заемщик платит только по процентам. «Тело» кредита распределяется на будущие платежи. Этот вариант подойдет, если вы испытываете временные трудности с оплатой ипотеки. Минус в том, что не все банки предоставляют заемщикам такую возможность.

- Рефинансирование. Рефинансирование — пересчет ипотеки с учетом меньшего процента. Вам нужно подать заявку на снижение ставки в «свой» банк или найти кредитора, который предложит меньший процент. Такой вариант лучше использовать до появления просрочки, когда вы уже понимаете, что не сможете выплачивать кредит на прежних условиях.

- Реструктуризация кредита. Реструктуризация ипотеки — изменение условий выплаты кредита с учетом ваших текущих доходов. Обычно в этом случае увеличивают срок кредитования, благодаря чему снижается размер ежемесячных платежей. Иногда банк может списать начисленные штрафы и пени.

- Рассрочка через АИЖК. Рассрочка через АИЖК — это программа господдержки для ряда категорий населения. В этом случае государство заплатит за заемщика, оказавшегося в сложной ситуации, до 20% от суммы задолженности, но не более 1,5 млн рублей. Господдержкой могут воспользоваться ветераны боевых действий, семьи с детьми, другие льготные категории заемщиков.

Эти меры помогут заемщику выбраться из долговой ямы, сохранив ипотечную квартиру. Если вы не собираетесь сохранять залоговое жилье, то лучше обратиться в банк с предложением о продаже. При таком варианте условия реализации будут для вас более выгодны, чем при процедуре банкротства или принудительном взимании залога.

Сколько нужно заплатить за банкротство

Как было сказано выше, процедура банкротства по ипотеке — мероприятие затратное. Минимальная сумма, которую вам придется найти для проведения санации, составляет 45 тыс. рублей.

Большая часть этих средств пойдет на оплату работы финансового управляющего (от 25 тыс. рублей). Договором с СРО может быть предусмотрено и дополнительное вознаграждение — 5-7% от общей стоимости реализованного имущества должника.

Кроме этого, вам придется заплатить за публикации в СМИ, госпошлину, выписки из государственных реестров и почтовые отправления. Ваши расходы возрастут, если банкротство по ипотеке будет сопровождать юрист.

Процедура банкротства при ипотеке. Этапы

Изучив все этапы процедуры банкротства, вам будет легче принять решение об ее инициации. Можно пройти этот путь самостоятельно или с юридическим сопровождением. В любом случае помощь специалиста лишней не будет.

Этап №1. Оцениваем риски и принимаем решение

В первую очередь ипотечный заемщик, который не может выполнить свои обязательства перед банком, рискует залоговой недвижимостью. Деньги от продажи ипотечной новостройки, «вторички» или частного дома направляются на погашение основного долга и начисленных штрафов.

Чем рискует человек, признанный банкротом

- движимым имуществом, если его цена свыше 50 тыс. рублей;

- недвижимостью;

- другим залоговым имуществом.

Какое имущество не имеют права взыскивать

- личные вещи;

- мебель стоимостью менее 50 тыс. рублей;

- автомобиль, которым пользуется инвалид;

- единственное жилье;

- имущество, которое должник использует для получения дохода.

Конечно, вы можете перед процедурой банкротства переписать свою квартиру на родственника. Но в судебной практике случались прецеденты, когда все сделки, совершенные должником за предшествующие три года, были отменены судом.

Внимание! С должника могут взыскать не только его собственность, но также имущество, зарегистрированное на супруга/супругу, нажитое в браке.

Этап №2. Собираем документы и подаем заявление в суд

Подготовленные документы и заявление нужно подать в Арбитражный суд. Вы можете подать документы в госорган лично или отправить их почтой. Если делом занимается ваш представитель, то необходимо оформить на него нотариальную доверенность.

Какие нужны документы

- личные документы (паспорт, свидетельство о браке, свидетельства рождения детей, брачный контракт, если имеется);

- документы о регистрации физлица (ИНН, СНИПС, документы об отсутствии ИП);

- банковские документы (договора на все текущие кредиты, выписки о размере долга и сумме штрафов);

- документы, доказывающие ухудшение финансового состояния должника (медицинские справки, к примеру, о получении инвалидности, выписки об уменьшении дохода).

Кроме этого, вы должны подать в суд заявление о банкротстве физлица. В заявлении вам нужно описать сложившееся положение и отметить причины, которые привели к этой ситуации. Подтвердите свои слова соответствующими выписками и справками.

Необходимо указать общую сумму задолженности по текущим кредитам, какой доход вы имеете в настоящий момент, какими средствами (наличными и безналичными) располагаете. Приложите письменный отказ банка в реструктуризации.

За пять дней сотрудники арбитражного суда обязаны проверить документы и вынести решение о принятии вашего иска в производство. Вас оповестят о дате и времени первого судебного заседания.

Этап №3. Находим управляющего финансами

В течение трех месяцев после того, как суд примет заявление, вам необходимо найти финансового управляющего. Это специалист, который будет заниматься вашим имуществом в период проведения процедуры банкротства.

В обязанности управляющего финансами входит

- реализация имущества, имеющегося у банкрота в собственности;

- урегулирование всех вопросов с кредиторами;

- контроль материального положения должника.

Искать управляющего лучше напрямую на сайте Единого федерального реестра сведений о банкротстве или в местном профсоюзе арбитражных управляющих.

Как показывает практика, СРО может отказать в прошении. если у должника нет материальных ценностей или их стоимость незначительна. То есть за небольшое вознаграждение мало кто захочет работать.

Этап №4. Рассмотрение дела в суде и признание банкротства

После принятия вашего дела в производство копии искового заявления отправляют всем кредиторам. На этом этапе вы должны внести на депозитный счет суда сумму для оплаты работы управляющего и оплатить госпошлину.

Внимание! На время судебного производства на все имущество заявителя, включая банковские счета и зарплатную карту, накладывается арест.

После признания судом несостоятельности должника приставам направляется уведомление о прекращении исполнительного производства, если оно было ранее инициировано. Дальнейшее развитие событий зависит от решения арбитража.

Какое решение может вынести арбитражный суд

- заключить мировое соглашение;

- оформить реструктуризацию;

- реализовать имущество должника.

Реструктуризация долга

До признания несостоятельности заемщика банк мог отказать в реструктуризации ипотеки. Но при соблюдении определенных условий суд вправе назначить эту процедуру без согласия кредитной организации.

Условия реструктуризации ипотеки

- у должника нет непогашенной судимости по преступлениям экономического характера;

- заемщик получает доход, достаточный для проживания и оплаты обновленных платежей;

- заемщик не пользовался реструктуризацией займов последние восемь лет;

- должник не признавался банкротом последние пять лет.

Реструктуризация ипотеки возможна при условии погашения задолженности в течение трех лет. Банк может пересмотреть свои требования по кредитному договору и предложить более выгодные условия, к примеру, снизить процентную ставку.

Реструктуризация позволит

- остановить начисление пени и штрафов;

- запретить звонки из банка, так как контролировать внесение платежей станет управляющий;

- получить «кредитные каникулы» в пределах четырех месяцев;

- остановить исполнительные производства, за исключением долгов по алиментам.

Реализация жилья

Если стороны так и не смогли договориться в рамках мирового соглашения, а доходов должника для реструктуризации кредитной задолженности не хватает, то наступает время, когда нужно прибегнуть к крайнему варианту — к реализации объектов собственности банкрота.

На этой стадии финансовый управляющий проводит оценку и опись имущества должника. В обязанность управляющего также входит организация торгов, которые могут проходить в несколько этапов. С каждым разом стоимость объектов снижается. Если какое-то имущество не продается, то его возвращают банкроту.

Обратите внимание: у банкрота есть право на первоочередной выкуп. То есть вы можете, к примеру, занять деньги у друзей и выкупить свою квартиру по цене ниже рыночной. Все вырученные деньги идут на погашение долга. Если средств от продажи имущества не хватает, то долги списывают, а процедуру банкротства прекращают.

Что будет с ипотечной квартирой при банкротстве

Здесь стоит напомнить, что, согласно гражданско-процессуальному кодексу, часть собственности должника исключается из списка объектов, которые изымаются и отправляются на торги. К этому перечню относится единственное жилье банкрота.

Многие заемщики неправильно трактуют закон и считают, что раз их единственным жильем является ипотечная квартира, то ее не заберут в счет долга. Это не так. Квартира, купленная в ипотеку — это залоговая недвижимость, которая взыскивается с заемщика в обязательном порядке.

Последствия процедуры банкротства

Признание финансовой несостоятельности будет иметь негативные последствия и после реализации вашего имущества. Будьте готовы к некоторым ограничениям, связанным с финансами, вашими и ваших ближайших родственников.

К каким негативным последствиям может привести банкротство

- запрет на регистрацию бизнеса – 3 года;

- запрещено занимать управляющие должности — 3 года;

- обязанность сообщать о банкротстве при обращении в банк — 5 лет;

- запрещено вести предпринимательскую деятельность — 3 года;

- возможен запрет на выезд за пределы РФ;

- возможно аннулирование сделок с собственностью, заключенных за последние 3 года.

Финансовые ограничения не могут не коснуться ближайших родственников, находящихся на вашем обеспечении. Ведь часть вашего дохода придется направить на погашение долгов, что скажется на материальном благополучии всей семьи.

Он вам не Соловьев: ипотечный дом телеведущего Андрея Норкина

Как получить налоговый вычет по ипотечным процентам: условия, документы и сроки

Как правильно закрыть ипотеку. Пошаговая инструкция

Могут ли забрать квартиру в ипотеке при банкротстве физлица?

Для начала необходимо разделить процедуры, которые могут быть введены при банкротстве физических лиц, так как их последствия заметно отличаются.

- Реструктуризация долгов. Является реабилитационной процедурой и вводится с целью помочь должнику самостоятельно рассчитаться с кредиторами. Суд примет решение о введении данной процедуры только в том случае, если у должника есть деньги для выплаты задолженностей по новому графику.

- Реализация имущества. Является полноценным банкротством физлица, вводится с целью списать безнадежные долги и освободить человека от непосильных обязательств. Этот вариант подходит тем, кому нечем платить по кредитам.

Что будет с квартирой, которая была приобретена в ипотеку, при банкротстве физлица? Если будет введена реструктуризация, должник сможет сохранить квартиру и после расчета с банком станет ее полноправным владельцем. Если же вводится реализация имущества, в 99% квартира будет изъята и реализована для погашения долгов.

При военной ипотеке условия те же. Военнослужаший, получивший военную ипотеку, фактически не выступает плательщиком кредита. За него взносы платит бюджет РФ, а точнее — Минобороны. То есть в том случае, если военнослужащий решит признать себя банкротом (что маловероятно, так как доход у него есть), то с его ипотечной квартирой не происходит ровным счетом ничего. Кредиторы не имеют право обратить на нее взыскание.

Немного сложнее обстоит дело при разводе такого служащего Вооруженных сил. В этой ситуации много зависит от того, на ком из супругов останется ипотечный кредит. Если на супруге-военнослужащем, то с кредитом ничего не меняется. Но, как правило, мужчины отдают квартиру жене и детям. И тут начинаются проблемы.

После увольнения из рядов Вооруженных сил РФ у заемщика появляются те же права и обязательства по погашению, что и у обычного заемщика. И если дело дошло до признания несостоятельности в суде, ипотечное жилье будет реализовано.

Какие последствия наступают в банкротстве физлиц при наличии ипотеки?

Возникает логичный вопрос — как погашать ипотечный кредит в условиях банкротства? Никак.

- Приостанавливается начисление банковских пеней, процентов и штрафов. Погашение ипотеки при банкротстве не осуществляется.

- Кредиторам дается строго 2 месяца на включение требований в реестр. Если сроки будут пропущены, кредиторы потом не смогут заявить о своих требованиях. Это относится и к банкам, выдающим ипотечные кредиты.

- Банк, выдавший ипотеку, не сможет больше предъявлять претензии к должнику по поводу просрочек и неуплаты.

- Приостанавливаются исполнительные производства. Если банк уже получил решение суда, и было начато взыскание, банкротство физлица позволит приостановить работу ФССП.

- Никто, кроме залогового кредитора, не может претендовать на средства, вырученные от продажи ипотечного жилья. Даже если Ваш банк пропустит срок для включения в реестр, другие банки не смогут требовать продажи единственной квартиры. По правилам, залоговому кредитору причитается 80% от вырученной суммы.

- Если ипотечное жилье все же будет продано, и после проведения расчетов останутся средства, они будут переданы должнику.

Что будет, если созаемщик по ипотеке банкрот?

При оформлении договора ипотечного кредитования заемщикам разъясняются их права и обязанности, их информируют о солидарной ответственности. Например, если ипотека оформляется на одного из супругов, второй имеет такие же обязательства по выплате кредита, как и первый, поскольку является созаемщиком.

Исходя из этого, можно легко ответить на вопрос — что будет с ипотекой при банкротстве супруга. Если банкротящийся супруг является держателем ипотеки, то второму придется отвечать по долгам. Но если кредит был оформлен на супруга № 1, а банкротство признает супруг № 2, то к ипотеке ни у кого не возникнет претензий. Главное условие: кредит должен выплачиваться без просрочек.

Правда, из этого правила есть и печальные исключения. Так, Десятый Арбитражный суд Москвы 1 июня 2017 года по апелляционой жалобе гражданки Элеоноры Анкудиновой, вынесенной на решение Арбитражного суда Московской области, принял решение о включении долга по ипотеке ее бывшего мужа, Константина Анкудинова, в реестр требований кредиторов.

Речь шла об ипотечном кредите, который выдал Сбербанк России. Гражданин Анкудинов был признан банкротом, задолженность по ипотеке на момент признания его несостоятельности составила 3 млн 242 тыс. рублей.

Банк требовал реализации жилья и погашения долга. Анкудинова являлась созаемщиком по кредиту и пыталась оспорить продажу жилья, купленного при привлечении ипотечного кредита в долевом строительстве, за долги бывшего супруга. Суд ее требование отклонил, квартира была реализована.

В федеральном законодательстве отсутствует определение понятия «единственное жилье » или «единственное жилое помещение». По общему правилу под единственным жильем понимается жилое помещение, которое является для гражданина и членов его семьи единственным пригодным для постоянного проживания

Александр Федоров, начальник отдела банкротств дирекции по правовым вопросам «Русала»: В Постановлении № 15-П от 26. 2021 Конституционный суд РФ закрепил возможность обращения взыскания на единственное жилье должника

Для начала важно разобраться, что является единственным жильем ? В соответствии со статьей 446 ГПК РФ – это квартира или дом с земельным участком, которые находятся в полной или долевой собственности должника и членов его семьи, и является единственным пригодным для проживания помещением

Важно! Главный риск покупки квартиры у банкрота – перспектива признания сделки недействительной, что предусмотрено ст. 166 ГК РФ. При этом ст. 1 ГК РФ установлены запреты на приобретение имущества у банкрота , а также должника (если объект заложен)

🔥 Когда единственное жилье – квартира в ипотеке Если квартира является предметом ипотеки, ст. 446 ГПК, защищающая права кредиторов, разрешает обращать на нее взыскание, независимо от того, является ли объект единственным жильем для заемщика и членов его семьи

446 ГПК РФ, на единственное жилье не может быть обращено взыскание, если квартира не заложена. Иными словами, если при получении кредита вы не предоставили залог в виде квартиры или иной недвижимости, то есть все шансы ее сохранить при банкротстве при условии, что это единственное жилье

Единственное жилье защищено исполнительским иммунитетом — на него запрещено обращать взыскание в счет погашения долгов. Исключение — только для жилья , которое находится в залоге по договору ипотеки. Ипотечную квартиру можно забрать за долги, даже если семье больше негде жить и в ней прописаны трое детей

Какое имущество могут описать при банкротстве ? личные вещи гражданина, единственное жилье ( при учете, что оно не заложено), предметы обихода, вещи, требуемые должнику для проведения профессиональной деятельности

Можно ли продать квартиру с материнским капиталом ? Важно помнить о всех правилах использования этой меры государственной поддержки при покупке квартиры или дома. Запрета на дальнейшую продажу такой недвижимости нет

Что будет , если не выделить доли детям при использовании материнского капитала ? В случае, если квартира еще не продана, суд обяжет выделить долю всем членам семьи, в том числе и детям! Если же квартира была уже продана, есть несколько вариантов развития событий: Потребуют вернуть материнский капитал в ПФР

Наиболее распространенная позиция: если недвижимость является единственной, то накладывать на нее арест незаконно, в силу требований ст. Поскольку фактически арест приравнивается к обращению взыскания, он не может быть наложен на жилой объект, отнесенный к единственно подходящему для проживания

В апреле Конституционный суд России допустил изъятие у должников единственного жилья. До этого при банкротстве у человека не могли забрать единственное жилье , даже если речь шла о дорогой недвижимости

Любые сделки, совершенные без участия финансового управляющего, являются ничтожными, а следовательно, аннулируются. Поэтому подарить или продать свое имущество должнику не удастся, в связи с тем, что суд аннулирует сделку и вернет имущество на баланс для погашения части долга

Что могут забрать при процедуре банкротства ? личные вещи гражданина, единственное жилье ( при учете, что оно не заложено), предметы обихода, вещи, требуемые должнику для проведения профессиональной деятельности

Что будет с ипотечной квартирой при банкротстве Это не так. Квартира, купленная в ипотеку — это залоговая недвижимость, которая взыскивается с заемщика в обязательном порядке

) (“Вестник исполнительного производства”, 2019, N 3)Согласно ст. 446 ГПК РФ обращение взыскания на единственное жилье невозможно (кроме жилых помещений, являющихся предметом ипотеки)

По закону об ипотеке, если заемщик за год просрочил четыре и больше платежей по кредиту, банк вправе взыскать заложенное жилье через суд. Раньше выдавать займы под залог жилья могли микрофинансовые организации. Однако с ноября 2019 года оформлять ипотечные займы они не вправе

Банкротство – Bankrot.Fedresurs.ru

Банкротство – Bankrot.Fedresurs.ru