Содержание

УСЛУГИ ПО БАНКРОТСТВУ ФИЗИЧЕСКИХ ЛИЦ В ТОЛЬЯТТИ

Несмотря на большое количество предложений по банкротству физических лиц в Тольятти, очень сложно найти надежную юридическую фирму, которая нацелена на успешное завершение Вашей процедуры банкротства, а не на банальный «отъем денег» за новую и модную процедуру банкротства физического лица.

Нам часто приходиться слышать от жителей Тольятти крайне неприятные истории неудачных попыток банкротства. Приведем две наиболее запомнившиеся истории:

За время нашей работы, мы выслушали около сотни подобных историй. И к сожалению, чем-то помочь уже было поздно. Будьте бдительны, заключая договора на банкротство физических лиц. Тольятти — город, в котором работает огромное количество как добросовестных, так и недобросовестных юридических фирм.

БАНКРОТСТВО В ТОЛЬЯТТИ С ГАРАНТИЕЙ

АДВОКАТ ПО БАНКРОТСТВУ ФИЗИЧЕСКИХ ЛИЦ В ТОЛЬЯТТИ

При поиске помощника в прохождении процедуры банкротства физических лиц мы рекомендуем не торопиться с выбором. Обойдите максимально-возможное (не меньше 3) количество фирм, адвокатов, юристов по банкротству. Не стесняйтесь задавать как можно большее количество вопросов, а именно:

- Кто будет моим финансовым управляющим?

- Нужно ли будет доплачивать отдельно его услуги?

- Какова итоговая цена «банкротства под ключ»?

- Входят ли в нее госпошлина, депозит, публикации, почтовые расходы и т.п.?

- Какова будет судьба моей заработной платы, пенсии в процедуре банкротства?

- Обязательно поинтересуйтесь судьбой сделок, совершенных Вами за 3 года до банкротства (если такие были).

Если ответы фирм Вам покажутся не убедительным или будут расходиться с ответами в других организациях — попросите подкрепить их позиции выдержками из Закона «О банкротстве», или другими официальными документами.

СКОЛЬКО СТОИТ БАНКРОТСТВО ФИЗИЧЕСКИХ ЛИЦ В ТОЛЬЯТТИ?

Коллегия адвокатов «Дом Права» готова взять на себя Вашу процедуру банкротства целиком и довести ее до успешного завершения. Стоимость наших услуг многим кажется довольно-таки низкой. Это обусловлено тем, что процессом банкротства наших клиентов управляет мощная информационная система собственной разработки. Ждем Вас на бесплатной консультации по адресу.

Стандартное и упрощенное банкротство

С 2015 года граждане России получили возможность объявлять себя банкротами. Раньше таким правом были наделены только юрлица. Но после введения закона люди не поспешили массово подавать заявления, хотя на это был расчет. И причин тому несколько:

- это сложная процедура, которая занимает минимум 6-8 месяцев;

- процесс требует финансовых вложений. Обычно он обходится в 40 000 — 50 000 рублей;

- ограничение по общей сумме долгов — от 500 000 рублей. Могут рассмотреть заявление и при меньшей сумме, но положительный исход в таком случае встречается редко;

- дело решалось в Арбитражном суде. Если для жителя крупного это не проблема, то в ином случае уже проблематично.

В итоге лишь единицы граждан обращались в Арбитражные суды и становились банкротами. Обычно это были люди с реально большими долгами, для которых финансовые затраты на процедуру с лихвой покрывались суммой списанных долгов. И часто это были в целом состоятельные граждане, которые могли на это потратиться.

Простым людям процедура была недоступна, а именно они больше всех страдали от натиска банков, коллекторов и приставов. Поэтому в 2020 года было введено упрощенное банкротство физических лиц. И теперь это реальная возможность избавится от долгов.

Условия для упрощенного банкротства с 2020 года

Стандартная судебная процедура проходит согласно ФЗ 127. Упрощенное банкротство физических лиц с 2020 года продиктовано ФЗ 289. Это две совершенно разные процедуры. И самое главное — новый закон позволяет гражданам становится банкротами совершенно бесплатно.

Основные условия для проведения упрощенного банкротства физ лиц:

- Общая сумма заявленных долгов находится в рамках 50 000 — 500 000 рублей.

- Списать можно только те долги, в отношении которых пристав закрыл дело.

- Подходят долги перед банками и МФО, по налогам, штрафам ГИБДД и пр.

Что касается алиментов, то избавиться от них с помощью этой процедуры законно невозможно.

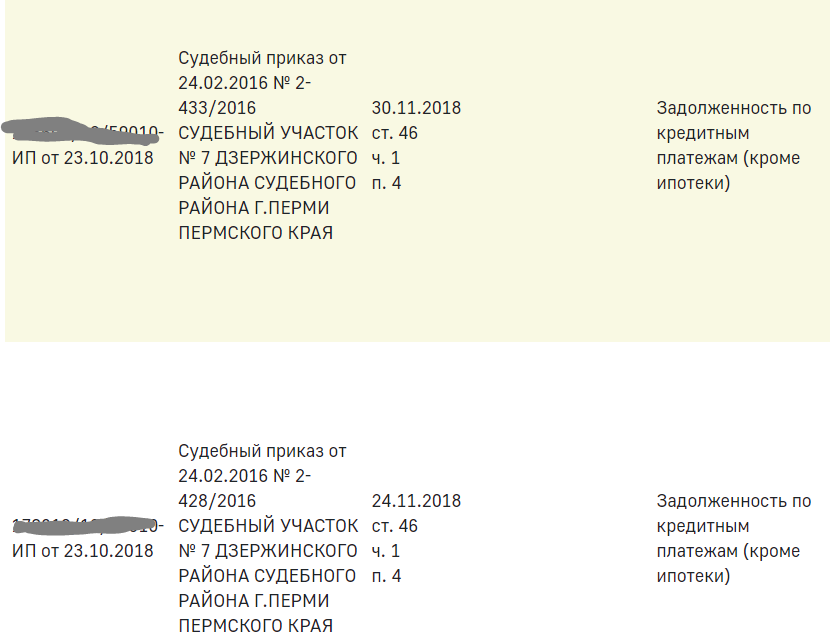

Делаем выводы. Упрощенная система банкротства физического лица с 2020 года работает только в отношении долгов, по которым были судебные разбирательства. Приставом было открыто исполнительное производство, которое закрыто за невозможностью взыскания по ст 46 ч 1 п 4.

Что означает ст 46 ч 1 п 4

Это значит, что пристав закрыл дело за невозможностью взыскания, только в этом случае сработает упрощенная система банкротства физических лиц. Пристав не может бесконечно взыскивать долги и вести дело. Если с должника нечего взять, он закрывает производство за невозможностью взыскания как раз по этой статье.

Статья 46 применяется, если с должника нечего взять (нет счетов с поступлением денег, нет официального дохода и подходящего для изъятия имущества), или если невозможно установить местонахождение должника. Чаще всего речь о первом случае.

Стандартно пристав возвращает исполнительный документ взыскателю, но тот вправе вновь направить его в работу. В итогу одно и то же дело может несколько раз открываться и закрываться. И упрощенная процедура банкротства физического лица становится инструментом по прекращению хождения дела туда-сюда.

Упрощенное банкротство физических лиц через МФЦ

Все проводится именно через МФЦ. Причем не важно, где прописан заявитель, можно подать заявление по месту проживания. Пакет документов не сравнить с тем, что требуется при судебной процедуре. В него входят всего 3 пункта:

- Паспорт заявителя, ИНН и СНИЛС.

- Список всех долгов, по которым прекращено исполнительное производство. Составляется гражданином в свободной форме.

- Документ от пристава о том, что исполнительное производство по заявленному делу действительно прекращено.

Посмотреть все открытые в отношении вас производства можно в онлайн-базе ФССП. Там же указаны контакты приставов, которые этими делами занимаются.

Обратите внимание, что аннулирование будет касаться только тех долгов, которые вы указали в заявлении и которые списаны по ст 46. Незаявленные дела (вдруг всплыли позже) в деле участвовать не будут.

Как все проходит

Упрощенное банкротство через МФЦ начинается с факта обращения гражданина. Он приходит с необходимыми документами и списками подходящих долгов, рассказывает о цели визита. Сотрудник МФЦ распечатает бланк заявления, куда нужно внести все данные. Он поможет правильно составить обращение.

Процедура банкротства физического лица через МФЦ:

- Обращение в многофункциональный центр, написание заявления. Здесь выдадут установленную форму, куда нужно занести все долги.

- В течение 3 рабочих дней все сведения проверяются. Если все действительно так, если производства действительно закрыты по ст 46 и пока что больше не возобновлялись, дело идет дальше. Заявитель вносится в реестр банкротов.

- Само упрощенное внесудебное банкротство длится 6 месяцев. За это время за должником наблюдают, ищут его имущества, прослеживают сделки. Если ничего не будет найдено, долги окончательно спишутся.

Во время разбирательства дела не могут снова открываться. Если речь о кредитных и налоговых долгах, пени и иные начисления по ним полностью приостанавливаются.

Имущество и доходы должника

Касательно имущества есть важные моменты. Если в ходе полугодовой проверки будет найдено ценное имущество, подлежащее взысканию, или обнаружатся легальные доходы, банкротство будет невозможно. Проще говоря, получается, что пристав “проморгал” это и закрыл дело незаконно. Поэтому оно вновь может быть открыто по заявлению собственника долга.

Аналогично: если за эти 6 месяцев обнаружится, что гражданин приобрел ценное имущество или стал получать легальный доход, банкротство не будет одобрено. Кроме того, на этот период гражданину запрещено брать кредиты и становиться поручителем.

Что будет после банкротства

Если все пройдет успешно, заявленные исполнительные производства больше не будут открываться, долги списываются. Но закон об упрощенном банкротстве физических лиц говорит о некоторых ограничениях, которые будут касаться гражданина.

В целом, для обычного человека они совсем не критичны. В течение следующих 5 лет нельзя брать новые кредиты, не сказав кредитору, что ранее было проведено банкротство. Нельзя в течение 3 лет занимать управленческие должности у юрлиц, в течение 10 лет появляться в органах управления кредитной организации, 10 лет — НПФ, страховых компаний, ПИФов, инвестиционных фондов.

Упрощенный порядок банкротства физического лица — это действительно выход для многих должников. Процедура не сложная и бесплатная, она по силам многим гражданам. Ну а если суммарный долг превышает 500 000, тогда подойдет только стандартный судебный порядок.

Частые вопросы

Как проходят упрощенные процедуры банкротства, если кратко?

Нужно обратиться в МФЦ по месту проживания, предоставить необходимые документы и ждать проверку сначала 3 дня, потом еще полгода.

Распространяется ли упрощенная схема банкротства физических лиц на ИП?

Да, если гражданин является индивидуальным предпринимателем, он тоже может подать заявку на списание долгов по ФЗ 289. Если гражданин перестал быть ИП в течение года перед подачей заявки, он не может становиться предпринимателем в течение 5 лет после получения статуса банкрота.

Сколько долгов в итоге можно списать?

Законодательно количество не ограничено. Их может быть сколько угодно в рамках 500 000 рублей на общую сумму.

Примут ли заявление, если есть официальный доход?

По этому поводу никаких ограничений закон не сообщает. Но в целом, пристав не закроет дело, если у должника будут доходы, которые можно направить на гашение долга. И если они будут обнаружены при проверке после подачи заявления на банкротство, дело закроется.

Что нужно для упрощенного банкротства?

Единственное условие – закрытие исполнительные производства по заявленным делам на момент обращения в МФЦ.

Спишем долги через процедуру банкротства!

Что вы получите от обращения к нам?

Общая сумма долга: 500000 руб

Вы получите :

95000 руб.

Выгода достигается за счёт экономии от списания долга с учётом

оплаты наших услуг, при условии, что в противном случае свой долг со средней процентной ставкой

30% будет погашен в течение года

Немного о нас

Мы знаем, как решить проблему с долгами КАЧЕСТВЕННО и НЕДОРОГО!

Компания ИДЖИС специализируется на банкротствах физических лиц с момента принятия

Законодателем соответствующих поправок в Федеральный закон

“О несостоятельности (банкротстве)”, касающихся банкротства граждан. К слову, до недавнего времени

возможность списать свои долги имелась только у различных фирм и индивидуальных предпринимателей,

что, согласитесь, было совсем несправедливо. Так, специалисты нашей компании долгое время занимались

оформлением банкротств именно этой категории должников, но теперь мы предлагаем наш опыт и знания

ведения дел о банкротстве простым гражданам. Кроме того, сокращение издержек и автоматизация всех

бизнес-процессов позволяет нам предложить, пожалуй, самую низкую цену банкротства физических

лиц в Казани. Банкротство физического лица – единственный законный способ освободиться от всех кредитных долгов, и

уже сразу после начала этой процедуры прекращаются начисления пеней и штрафов, звонки и визиты

приставов и коллекторов.

Начните свой путь в жизнь без долгов вместе с нами!

генеральный директор компании “Иджис”

Предлагаем Вам воспользоваться процедурой банкротства в Казани, в ходе которой мы

- Долги по кредитам перед банками

- Долги перед микрофинансовыми организациями

- Исполнительные производства и связанные с ними аресты имущества, взыскания из заработной

платы

- Ваш дом или квартиру

- Вашу мебель и бытовую технику

- Вашу заработную плату

- Ваше душевное спокойствие

- Ваше финансовое благополучие

Важно: Объявить себя банкротом гражданин ОБЯЗАН тогда, когда его общий долг

превышает 500 тысяч рублей, а рассчитаться

со всеми он не может. Невыполнение этого требования может повлечь административную и уголовную

ответственность!

Кроме того, вы можете объявить о своей несостоятельности при меньшем долге в том случае, когда

рассчитаться со всеми кредитами в установленный срок невозможно

Сколько стоит банкротство физического лица?

- Стоимость услуг финансового управляющего

- Цена на юридические услуги при банкротстве физлица

- Источники информации

Рассмотрим основные положения законодательства о банкротстве, а затем перейдем к статьям предстоящих расходов.

Пара слов о банкротстве физлиц

Долги физического лица в ходе банкротства могут быть реструктурированы, в той или иной степени погашены после реализации имущества, а в отдельных случаях — полностью списаны. После этого бывший должник вправе строить экономические отношения «с чистого листа». Можно забыть о нервных срывах и постоянной неуверенности в себе, восстановить душевное равновесие, наладить социальную активность, заняться здоровьем. А еще — найти в себе силы на работу, повышение квалификации, улучшение бытовых условий. Но как же запустить процедуру банкротства?

В первом случае размер долга определяется законодательством лишь косвенно. Для запуска процедуры банкротства достаточно, чтобы сумма непогашенной задолженности превышала оценочную стоимость имущества, которое принадлежит должнику. На практике банкротство — дорогостоящее мероприятие, поэтому, если общий размер долга меньше 500 000 рублей, нужно тщательно взвесить все за и против.

Кроме того, должны быть соблюдены следующие условия:

- выплаты кредиторам просрочены более чем на месяц, а должник не в состоянии осуществлять их и дальше в полном объеме;

- просрочено свыше 10% от всей долговой суммы.

Должник обязан запустить процедуру банкротства, если:

- он задолжал в общей сложности 500 000 рублей и более;

- выплаты кредиторам не осуществлялись в течение трех и более месяцев.

Это важно!В ситуации, когда подача заявления о банкротстве — обязанность должника, ему необходимо сделать это в 30-дневный срок. За просрочку может быть назначен штраф в размере 5000 рублей.

С иском о банкротстве должника могут также обратиться его кредиторы или государственные службы: ФНС, ФСС и ПФР.

Суд выносит решение по результатам проверки финансовых операций и данных, которые предоставлялись кредиторам. Это необходимо, чтобы исключить возможность осуществления фиктивного банкротства и убедиться, что это не та ситуация, когда закладчик в действительности должен понести административную или уголовную ответственность, вместо того чтобы инициировать банкротство. Поэтому даже в самом простом случае процедура занимает не менее шести месяцев и требует финансовых расходов.

Если кредитоспособность в ближайшей перспективе не может быть восстановлена по объективным причинам, объявляется банкротство.

Статьи расходов при банкротстве

Прежде чем запускать процедуру банкротства, следует составить хотя бы приблизительную смету. Все расходы, которые предстоят должнику, можно разделить на три группы:

- Судебные. Суд может счесть необходимыми те или иные расходы по делу: например, на привлечение экспертов или специалистов, вызов свидетелей. Для этого может понадобиться потратить еще 10 000 рублей и более. Кроме того, к судебным относятся почтовые расходы. Они будут в любом случае, поскольку участникам процесса на определенных этапах придется отправлять письменные уведомления, например о собрании кредиторов. Таким образом, в самом простом случае, когда не требуется экспертиза и участие свидетелей, на одни только почтовые расходы уйдет около 4000 рублей. Сведения о ходе процедуры банкротства публикуются в газете «Коммерсантъ» и в Едином федеральном реестре сведений о банкротстве (ЕФРСБ). Средняя стоимость публикации в печатном издании — 10 000 рублей.

- Иные расходы. Это транспортные, бытовые расходы, а также оплата телефонных переговоров. Судебные процессы ломают привычный распорядок жизни, поэтому следует быть готовым к постоянным дополнительным тратам, особенно если вы проживаете в одном городе, а зарегистрированы на постоянной основе в другом. Арбитражный суд рассматривает обращения по месту постоянной регистрации заявителя. За шесть–девять месяцев, пока будет длиться процедура банкротства, не меньше 11 000 рублей можно будет занести в графу «иные расходы».

Таким образом, цена банкротства физических лиц в среднем колеблется в районе 100 000 рублей. Для сравнения: если у должника несколько кредитов размером 200 000–300 000 рублей, а он не знает, как их погашать, и ничего с этим не делает, то в итоге примерно такую же сумму составят накопившиеся проценты за просрочки платежей, при этом проблема так и не решится. Конечная стоимость процедуры банкротства зависит от конкретных обстоятельств, но в первую очередь — от суммы долга. Чем крупнее задолженность, тем сложнее ее списать и тем больше будет работы для финансового управляющего.

Стоимость услуг финансового управляющего

Финансовый управляющий — это обязательный посредник между судом, должником и кредиторами. Как только вводится процедура банкротства, именно финуправляющий общается с кредиторами должника. Последний освобождается, наконец, от некоторого бремени, например от их звонков. Кроме того, перестают начисляться проценты и неустойки, а также действовать исполнительные документы в отношении имущества закладчика.

- проверка обоснованности финансовых претензий со стороны кредиторов;

- установление лимитов на расходы должника;

- управление средствами на счетах должника-банкрота, совершение от его имени сделок по продаже имущества, представление его интересов в суде;

- оспаривание в суде сделок, которые были совершены должником в течение трех лет до банкротства;

- истребование необходимых доказательств в суде;

- публикация сведений о ходе процедуры в газете «Коммерсантъ» и в Едином федеральном реестре сведений о банкротстве (ЕФРСБ);

- составление отчетов о проделанной работе.

Нанимая финансового управляющего, следует понимать, что этому человеку доверяются все средства. Поэтому стоимость банкротства физического лица не может быть низкой.

Кстати!Важно, чтобы заявление о банкротстве было подано должником, а не кредитором, тогда именно должник будет выбирать управляющего и оплачивать его услуги. В этой ситуации тот будет мотивирован работать не в пользу кредитора.

Цена на юридические услуги при банкротстве физлица

Если интересы должника будет представлять юридическая фирма, это даст ему целый ряд преимуществ:

- Грамотное проведение экспертизы и быстрый сбор необходимого пакета документов для подачи заявления в суд. После экспертизы станет ясно, можно ли списать долги или потребуются другие варианты решения проблемы. Профессионалы способны собрать необходимые документы всего за неделю. Это позволяет свести к нулю вероятность наложения штрафа за просрочку подачи заявления. Несмотря на то, что за этап экспертизы вместе с созданием пакета документов придется заплатить около 15 000 рублей, этот вариант решения проблемы может оказаться куда более эффективным, чем самостоятельные и зачастую ошибочные действия.

- Финансовый управляющий предоставляется фирмой, она же вносит судебный депозит в размере 25 000 рублей.

- Работы выполняются под ключ с минимальным участием должника. Вам не придется отслеживать изменения в законодательстве и ломать голову насчет того, как менять стратегию банкротства. Всем этим займутся специалисты. В результате снизятся дополнительные расходы, связанные с разъездами и проживанием. Но для этого потребуется оформить нотариальную доверенность на ведение ваших дел — это стоит около 2000 рублей.

- Возможна рассрочка оплаты по договору.

Единственный совет, который можно дать в этом случае: критично подходить к предложениям по списанию долгов. Юридическая фирма должна быть хорошо и желательно давно известна на рынке, соответственно, иметь хорошую репутацию и реальные кейсы. Если вам предлагают списание всех долгов за 50 000 рублей, уточните, что входит в эту сумму. Скорее всего, потребуются еще какие-то платежи, и конечная стоимость процедуры окажется уже не такой привлекательной.

Обращаясь в солидную юридическую компанию, которая оказывает услуги по оформлению банкротства физических лиц, должник фактически оплачивает свое будущее спокойствие, положительную репутацию и возможность многое в своей жизни начать сначала. Профессиональная экспертиза поможет понять, каковы шансы на полное списание долгов и какие есть варианты развития событий.

Чем банкротство в МФЦ отличатся от стандартного

Банкротство физических лиц уже давно работает, тысячи граждан получили статус банкрота и избавились от долгового бремени. Но стандартная процедура — долгая, сложная и затратная.

Особенности стандартного банкротства физлица:

- подается заявление в арбитражный суд;

- привлекается финансовый управляющий, вознаграждение за услуги которого составляет минимум 25 000 рублей;

- общие затраты на процедуру составляют 50 000 — 100 000 рублей и даже больше в зависимость от обстоятельств;

- нет ограничений по сумме долга;

- списанию подлежат все просроченные обязательства гражданина;

- процесс долгий, потребуется несколько судебных заседаний. Стандартно на все уходит 1-2 года.

Процедура банкротства через МФЦ проводится по упрощенной схеме без суда. Достаточно подать заявление, и если заявитель соответствует условиям, он получит статус банкрота.

Главное условие внесудебного банкротства через МФЦ

Если стандартное банкротство проводится на любой стадии просроченного долга, то для упрощенного есть важное условие. Списанию подлежат только те долги, дела по которым были закрыты судебными приставами на основании п. 4 ч. 1 ст.

Внесудебное банкротство физических лиц через МФЦ возможно, если пристав закрыл дело о взыскании долга ввиду отсутствия у должника имущества для взыскания и того, что все предпринятые меры оказались безуспешными.

Процедура проводится на основании Федерального закона №289. По его условиям общий размер долга для процедуры банкротства физического лица через МФЦ должен составлять 50 000 — 500 000 рублей.

Когда пристав закроет дело по п. 4 ч. 1 ст

Получается, что речь идет только о тех долгах, по которым прошло судебное заседание, взыскатель подал иск и выиграл дело. Для примера рассмотрим ситуацию, если речь идет о банковском кредите. Как прийти к возможности банкротства:

- Заемщик перестал выполнять обязательства по договору в полном объеме.

- Банк пытается взыскать долг своими силами или с привлечением коллекторов.

- Если действия не приводят к результату, должник не делает никаких движений средств по счету, банк подает в суд.

- Суд встает на сторону истца и выносит судебное решение. После вступления его в силу дело уходит приставу, который будет заниматься взысканием.

- Если все предусмотренные законом меры не привели к гашению долга, пристав закрывает дело по п. 4 ч. 1 ст. 46.

- После этого можно подать на банкротство физического лица через МФЦ.

Обратите внимание, что для аннулирования долгов подходят только дела, закрытые приставами по п. 4 ч. 1 ст. Пункт 3 этой же статьи (невозможность установления местонахождения должника и его имущества) в законе не указан, то есть не актуален для банкротства.

Приставы не закрывают дела по пункту 4 статьи 46 просто так. Предварительно они предпринимают все предусмотренные законом попытки взыскания. Если они оказываются успешными, ни о каком закрытии исполнительного производства речи не будет.

Что предпринимают приставы для взыскания:

- ищут официальные доходы должника. Если они есть, дело не закрывается. Долг будет погашаться путем удержания 50% от доходов;

- ищут банковские счета должника, его карты и вклады. Если они есть, средства с них списываются в счет долга. Все поступающие на арестованные счета деньги также уйдут на погашение долга;

- поиск имущества должника, на которое можно было бы наложить взыскание. Но по факту приставы редко этим занимаются.

Если с должника взять нечего, судебный пристав в течение примерно 3 месяцев закроет исполнительное производство по п 4 ст 46. После можно сразу подавать документы для банкротства через МФЦ физического лица.

Как оформить банкротство физического лица через МФЦ

В одно дело можно включить сразу несколько закрытых исполнительных производств. Например, у вас есть долги перед банком, перед ФНС и перед поставщиком коммунальных услуг. Если все эти ИП закрыты, можете смело инициировать собственное банкротство.

Перечень открытых в отношении вас исполнительных производств найдете на сайте ФССП, сведения находятся в свободном доступе. Вводите свой регион, ФИО и дату рождения, откроются все открытые в отношении вас дела.

Если вы увидите, что какие-то закрыты по п. 4 ч. 1 ст. 46, можно начинать внесудебное банкротство в МФЦ:

- С подготовленным перечнем посещаете любое МФЦ, хоть по месту прописки, хоть по месту пребывания.

- МФЦ проверяет заявление в течение трех рабочих дней. Если оно соответствует нормам закона, то включается Единый реестр сведений о банкротстве.

- Начинается непосредственно процедура банкротства, которая продлится ровно 6 месяцев.

- Если за этот срок финансовое положение должника не меняется, ему присваивают статус банкрота, по заявленным делам исполнительные производства больше открываться не будут.

На время проверки все дела по долгу приостанавливаются. Сам же заявитель не сможет брать в этот период новые кредиты и займы.

Под списание попадают только те долги, которые указаны в заявлении. Если в процессе появляются новые закрытые ИП, они не рассматриваются.

Последствия бесплатного банкротства через МФЦ

Получение статуса банкрота накладывает определенные временные ограничения. Так, в течение 3 лет нельзя занимать управленческие должности в органах юрлица. В течение 5 лет нельзя управлять страховыми организациями и получать кредит без указания на недавнее банкротство. 10 лет нельзя управлять кредитными организациями.

Если в течение года перед подачей заявления на банкротство гражданин закрыл ИП, в течение 5 лет он не сможет регистрироваться как предприниматель, а также руководить юрлицом.

Можно ли через МФЦ сделать банкротство физического лица по кредитам?

Да, этот вид долгов входит в установленный перечень. Главное, чтобы дело было закрыто судебным приставом.

Как сделать банкротство через МФЦ по алиментам?

Внесудебная процедура получения статуса банкрота не позволяет избавиться от долгов по алиментам. Заявление принять могут, но этот долг уберется из перечня списываемых.

Что будет с долгом после официального банкротства?

Через полгода после подачи заявления долг окончательно списывается. Судебный пристав больше не станет возобновлять по нему исполнительное производство.

Сколько раз можно проводить внесудебное банкротство?

По закону процедуру можно проводить несколько раз по разным долгам, но не чаще одного раза в 5 лет.

Что делать, если после подачи заявления в МФЦ вылез еще один долг?

В рамках этого дела он уже рассмотрен не будет. Его можно будет списать только через 5 лет после окончания первой процедуры банкротства.

Условия и признаки банкротства физических лиц

Вы можете подать на банкротство при любой сумме долга, не дожидаясь просрочки. Набор из «сумма задолженности от 500 000 руб + просрочка от 3 месяцев» – это миф. Вы вправе заявить о финансовой несостоятельности при любом размере долга, не дожидаясь просрочки по первому платежу. Обратите внимание:

- при сумме долга до 500 000 руб – это ваше право;

- при сумме задолженности от 500 000 руб – это ваша обязанность.

Основные признаки банкротства связаны с невозможностью выплачивать долги. Причин может быть множество, они имеют косвенное отношение к делу. Если вы не скрываете доходы, не проводили сомнительных сделок и не пытались ввести в заблуждение кредиторов, то признаков мошенничества и преднамеренного банкротства выявлено не будет. Соответственно суд примет заявление и признает вас банкротом.

Главные условия банкротства со списанием долгов:

- вы не справляетесь с ежемесячными платежами по кредитам;

- вашего «белого» дохода не хватит, чтобы выплатить задолженность в течение 36 месяцев после введения процедуры реструктуризации.

Длительная просрочка, большая сумма долга и другие подобные факторы лишь указывают на финансовую несостоятельность физического лица, но не являются главными условиями для банкротства. Не обязательно ждать, пока просрочка по платежам превысит 90 дней или «добивать сумму до 500 000 руб. Вы вправе обратиться в суд как только поймете, что больше не справляетесь с платежами по кредитам.

При какой сумме долга стоит подать на банкротство?

Закон не запрещает гражданам инициировать процедуру даже при задолженности в 50 000 руб (минимальная сумма долга для банкротства через МФЦ). Однако на первое место выходит вопрос целесообразности: будет вам выгоден процесс или же он принесет больше убытков.

Стоимость банкротства «под ключ» почти всегда превышает 120 000 руб. Соответственно при сумме долга менее 300 000 руб оно не имеет смысла. Что же касается бесплатного банкротства через МФЦ, то оно доступно при сумме задолженности в 50-500 тыс руб, однако подходит далеко не всем. В частности, для процедуры необходимо:

- Завершение ИП приставами на основании п. 4 ч. 1 ст. 46 Федерального закона «Об исполнительном производстве».

- Отсутствие других незавершенных производств.

- В течение 6-ти месяцев с момента подачи заявления не должно возбуждаться новых производства.

При этом кредиторы вправе заявить возражения и перевести процедуру в суд. Тогда должник должен будет пройти все этапы по закону, в деле также будет участвовать финансовый управляющий. Банкротство граждан через МФЦ подходит немногим и выглядит недоработанным, поэтому процедурой с момента принятия соответствующего закона воспользовались единицы. Что же касается «классического» процесса, то с его помощью в период с 2015 года по 2021 год избавились от долгов более 100 000 россиян.

Банкротство ИП и самозанятых

Что же касается индивидуальных предпринимателей, то для них процесс банкротства проходит с некоторыми особенностями, пусть и несущественными. Заявление подается в арбитражный суд по месту регистрации ИП, к комплекту документов добавляется выписка из ЕГРИП. При этом можно списать не только задолженности, возникшие в результате предпринимательской деятельности, но и другие долги физического лица (например, штрафы из ГИБДД и потребительские кредиты).

Преимущества и реальные последствия банкротства физических лиц

Многие ошибочно полагают, что главные минусы банкротства – это запрет на выезд за границу, реализация всего имущества должника, невозможность получить высокую должность или зарегистрировать ИП, стать директором юридического лица. На самом деле это не так.

Реальные последствия банкротства физических лиц:

- На период судебного разбирательства вам могут запретить выезд за пределы РФ – на практике это происходит крайне редко. После завершения процедуры запрет снимут.

- Во время реализации имущества вы будете обязаны передать карты и счета финансовому управляющему, из зарплаты и пенсии вы будете получать прожиточный минимум (при необходимости можно будет ходатайствовать об увеличении этой суммы).

- На период банкротства запрещено совершать любые сделки с имуществом, также могут быть оспорены все «сомнительные» сделки, которые проводились ранее.

- В течение трех лет банкрот не может быть директором или членом совета директоров юридического лица.

- В течение десяти лет вы не сможете возглавлять банки, в течение пяти лет – МФО и негосударственные пенсионные фонды.

Также отметим, что в течение пяти лет вы обязаны сообщать о факте банкротства потенциальным кредиторам, в течение этого же периода вы не сможете вновь пройти банкротство по кредитам. Других негативных последствий нет. Но есть позитивные.

Преимущества процедуры банкротства:

- Списание долгов, штрафов и пеней, причем не только перед банками, но и перед МФО, физическими лицами, коммунальщиками, ГИБДД и так далее.

- Остановка начисления процентов – после того, как суд примет заявление вынесет постановление о признании вас банкротом, сумма задолженности будет зафиксирована.

- Прекращение постоянных атак со стороны банков и коллекторов.

- Остановка исполнительных производств судебными приставами.

Обратите внимание: признание банкротом перед банком происходит после вынесения судом соответствующего постановления. После этого вас перестают терроризировать кредиторы и коллекторы. Однако долги будут списаны после завершения процедуры реализации имущества.

Как проходит процедура банкротства?

Необходимо обратиться в МФЦ (подходит далеко не всем) или в арбитражный суд. Мы не будем рассматривать внесудебное банкротство, так как на практике он подходит единицам и слишком часто кредиторы переводят дело в суд – до того момента, как нормативная база по процедуре будет доработана, инициировать ее обычно не имеет смысла.

Как проходит процедура банкротства через суд:

- Подготовка документов – необходимо сделать запрос в банки и МФО, уточнить сумму задолженностей, запросить копии кредитных договоров (если их нет).

- Определение суда о введении процедуры банкротства – после вынесения соответствующего решения необходимо заявить перечень СРО, которые смогут предоставить кандидатуру финансового управляющего.

- Работа финансового управляющего – после того, как кандидатура специалиста будет утверждена, ему необходимо передать счета и карты. Он изучит материалы дела, примет требования кредиторов и начнет работать над подготовкой отчета.

- Реструктуризация долгов – суд введет процедуру, если ваш «белый» доход позволяет погасить задолженность в течение 36 месяцев. Начисление процентов, штрафов и пеней при этом будет остановлено.

- Реализация имущества – если доход не позволяет погасить долги путем реструктуризации, то все подлежащее реализации по закону имущество будет продано в ходе торгов, вырученные средства пойдут на погашение задолженности.

Очень важно, чтобы должник или его юристы ходатайствовали о введении процедуры реализации имущества, минуя реструктуризацию. Это позволит сэкономить время и деньги. Реализация может проводиться даже в ситуациях, когда у должника де-факто нет имущества, которое можно продать в ходе торгов. В этом случае она проходит чисто формально. После этого финансовый управляющий готовит отчет и суд списывает ваши долги.

Какие долги не списываются в ходе процедуры банкротства?

Процедура банкротства физического лица позволяет списать долги по кредитам, займам, кредитным картам, налоговым платежам и взносам. Также списываются некоторые административные штрафы и задолженности, образовавшиеся из-за неисполнения гражданином обязательств по оказанию услуг.

Некоторые задолженности списать нельзя. В их числе:

- долги по алиментам;

- штрафы за некоторые правонарушения и уголовные преступления;

- долги, возникшие после подачи в суд заявления о банкротстве;

- выплаты, направленные на возмещение морального и физического вреда гражданам;

- некоторые платежи, которые прямо затрагивают личность кредиторов;

- выплаты пособий и зарплаты (актуально для ИП и физлиц, заключивших договоры ГПХ).

На практике большинство граждан имеют задолженности перед физлицами и финансовыми организациями, а также штрафы ГИБДД. Соответственно они могут полностью списать долги после завершения процедуры реализации имущества.

Какое имущество будет реализовано в ходе банкротства и как быть с залогом?

Продаже в ходе реализации имущества при банкротстве подлежит недвижимость (за исключением единственного жилья), транспортные средства, ценные бумаги, предметы роскоши, мебель и техника стоимостью от 10 тыс руб.

Не подлежат продаже:

- единственное жилье (за исключением ситуаций, когда оно находится в залоге);

- земельный участок, на котором находится единственно пригодное для проживания помещение;

- личные вещи и предметы домашнего обихода;

- продукты, семена, скот;

- денежные средства в размере прожиточного минимума каждый месяц;

- необходимое должнику-инвалиду имущество (в частности, транспортные средства);

- призы и награды.

Что же касается ипотечных квартир и залогового имущества, то при введении процедуры реализации они будут проданы в ходе торгов. Юристы могут отсрочить продажу квартиры на срок до полугода или пойти другим путем: добиться реструктуризации и остановить начисление процентов. Однако не получится платить ипотеку как раньше, а все остальные долги – списать. Закон не дает гражданам права быть банкротом «наполовину».

Как банкротство затронет супруга, детей и других родственников должника?

На практике супругов и родственников должников банкротство затрагивает только в том случае, если они являлись поручителями по кредитам и займам. На детях процесс никак не отражается. При этом важно понимать, что совместно нажитое имущество может быть реализовано в ходе торгов, но супруг должника может выкупить вторую долю и оставить ту же машину или предмет роскоши себе.

Процедура реализации совместно нажитого имущества и оспаривания сделок между родственниками в ходе проведения процедуры банкротства имеет массу нюансов. Рекомендуем обратиться за профессиональной помощью и как минимум получить консультацию юриста – не исключено, что в вашем случае процесс противопоказан.

Сколько длится процедура банкротства и сколько она стоит?

Минимальная стоимость процедуры – 37 300 рублей (25 тыс на оплату услуг финансового управляющего + порядка 2 тыс почтовые расходы + 10 тыс оплата публикаций и сведений + 300 рублей госпошлина). На практике финансовые управляющие часто отказываются работать за 25 тыс руб, а должнику также требуются услуги юристов. Поэтому реальная стоимость банкротства – 100-120 тыс рублей.

Процедура длится минимум 6 месяцев (в то числе и внесудебная). Более реальный срок – 8-9 месяцев. Если вам предлагают обанкротиться быстрее, то наверняка обманывают.

Что представляет собой обнуление кредитов

Должник может избавиться от своих обязательств, но при условии, что докажет свою неплатежеспособность. Безусловное прощение долгов предусмотрено только в налоговой сфере. Государство списывает безнадежную задолженность, возникшую по налогам и пени и по страховым взносам.

Но даже налоговая амнистия имеет ограничения по видам налогов и сборов, от которых освобождают физических лиц и ИП. Например, долги по акцизам под налоговую амнистию не попадают.

В остальных случаях полностью избавиться от долгов — значит обратиться к процедуре банкротства. Банкротство физического лица и индивидуального предпринимателя допускает освобождение от задолженностей. Но тот же закон обязывает граждан подтверждать признаки несостоятельности и сумму просрочки, наличие у человека других неисполненных обстоятельств.

Сейчас процедура банкротства проводится не только через арбитраж, но и во внесудебном порядке. При грамотном подходе можно освободиться от кредитного бремени или получить реструктуризацию задолженности.

Также можно списать долг по кредиту в связи с истечением срока давности. Кроме того, существует государственная программа для списания долгов, которую еще именуют «кредитной амнистией». Условия, которые необходимы для вынесения такого решения, установлены постановлением правительства №373 от 20. 2015 года. Последняя редакция начала действовать 13. 2018 года.

Что нужно сделать, чтобы обнулить кредиты

На основании закона 127-ФЗ банкротом объявляется гражданин, имеющий непогашенную задолженность в сумме не менее 500 тыс. руб. и не вносящий обязательные платежи в течение трех месяцев. Решение принимает арбитражный суд. Чтобы стать банкротом, нельзя владеть имуществом, кроме определенного минимума:

— единственного жилья;

— личных вещей;

— необходимых предметов быта;

— имущества, предназначенного для профессиональной деятельности;

— транспорта для инвалидов.

Все остальное реализуется на специальных аукционах, чтобы возместить банкам хотя бы часть непогашенного кредита. Перевести имущество на родственников или продать вряд ли удастся, так как все подозрительные сделки за год до объявления банкротства будут аннулированы. Перед тем как узнать, что долг по кредиту списан, придется отказаться от официальной работы с зарплатой выше прожиточного минимума.

Пока заемщик сам не предпримет активных действий, чтобы списать свои долги, ему придется платить неподъемные проценты, терпеть давление со стороны кредиторов, коллекторов и приставов.

Чтобы успешно пройти банкротное дело, нужно:

— Подтвердить признаки своей несостоятельности и неплатежеспособности, например, указать на факт, что период просрочки по долгу уже превысил три календарных месяца.

— Необходимо указать сумму долга, заявить об отсутствии имущества, раскрыть другие обстоятельства, не позволяющие погашать долги, например, сообщить о снижении дохода.

— Направить документы в суд или МФЦ. В суд необходимо обратиться обязательно, если ваш долг превышает 500 тыс. руб. Упрощенное (внесудебное) банкротство через МФЦ было введено с 1 сентября 2020 года, воспользоваться им можно при просрочке от 50 и строго до 500 тыс. руб.

— пройти обязательные этапы процедуры — для судебного банкротства это реструктуризация и (или) реализация имущества, а упрощенная процедура предусматривает проверки в МФЦ и шесть месяцев ожидания возражений кредиторов.

Также можно избежать выплат по просроченным кредитам, если банк пропустит срок давности. Это возможно только в том случае, если банк не требует вернуть долг в течение трех лет.

В данной ситуации нужно вовремя направить в судебный орган заявление о прекращении дела по причине истечения сроков. Если не сделать этого, судья может удовлетворить иск, даже если срок давности истек.

Отказ в иске по срокам не мешает требовать долги во внесудебном порядке. Банк вправе сам рассылать претензии или звонить должнику, а также продать долг коллекторскому бюро. Полностью прекратить все требования по возврату долга можно лишь после завершения банкротного дела.

Идея кредитной амнистии действительно несколько раз рассматривалась в Госдуме. Но данная идея пока так и остается на этапе обсуждения. Это вполне объяснимо, ведь аннулирование многочисленных задолженностей неизбежно приведет к серьезному удару по государственному бюджету.

Есть ли негативные стороны обнуления кредитов

Банкротство имеет ряд негативных последствий. Загубленной будет кредитная история, пострадает деловая репутация.

К минусам любой формы банкротства можно отнести:

— сложность и длительность судебной процедуры;

— значительные расходы при ведении дела через арбитраж (общая сумма трат может составить до 200 тыс. руб

— продажа активов, если банкротство идет через суд;

— возможная ответственность за преднамеренное или фиктивное банкротство;

— последствия, которые наступают для банкрота (например, запрет на получение руководящих должностей в организациях на срок от трех лет);

— большой перечень документов и сведений, которые нужно подготовить для суда;

— практически 100% отказ в выдаче кредита в первые годы после прохождения банкротства.

Больше всего минусов у судебного банкротства, которое не всегда завершается списанием долгов.

Алексей Казарин, генеральный директор компании «Система кредитных специалистов»:

— Списание долгов делается в рамках процедуры банкротства. Это процедура признания человека финансово несостоятельным. Назначается конкурсный управляющий, который выясняет, какие есть у должника активы, доходы. В рамках банкротного дела они все арестовываются, потом участвуют в банкротном деле, и за счет них погашаются задолженности. В итоге после прохождения процедуры выносится решение суда о признании банкротом физического лица, и все неоплаченные долги списываются.

Это крайняя мера, когда человек признает себя недееспособным для выплаты своих долгов и по большому счету это неинтересно ни банку, ни нормальным заемщикам. Человеку нельзя становиться руководителем, учредителем на срок от трех до пяти лет в зависимости от типа организации. Но самое важное последствие в том, что человек, который прошел процедуру банкротства, просто закрывает свою кредитную историю. У нас еще не настолько большая практика банкротств, чтобы делать выводы. Но знаю точно, что банки им кредиты не выдают. Может, должно пройти 10–15 лет, чтобы банки более лояльно относились к этому, принимали во внимание срок давности события, текущее положение клиента в плане доходов, его трудоустройства. Возможно, эта ситуация будет меняться, но я думаю, что на ближайшие пять, а то и десять лет им дорога будет закрыта.

Готовые решения по банкротствус перечнем работ и расчётом стоимости

Проверка должника на соответствие условиям внесудебного банкротства

- Консультация юриста по внесудебному банкротству

- Проверка кредиторов должника и суммы долга

- Проверка наличия исполнительных производств у судебных приставов

Подготовка к процедуре БЕСПЛАТНОГО (внесудебного) банкротства через МФЦ

- Анализ долговой ситуации клиента

- Сбор документов

- Составление заявления на банкротство

- Составление списка кредиторов

- Подача документов в МФЦ

- Предоставление кандидатуры финансового управляющего для клиента

- Проведение финансовым управляющим процедуры банкротства клиента

Юридическое сопровождение судебного банкротства

- Сбор документов

- Составление заявления со всеми приложениями для суда

- Подача заявления в суд

- Предоставление интересов клиента в суде по признанию банкротом

Судебное банкротство граждан «под ключ»

150 000 руб.

140 000 руб.

- Анализ долговой ситуации клиента

- Выбор стратегии сохранения имущества клиента

- Сохранение единственного жилья, зарплаты, пенсии

- Защита от коллекторов

- Включение всех расходов (депозит, госпошлина, публикации, справки, доверенности, почтовые расходы) в договор

- Сбор документов

- Предоставление кандидатуры финансового управляющего для клиента

- Составление заявления со всеми приложениями для суда

- Подача в суд заявления о банкротстве

- Предоставление интересов клиента в суде

- Проведение финансовым управляющим процедуры банкротства клиента

Как мы работаем?

Вы оставляете заявку на нашем сайте, после этого вам перезвонит наш юрист и проконсультирует

Для начала сотрудничества мы составим подробный план действий по вашей ситуаци

Сбор документов, необходимых для успешной процедуры списания кредитов и долгов

При наличии полного пакета документов, мы финансируем расходы и подаём заявление на банкротство

Предоставим кандидатуру финансового управляющего, получим судебный акт о введении процедуры списания долгов

Мы сопровождаем процедуру от ее начала, до судебного акта о завершении банкротства и списании долгов

Рассчитайте стоимость банкротства

Калькулятор сформирует полный пакет документов конкретно для Вашего случая

Посмотрите наши завершенные дела

Мы строго соблюдаем конфиденциальность наших клиентов. В разделе только те судебные решения, на опубликование которых нам дано разрешение.

Примеры выигранных дел по банкротству со сканами судебных решений

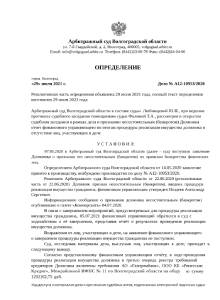

Дело № А12-10953/2020

Списано:4 183 237,43 руб. Поступило в работу:07. 2020 г. Подача заявления:14. 2020 г. Признан банкротом:22. 2020 г. Завершено:23. 2021 г.

Заняло времени: 1 год. 1 мес.

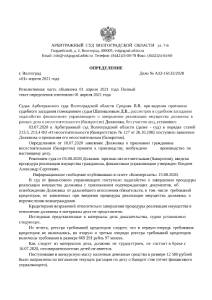

Дело № А12-16133/2020

Списано:832 151,65 руб. Поступило в работу:03. 2020 г. Подача заявления:10. 2020 г. Признан банкротом:05. 2020 г. Завершено:01. 2021 г.

Заняло времени: 9 мес.

Юридическая компания “БанКрот” более 10 лет помогает гражданам и организациям законно списать имеющиеся долги. Наш коллектив – это профессиональные юристы, которые специализируются на проведении процедуры банкротства физ. лиц и других категорий граждан по доступной цене.

За долгие годы работы мы помогли нескольким сотням людей, попавшим в сложную ситуацию по кредитам и займам. За всё время с наших клиентов списали более 1,5 млрд. рублей и эта цифра только растёт.

Мы работаем по Волгограду и Волгоградской области, не ждите увеличения долга, звоните для консультации, это бесплатно. Вместе мы найдём выход из сложившейся ситуации и ваш долг больше не будет тяготить вас. Банкротство под ключ в Волгограде — это к нам.

О нас в СМИ

Наши специалисты

Андреев Владимир Викторович

Адвокат с 27-летним стажемЗавершено более 500 дел по банкротству

В 1994 году

окончил Волгоградский гуманитарный институт по специальности «Юриспруденция»

работа адвоката получила положительный отклик подтвержденный отзывами многочисленных партнеров, а также отмечена Палатой адвокатов.

Сухович Елена Владимировна

Русанов Андрей Анатольевич

Сухович Василий Валерьевич

После того, как должник или кредитор подали заявление в суд, назначается судебное заседание. Пока идёт суд, кредиторы не имеют права требовать деньги и начислять пени за просрочку должнику. Результат судебного решения бывает 2-х видов:

- Реструктуризация долга. В этом случае есть несколько решений: списание части долга физлица и индивидуального предпринимателя, уменьшение и изменение платежей, обмена долга на часть собственности. Должник в этом случае не имеет статуса «банкрот», а пытается выплатить деньги. Реструктуризация не может превышать 3 года.

- Реализация имущества. В этом случае заявитель становится банкротом, а его имущество продаётся для погашения долга. При этом личные вещи и единственное жильё продаже не подлежит, а то, что будет реализовано, определяет финансовый управляющий и кредитор. Поэтому очень важно выбрать надежного финансового управляющего для арбитражного банкротства. Если после продажи имущества денег не хватит на погашение долга, оставшаяся часть списывается.

На этом процедура банкротства завершается. После продажи финансовый управляющий передаёт в суд все отчётные документы и кредитор больше никому и ничего не должен.

Сколько стоит процедура банкротства

Для заявителя процедура банкротства не бесплатна. Есть обязательные расходы на проведение процедуры, которые установлены ФЗ РФ «О банкротстве». На всех этапах банкротства в стоимость услуг войдёт:

- до подачи заявления в арбитражный суд, приходится оплачивать госпошлину в размере -300 руб;

- в случае продажи имущества госпошлина составит 6000 рублей (за каждый объект имущества);

- каждая публикация сведений в ЕФРСБ – 450 руб. (от 5 до 50 шт.);

- публикация в газете Коммерсант – от 11000 рублей;

- расходы на документооборот между госорганами и кредиторами через почтовую доставку (1 ценное письмо от 200 руб., за процедуру от 10 до 100);

- расходы на депозит суда 25 000 рублей.

Компания «БанКрот» предлагает услуги проведения процедуры банкротства физических и юридических лиц в Волгограде по доступной цене.

Вопрос-ответ

Не бывает неразрешимых ситуаций. В нашей компании каждая ситуация прорабатывается индивидуально и подбирается несколько стратегий по сохранности имущества, которые предлагаются на выбор клиенту.

В нашей компании действует беспроцентная рассрочка на оплату процедуры банкротства. Вариант банкротства в рассрочку в Волгограде клиент выбирает сам, какой ему комфортный: какую сумму и в какую дату ему удобно вносить платеж.

В течение 5 дней после подачи заявления в суд возбуждается дело о банкротстве. В течение месяца с даты подачи Вас признают банкротом. С этого момента прекращаются взыскания, коллекторы и банки не имеют права звонить и приходить.

Да, может. Но в этом случае для Вас могут быть неблагоприятные последствия. Во-первых, банк сам выбирает финансового управляющего и скорее всего он будет работать на стороне банка. Во-вторых, Вы можете лишиться своего имущества, которое оформлено на Вас или законного супруга, либо было оформлено как минимум за последние 3 года.

Да, подойдет. Это распространенное заблуждение, что для банкротства нужно не иметь официального дохода. Ваш работодатель может даже не знать о том, что вы – банкрот.

- 3 года нельзя быть директором и учредителем ООО

- Следующее банкротство только через 5 лет

- При получении новых кредитов обязаны указать, что проходили процедуру банкротства

- Ограничения на совершение сделок на время процедуры

- Полностью восстанавливаетесь в правах

- Можете брать новые кредиты

- Единственное жилье и долю супруга никто не тронет, оно остается должнику

- Полное списание всех займов, кредитов, в том числе долгов по налогам, ЖКХ и т.д.

- Отзыв всех исполнительных листов, прекращаются взыскания, коллекторы и банки не имеют права звонить и приходить

- Снятие ограничений на выезд за границу

Статистика по банкротству физических лиц в Саратове

Самый популярный вопрос у людей, задумывающихся о банкротстве – “спишут ли мне долги по итогу процедуры?”

Банковские работники, коллекторы и некоторые СМИ убеждают, что банкротство физических лиц не работает, а

долги списывают единицам!

Как на самом деле обстоят дела с банкротством физических лиц в России в целом и

в Саратове в частности?

Какова позиция судей по вопросу списания/не списания долгов в Арбитражном суде

города Саратова?

По данным Судебного департамента при Верховном суде РФ в настоящее время более 98% людей, прошедших процедуру

банкротства (реализацию имущества) до конца, освободились от долгов.

Статистика по списанию/несписанию долгов в России

Исход дела о банкротстве физического лица (спишут долги или нет) зависит от нескольких факторов. В первую

очередь, от Вашей ситуации и характера Ваших долгов.

При банкротстве физического лица не получится списать долги по алиментам, а также долги возникшие в

результате:

причинения вреда жизни и здоровью, морального вреда

привлечения собственника бизнеса или топ-менеджмента компании к субсидиарной ответственности по долгам юридического лица

умышленного причинения вреда имуществу кредитора (или по грубой неосторожности)

Подробнее в статье “Списание долгов при банкротстве физического лица”.

Юристы (адвокаты) по банкротству физических лиц в Саратовской области

Даже если Вы нашли хорошего и опытного финансового управляющего, то в случае

каких-либо разногласий с кредиторами, управляющий займет нейтральную позицию,

т. он – фигура независимая, которая должна соблюдать баланс интересов между

должником и кредиторами. Если Вы не уверены в своих силах и не имеете профильного

юридического образования, то имеет смысл привлечь специалиста по банкротству

физических лиц.

Как выбрать юриста по банкротству физических лиц?

Не стесняйтесь при личной встрече с юристом попросить показать выигранные дела. Крупные и проверенные юридические фирмы по банкротству физических лиц в Саратове охотно предоставят Вам кипу документов: судебные акты, копии нотариальных

доверенностей на предоставление интересов клиентов в суде.

Например, в компании “Долгам. НЕТ” Вы можете ознакомиться со всеми выигранными

делами как на сайте компании, так и в офисе:

Банкротство физических лиц в Саратове самостоятельно

Можно конечно, сэкономить на услугах юристов и пройти процедуру банкротства

физических лиц в Саратове самостоятельно. Для этого Вам необходимо:

Собрать пакет документов

(в Саратовской области есть нюансы и иногда требуются дополнительные

документы) –

его Вы можете сформировать “под себя” на нашем сайте по ссылке;

Выбрать саморегулируемую организацию

из которой Вы хотели бы утвердить финансового управляющего (тут могут

быть сложности, т. мало кто из финансовых управляющих берется за дела

вслепую и за установленное законом вознаграждение в 25000 рублей);

Подготовить заявление

на банкротство физического лица, опись имущества и список кредиторов по

специальной форме – Вы можете его сформировать на нашем сайте абсолютно бесплатно;

Оплатить государственную пошлину

в размере 300 рублей по реквизитам Арбитражного Суда Саратовской области;

Внести на депозитный счет

Арбитражного Суда Саратовской области 25000 рублей на вознаграждение

финансового управляющего;

Направить заявление

в адрес Арбитражного Суда Саратовской области.

ВНИМАНИЕ!

Проверьте актуальность реквизитов на сайте Арбитражного Суда Саратовской области по

ссылке.

При оплате государственной пошлины комиссия банком не взимается, а вот при оплате депозита Вам

придется

оплатить комиссию от 1 до 3% в зависимости от банка и способа оплаты.

Итого, стать банкротом в 2022 году стоит не меньше 45 300 рублей. Это обязательный минимум расходов. Иногда в расходы включают выплату управляющего 7% от выручки с торгов и затраты на сами торги. Услуги оценщиков, оплата торговой площадки, публикаций, госпошлины

В среднем за процедуру банкротства физического лица расходы составляют 60 000 – 80 000 рублей. Итог: минимальная стоимость процедуры «под ключ» 120 000 рублей (60 000 рублей — расходы и 60 000 рублей — оплата работы юристов)

Минусы банкротства физического лица – это те сложности и ограничения, которые придется пережить во время и после окончания процедуры банкротства. Нельзя реализовать в счет уплаты долга определенный перечень имущества, который определён законом (единственное жилье, предметы домашнего обихода, одежда, обувь и т

Для получения статуса банкрота долг должен превышать 50 тысяч ₽ — до 2020 года сумма составляла 500 тысяч ₽. Если не в состоянии выплачивать долг, а просрочки превышают три месяца, разрешается начать процедуру банкротства. Процедура банкротства выгодна, если сумма долга в несколько раз превышает имущество должника

Сколько берут за процедуру банкротства ? Размер госпошлины составляет 300 рублей. Все дела о банкротстве рассматривает Арбитражный суд. Кроме оплаты пошлины необходим депозит в размере 25 000 рублей на счет суда за услуги финансового управляющего

Вы можете подать заявление в МФЦ, если сумма долга составляет от 50 до 500 тысяч рублей, при этом срок неисполнения обязательств не имеет значения. Однако учитывайте, что есть еще одно важное условие — наличие оконченного исполнительного производства в связи с отсутствием имущества для взыскания

Полная стоимость банкротства Госпошлина — 300 рублей. Услуги финуправляющего — 25 000 рублей. Расходы на публикации о ходе банкротства — 14 000 рублей. Другие расходы — 3 000 рублей

— Стоимость услуги банкротства физического лица под ключ варьируется в диапазоне от 80 000 до 170 000 рублей. Включены все расходы на оплату услуг финансового управляющего, государственная пошлина, расходы на подачу объявлений по делу о банкротстве, услуги юриста, — отметила Лилия Ших

Как подать заявление о внесудебном банкротстве Заявление нужно подать в письменном виде в МФЦ по месту жительства или пребывания. К нему необходимо приложить список всех известных должнику кредиторов по установленной форме

Новый закон вводит упрощённую и бесплатную процедуру банкротства. Гражданин должен подать заявление по установленной форме в МФЦ. В нём нужно перечислить всех известных ему кредиторов и размер обязательств перед ним

СКОЛЬКО СТОИТ БАНКРОТСТВО ФИЗИЧЕСКИХ ЛИЦ В ТОЛЬЯТТИ ? На данный момент времени итоговая цена банкротства в Тольятти не может быть значительно меньше 100 тысяч рублей (из них около 45 тысяч рублей – судебные издержки)

Через Госуслуги подать заявление на упрощенное банкротство невозможно. К сожалению, данной функции ни в приложении, ни на сайте единого портала не предусмотрено

Кто не может стать банкротом ? 1. Юридическое лицо, за исключением казенного предприятия, учреждения, политической партии и религиозной организации, по решению суда может быть признано несостоятельным ( банкротом ). Публично-правовая компания не может быть признана несостоятельной ( банкротом )

Итоговая сумма всех затрат на банкротство физического лица в Саратовской области, предусмотренных законом обычно варьируется от 40000 до 80000 рублей

Роль и функции юриста по банкротству Цель юридического сопровождения — защита интересов должника. Юрист делает все, чтобы минимизировать негативные последствия процедуры для своего подопечного. Он занимается составлением ходатайств, оспариванием решений суда, подготовкой документов

Сколько берут за списание долгов ? в большинстве юридических фирм стоимость «от 20 000 рублей» вырастает до 150-200 тысяч рублей за полный комплекс услуг по банкротству физических лиц, включающий все необходимое. Подробнее о том, что должны включать юридические услуги по банкротству граждан в нашей статье

Банкротство – Bankrot.Fedresurs.ru

Банкротство – Bankrot.Fedresurs.ru