Содержание

Банкротство физических лиц в 2022 году – условия

Для того, чтобы законно списать долги через банкротство, необходимо удовлетворять следующим условиям:

- Быть гражданином Российской Федерации

- Иметь доходы, не достаточные для погашения обязательств по кредитам

- Иметь просрочку (или угрозу просрочки) хотя-бы по одному кредиту

Какие долги можно списать в процедуре банкротства?

Банкротство может помочь списать не только кредитные обязательства, но и долги по ЖКХ, налогам, микрозаймы, онлайн займы, долги частным лицам и т.

- долги по алиментам

- причинение ущерба здоровью третьих лиц

- причинение ущерба имуществу третьих лиц

- субсидиарная ответственность

Участники процедуры банкротства

Основных участников в банкротстве физ. лиц два: должник и кредитор (или кредиторы). Естественно, каждый в ходе суда преследует свои цели: первый хочет улучшить свою финансовою ситуацию, сняв с себя бремя непосильных выплат, второй – вернуть хотя-бы часть тела займа.

Арбитражный управляющий является как-бы арбитром, который следит за тем, чтобы не нарушались права ни одной из сторон процесса.

И, наконец, арбитражный суд, контролирующий всю процедуру от начала и до конца.

Естественно, стороны подключают для защиты своих интересов профессионалов, то есть юристов, без которых не обходится ни одно судебное банкротство.

Как проходит процедура банкротства физического лица пошаговая инструкция 2022

За многие годы своего существования, процесс банкротства отработан до автоматизма, но в него могут вносится небольшие изменения, в зависимости от региона, либо конкретной ситуации. Однако, основные этапы все равно остаются неизменны:

Этап 1. Анализ Вашей финансовой ситуации и формирование правовой позиции, относительно защиты Ваших интересов в суде.

Первичный анализ Вашей финансовой ситуации происходит в ходе бесплатной консультации в офисе компании, либо удаленно, по телефону.

На этом этапе мы анализируем Вашу кредитную историю, финансовое положение, имущество, определяем можете ли Вы, согласно законодательству, претендовать на списание долгов через банкротство (не все долги можно списать, о чем речь была чуть выше), и будет ли это выгодно в Вашей конкретной ситуации.

Этап 2. Сбор документов, необходимых для процедуры банкротства

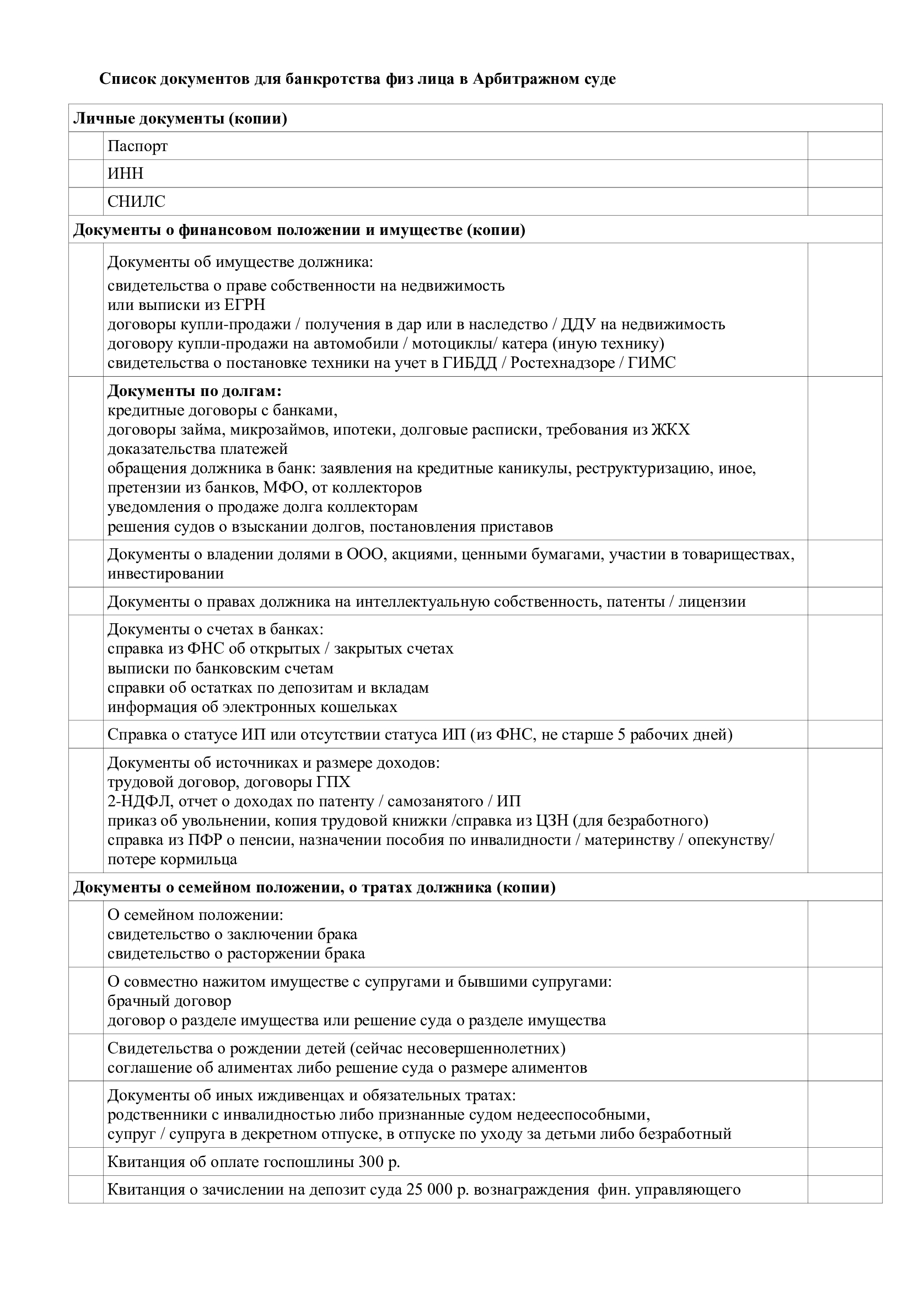

Полный пакет документов для подачи в суд включает около 40 наименований (точное число зависит от количества кредиторов будущего банкрота). Подробнее об этом можно почитать в нашей статье про документы на банкротство. Документы собираются либо клиентом, либо юристами нашей компании (за исключением личных бумаг клиента)

Этап 3. Заявление о банкротстве физического лица

Правильно составить заявление на банкротстве физического лица с первого раза – это искусство. Например, одна наша клиентка, пока не пришла в нашу компанию, подавала три разных бумаги от трех разных юристов, потратив на эти хлопоты, в общей сложности, более 30 тысяч рублей. А вот в компании “Банкрот-Сервис” таких осечек не бывает, ведь у нас работают настоящие профессионалы.

Самое главное – убедительно изложить обстоятельства, приведшие гражданина к банкротству, причины, по которым он не смог выплачивать кредиты.

Итак, пакет документов в, подан в арбитражный суд по месту Вашей регистрации. После этого назначается заседание, где дело рассмотрят по существу и вынесут основное решение: признают Вас банкротом. Да, уже на первом заседании должника признают банкротом, а это значит, что приостанавливаются исполнительные производства, прекращаются удержания с дохода, коллекторы и специалисты по взысканию больше не имеют права Вам звонить.

Но не стоит радоваться раньше времени: долги еще не списаны. Будет назначена одна из двух процедур банкротства: реструктуризация долгов или реализация имущества (иногда они вводятся одна за другой, последовательно). Так же будет назначена кандидатура арбитражного управляющего, который будет вести Вашу процедуру в дальнейшем.

Реструктуризация в процедуре банкротства

Реструктуризация позволяет закрыть кредиты на комфортных условиях, если рассмотрев финансовую ситуацию должника, суд сочтет, что есть такая возможность. При реструктуризации замораживается начисление штрафов, пеней и процентов. Максимальное время выплаты долгов по реструктуризации составляет 3 года.

Реализация имущества в процедуре банкротства

Самая неприятная часть в банкротстве это то, что имущество банкрота может быть реализовано. Стоит сделать пояснение о том, что под имуществом здесь подразумевается не домашняя утварь или украшения, а такие вещи, как автомобили, квартиры (если это не единственное жилье), гаражи, дачи и т.

Реализации не стоит бояться: в случае ее назначения, Вы защищены законом. Например, отобрать единственное жилье, средства хозяйства или производства по закону нельзя!

Если Ваши долги можно закрыть, продав собственность, лучше сделать именно так, однако если ее стоимость гораздо ниже суммы обязательств, то процедура банкротства физического лица выгодна.

Все имущество и доходы должника на время банкротства формируют конкурсную массу, которая распределяется между кредиторами.

Имеет ли для Вас финансовый смысл банкротиться довольно легко рассчитать и об этом мы обязательно напишем у себя в блоге.

Этап 5. Определение о списании долгов

После успешного окончания реструктуризации или реализации, происходит последнее заседание суда, на котором выносится определение о списании с Вас всех долгов. После получения на руки этого документа Вы официально освобождаетесь от всех долговых обязательств, и можете продолжать жить жизнью, свободной от звонков банков и угроз коллекторов.

Оспаривание сделок в процедуре банкротства граждан

Еще одна сложность, с которой сталкиваются граждане при банкротстве, это возможность оспаривания сделок: если в последние три года Вы продавали недвижимость или автомобиль, сделка может быть оспорена, а имущество вернут в конкурсную массу.

Это сделано для того, чтобы исключить злоупотребление со стороны должника.

Какие сделки могут оспорить?

- Наибольшее подозрение вызывают сделки с близкими родственниками, особенно дарение. По мнению суда такие сделки были предприняты именно с целью сохранения собственности от реализации при банкротстве.

- Сделки по продаже имущества ниже рыночной стоимости так же крайне подозрительны, по-этому никогда не соглашайтесь прописывать в договоре суммы, которые не соответствуют реальной стоимости сделки.

Какие сделки считаются “чистыми” при банкротстве?

Вот примерные критерии чистоты сделки при банкротстве:

Естественно, чистоту сделки в суде необходимо будет доказывать, так что документы по сделке и оплате кредитов необходимо будет сохранять, чтобы предоставить их при необходимости.

Последствия процедуры банкротства

По закону, последствий у банкротства всего три:

- Списать долги повторно Вы сможете только через 5 лет

- При взятии кредитов Вам необходимо будет указывать в анкете банка информацию о том, что Вы проходили процедуру банкротства

- 3 года Вы не сможете занимать должность генерального директора по уставу в организациях.

Как мы видим, последствия признания гражданина банкротом совершенно не критичны, и бояться банкротства не стоит, ведь то, что оно может обнулить Ваши кредитные обязательства и облегчить финансовую ситуацию, перевешивает минусы.

Мифы о банкротстве физических лиц

Несмотря на то, что индивидуальное банкротство работает с 2015 года, мифов о ней все еще достаточно. Приведем, и кратко опровергнем лишь основные из них:

- Банкротом может стать гражданин с долгами на сумму не менее 500 000 рублей и просрочкой не менее 3-х месяцев. Закон о банкротстве (ФЗ-127) гласит, что гражданин ОБЯЗАН подать на банкротство, если его задолженность более 500 000 рублей, и у него есть опасения по поводу того, что он не в состоянии будет внести очередной платеж.Соответственно, в законе прописана обязанность, а вот право на банкротство есть у человека с любым размером долга. У нас есть клиенты, размер долговых обязательств которых 200 или 300 тысяч рублей.

- Все сделки за последние 3 года отменят?О сделках, которые могут отменить мы уже говорили выше. Если у Вас была нормальная, честная сделка, и вы не пытались скрыть имущество от суда, отмены сделки не произойдет.

- После банкротства нельзя будет оформить имущество на своё имя. Сделки с имуществом приостанавливаются только в процедуре банкротства. После завершения процесса все ограничения с человека снимаются.

- Банкроту закроют выезд за границу.

- Должникам действительно закрывают выезд за границу, однако делает это судебный пристав в ходе исполнительного производства. Однако после завершения банкротства все исполнительные производства закрываются, а ограничения снимаются, и гражданин опять получает возможность совершать заграничные поездки.

- Арбитражный суд обязан назначить финансового управляющего, который будет вести дело за 25 тысяч рублей. Давайте будем реалистами: полгода работать за 25 тысяч рублей не станет ни один человек в современной России. Особенно, если мы говорим об опытном специалисте.К тому же, суд не назначает арбитражного управляющего на прямую: Вы должны указать СРО, и один из управляющих, который состоит в этой организации, должен взять Ваше дело в работу.Может быть Вам повезет, и попадется практикант, который заинтересуется Вашим делом, чтобы “набить руку”, но большинству придется договариваться с арбитражным управляющим напрямую, ведь от его квалификации зависит ход всей процедуры.Эти люди прекрасно понимают рынок банкротства, и порядок цен в этой отрасли, так что ограничиваться 25 000 рублей точно не станут.В среднем по рынку, привлечение толкового управляющего по стоимости сравнимо с ценой банкротства под ключ. А если разницы нет, то зачем дополнительные хлопоты, такие как сбор документов, составление и подача заявления, рассылка писем кредиторам, представление дела в суде и т.д.

- Период “финансового оздоровления” после банкротства продлится 5 лет, и все это время Вы будете под контролем арбитражного управляющего. Корни этого заблуждения лежат в области процедуры банкротства юридических лиц. Там действительно вводится финансовое оздоровление, за которое отвечает административный управляющий, установленный судом. Правда длится оно не 5 лет, а максимум 2 года.В процедуре банкротства граждан работают только реализация и реструктуризация, о которых было сказано выше.

- Закон о банкротстве физических лиц принят в интересах банков, и простому заемщику ничем не поможет. Закон о банкротстве призван защитить простых заемщиков от банков. Именно по-этому кредиторы редко инициируют процедуру банкротства в отношении неплательщиков, ведь им это попросту невыгодно с финансовой точки зрения. У большинства должников нет достаточного имущества, чтобы покрыть хоть какую-то существенную часть задолженности, реализуя эту собственность в процедуре банкротства. Так что банки предпочитают действовать по-старинке: просуживать долг и удерживать половину дохода принудительно (а иногда и весь доход, как сбербанк, например).

- Единственное жилье реализуют, и переселят в квартиру меньшей площади. За всю историю банкротства в России (с 2015 года) это случилось единственный раз, причем с клиенткой нашей компании. История запутанная и непростая (мы разбирали ее в отдельном видео на своем ютуб-канале).

Если пересказать историю коротко, то квартира (единственное жилье, которое посчитали элитным) была приобретена, когда задолженность перед кредиторами уже имела место. Кредитор (а это было частное лицо) решил идти до конца, прошел множество инстанций, прежде чем его ходатайство удовлетворили, квартиру вернули в конкурсную массу, а должнику предоставили другое жилье.Но важно понимать, что данный случай уникален: квартира была приобретена уже тогда, когда имелась задолженность, а так же была элитным жильем.Если Вы живете в своей квартире (доме), которая является единственным жильем, то в процедуре банкротства оно обязательно будет сохранено. - Закон о банкротстве физических лиц не работаетЗакон о банкротстве физ. лиц прекрасно работает с 2015 года, доказательством этому служат сотни процедур, которые успешно завершила наша компания и, конечно, отзывы благодарных клиентов. Каждая строчка в списке выигранных нами дел подтверждается документами, которые можно найти на сайте арбитражного суда.

- Банк сам подаст на банкротство и оплатит процедуруДействительно, банк вправе это сделать, но гораздо выгоднее банку действовать проверенным способом – через взыскание долгов, либо продажу безнадежной задолженности коллекторам.

Почему так? Потому что банкротство списывает Ваш долг и закрывает для банка любую возможность вернуть свои деньги, ведь имеющегося у должника имущества чаще всего не хватит на покрытие хоть сколько-нибудь существенной части долга.Но даже если банк и подает на банкротство физического лица, оплачивать его, по закону – обязанность должника. Так что ждать этого шага от банка не стоит, к тому же, так как заявление подает юрист банка, арбитражного управляющего они так же выбирают своего. А он, поверьте, будет придираться к каждой мелочи, и включит в конкурсную массу все имущество, до которого сможет дотянуться.

Юрист в процедуре банкротства физического лица

Юрист в процедуре банкротства выполняет важную функцию: обладая опытом сотен банкротств, он может провести анализ текущей ситуации, сделать прогноз о том, спишут ли Ваши долги, нет ли обстоятельств, которые могут помешать положительному исходу процедуры?

Так же юрист поможет со сбором необходимых документов и грамотно составит заявление для подачи в суд, подберет хорошего арбитражного управляющего, будет сопровождать Вас во время банкротства и оказывать юридическую поддержку в случае нарушения Ваших прав со стороны кредиторов.

Конечно, привлечение юриста для проведения процедуры банкротства совсем не обязательно: закон разрешает банкротиться самостоятельно, но если у Вас нет необходимых юридических знаний, мы рекомендуем все-таки обратиться к профессионалам.

Можно ли пройти процедуру банкротства самостоятельно?

Естественно, списать обязательства через банкротство самостоятельно возможно. Если Вы обладаете достаточным юридическим кругозором, терпением для того, чтобы изучить соответствующие законы, можете самостоятельно собрать весь пакет документов и грамотно написать заявление в суд. После всего этого останется найти арбитражного управляющего, который сможет заняться Вашим делом.

Упрощенная процедура банкротства физического лица

Упрощенную процедуру банкротства через МФЦ ввели осенью 2020 года, однако уже тогда было понятно, что воспользоваться новым законом смогут немногие.

Для того, чтобы стать банкротом без суда, необходимо, чтобы выполнялись 2 условия:

- Задолженность должна быть в пределах от 50 до 500 тысяч рублей

- Все долги должны быть просужены, а исполнительные производства закрыты приставами по причине отсутствия доходов и имущества.

В этой связи большинство тех, кто хотел бы пройти упрощенную процедуру банкротства физического лица, под нее просто не попадают.

Что такое процедура банкротства под ключ?

Если Вы хотите, чтобы Ваша процедура прошла быстро, легко, и практически без Вашего участия, советуем выбрать для собственного банкротства компанию “Банкрот Сервис” и услугу банкротства под ключ.

Плюсы данной услуги в том, что в нее включено все, что может понадобиться для успешного банкротства. Услуга включает в себя:

- Первичную консультацию и анализ ситуации (предоставляется бесплатно)

- Сбор документов

- Грамотное оформление заявления

- Подбор арбитражного управляющего (в нашей компании есть штатные арбитражные управляющие)

- Подача документов в суд

- Дальнейшее сопровождение процедуры до полного списания долгов.

Стоит отметить, что в стоимость процедуры входят все издержки, и никаких доплат не потребуется. Так же наша компания предоставляет гарантию успешного завершения процедуры, которая прописана в договоре.

Стоимость процедуры банкротства физического лица

Стоимость банкротства, зависит от многих факторов, но в первую очередь от обязательных затрат на его проведение:

- Депозит арбитражного суда (их может быть один или два, в зависимости от этапов процедуры)

- Публикации о ходе дела в газете “Коммерсантъ”

- Публикация записей в реестр банкротств

- Почтовые расходы.

И это только основные статьи расходов, которые возникают, когда дело уже в суде. В общей сложности – от 40 до 80 тысяч рублей (помощь юриста в эту сумму не входит).

Банкротство физического лица – это единственный законный выход при проблемах с долгами и кредитами. Самое главное, что это четкая, формализованная и понятная процедура, которая работает уже много лет. Ход этой процедуры человеку с опытом довольно легко предсказать, и обеспечить такой ход процесса, который устроит клиента.

Если у Вас есть финансовые сложности, проблемы с долгами и кредитами, которые нечем платить, обращайтесь в компанию “Банкрот Сервис”, и мы ответим на все Ваши вопросы, поможем списать кредитные обязательства и вернуть финансовое благополучие!

Статьи по процедуре банкротства

Информация о том, возбуждено ли в отношении человека дело о банкротстве, является публичной и находится в открытом доступе. Ее можно проверить, воспользовавшись следующими официальными источниками.

Проверка через газету «Коммерсант»

Газета «Коммерсант» признана официальным изданием, осуществляющим опубликованию сведений, предусмотренных Федеральным законом «О несостоятельности (банкротстве)». Здесь в обязательном порядке публикуются сведения о:

— введении в отношении гражданина процедуры реструктуризации долгов (одной из банкротных процедур);

— признании гражданина банкротом и введении в отношении него процедуры реализации имущества. В электронной версии газеты в разделе «Банкротства», предусмотрена услуга «Поиск сообщений о банкротстве». Далее в графе «поиск по ключевым словам» указать ФИО проверяемого гражданина. Сервис покажет наличие или отсутствие сообщений согласно заданным параметром, а также номер и дату сообщения и номер дела в арбитражном суде. Однако более подробные сведения содержатся на другом официальном источнике — в Едином федеральном реестре ведений о банкротстве (ЕФРСБ).

Проверка через ЕФРСБ

Здесь публикуются сведения не только о самом факте возбуждения в отношении должника дела о банкротстве или признании его банкротом (введении процедуры реструктуризации долгов или реализации имущества), включая наименование суда, рассматривающего дело и его номер, но и сообщения финансового управляющего:

— о проведении собраний кредиторов и решениях, принятых на них;

— о факте поступления требований кредиторов;

— о наличии заявлений о признании сделок должника недействительными;

— результаты инвентаризации имущества должника;

— о проведении торгов по продаже имущества гражданина;

— отчеты финансового управляющего о проделанной работе и другое.

Данный ресурс также содержит все судебные акты, принятые по делу о банкротстве, которые в автоматическом режиме предоставляются Картотекой арбитражных дел.

Пройдите бесплатный тест на банкротство. Консультация специалиста – бесплатно!

Проверка через картотеку арбитражных дел

Поэтому еще один способ проверить гражданина на банкротство онлайн — сделать запрос на сайте kad. arbitr.

Для этого на главной странице сайта в графе «Участник дела» ввести данные проверяемого лица — ФИО или ИНН.

Услуги по банкротству физических лиц от amulex

УслугаСтоимостьКонсультация по Банкротству физических лицБесплатноБанкротство физических лиц «под ключ»от 9000 руб. /месАнтиколлектор (при заключении договора на банкротство)БесплатноРеструктуризация долговот 9000 руб. /месСопровождение банкротства через МФЦ «под ключ»от 10000 руб. /месПроверка, подходите ли вы под банкротство через МФЦ15000 руб. Подготовка к процедуре внесудебного банкротства через МФЦ15000 руб. Анализ сделок за три года15000 руб. Банкротство ИП под ключот 12000 руб. /мес

Оставьте заявку на консультацию по списанию долгов:

Добавить в Избранное

Заявление о банкротстве физических лиц для суда и МФЦ

Последняя редакция 04 февраля 2022

Время на прочтение 4 минуты

- Как заполнять заявление о банкротстве физлица в суд?Куда писать заявление на банкротство?Указание долгов кредиторамОбщий размер долгаОбоснование банкротстваСудебные процессы и решенияБанковские счета и вкладыИмуществоСРО арбитражных управляющихПриложенияДата, подпись

- Куда писать заявление на банкротство?

- Указание долгов кредиторам

- Общий размер долга

- Обоснование банкротства

- Судебные процессы и решения

- Банковские счета и вклады

- Имущество

- СРО арбитражных управляющих

- Приложения

- Дата, подпись

- Образец заявления о банкротстве физлица для суда

- Заявление о внесудебном банкротстве для МФЦ

Составление заявления о банкротстве физических лиц — ответственная задача. От этого зависит дальнейшее движение дела. Расскажем в деталях о составлении иска о банкротстве гражданина для суда и заявления в МФЦ.

Как подать заявление в суд, что и как заполнять, и какие документы потребуются для банкротства физ. лиц?

Как заполнять заявление о банкротстве физлица в суд?

Писать заявление следует после того, как вы подготовились к банкротству и собрали приложения и документы. Это поможет сразу правильно указывать суммы и основания долгов, ссылаться на доказательства.

Куда писать заявление на банкротство?

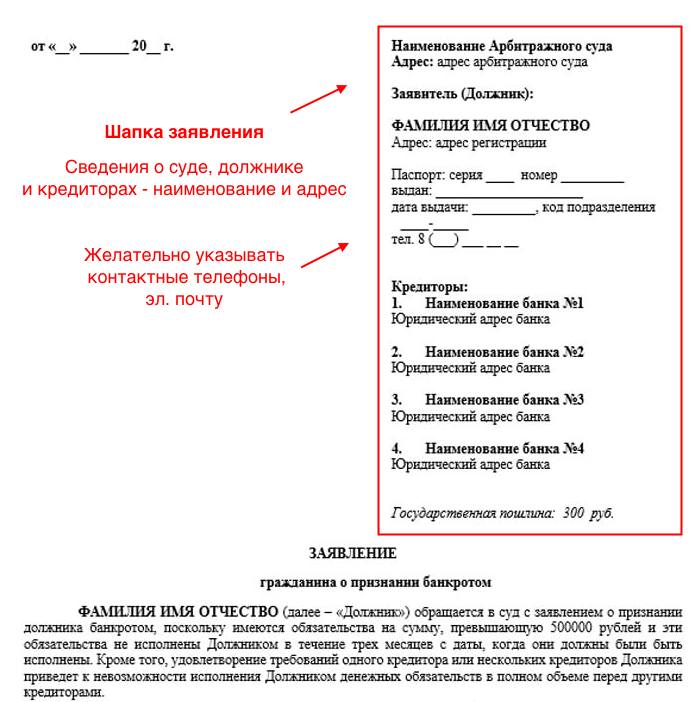

Так называемая ШАПКА — вводная часть, где указываются сведения о заявителе, суде, участниках дела.

Куда подать заявление? Заявление о банкротстве физ. лиц подается в Арбитражный суд по месту прописки или текущему месту жительства, которое вы можете подтвердить документально.

Далее укажите сведения о должнике: ФИО, год рождения, паспортные данные, место, где прописан и где фактически живет должник, телефоны, e-mail или другие контакты. Если у вас есть юрист, то напишите сведения о нем: ФИО, паспортные данные, реквизиты доверенности

Дайте перечень кредиторов с названиями организаций либо ФИО физических лиц, адресами и контактами кредиторов.

Заявление о банкротстве должно содержать сведения о кредитах — банках, МФО, коллекторских агентствах, которым вы должны. Не забывайте заимодавцев, кому вы должны небольшие денежные суммы — предприятия ЖКХ, ФНС, долг за Интернет, телефон, заем по расписке.

При банкротстве списываются любые долги — и большие, и маленькие.

Указание долгов кредиторам

Перечислите, что и кому вы должны. Задолженности могут быть любые, главное — это наличие подкрепляющего сведения документа. Указывайте и такие долги, которые не списываются, об их наличии суду обязательно нужно знать.

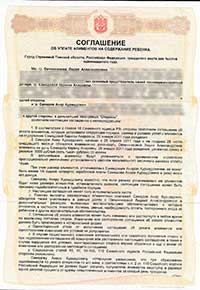

Например, если вы платите алименты, укажите этот факт и размер алиментов. Если вы нанесли ущерб здоровью гражданина и выплачиваете ему денежные суммы на лечение, сообщите об этом в письменной форме, и т.

Для упрощения своей задачи ознакомьтесь с образцом заявления о банкротстве физического лица и посмотрите примеры кредиторов в нем.

Судебные процессы и решения

Если в отношении вас ведутся судебные процессы о взыскании задолженности, либо уже есть решения судов, перечислите их. После введения реализации имущества и во время реструктуризации финансовые требования должен рассматривать Арбитражный суд, который ведет дело о банкротстве.

Исполнительные производства приостанавливаются, расчеты происходят в рамках Закона о несостоятельности. Но не прекращаются выплаты алиментов и возмещение вреда жизни и здоровью — таким взыскателям финуправляющий будет выплачивать деньги из вашего дохода.

В этот раздел отнесите также информацию о списании денег с ваших счетов, если банки или приставы уже частично взыскали с вас деньги.

Банковские счета и вклады

Приведите перечень открытых счетов в банках, и приложите копии договоров.

Заявление о банкротстве физлиц должно содержать сведения обо всех счетах, поэтому если у вас есть персонифицированные электронные кошельки — сообщите и о них. Если обнаружат, что вы скрываете деньги, долг не спишут. Финансовый управляющий проверяет банковскую и финансовую информацию должника, запрашивая сведения о счетах в налоговой. Он увидит счета в российских банках и небанковских финансовых организациях, а если кредиторы пожалуются — найдет и счета за границей.

Одним из минусов банкротства является то, что при наличии денег суд обяжет покрыть ими долги. Но скрывая счета, вы рискуете получить отказ в банкротстве. Обнаруженные деньги заберут, а обман негативно отразится на отношении суда к должнику, и избавиться от долгов не получится.

Проконсультируйтесь с юристом, как поступить с электронной валютой перед банкротством — анонимно и бесплатно! Получить консультацию.

Имущество

Как и со счетами в банке — не пытайтесь скрывать имущество.

Сокрытие имущества будет расценено как фиктивное банкротство, это основание для отказа в списании долгов. Сделайте подробную опись имущества, которое есть у вас в России за рубежом.

Имущество может быть

- движимым — например, машина, катер, акции, доли в ООО, ценное оборудование;

- недвижимым — квартира, комната, дом, гараж, машиноместо, торговое помещение, земельный участок и т.д.

Право собственности подтверждается свидетельствами о государственной регистрации, договорами, выписками из ЕГРН. Копии необходимо приложить к заявлению о банкротстве.

СРО арбитражных управляющих

Финуправляющий — одна из центральных фигур в банкротстве, по поручению суда он проводит всю процедуру, продает имущество, рассчитывается с кредиторами. Как выбрать грамотного специалиста, где взять СРО АУ, и как договориться, мы рассказали в статье про финансового управляющего.

По Закону о банкротстве физических лиц заявление должно содержать название Саморегулируемой организации арбитражных управляющих. СРО предложит кандидатуру, а суд рассмотрит и утвердит финансового управляющего для вашего процесса.

Если вы укажете его сами, дело останется без движения. Указывайте только СРО.

Приложения

К основным разделам приложений относятся следующие:

- Документы о личности заемщика, семейном положении, детях и о статусе ИП;

- Сведения о долгах и о кредиторах, предоставивших денежные средства: здесь могут быть указаны также и частные лица, а не только кредитные организации;

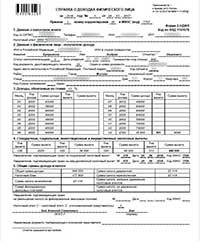

- Сведения о доходах и финансах заемщика за три года;

- Опись имущества с приложением бумаг о правах;

- Медицинские справки, документы о признании заемщика безработным или нетрудоспособным, об опекунстве, договоры о сделках на суммы, превышающие 300 тысяч рублей, за последние три года;

- Квитанции об оплате госпошлины 300 рублей и услуг финансового управляющего — 25 000 рублей.

- Доказательства направления копии заявления сторонам.

Приложения к заявлению о банкротстве физического лица должны быть оформлены в виде копий.

Выписка по счету

Из центра занятости

Задолженность перед МФО

Свидетельство о регистрации права

Долг перед банком

Свидетельство о заключении брака

Справка от отсутствии ИП

Об уплате алиментов

Сведения о состоянии счета

Свидетельство о рождении

Свидетельство о разводе

СНИЛС (Страховое свидетельство)

Справка о доходах

Справка о задолженности по налогам и сборам

Дата, подпись

В конце заявления поставьте дату и подпись.

Обратите внимание, перед подачей в суд нужно направить всем кредиторам копии заявления и документов (только тех, которых у них нет), заказным письмом с уведомлением о вручении. Почтовые квитанции обязательно включить в пакет приложений (п. 7 в нашем списке), иначе заявление оставят без движения, пока почтовые квитанции не поступят в дело.

После завершения сбора бумаг и написания заявления можно подавать заявление о банкротстве физ лица в суд.

Банкротство физических лиц — не просто формальная процедура. Если позиция изложена непонятно, или доказательств недостаточно, суд откажет или оставит дело без рассмотрения.

Чтобы избежать таких неприятностей, будьте внимательны!

Наши услуги и цены

- Вы рассказываете о своей проблеме, задаете вопросы;

- Юрист уточняет необходимые сведения, анализирует ситуацию, рассказывает варианты развития событий;

- Вместе выбираете выгодный вариант — банкротство, рефинансирование, просто жалоба на коллекторов или банк;

- Юрист рассказывает, как подготовиться, где взять документы, и что делать, в вашем случае.

Внесудебное банкротство в МФЦ под ключ

25 160 ₽

- Проверка и фиксация долгов и производств в ФССП, оценка имущества и оспоримости сделок за 3 года

- Составление заявления и списка кредиторов

- Подача заявления о банкротстве в МФЦ по доверенности

- Работа с банками и коллекторами — уведомление об отказе от взаимодействия, жалобы в прокуратуру и в ФССП при нарушениях

- Представление интересов юристом в случае возражений со стороны кредиторов

- Через полгода получение в МФЦ решения о признании вас банкротом и списании долгов.

Банкротство физического лица под ключ

от 8 460 ₽/мес.

- Составление заявления о банкротстве

- Сбор необходимых документов

- Госпошлина и вознаграждение арбитражного управляющего

- Представление интересов юристом на судебном заседании по введению процедуры банкротства

- Полное сопровождение процедуры банкротства финансовым управляющим

Заявление о внесудебном банкротстве для МФЦ

В 2021 долги можно бесплатно списать через МФЦ, если вам подходит внесудебное банкротство физлиц. Требования к должнику:

- сумма долгов от 50 тыс. до 500 тыс. рублей, все долги перечисляются в списке кредиторов.

- гражданина проверили приставы: дела закрыты за невозможностью взыскания, открытых производств в ФССП нет.

Как проверить, подходит ли вам внесудебное банкротство, мы рассказали в специальной статье.

Для списания долгов нужно подать в МФЦ заявление и список кредиторов.

Формы можно заполнять на компьютере или от руки, синей или черной пастой — без исправлений и помарок. Распечатать односторонней печатью, не скреплять.

В МФЦ вам потребуется паспорт с пропиской либо паспорт + свидетельство о временной регистрации. Если у вас прописка в другом регионе, и нет регистрации по месту пребывания — отправьте в МФЦ по месту прописки представителя с нотариальной доверенностью.

Кредитные договоры, документы от приставов приносить в МФЦ не нужно.

Нужно очень внимательно и заполнять список кредиторов — эти сведения будут опубликованы в ЕФРСБ, и впоследствии вам спишут только долги из этого списка. Ошибки трактуются как нарушения и обман — процедуру прекращают, а банки сошлются на это как на попытку мошенничества.

Мы оказываем услугу по проверке + подготовке заявления и списка для МФЦ — вам останется только подать документы в ближайшем центре и через полгода получить освобождение от долгов.

Старший юрист по банкротству физ. лиц

Юрист по банкротству физических лиц

Консультант по банкротству

Эксперт в области банкротства физических лиц. Является действующим арбитражным управляющим с 2015 года. Публикации Константина размещены в различных экспертных изданиях и СМИ. Активный участник конференций, семинаров и обсуждений внесения правок в действующее законодательство РФ по банкротству.

В чем суть процедуры

Классическая процедура признания банкротом связана с чувствительными финансовыми расходами – потребуется оплатить услуги назначенного арбитражного управляющего, а также юристов. Без услуг последних грамотно составить судебное заявление и подготовить необходимые документы у должника не получится.

Очевидно, что в условиях финансовой несостоятельности эти затраты могут оказаться неподъемными, особенно для представителей малого бизнеса и людей, работающих по найму.

Учитывая это, российская правовая система пошла навстречу этим категориям россиян и утвердила поправки в федеральный закон, регулирующий процедуру внесудебного банкротства. Если ранее банкротом могло быть признано физическое или юридическое лицо при неоплаченных долгах на сумму не менее полумиллиона рублей и только по решению суда, то теперь минимальный порог снижен в 10 раз.

Срок процедуры установлен не больше 6 месяцев, без права продления, что усиливает позиции гражданина. Это при том, что при классическом банкротстве судебные тяжбы могут затянуться на несколько лет.

Конечно, с учетом того, что это нововведение еще не «обкатано», а правовые механизмы не притерлись, никто пока не может гарантировать их слаженную работу в первое время.

Для запуска процедуры во внесудебном порядке гражданину достаточно подать заявление в многофункциональный центр (МФЦ) по месту прописки. К документу обязательно нужно приложить список кредиторов. Главный плюс нововведения в том, что плата за такое обращение не предусмотрена.

Закон предоставляет сотрудникам МФЦ один день на проверку информации о долгах. Они должны убедиться, что все исполнительные листы направлены обратно кредиторам с пометкой, что у заемщика отсутствует ликвидное имущество. В противном случае заявление будет возвращено должнику без реализации в течение трех рабочих дней. Повторно подать его можно будет не раньше, чем через 1 месяц. При этом гражданин вправе обжаловать возврат через суд.

Если же все нормально, не позднее трех рабочих дней сотрудники МФЦ обновляют данные в Едином федеральном реестре сведений о банкротстве (ЕФРСБ). В нем отражается запуск процедуры внесудебного банкротства гражданина.

С этого момента вступает в силу мораторий (запрет) на выплату долгов кредиторам. Служба судебных приставов (ССП) перестает возбуждать новые исполнительные производства, если долги, к которым они относятся, были изложены в заявлении для МФЦ.

- банки и другие финансовые организации перестанут получать исполнительные документы на блокирование денежных средств банкрота;

- аресты материальных ценностей будут прекращены;

- имущество, арестованное в счет погашения долгов, будет возвращено в пользование гражданину;

- приостанавливаются штрафы по просроченным обязательствам.

При этом действие моратория не распространяется на новые долги. Это значит, что банкрот не сможет набрать «под шумок» еще кредитов и затем безнаказанно отказаться от них.

Пока длится процедура, старые кредиторы могут получать информацию о том, какими активами владеет заемщик в ССП, а новые видят информацию о финансовой несостоятельности гражданина в базе ЕФРСБ.

Эти сведения МФЦ также направит руководству финансовых организаций, в которых у должника имеются открытые счета, территориальные судебные органы, уполномоченный орган и отдел ФНС, зарегистрировавший ИП. Что касается распространения информации личного характера, то с момента занесения данных в ЕФРСБ правовая система автоматически считает, что гражданин дал на это согласие.

В течение этого времени должник может продолжить работу с банками по реструктуризации долга.

По завершению процедуры через полгода, если у заявителя не появились возможности для расчета по обязательствам, он получает статус банкрота. С этого момента долги перед кредиторами считаются списанными, перестает действовать запрет на выезд за рубеж.

Кто может воспользоваться

Любое физическое лицо или индивидуальный предприниматель, если удовлетворяет ряду требований:

- является гражданином Российской Федерации;

- имеются объективные обстоятельства, в связи с которыми физическое лицо (ИП) не может погасить задолженность – проблемы со здоровьем, травма, увольнение с работы в связи с сокращением штата;

- все материальные ценности, которые можно было продать в счет расплаты с кредиторами, судебные приставы уже реализовали;

- человек как физическое лицо или ИП ранее был добросовестным плательщиком с незапятнанной кредитной историей, не пытался скрыться от займодателей;

- не прячет имущество от судебных органов и готов сотрудничать с ССП;

- состоит на учете на бирже труда, но при этом не имеет никакого постоянного источника дохода;

- ранее никогда не объявлял себя банкротом или с последнего такого случая прошло не менее 5 лет;

- сумма задолженности не превышает полумиллиона рублей (в противном случае в дело вступят судебные органы), если после распродажи имущества и расплаты по займам на руках у гражданина останется сумма меньше прожиточного минимума;

- все исполнительные производства по долгам заявителя завершены, а исполнительные листы возвращены кредиторам.

Стоит учитывать, что под действие моратория не попадают те обязательства, которые тесно связаны с личностью банкрота. Это могут быть алименты, претензии о праве наследования имущества на возмещение вреда, нанесенного здоровью, и т.

Это значит, что такая задолженность не будет учтена при определении возможности старта внесудебного банкротства

Условия прекращения процедуры

Законом предусмотрено несколько причин. Две из них связаны с улучшением финансового положения физического лица. Это может произойти в связи с тем, что человек нашел хорошо оплачиваемую работу, получил наследство или имущество по договору дарения. В конце концов, он мог выиграть в лотерею.

Оптимистичная причина: должник, проявив сознательность, сам оповестил МФЦ о своем везении не позднее пяти рабочих дней. В этом случае сотрудники центра обновляют сведения в ЕФРСБ, пометив, что процедура внесудебного банкротства по данному гражданину прекращена. При этом займодатели получают шанс вернуть свои деньги.

Пессимистичные причины: должник скрыл от уполномоченных органов факт улучшения своего финансового положения либо старое имущество или не указал одного из кредиторов в заявлении. Однако кредиторы выяснили это и подали иск в арбитражный суд о признании его банкротом.

В этом случае МФЦ также прекращает начатый процесс списания долгов, обновив сведения в реестре. Дело о банкротстве передадут в арбитражный суд, будет назначен арбитражный управляющий. Затраты недобросовестного гражданина кратно вырастут.

Порядок оформления

На самом деле пунктов здесь немного. Важнее будет подготовительный этап, в ходе которого вам предстоит проверить соответствие своей ситуации требованиям, указанным выше.

Если все нормально, приступайте к оформлению документов.

- Составьте список кредиторов с описанием обязательств.

- Обратитесь к сотруднику МФЦ по месту прописки. Он сможет проконсультировать вас, как правильно оформить заявление.

В течение следующего рабочего дня вы будете уведомлены о том, что ваше обращение принято в разработку, или о возврате его в связи с выявленными недостатками.

Возможно ли внесудебное банкротство юридического лица?

Дела о банкротстве рассматриваются арбитражным судом (ч. 1 ст. 6 Закона № 127-ФЗ). При этом для граждан законом предусмотрена внесудебная процедура банкротства – он имеет право на подачу заявления о признании его банкротом во внесудебном порядке при одновременном соблюдении нескольких условий (ч. 1 ст. 223. 2 Закона № 127-ФЗ) – подробнее об этом читайте в материале ГАРАНТ.

Мнения специалистов о возможности применения внесудебного банкротства для юридического лица схожи: основная часть считает, что применение такой процедуры невозможно. Так, Светлана Гузь отметила, что основная причина заключается в наличии одного из критериев внесудебного банкротства, который заключается в отсутствии имущества у гражданина, что подтверждается окончанием исполнительного производства. Эксперт объясняет: основная цель создания юридического лица коммерческой организации – извлечение прибыли. При создании обществ участники наделяют его имуществом, то есть отсутствие имущества, за счет которого могут быть удовлетворены требования кредиторов, свидетельствует о неразумном или недобросовестном ведении хозяйственной деятельности. Судебное банкротство позволяет установить причины, которые привели к банкротству. Если же недобросовестные участники оборота получат инструмент внесудебного банкротства, количество злоупотреблений может вырасти в разы, подытожила эксперт.

Ксения Хлопотова считает, что внесудебное банкротство для юридических лиц теоретически возможно, и если будет разработан соответствующий механизм, позволяющий реализовать процедуру банкротства без участия суда и арбитражного управляющего, то это значительно снизит нагрузку судов и “пустые” дела о банкротстве. Однако на сегодняшний день ни общество, ни законодательная база не готовы для реализации подобной идеи, поскольку предусмотреть все возможные злоупотребления со стороны должников и нивелирование рисков для кредиторов, является сложной задачей, для решения которой необходим уже действующий и эффективный институт банкротства, заметила эксперт.

Внесудебное банкротство для юридических лиц сейчас невозможно, поддерживает коллег руководитель федеральной юридической компании “Афонин и партнеры” Игорь Афонин. Банкротство юридических лиц сильно отличается от процедуры банкротства физических лиц. Например, во втором случае есть наблюдение, конкурсное производство, внешнее управление – и в каждой процедуре даже арбитражный управляющий называется по-разному, отличается и длительность процедур.

Реформа законодательства о банкротстве – текущий статус

Юридическое сообщество уже на протяжении нескольких лет активно обсуждает необходимость реформы законодательства о банкротстве. Одним из наиболее важных этапов развития реформы стал законопроект “О внесении изменений в Федеральный закон “О несостоятельности (банкротстве)” и отдельные законодательные акты Российской Федерации” (ID: 02/04/03-20/00100272; далее – Законопроект). Ранее ГАРАНТ. РУ писал, что после публикации законопроекта в марте 2021 года обсуждение реформы усилилось. Однако по состоянию на данный момент, законопроект до сих пор не был принят: он был рассмотрен в первом чтении.

Как считает арбитражный управляющий, основатель и руководитель ЮКК “Квадрат” Вячеслав Курилин, из-за активного обсуждения законопроекта, начиная с лета прошлого года, складывалось впечатление, что он будет принят либо до Нового года, либо сразу после него. При этом на площадках, где обсуждался законопроект с участием представителей профессионального сообщества с участием представителей Минэкономразвития России, были высказаны утверждения, согласно которым уже разработаны подзаконные акты к будущему законопроекту, которые будут регулировать те вопросы, которые не нашли отражение в законе. Эксперт считает, что к принятию закона все готово, однако на данный момент появились вопросы, которые требуют более оперативного решения в других направлениях.

Неуклонно и однозначно законодательство и практика банкротства движется в сторону нескольких направлений, считает Андрей Червов, управляющий партнер “Авангард Менеджмент”. Эксперт относит к ним усиление личной ответственности менеджмента и бенефициаров за убытки кредиторам путем привлечения к субсидиарной ответственности, усиление личной ответственности конкурсных управляющих, рост доли ФНС России при распределении конкурсной массы, а также тот факт, что все большее количество личного имущества и сделок в итоге попадает в конкурсную массу расчета банкротов с кредиторами.

Светлана Гузь, управляющий партнер бюро юридических стратегий Legal to Business:

“Пока законодатель и представители профессионального сообщества дискутируют о реформе банкротного законодательства, правовые позиции, исходя из духа закона с учетом текущих реалий, приходиться вырабатывать Верховному Суду. Безусловно выводы, сформированные экономической коллегией Верховного Суда, направлены на соблюдение баланса интересов участников процедур банкротства. Но заданные тенденции далеко не всегда положительно сказываются на интересах определенной группы участников процедур, например, арбитражных управляющих или залоговых кредиторов”

При этом в сфере банкротства сформировалась статистика и выявлены тенденции по категориям таких дел. Руководствуясь статистикой Единого федерального реестра сведений о банкротстве за 2019 – 2020 годы, Юрий Капштык приводит следующие цифры: менее 5% составляет доля удовлетворенных требований кредиторов (при этом в 60% случаев из них выплаты кредиторам не производились), а доля ежегодно вводимых реабилитационных процедур банкротства организаций составляет менее 2%. На основании данных он делает вывод о назревшей потребности в реформе и адаптации к современным реалиям.

Илья Телятников полагает, что причина, по которой реформа назрела уже давно заключается в проблеме очень длительных сроков банкротства. Затягивание данного процесса и увеличение сроков в соответствии с объяснением эксперта влечет финансовые проблемы для кредиторов.

Ксения Хлопотова, руководитель практики “Банкротство”, Консалтинговая Группа GRM:

“Основными трендами банкротного права являются развитие института субсидиарной ответственности контролирующих должника лиц, их максимальное отстранение от влияния на процедуру банкротства, в том числе и на стадии планирования банкротства с целью предупреждения подконтрольного характера процедуры.

Реформа законодательства имеет выраженный прокредиторский характер, о чем свидетельствует увеличение механизмов для исключения контроля над должником со стороны его аффилированных лиц, в частности введение “случайного” (автоматического) выбора арбитражных управляющих, запрет контролирующим должника лицам назначать лояльных арбитражных управляющих и снижение очередности удовлетворения их требований в ходе конкурсного производства, при этом последнее прямо предлагается закрепить в законопроекте.

По сути, такой подход уже существует в правоприменительной практике и прочно укрепился: Верховный Суд Российской Федерации в “Обзоре судебной практики разрешения споров, связанных с установлением в процедурах банкротства требований, контролирующих должника и аффилированных с ним лиц” (утв. Президиумом Верховного Суда РФ 29 января 2020), является ярким примером того, что реформирование законодательства идет по указанному направлению. На данный момент действуют ограничения в отношении заинтересованных по отношению к должнику кредиторов на голосование по повестке дня собрания кредиторов, но пока аффилированные кредиторы по-прежнему могут голосовать по иным вопросам повестки дня собрания кредиторов.

Также в настоящий момент тенденции банкротства сводятся к росту практики привлечения контролирующих должника лиц к субсидиарной ответственности, в том числе к расширению субъектного состава лиц, привлекаемых к субсидиарной ответственности по обязательствам должника-банкрота, в частности, юристов, бухгалтеров, юридических консультантов компании-банкрота, родственников и наследников контролирующих должника лиц, и о такой направленности свидетельствует расширенное толкование признаков фактической аффилированности, что нашло свое подтверждение в судебной практике (Постановление Арбитражного суда Московского округа от 14 июля 2020 г. N Ф05-10611/20 по делу № А41-28592/2017, Постановление Арбитражного суда Московского округа от 20 февраля 2021 г. N Ф05-16763/18 по делу № А41-78395/2016)”

Как законопроект повлияет на реформу законодательства о банкротстве?

В случае принятия законопроекта изменится порядок торгов (в частности, не будет процедуры публичного предложения), объяснил Илья Телятников. Наблюдение, финансовое оздоровление и внешнее управление будут заменены на одну реабилитационную процедуру. Эксперт положительно оценивает потенциальное нововведение: например, применение наблюдения не давало какого-либо эффекта, а лишь затягивало на 9 месяцев переход к инвентаризации и реализации имущества.

Также к исключительной компетенции собрания кредиторов будет относиться в том числе принятие решения об утверждении и изменении плана реструктуризации долгов, заметил Юрий Капштык. При рассмотрения дела о банкротстве помимо реструктуризации долгов (за исключением банкротства финансовых организаций) могут применятся конкурсное производство и мировое соглашение. Введение механизма “мировое соглашение” эксперт считает прогрессом: стороны могут сами урегулировать спор, а не использовать исключительно механизм принудительного исполнения. До настоящего момента такой возможности не было, в том числе и в компетенции управляющих, объяснил он. Это однозначно повысит лояльность со стороны участников как к закону так и самой процедуре, подытожил эксперт.

Дмитрий Краснощек, адвокат (Тульская областная Адвокатская палата, № 71/830), руководитель юридической фирмой “Стратегия”:

“Если мы говорим о том, что данный законопроект будет принят в неизменном виде, то, конечно, это приведет к самым существенным изменениям в сфере банкротства за последние 20 лет. Поменяется порядок назначения на должность арбитражных управляющих, наконец будет реформирована процедура наблюдения, и тут очевидно желание законодателя сделать эту процедуру не номинальной, а реальной, с реальной возможностью восстановления платежеспособности предприятия. Заработает ли это на практике пока говорить сложно, но очевидно, что законодатель всеми силами пытается уменьшить количество конкурсных производств и увеличить количество восстановительных процедур. В основе закона лежит очень хорошая идея, но как нам кажется есть очень серьезный отрыв закона от реальности, это выражается в том, что если даже реальный руководитель предприятия не смог найти возможность для его спасения, то как это сделает управляющий, ведь в текущей экономической ситуации дело не в фигуре руководителя, не в том, что он не обладает соответствующими навыками, а в том, что сама экономическая ситуация не дает ему возможности реализоваться.

Еще один большой блок изменений коснется системы проведения торгов, будет отменено публичное предложение, и вместо него будут просто торги на повышение. Отличие в том, что если заявок не поступило, то цена снижается до появления первой заявки и потом повышение будет происходит уже от этой сниженной стоимости.

Самым спорным моментом законопроекта является деление всех должников на группы и назначение управляющих в зависимости от накопленных баллов. Также в зависимости от этого изменится и порядок оплаты услуг арбитражных управляющих. Законодатель предполагает, что такой подход будет заинтересовывать управляющего материально и приведет к увеличению процента погашенных требований, но может быть и обратный эффект, все самые большие процедуры достанутся управляющим с более высоким рейтингом, а новичкам останутся совсем “пустые” процедуры, и они никак не смогут увеличить количество своих баллов и получить более серьезную процедуру. В итоге это может привести к формированию некого класса зажиточных управляющих, и все процедуры будут делиться только между определенным кругом лиц”

Приостановление подачи налоговыми органами заявлений о банкротстве должников

Ранее ГАРАНТ. РУ писал, что руководителем ФНС России было принято решение приостановить с 9 марта 2022 года подачу налоговыми органами заявлений о банкротстве должников. Ксения Хлопотова считает, что такое решение принято ФНС России в целях снижения риска роста количества дел о банкротстве в связи с напряженностью внешнеэкономических отношений и введением иностранными государствами ограничительных мер. Эксперт считает такое решение разумным и оправданным в период нестабильной экономической ситуации. Она считает, что решение будет способствовать снижению рисков неплатежеспособности для налогоплательщиков, которые понесли ущерб из-за финансово-экономических санкций, поскольку они смогут не только обратиться в налоговый орган, чтобы отложить сроки применения мер взыскания до предельных в соответствии с налоговым законодательством, но и взять необходимую паузу для стабилизации финансового состояния и принятия оптимальных управленческих решений по организации деятельности предприятия и сохранения бизнеса.

Соответствующее решение дает возможность должнику принять меры для исправления проблемной финансовой ситуации без спешки и ошибок, принять взвешенное решение, считает Юрий Капштык. При этом эксперт обратил внимание, что если должник осознанно принимает решение стать банкротом, при этом ведет бизнес по принципу “здесь и сейчас” или желает получить от процедуры выгоду, то решение не изменит его намерений, а срок увеличения момента подачи заявления о банкротстве подтвердит отсутствие принятия мер по улучшению или изменения ситуации с бизнесом.

Решение руководителя ФНС России представляет собой одну из мер поддержки бизнеса и граждан в условиях беспрецедентных санкций, согласен Илья Телятников. Как объясняет эксперт, ФНС – это частый конкурсный кредитор, однако требования чаще всего незначительные относительно банковских требований. Он считает, что данная мера должна сократить количество мелких банкротств в случае, если у должника нет существенных просроченных банковских кредитов.

По мнению старшего юриста юридической компании ЮКО Романа Чернышова, кредиторы, в том числе и ФНС, в текущих условиях должны идти навстречу должникам, которые по объективным причинам не могут исполнить обязательства или обязанности по уплате налогов. Но делать это нужно в индивидуальном порядке, считает эксперт. Так, налоговое законодательство содержит положения, связанные с отсрочкой или рассрочкой по уплате налога. Осуществленная же налоговым органом мера по приостановлению подачи заявлений о банкротстве может не принести желаемого результата, особенно с учетом того, что 5 марта 2022 года ФНС подала в Арбитражный суд города Москвы около 500 заявлений о банкротстве, подытожил эксперт.

При этом не все эксперты положительно высказываются в отношении данного нововведения. По мнению Олега Гринева, так как первой процедурой в банкротстве является наблюдение, не прекращается деятельность должника и при нем исследуется возможность восстановления его платежеспособности и пресекаются попытки явного вывода активов. В случае же моратория недобросовестный должник получает возможность вывести свои активы, которые в дальнейшем будет крайне затруднительно вернуть, считает эксперт.

Средняя длительность банкротства граждан — 7-8 месяцев. Если управляющему придется оспаривать сделки, процесс может затянуться. Необходимо учитывать, что на срок рассмотрения дела о банкротстве приостанавливается начисление пени и штрафов, ведение исполнительного производства

Сколько действует статус банкрота ? После того, как вас объявят банкротом , в течение пяти лет вы не сможете объявить себя банкротом через суд и в течение 10 лет — вне суда. Три года после банкротства вы не сможете участвовать в управлении юридическим лицом, в том числе занимать руководящие должности

Сбор и подача документов Банкротство физических лиц начинается с подачи в Арбитражный суд заявления. На сбор необходимых документов и составление заявления о признании гражданина банкротом у неподготовленного гражданина может уйти от 3–4 недель до 2 месяцев

Срок процедуры реализации имущества с момента объявления Вас банкротом обычно длится 4-6 месяцев, но может продлеваться

Самому признать себя банкротом нельзя, это делает арбитражный суд. Ваша задача — подать туда все нужные документы и доказать свою неплатежеспособность. Подать иск о вашем банкротстве могут и ваши кредиторы или Федеральная налоговая служба. После того как суд принял ваше заявление, будет назначено судебное заседание

Через Госуслуги подать заявление на упрощенное банкротство невозможно. К сожалению, данной функции ни в приложении, ни на сайте единого портала не предусмотрено. Информации по этому поводу сейчас нет

Банкротство – Bankrot.Fedresurs.ru

Банкротство – Bankrot.Fedresurs.ru